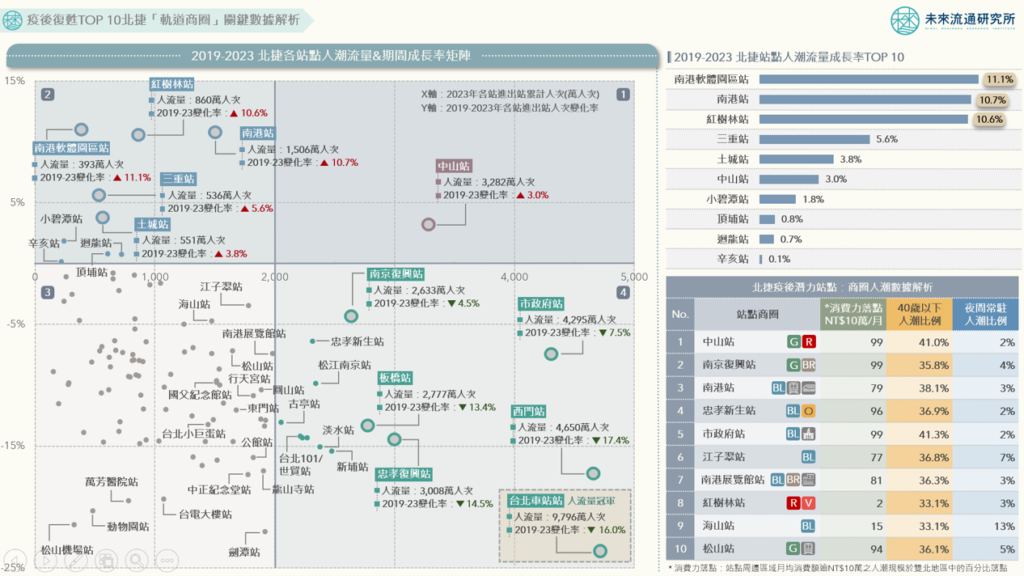

【商業數據圖解】疫後復甦TOP 10北捷「軌道商圈」關鍵數據解析

3個疫後復甦TOP 10北捷「軌道商圈」關鍵數據新情報news! 💡北捷人潮成長TOP 10站點:南軟/南港/紅樹林站人潮成長幅度最高;三重/土城/中山站緊追在後 💡北捷人潮規模TOP 10站點:台北車站/西門/市政府站穩居人潮規模前3強;中山/忠孝復興站突破3千萬人次 💡北捷疫後潛力商圈數據解析:中山/市政府站周邊人潮結構年輕化;中山/南京復興/市政府/忠孝新生站高階消費力強 除承載大眾交通運輸機能外,台北捷運系統亦同時肩負著支撐都會區發展以及連結路網與生活圈的重要任務,因此各站點人潮流量(進出站人次)消長,不僅代表交通樞紐節點的更迭,更反映出站點周邊商業、辦公、行政、居住、觀光旅遊等重要機能的興衰變化。新冠疫情爆發後,台北捷運中斷客運量連續16年增長的紀錄,2020及2021年客運規模分別年減11.9%及23.7%,至2022年始恢復正向成長。因此,比較2019-2023年疫情前後台北捷運人潮流量變化,亦能夠同步觀察各站點周邊區域與鄰近商圈於疫情後的復甦力道與程度,為觀測各區商業動向及消費景氣的關鍵指標。 2023年台北捷運系統整體客運量與2019年疫情前歷史高點相較仍衰退10.1%,不過各站點人流量在周邊區域的特色與發展影響下展現出截然不同的復甦風貌。例如南港軟體園區、南港站、紅樹林站受惠於周邊大型商辦設施進駐、產業園區聚落以及建商大型造鎮計畫等因素,2023年進出站人次較2019年疫情前成長逾10%。劍潭(士林夜市)站、松山機場站、動物園站等出入境與觀光景點站所人潮流量則仍較2019年衰退超過20%。擁有六鐵共構優勢的捷運台北車站站2023年進出站流量達9,796萬人次,穩居全台最大捷運站點,但人潮規模與2019年相較仍存在16.0%的差距。2019年位居第6名的中山站,疫情期間進出站人次陸續超越板橋站及忠孝復興站,2023年以3,282萬人次晉身為北捷第4大站點,亦為人潮規模TOP 10站點中唯一進出站人次超越2019年疫情前水準的站點。 未來流通研究所統計2019及2023年疫情前後台北捷運系統各站點人潮流量變化數據,並觀測站點周邊商圈人潮樣貌(包括消費力落點、40歲以下人潮比例、夜間常駐人潮比例等指標),同時結合站點周邊大型商辦設施與企業動向進行綜合分析,做為觀察北捷各站點周邊區域與鄰近商圈趨勢的重要參考基礎。 北捷人潮成長TOP 10站點:南軟/南港/紅樹林站人潮成長幅度最高;三重/土城/中山站緊追在後 2019-2023年疫情前後期間,台北捷運人潮流量成長幅度TOP 10站點分別為南港軟體園區站(+11.1%)、南港站(+10.7%)、紅樹林站(+10.6%)、三重站(+5.6%)、土城站(+3.8%)、中山站(+3.0%)、小碧潭站(+1.8%)、頂埔站(+0.8%)、迴龍站(+0.7%)以及辛亥站(+0.1%)。上述站點不僅人潮流量已全數超越2019年水準,且除小碧潭站因受惠於2020年京站小碧潭店開幕帶來大量人潮外,其餘站點2023年進出站人次均創下開站以來新高。 南港為台北市東區門戶計畫重點發展區域,尤其自南港軟體園區站經南港展覽館延伸至南港站捷運沿線周邊,因具備交通便捷與產業園區優勢,為大型商辦設施&企業集團進駐、住宅建案與都市更新熱點。根據高力國際調查,台北市2024-2028年間新增辦公室供給面積達76.6萬坪,其中高達33.5萬坪集中於南港地區,佔比達43.7%。捷運南港站2019至2023年間人潮規模成長145.9萬人次,為同期間北捷進出站人次增長最多的站點。南港站站體與潤泰CITYLINK、環球購物中心等大型商業設施共構連通。2019年蔦屋書店進駐CITYLINK南港、2020年台北流行音樂中心開幕、2023年唐吉訶德進駐CITYLINK南港及全台首件生醫產業發展BOT開發案台北生技園區落成啟用,均有助於推升南港站人流規模;紅樹林站鄰近紅樹林自然保留區及淡水生活圈,2018年底可通往漁人碼頭及銜接淡海新市鎮的淡海輕軌通車後,紅樹林站成為台北捷運轉乘淡海輕軌的轉運樞紐,雙軌道捷運優勢帶動人流量顯著增長。 北捷人潮規模TOP 10站點:台北車站/西門/市政府站穩居人潮規模前3強;中山/忠孝復興站突破3千萬人次 2023年台北捷運人潮規模TOP 10站點依序為台北車站站(9,796萬人次)、西門站(4,650萬人次)、市政府站(4,295萬人次)、中山站(3,282萬人次)、忠孝復興站(3,008萬人次)、板橋站(2,777萬人次)、南京復興站(2,633萬人次)、新埔站(2,479萬人次)、淡水站(2,381萬人次)以及松江南京站(2,345萬人次)。其中除中山站人潮流量高於2019年水準外,其餘站點與疫情前相較仍存在4.5%至17.4%的衰退幅度。長期以來穩居北捷第2大站的西門站,因疫情影響觀光旅遊及購物消費人潮,2020至2022年連續3年人潮規模為市政府站超越,至2023年方重返第2名寶座。 不過,2022年後在疫情後交通出行與實體經濟活動強勢復甦的推動下,TOP 10站點進出站人次明顯觸底回升,2023年人流量年增幅更普遍達雙位數。其中台北車站站與西門站2023年人潮規模與2022年相較分別增長32.7%及36.6%,為北捷系統中單年度年成長率最高的兩座站點。 北捷疫後潛力商圈數據解析:中山/市政府站周邊人流結構年輕化;中山/南京復興/市政府/忠孝新生站高階消費力強 本次調查以2019-2023年北捷各站點人潮流量規模及成長率為基準進行綜合排行,篩選出中山站、南京復興站、南港站、忠孝新生站、市政府站、江子翠站、南港展覽館站、紅樹林站、海山站以及松山站等10座北捷疫後潛力站點,結合周邊地區消費力落點(月均消費額逾NT$10萬)、40歲以下人潮比例以及夜間常駐人潮比例等3項指標剖析商圈人潮樣貌。 ① 消費力落點:本指標係分析以捷運站點為中心、腹地半徑500公尺範圍內,月均消費額逾NT$10萬元之人潮規模於雙北地區中的百分比落點。落點數值愈接近100,表示周邊地區月均消費額逾10萬元之高階消費力人潮規模愈大。調查結果顯示,中山站、南京復興站、市政府站周邊地區消費力落點指標數值均高達99,忠孝新生站與松山站分別達96及94,顯示上述站點周邊高階消費人潮規模龐大、商業價值較高,近年成為不少知名百貨商場與餐飲集團積極進駐布局的重要戰場。 ② 40歲以下人潮比例:本指標係分析以捷運站點為中心、腹地半徑500公尺範圍內,40歲以下人潮規模佔人潮總量比例。佔比數值愈高,表示人潮結構愈偏向年輕化。市政府站及中山站為本次調查中唯二該項指標數值突破40%的站點,尤其中山站更是唯一周邊區域30歲以下人潮比例逾20%的站點。其中市政府站緊鄰信義計畫區百貨&影城聚落,夜生活娛樂及餐飲店點林立;中山站則為近年商圈再造指標案例,周邊文青商家及假日市集帶動年輕人潮匯集,為鎖定年輕族群的消費品牌重點競爭戰場。此外,南港站、忠孝新生站、江子翠站、南港展覽館站以及松山站亦為本次調查中人潮結構相對年輕化的站點商圈。 ③ 夜間常駐人潮比例:本指標係分析以捷運站點為中心、腹地半徑500公尺範圍內,夜間常駐人潮規模佔人潮總量比例。佔比數值愈高,表示站點周邊居住人口佔比愈高。調查結果顯示,海山站及江子翠站該項指標分別達13%及7%,代表上述站點多為連結住宅社區及核心生活圈,住用特徵鮮明,亦為近年住宅建案推案重點區域,適合社區型通路及民生消費服務進駐。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 關聯資料(點擊前往): 2024【商業數據圖解】台灣「餐飲次產業」六都結構與單店營業額解析 2023【產業地圖圖解】台灣「軌道經濟」百貨與商場產業地圖 2023【商業數據圖解】2018-2023台灣「零售與電商」中短期趨勢回顧展望 2023【商業數據圖解】2018-2023台灣「餐飲與觀光娛樂業」中短期趨勢回顧展望 2023【商業數據圖解】台灣近十年「家庭消費結構變化」六都數據解析 2023【商業數據圖解】2018-2022台灣「生活產業指數」六都數據解析 2023【商業數據圖解】台灣連鎖加盟產業「單店營業額」六都數據解析 2022【產業地圖圖解】台灣TOP 2「零售生態圈」產業地圖 資料來源:未來流通研究所 【Key Data Diagram】Key Data Analysis of the Top 10 Business Districts Along the …