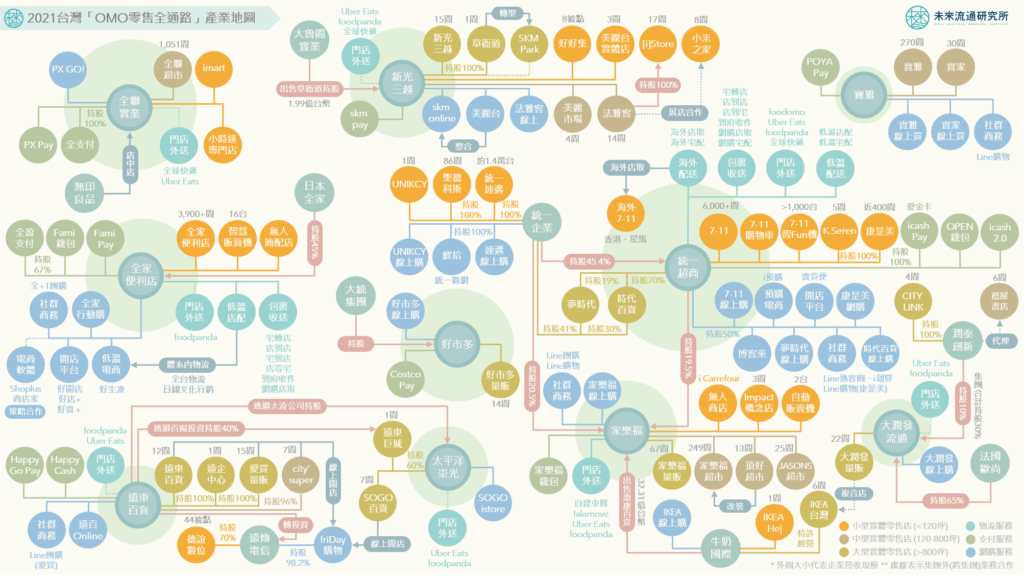

【產業地圖圖解】台灣「OMO零售全通路」產業地圖

3個2021台灣「OMO零售全通路」產業地圖新情報news! ?【趨勢1】線上線下銷售緊密融合:集團電商、社群商務、行動支付 ?【趨勢2】多樣化零售業態/複合店:跨業態通路、無人店與智販機 ?【趨勢3】疫情下「短鏈興起&冷鏈升溫」:門店外送、包裹收送、低溫配送 2017年創新工廠李開復博士提出「虛實融合OMO(Online-Merge-Offline)」趨勢後,零售業線上線下緊密融合、打造完整流量循環體系成為產業發展主流。歷時3年的嘗試與探索後,2020年驟然爆發的疫情,意外成為檢視零售企業OMO全通路布局的關鍵考核點。 觀察台灣產業數據,實體零售業網路銷售額於疫情期間屢創新高,2021年Q2三級警戒措施期間創下年增44.3%的新高紀錄,單季銷售總額達新台幣283億。而大型零售集團積極多元的疫情因應對策,也成為拉動整體零售產業邁向OMO轉型的火車頭。 2021台灣「OMO零售全通路」產業地圖,以圖像化方式呈現零售業者在大中小型實體零售店態、網路購物、行動支付、物流外送服務等關鍵領域的涉入程度與競合脈絡,並進一步歸納3項全通路關鍵趨勢,深入觀測台灣「OMO零售全通路」布局風貌。 【趨勢1】線上線下銷售緊密融合:集團電商、社群商務、行動支付 集團電商整合:集團電商業務布局最完整的為統一流通次集團,旗下除由線上書店轉型為綜合電商的博客來外,尚有分別應對各通路的7-11線上購及i預購、康是美網購、夢時代線上購及時代百貨線上購,關聯企業統一數網亦於2020年推出生鮮食材線上銷售平台「鮮拾」。此外,全聯PXGo!、全家行動購、家樂福線上購、好市多線上購等綜合零售通路開設的自有線上平台,在疫情下也都成為民眾採購日用品的主要替代通路,其中2020年好市多線上購成為台灣首家擠身前10大電商平台的實體零售企業。 社群商務方案:應用高滲透率的Line平台所推出的各式社群商務方案,近一年成長速度相當值得注目。例如全家2017年即著手經營各店Line群組,並於2021年推出「全+1」行動購;7-11以門市Line群組熟客生態圈為基礎,推出「i划算」社群團購;寶雅、家樂福、康是美與Line購物合作,將社群流量轉化為新客增長來源;全聯則是擁有超過千萬好友數的Line官方帳號及蓬勃的各店Line群組,並將分店(批)取、預購、團購、轉贈等功能內建於自有PXGo!中,全力鎖定「社群商務商機」。 自有行動支付:台灣消費者在各類型零售通路中的行動支付使用率(複選),以超商的71.2%居冠,量販、超市及百貨亦分別達到51.4%、45.3%及39.7%,其他連鎖商店則為34.3%,均擁有一定基礎。因此不少實體零售企業近年積極推出自有行動支付工具,例如遠東集團的HAPPYGO Pay、好市多的Costco Pay、寶雅的POYA Pay、新光三越的skm pay等。部分業者更進一步申設電支機構資格,2021年台灣電支產業兩大新進競爭者均由零售業者主導,分別為由全家、玉山銀行及PChome旗下拍付國際共同合資成立的「全盈支付」,以及由全聯實業100%出資設立的「全支付」;而提供icash Pay的統一超旗下愛金卡公司則為台灣最早布局電支業務的零售企業。 【趨勢2】多樣化零售業態/複合店:跨業態通路、無人店與智販機 跨業態通路布局:近年零售各業別間界限愈趨模糊,競爭也更加激烈,同時也提升了跨業併購及策略結盟的重要性。本次調查的企業集團中,以統一流通次集團的多角化布局最為積極,經營範疇涵蓋統一超商、康是美藥妝、夢時代及時代百貨、K.Seren美妝複合店等,並與母集團統一企業共同持股台灣家樂福達40%,加上家樂福於2020年併購頂好及JASONS超市,使統一流通次集團成為台灣唯一橫跨超商、超市、百貨、量販的零售集團。此外,遠東集團除擁有遠東百貨與SOGO百貨外,旗下尚有愛買量販、遠東巨城與遠企購物中心以及city‘super高級超市,且各事業體間共用HappyGo會員系統及支付工具;而新光三越除了百貨公司本業外,經營觸角也觸及生鮮超市(美麗市場)、3C與文創專賣店(法雅客、[i]Store)、並與小米結盟開設小米之家,此外也著手打造SKM Park,將於2022年正式跨足Outlet經營。 無人店與智販機:各類型零售無人店、智慧型自動販賣機在疫情下再次獲得重視。例如7-11智Fun機逾2018年推出後,預估2021年底將鋪機逾1,500台,此外7-11也同步推出行動購物車,在疫情下為偏鄉地區提供便利購物服務。整體來看,疫情下的無人零售應用型態包括智慧型販賣機(如7-11智FUN機、全家智慧販賣機)、智慧貨架(如美廉社OFFICE Mart),以及主攻封閉型經濟圈的小坪數無人商店(如全家科技簡配店、家樂福i Carrefour)。 【趨勢3】疫情下「短鏈興起&冷鏈升溫」:門店外送、包裹收送、低溫配送 門店外送:將覆蓋範圍廣大的門店網絡轉化為小型發貨倉,搭配線上購物共同組成的快速到貨服務,為實體零售業者在疫情下挑戰大型電商平台的最大優勢。包括4大超商、全聯、家樂福、大潤發、愛買、新光三越、SOGO百貨等,不少代表性業者均於疫情期間均開展出與外送平台的合作,推出門店商品或餐點配送服務。部分企業更進一步建置自有最後一哩配送解決方案,例如統一超商於2021年收購本土外送平台foodomo,預計年底將門店外送服務擴展至全台1萬間門市;全聯則是緊扣「實體電商」策略,與全球快遞合作推出小時達服務,並預計於雙北增設多家小時達專門店,以提高運作效率。 包裹收送:疫情爆發後,快速膨脹的電商物流需求雖然成為龐大商機,卻也造成社會流通效能問題。台灣超商業者趁勢應用布局多年的物流基礎設施及店配系統,推出多樣化的包裹收送服務。例如7-11與全家除網購店取外,也提供宅轉店服務,緩解物流士重複配送的負擔,而店到店、店到宅及到府收件服務,則提供民眾更方便的收寄選項。7-11更進一步推出「國際交貨便」,提供海外店取及宅配服務,目前可送達7個國家。不僅如此,超商業者更以包裹收送服務為切入點,將服務範疇擴大推展至開店平台,例如7-11的賣貨便、全家的好開店/好店+/好賣+以及與Shoplus展開的策略合作等。 低溫配送:為因應短期暴增的低溫物流配送與商品採購需求,7-11與全家兩大超商業者2021年陸續推出低溫包裹寄取及銷售關聯服務,包括7-11的「冷凍交貨便」、全家的「冷凍店到店」及低溫電商平台「好生凍生鮮集市」等。此外,統一流通次集團旗下統一速達(黑貓宅急便)同時也是目前台灣低溫宅配市佔率最高的領導企業。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫。 資料來源:未來流通研究所 【Industry Landscape Analysis】The New Era of Retail in Taiwan – Online-Merge-Offline (OMO) 相關文章Relevant Articles 2022【商業數據圖解】台灣零售業「門店密集度與單店營業額」六都數據解析 2022/04/22 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2022/03/28 2022【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2022/03/28 【關鍵排行圖解】2021台灣消費與生活產業TOP20變化排行 2022/03/15 2022【關鍵排行圖解】2021台灣消費與生活產業TOP20變化排行 2022/03/15 【關鍵排行圖解】2021台灣生鮮食材與快速消費品FMCG進口量變化排行 2022/02/25