台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP 3,產業吸納力與就業流向趨勢穩定 流通及生活服務業為支撐民眾日常生活的重要基礎,不僅容納大量就業人口,其所蘊含的勞動供需變化、薪資變動、區域就業分布等數據更直接牽動整體勞動力市場組成結構。此外,流通及生活服務產業以高度勞動密集與服務導向為特性,對於青年、兼職及中高齡勞動人口具有高度吸納力,為超高齡社會中整體服務業永續發展及提升產業競爭力的關鍵所在。根據主管機關統計,2024年全台服務業總就業人數(含受雇員工、雇主、自營作業者、無酬家屬工作者)年增1.1%至705.1萬人,佔總體就業人數比例達60.8%,明確反映出服務業對於穩定整體社會就業結構的重要性。 本次調查顯示,2024年雇用員工人數最多的流通及生活服務業別依序為批發業、零售業、醫療保健業以及餐廳業,從業人員總數介於35.9萬至105.1萬人間,其餘業別雇用人數均未逾10萬人,顯示不同業別在勞動力吸納規模上存在顯著差距。與2023年相較,本次調查業別中以餐廳業淨增加雇用員工數最多,其下依序為醫療保健業、零售業以及其他餐飲業;若以成長幅度做為指標,則以旅行服務業雇用員工數年增幅度最為顯著,航空運輸業與其他餐飲業分居第2、3位,反映出疫情後餐飲零售與跨境旅遊市場的蓬勃發展,以及因應高齡化社會所帶動的醫療保健就業需求持續擴張。此外,觀察緊扣青年就業結構的大專生就業流向可以看到,近五年(2020-2024)大專畢業生就業比例前3大流通及生活服務業別依序為批發零售業、醫療保健&社會工作業以及餐飲住宿業,與前次調查相較差異不大,顯示新鮮人職涯選擇已趨於穩定。多數畢業生偏好產業規模大、職缺穩定、就業機會普及且具地緣優勢的業別,使上述具備高職缺基數的業別成為流通及生活服務業就業市場中穩定的人才需求池。 以每人每月總薪資做為劃分指標可以看到,2024年整體服務業平均薪資在金融、壽險、航空運輸等業別帶動下,年增4.3%至NT$59,176元,創下1997年後最高增幅。與2023年相較,航空運輸業薪資年增幅位居本次調查業別中最高,其下依序為批發業、旅行服務業、軌道運輸業、快遞業、倉儲業及其他運輸輔助業,其餘調查業別薪資增幅均低於整體服務業水準。工作時數方面,2024年整體服務業每月總工時達164.8小時,與2023年持平。本次調查業別中,公車客運、快遞及軌道運輸業蟬聯前3大長工時業別,反映出基礎交通與物流系統的勞動結構壓力。 台灣於2025年正式進入超高齡社會,根據國發會推估,至2030年全台勞動力缺口將達48萬人,預期對於以人力密集為主的流通與生活服務業將帶來顯著挑戰。產業勢必面臨人力招募困難、工時延長與服務品質不穩等困境,甚至可能成為超高齡社會下脆弱度較高的產業環節。因此,未來流通研究所針對台灣「流通&生活服務業勞動力變化」關鍵數據進行調查,以每人每月總工時、每人每月總薪資、受雇員工人數等3項指標為基礎,並以服務業整體工時&薪資水準進行劃分,透過象限圖進行綜合分析。同時結合台灣&日本65歲以上人口佔總工作人口比例、六都主要服務業別雇用員工數、各細項職務別職缺數以及近五年大專生就業業別流向數據,自多元角度勾勒出台灣流通&生活服務業勞動力分布樣態及趨勢變化,期望做為掌握當前勞動力市場結構性問題與觀測整體流通與生活服務業勞動力結構與產業人力資源規劃的基礎。 台灣「流通及生活服務業勞動力變化」關鍵數據解析 2025/06/25 【市場預測圖解】台灣「電商物流」關鍵數據與市場預測 2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖 2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析 2025/05/26 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣「電商物流」關鍵數據與市場預測

3個台灣「電商物流關鍵數據&市場預測」關鍵情報: 💡台灣電商物流產業邁入震盪期:2023年產業規模首見衰退,2024-2025年復甦反彈、挑戰新台幣500億元里程碑 💡台灣電商物流費用率:零售業網路銷售額成長趨緩,電商物流費用率於2023年觸底回升,2025年推估增至疫情後新高 💡台灣超商店取/取貨站:近5年據點數量翻漲,蝦皮店到店淨增2000家最多、7-ELEVEN與全家便利商店分別淨增1053與546家 台灣電商物流產業歷經疫情期間的高速成長後,2023年開始邁入變化幅度較大的產業震盪階段。根據未來流通研究所調查估算,2019至2024年間台灣電商物流產業規模成長幅度達92.3%,遠高於同期間整體物流業增幅。觀察年別變化可以看到,2023年電商物流產業規模出現首度下滑,不過2024年後產業重回穩健成長軌道,全年規模較2023年增長9.8%。展望2025年,推估整體電商物流產業規模仍將維持正成長,預估至2030年整體產業規模將達新台幣681.2億元。 依主管機關認定營業項目區分,台灣電商物流產業主要劃分為汽車貨運、快遞宅配、郵務包裹、其它快遞、普通倉儲及低溫倉儲等6大次產業領域。2024年以汽車貨運業電商物流營業額最高,佔整體電商物流產業比例逾60%;快遞宅配&外送平台業電商物流營業額於2024年首度超越普通倉儲業,成為電商物流產業中第2大次產業別,佔整體電商物流產業比例約15.7%;普通倉儲業電商物流營業額年增16.8%,佔整體電商物流產業比例約14.4%。上述3項業別佔整體電商物流產業比例高達93.7%,顯示汽車貨運、快遞宅配以及普通倉儲領域已成為支撐整體電商物流產業發展的核心結構,且預期在快速擴張的電商需求量體帶動下,將成為加速導入先進設備、尖端技術與數位科技的物流產業領域。 電商物流費用率指標方面,受疫情期間網路銷售規模快速擴張影響,電商物流費用率自2019年逐年下降,至2023年降至6.64%的歷史低點,不過2024年顯著回升至7.11%。觀察未來趨勢,由於運費終端價格指數持續攀升,加上同期間網路銷售成長幅度趨緩,推估2025年電商物流費用率將續增至約7.35%,超越2019年的7.20%,創下調查期間新高。 在日益沉重的物流費用壓力下,各類型電商服務勢必將面臨調高免運門檻與壓縮補貼空間的營運挑戰,但亦同步帶動新型態「自取型物流」服務加速發展,尤其是能夠多元應用異業既有配送網絡的超商店取、蝦皮店到店、智慧取貨站等新型態物流服務,不僅成為超高齡社會下電商物流降低運輸費用&勞動力成本的重要解決方案,亦能夠增添嶄新產業成長動能。本次調查顯示,2020-2024年間大型便利商店業者持續積極展店,極高的門市滲透率不僅使超商成為支撐自取型電商物流服務的重要支柱,亦為業者創造多元營收的關鍵來源。中華郵政旗下智慧取貨櫃「i郵箱」2024年鋪設數量達2408座,截至2024年底,i郵箱使用率約56%、每年寄取件包裹數約543萬件,在無人取貨設備滲透率與使用率攀升帶動下,仍具備潛力成長空間。由蝦皮購物自建的蝦皮店到店為電商業者以重資本投入終端取貨據點建置的代表性案例,自2020年底啟動展店後,目前據點數已逾2000家,期間歷經便利商店店型、大型社區店型、複合型通路合作門市等多元型態,目前以24小時無人智慧取貨店型為主,佔據點總數比例達70%。 未來流通研究所集結分析關聯產業數據及業界專家意見,以產值模型推估計算台灣電商物流產業規模、電商物流費用率(委外)等關鍵指標,並結合超商店取/取貨站主要業者投入現況分析,做為觀測整體電商物流產業結構之重要基礎。 台灣「電商物流」關鍵數據與市場預測 2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖 2025/06/17 全球「跨境電商」台灣流量產業地圖 2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析 2025/05/26 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

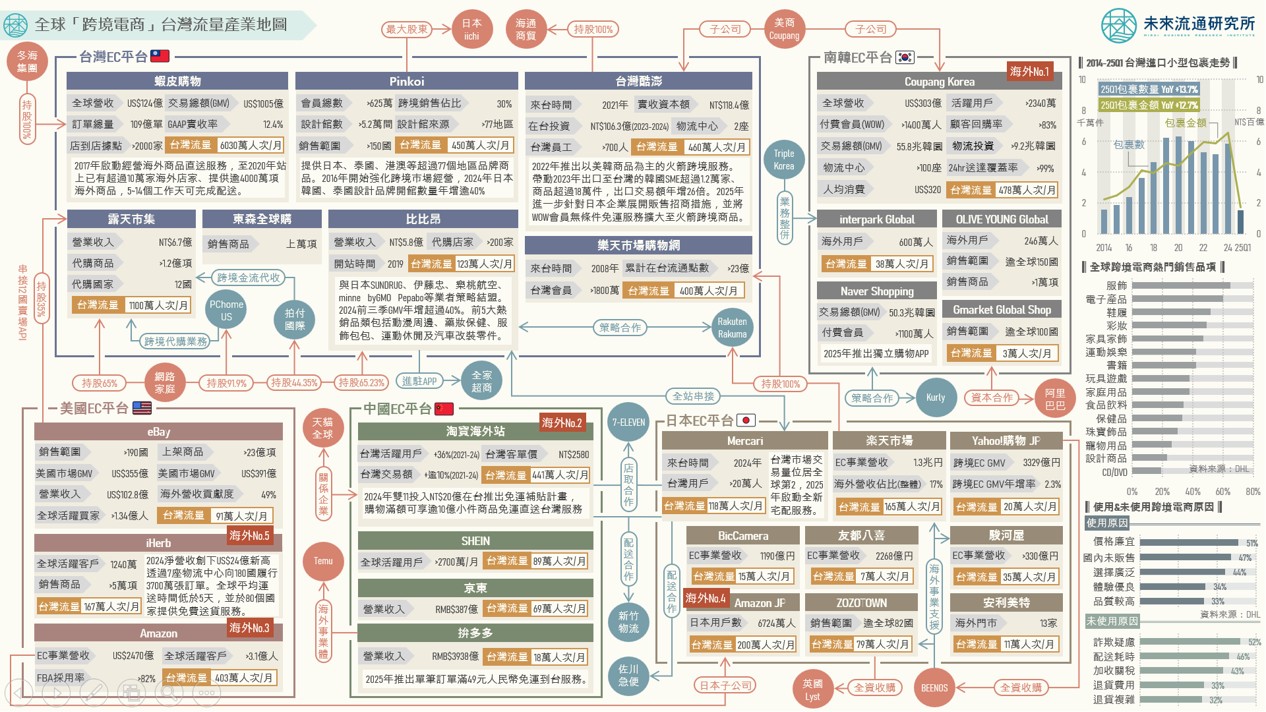

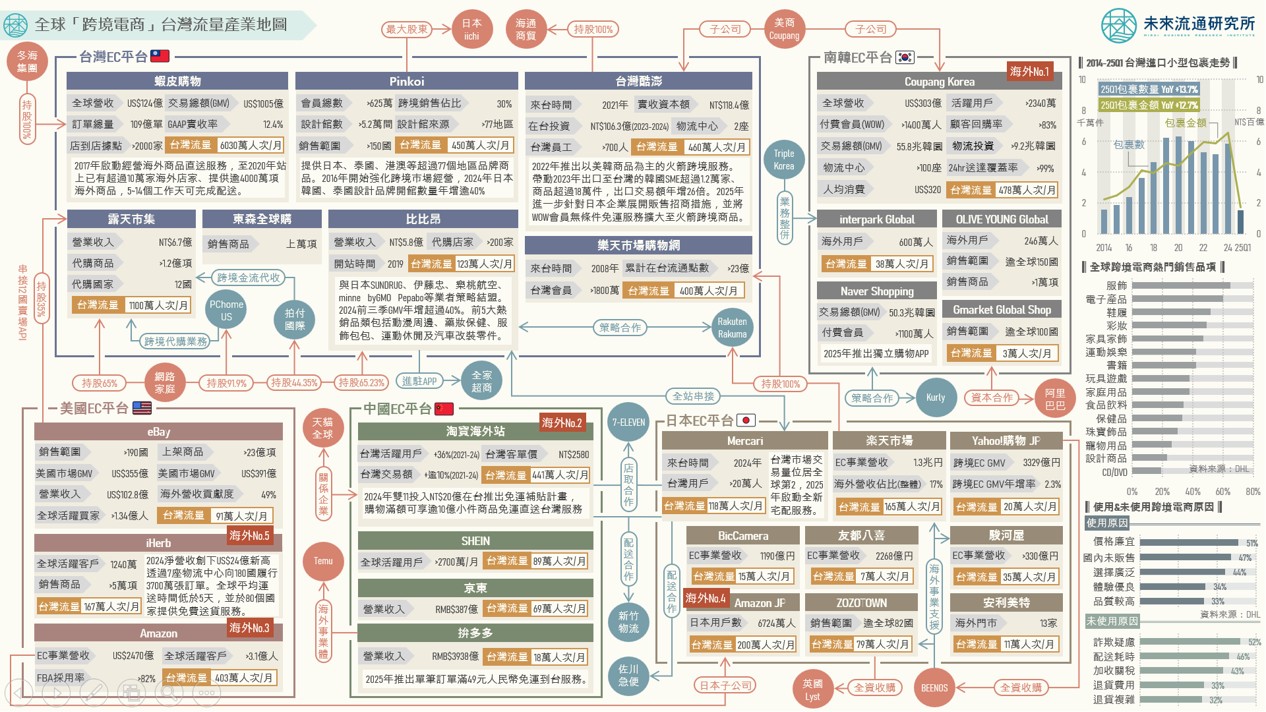

全球「跨境電商」台灣流量產業地圖

3個全球「跨境電商」台灣流量產業地圖關鍵情報:💡台灣:網家/蝦皮/台灣樂天深耕跨境電商生態圈;台灣酷澎火箭流量急起直追、Pinkoi站穩亞洲跨境設計購物平台獨特定位💡南韓&日本:南韓Coupang躍居海外EC平台台灣流量No.1、日本亞馬遜位居No.4;樂天市場、Mercari台灣月流量破百萬人次💡中國&美國:淘寶海外站位居台灣流量No.2,SHEIN&拚多多持續增長;美國亞馬遜、iHerb台灣流量分居No.3與No.5受惠於全球電商基礎建設日益成熟以及消費者跨境購物信心提升,跨境B2C電商已成為推進國際貿易流動的重要引擎。根據DHL發布2025年全球電商產業趨勢報告顯示,約60%的消費者曾藉由網路向海外零售企業/電商平台購買商品, 顯示「高哩程購物模式」正逐步成為全球消費者的日常購物型態。其中中國大陸(57%)與美國(41%)為消費者最常進行海外網路購物的目的國。曾進行跨境網路購物原因中,商品價格廉宜、國內未販售、選擇較廣泛、曾有優良體驗與海外商品品質較高等為TOP 5消費動機;而詐欺/假貨疑慮、配送耗時、需加徵額外關稅、退貨費用高昂以及退貨程序複雜等則為消費者未進行海外網路購物主因。購買商品類別方面,服飾(65%)與3C電子產品(60%)為跨境消費者TOP 2購買商品類別,其下依序為鞋履(52%)、彩妝品(49%)、家具家飾(47%)、書籍(42%)、運動娛樂用品(42%)、家庭用品(38%)、玩具&遊戲(38%)、食品飲料(34%)、保健品(33%)、珠寶飾品(30%)、寵物用品(26%)、設計師商品(23%)以及CD/DVD(19%)等。台灣近年進口跨境電商同樣迎來蓬勃發展,快速增長的消費力道已使跨境電商成為整體零售&電商市場中不可忽視的重要構成板塊。根據海關統計數據,2014至2024年間台灣進口小型包裹總量自1582萬件翻漲至5847萬件,成長幅度高達269.5%;同期間進口包裹金額自新台幣221億元增至656億元,成長幅度達196.8%。亮眼的價量增長幅度除反映出近年進口型跨境電商市場豐沛的成長動能外,亦使跨境電商模式的影響層面自單純的消費行為延伸至關稅、法規與檢驗標準調適、產業競爭版圖重組、以及整體零售價值結構的重新分配。本次調查顯示,台灣本土&在台營運大型EC平台中,蝦皮購物、樂天市場、Pinkoi以及旗下涵蓋露天市集與比比昂的網家集團,憑藉多年在地化營運經驗與跨境資源整合優勢持續深耕台灣跨境電商生態圈。台灣酷澎則在母公司美商Coupang的物流效率與商品集成優勢上,於2022年推出火箭跨境服務,帶動平台流量顯著增長、並成為韓國企業拓展台灣市場的重要通路。2025Q1台灣酷澎站上選品數量增長近500%,並宣布將WOW會員無條件免運服務擴大至火箭跨境商品,同時首度針對日本企業展開面向台韓市場的招商措施,展現出將台灣市場視為關鍵戰略節點與建構東北亞跨境電商樞紐的策略意向。此外,消費者透過海外電商平台直購的跨境消費模式正快速普及,台灣已成為部分國際電商平台在亞洲地區的核心海外流量來源之一。其中南韓Coupang(美商Coupang旗下韓國子公司)為本次調查中台灣流量最高的海外電商平台,過去6個月間最高月流量達478萬人次,其下依序為淘寶海外站(441萬人次)、美國亞馬遜(403萬人次)、日本亞馬遜(200萬人次)以及TOP 5排名中唯一的專賣型電商美國iHerb(167萬人次)。日本樂天市場以及Mercari台灣流量亦均超過百萬人次。上述海外電商平台的台灣流量,已相當於台灣本土前十大電商平台流量規模,除象徵市場蓬勃的跨境消費力外,也反映海外跨境消費對於本土零售&電商企業形成的競爭擠壓。未來流通研究所以2024Q4-2025Q1為調查區間,結合全球主要跨境電商台灣流量數據以及本土&在台營運跨境進口業務的大型EC平台關鍵情報,繪製全球「跨境電商」台灣流量產業地圖。首度呈現台灣消費者熱門海外網購目的國及電商平台排名,並結合主要電商業者台灣流量、經營數據、關鍵資訊以及競合關聯,做為觀測台灣跨境電商進口市場的重要參考基礎。 【市場預測圖解】台灣「電商物流」關鍵數據與市場預測2025/06/19 台灣「電商物流」關鍵數據與市場預測2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖2025/06/17 全球「跨境電商」台灣流量產業地圖2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析2025/05/26 台灣流通產業「另類消費指標」數據解析2025/05/26 登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles

台灣流通產業「另類消費指標」數據解析

4個2019-2024年台灣流通產業「另類消費指標」關鍵情報: 💡低溫食品&即食品:低溫食品躍居最強消費區塊、近五年增幅達52%;冷凍水產/冰淇淋/蔬果/冷藏餐食/烘焙麵包成長顯著 💡加工食品&飲料:保健食品銷售於疫情期間翻漲後回落;運動飲料/茶飲/氣泡水增幅居前、肉類罐頭/咖啡飲料陷入衰退 💡民生零售通路:電商通路增幅82%居冠、超商疫後成長表現亮眼;反映外送/電商/實體景氣的紙盒/紙箱銷售疫情後同步回落 💡餐飲&休閒娛樂:便當/自助餐、美甲美睫、健身房消費指標強勢攀升,成為近年社會結構及內需消費變遷的關鍵縮影 經濟分析領域存在數項知名的「另類消費觀測指標」,雖非正式經濟觀察指標,但在一定程度上能夠反映出消費者信心與不同景氣循環週期下的消費行為變化。例如由前美國聯準會主席Alan Greenspan提出的男性內褲指數(MUI),認為男性內褲銷售出現顯著下滑時,很可能意味著經濟局勢進入低迷或衰退階段;前雅詩蘭黛董事長Leonard Lauder提出的口紅指數則指出經濟衰退或市場低迷時,口紅銷售量反而會出現逆勢攀升。此外亦有部分研究提出氣泡酒&香檳消費與經濟景氣間呈現正向連動關係、指甲油&二手服飾則與經濟景氣呈反向關係等。不過,根據持續深入的文獻探討與嚴謹的統計驗證後,上述商品消費與經濟景氣的關聯性僅於特定國家或市場中存在較高預測價值,尚未能證實其普遍關聯性。 雖然對於經濟預測洞悉的解釋能力有限,但特定商品銷售及服務業別景氣變化仍為觀察內需變遷及產業發展階段的重要指標。例如隨著台灣冷鏈滲透率(消費物流)持續攀升至90%,低溫食品&即食品亦成為近年台灣成長最強勁的民生消費區塊。其中包含冷凍水產/肉類/蔬果以及冷藏餐食在內的冷凍冷藏食品2019-2024年間銷售增幅超過50%,為本次調查中漲幅最顯著的食品類別;各類型加工食品&保健食品則在民眾追求便利性及高齡化社會等因素驅動下,自選擇性、補充性消費轉向成為食品領域中的「隱性剛需」板塊,帶動內銷規模穩定攀升。其中豆類與蔬果加工食品2019-2024年間內銷規模最為顯著,惟保健營養食品增幅於2022年觸及高點後出現回落,但於調查期間內成長幅度仍達26%。非酒精飲料領域中,以運動飲料及茶類飲料銷售增幅最為顯著,反映出消費者對於機能性與健康飲品的青睞。咖啡飲料於調查期間內銷售量出現小幅衰退,主要係受到連鎖咖啡店密集展店以及超商現煮咖啡快速普及所帶來的消費替代效應影響。 民生零售通路方面,電商通路2019-2024年間增幅達82%,不過2023年後受消費重心重回實體通路影響、成長力道顯著趨緩;便利商店則在業者持續展店以及擴充商品結構滿足一站式消費需求的戰略帶動下,成為2022-2024年疫情後增長最為強勁的民生零售通路業別。此外,紙箱、紙袋等紙類包裝容器銷售規模於2022年後陸續下滑,除受禁用PVC淋膜紙容器政策以及業者配合環保趨勢主動降低紙容器使用密度外,也間接反映出外送、電商、百貨等實體零售通路終端景氣變化。此外,本次調查同步納入二手服飾、氣泡酒/香檳、男用內衣褲、指甲與唇部化妝品等國際間具較高景氣連動意義的特殊零售品類進口消費指標進行分析,其中以二手服飾在較低規模基數與日本大型二手商品零售集團來台布局帶動下,2019-2024年間增幅達130%最為顯著。 餐飲&外食市場中,2019-2024年間便當/自助餐與早餐店增幅分別達93%及58%,反映出具備高性價比與剛需優勢的平價餐飲市場持續快速擴張;美麗經濟市場在女性消費力攀升推進下維持穩健增長,尤其近年受惠於社交軟體、網紅經濟等因素帶動,更進一步成為年輕族群間炙手可熱的社交貨幣,被視為形塑個人風格、自我投資以及社交分享的重要載體。其中美甲美睫產業2019-2024年間成長幅度達132%,為本次所有調查指標中增幅最高的項目,同步帶動以女性為核心的非典型就業蓄水池形成;各類休閒娛樂場所中,以健身中心/健身房規模增幅最為顯著,2019-2024年間增長幅度達44%。不過,KTV、遊樂園、電影院、夜店等場域於調查期間內增長動能明顯趨緩、甚至較2019年衰退,除受疫情導致消費模式出現長期轉變的影響外,也可以看出非剛需型市場區隔在社會結構與主力消費族群行為變遷下所面臨的替代消費挑戰。 未來流通研究所以特定內需消費數據為基礎,提出台灣「另類消費指標」數據解析。涵蓋低溫食品&即食品、加工食品&飲料、民生零售通路、餐飲&休閒娛樂等4種類型、總計12項消費品類&通路。並同步說明另類消費指標在台灣市場與產業中的數據解釋能力與代表意涵,做為觀測整體消費景氣與特定細分市場動態變化的基礎。 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 【商業數據圖解】台灣「零售次產業」六都門店數與門店密度解析 2025/05/06 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣「電子支付與純網銀」產業關鍵數據解析

3個「台灣電子支付&純網銀產業關鍵數據」關鍵情報: 💡業務規模:2024全年非現金交易佔比創下69.0%新高、電支交易總額首破NT$2000億、TWQR交易金額&筆數雙創新高 💡用戶規模:2024年iPASS MONEY用戶數超越街口支付再度奪冠、LINE Pay以1310萬用戶基礎強勢搶進電支戰場 💡經營損益:純網銀&專營電支機構虧損金額持續縮減,LINE Pay、91APP、藍新科技等準電支機構展現穩健獲利能力 根據金管會統計,2024年台灣非現金支付交易筆數年增20.2%至83.07億筆,已提前達成2026年80億筆的目標值;非現金交易總額年增14.2%至新台幣8.3兆,佔全年度民間消費總額比例創下69.0%新高,距離2026年非現金交易10兆元的目標,達成率已超過83%,顯示台灣正快速邁向「去現金化」社會。為爭奪龐大的非現金支付市場,近年除金融機構外,零售電商集團、電信通訊/網路遊戲/社群平台企業及交通票證機構亦陸續跨足電子支付/第三方支付領域展開布局,不僅推動數位支付自單純的交易工具轉型為商業基礎設施與生活入口,亦使電子支付/第三方支付/純網銀等系統成為台灣金融科技與流通產業的下一個關鍵競合起點。 截至2025年第一季底,全台共有9家專營電子支付機構及20家兼營電子支付機構,未歸戶使用人數年增13.1%至3176.2萬人。依用戶數排名,前3大電子支付業者分別為一卡通iPASS MONEY(使用人數686.6萬、年增9.4%)、街口支付(使用人數674.0萬、年增4.1%)以及全支付(使用人數559.1萬、年增17.8%)。其中iPASS MONEY使用人數於2024年第四季超越自2020年後持續位居首位的街口支付,再度躍居全台用戶規模最大的電支品牌。 電支業務金額方面,2024全年度電支代理收付交易總額年增23.5%至2019.7億元、國內外小額匯兌總額年增19.9%至1902.3億元、收受儲值總額年增8.4%至3516.0億元。其中電支交易市場以街口支付、全支付、iPASS MONEY以及玉山Wallet等四大品牌位居前列;電支匯兌市場則由綁定國民通訊軟體LINE的iPASS MONEY持續展現顯著領先優勢,街口支付位居第2。 根據金管會調查,2024年共有6家第三方支付業者代收付款一年日平均餘額超過新台幣10億元,分別為LINE Pay、藍新科技、綠界科技、foodpanda、樂購蝦皮以及91APP。與2023年調查結果相較可以發現,原入榜的拍付國際與Uber Eats 2024年代理收付日均餘額已低於10億元,樂購蝦皮則繼2021年後再度入榜。根據現行規範,第三方支付機構代理收付款項全年日均餘額超過20億元即需申請電支執照,其中LINE Pay已於2025年2月遞交申請經營電子支付業務。由於LINE Pay具有高達1310萬的用戶規模、逾61萬處支付據點以及龐大的LINE生態圈優勢,若後續納管成為功能更為齊全的電支機構,勢必對於整體市場與產業競爭版圖構成深遠影響,成為2025年台灣電子支付產業的關鍵變革點。 純網銀方面,截至2025Q1,LINE Bank(連線商業銀行)、將來銀行及樂天銀行數位帳戶數量分別達207.8萬戶(年增14.8%)、43.2萬戶(年增20.38%)以及28.7萬戶(年增31.3%),三家純網銀合計戶數達279.6萬戶(年增17.2%)。其中帳戶數量最高的LINE Bank為全台數位帳戶數第3高的銀行,僅次於台新銀行(438.2萬戶)與國泰世華銀行(294.0萬戶)。若加計傳統一般銀行,2025Q1年全台數位帳戶數達2558.5萬戶,較2024年同期增長20.9%,反映出數位金融服務在台快速普及與消費者接受度的顯著提升。 另一方面,財金公司於2021年推出串連銀行及電支機構兩大支付體系的「電子支付跨機構共用平台」,並以TWQR做為共同標示。上線後陸續提供跨機構轉帳、繳稅、繳費、購物、跨境支付(僅核准金融機構)等多元服務功能。截至2024年底,全台9家專營電子支付業者均已開通TWQR購物功能。2024年TWQR共通支付標準參加銀行共42家、電支機構共9家、合作特約商店逾54.5萬家、導入費稅帳單數逾8000項;全年度交易金額年增23%至新台幣4895億元、交易筆數年增19%至1億1127萬筆。 未來流通研究所針對台灣「電子支付&純網銀」產業關鍵數據進行調查分析,包括主要電支機構使用人數&業務金額、儲值卡消費卡數&消費金額、TWQR交易金額&交易筆數、純網銀數位存款帳戶數量以及專營電支機構/準電支機構/純網銀經營損益等關鍵指標,應用數據勾勒出台灣電支產業發展風貌,做為評估整體產業發展的重要基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 【商業數據圖解】台灣「零售次產業」六都門店數與門店密度解析 2025/05/06 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 【產業地圖圖解】台灣「軌道經濟」商圈流量與百貨商場產業地圖 2025/04/16 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27

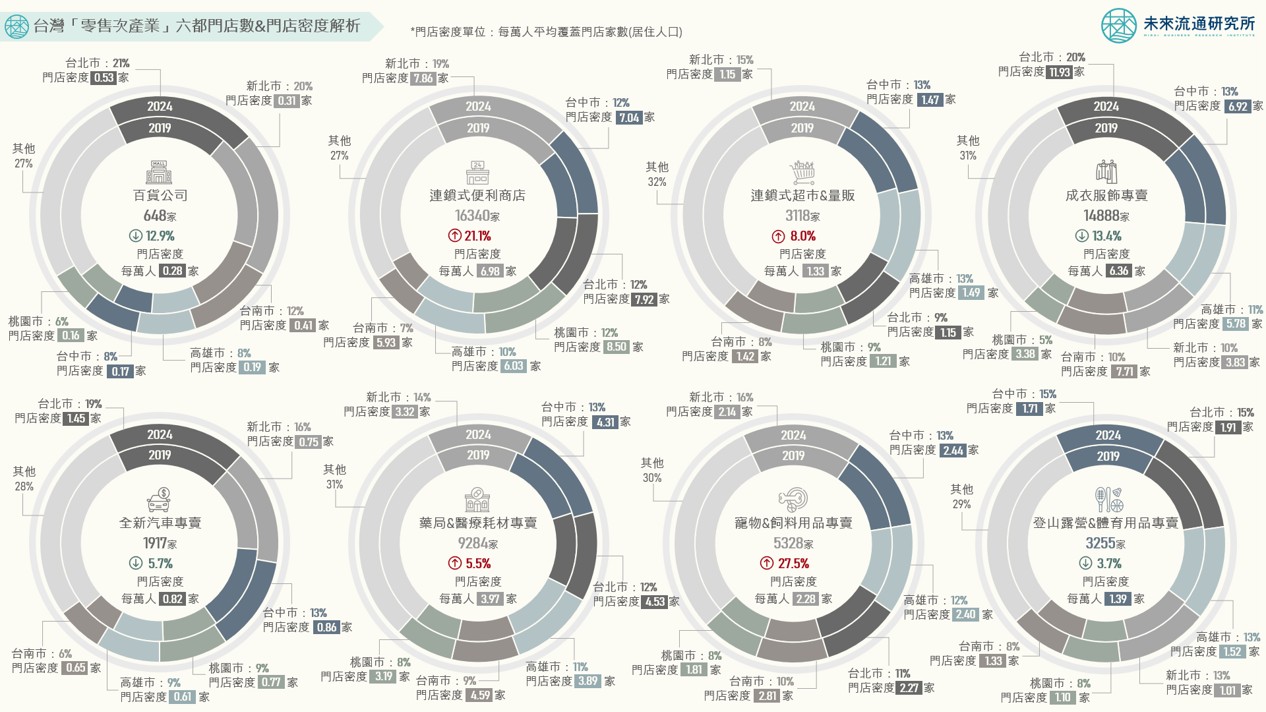

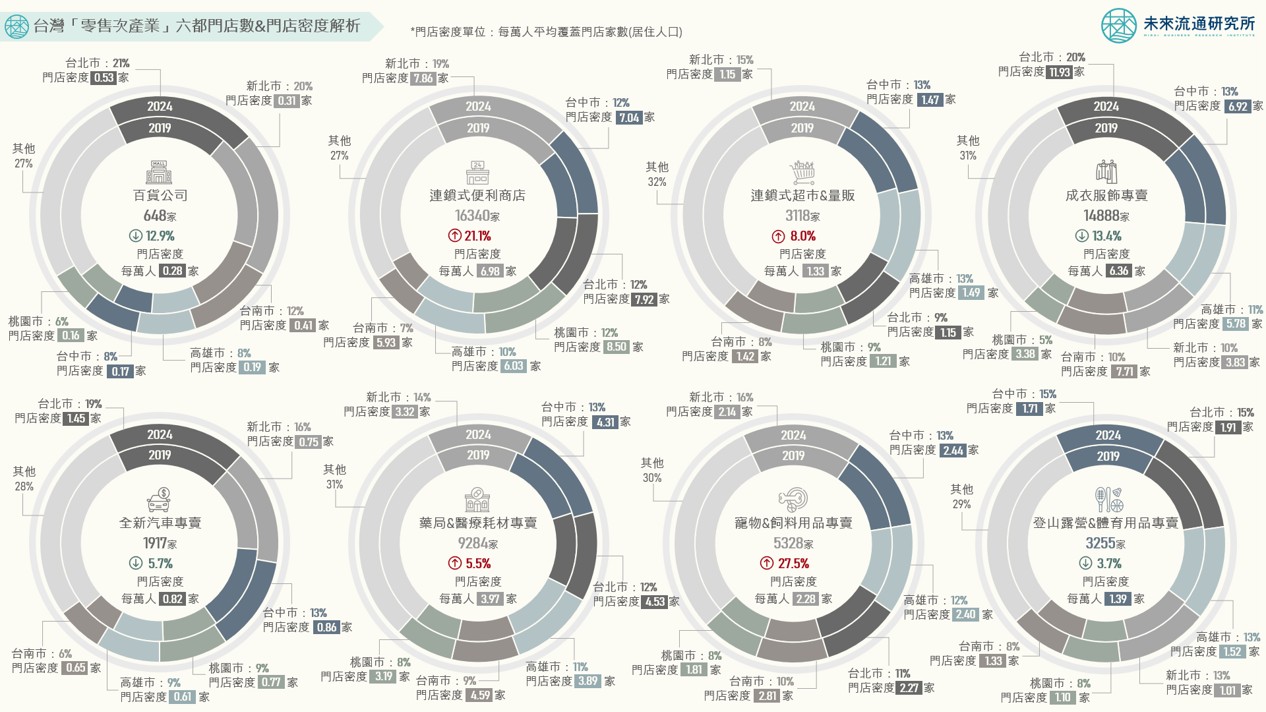

台灣「零售次產業」六都門店數與門店密度解析

3個台灣「零售次產業」六都門店數&門店密度關鍵情報: 💡2019-2024門店增幅強勁:寵物&飼料用品專賣店增長27.5%;便利商店攀升21.1%、晉身全台門店密度最高零售通路 💡2019-2024門店增幅穩定:超市&量販店增長8.0%、都會區滲透率提升;藥局&醫材專賣店增長5.5%、新北市淨增家數領先 💡2019-2024門店數陷衰退:百貨公司、服飾專賣、新車專賣、登山露營&體育用品專賣業門市數量縮減 不同於「產業營收規模」反映市場景氣與短期成長動能,「產業門店家數」變化反映的則是經營與投資方對於市場前景的預判與投資信心,更加貼近中長期資本挹注潛力及業者布局意向。零售業門店數量為衡量地方消費強度、生活機能與經濟活力的重要熱度指標,同時也蘊含區域發展、產業轉型與社會結構變遷等意涵。在數位時代與超高齡社會環境中,零售業門市定位已自單純的交易場所快速朝向融合商業與社會價值的「混合型公共樞紐」發展 ,自銷售端點延伸至承載品牌體驗、高齡支援、物流最後一哩、生活&公共服務、減碳基礎設施、緊急防災等複合性功能的服務生態節點。 本次調查範疇涵蓋2019-2024年主要零售業別在台門店數量與變動幅度。調查期間內台灣整體零售業門店數增長3萬7517家、擴張幅度達10.2%(CAGR約2.0%)。本次調查業別中,以寵物&飼料用品專賣及連鎖便利商店業門店數分別增長27.5%及21.1%最為顯著。另一方面,門店密度(每萬人擁有店鋪數量)為衡量生活產業於特定地區市場飽和度與服務可及性的重要指標,亦為觀測地區商業潛力或市場成熟度的主要工具,可做為業者門店立地佈局或經營模式的策略參考基礎。本次調查顯示,便利商店業門店密度自2019年的每萬人5.72家增至2024年達每萬人6.98家,超越成衣服飾專賣業,成為台灣門店密度最高的零售通路。 未來流通研究所彙整2019-2024年間台灣&六都主要零售業別門店數量與門店密度指標變化,涵蓋百貨公司、連鎖超商、連鎖超市&量販、成衣服飾專賣、全新汽車專賣、藥局&醫療耗材專賣、寵物&飼料用品專賣、登山露營&體育用品專賣業等8項業別,做為深入觀測台灣實體零售產業營運與細部地理區域組成的參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 【產業地圖圖解】台灣「軌道經濟」商圈流量與百貨商場產業地圖 2025/04/16 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】台灣「零售與電商次產業」中短期趨勢回顧與展望 2025/02/25

台灣「電商物流」關鍵數據與市場預測

3個台灣「電商物流關鍵數據&市場預測」關鍵情報: 💡台灣電商物流產業邁入震盪期:2023年產業規模首見衰退,2024-2025年復甦反彈、挑戰新台幣500億元里程碑 💡台灣電商物流費用率:零售業網路銷售額成長趨緩,電商物流費用率於2023年觸底回升,2025年推估增至疫情後新高 💡台灣超商店取/取貨站:近5年據點數量翻漲,蝦皮店到店淨增2000家最多、7-ELEVEN與全家便利商店分別淨增1053與546家 台灣電商物流產業歷經疫情期間的高速成長後,2023年開始邁入變化幅度較大的產業震盪階段。根據未來流通研究所調查估算,2019至2024年間台灣電商物流產業規模成長幅度達92.3%,遠高於同期間整體物流業增幅。觀察年別變化可以看到,2023年電商物流產業規模出現首度下滑,不過2024年後產業重回穩健成長軌道,全年規模較2023年增長9.8%。展望2025年,推估整體電商物流產業規模仍將維持正成長,預估至2030年整體產業規模將達新台幣681.2億元。 依主管機關認定營業項目區分,台灣電商物流產業主要劃分為汽車貨運、快遞宅配、郵務包裹、其它快遞、普通倉儲及低溫倉儲等6大次產業領域。2024年以汽車貨運業電商物流營業額最高,佔整體電商物流產業比例逾60%;快遞宅配&外送平台業電商物流營業額於2024年首度超越普通倉儲業,成為電商物流產業中第2大次產業別,佔整體電商物流產業比例約15.7%;普通倉儲業電商物流營業額年增16.8%,佔整體電商物流產業比例約14.4%。上述3項業別佔整體電商物流產業比例高達93.7%,顯示汽車貨運、快遞宅配以及普通倉儲領域已成為支撐整體電商物流產業發展的核心結構,且預期在快速擴張的電商需求量體帶動下,將成為加速導入先進設備、尖端技術與數位科技的物流產業領域。 電商物流費用率指標方面,受疫情期間網路銷售規模快速擴張影響,電商物流費用率自2019年逐年下降,至2023年降至6.64%的歷史低點,不過2024年顯著回升至7.11%。觀察未來趨勢,由於運費終端價格指數持續攀升,加上同期間網路銷售成長幅度趨緩,推估2025年電商物流費用率將續增至約7.35%,超越2019年的7.20%,創下調查期間新高。 在日益沉重的物流費用壓力下,各類型電商服務勢必將面臨調高免運門檻與壓縮補貼空間的營運挑戰,但亦同步帶動新型態「自取型物流」服務加速發展,尤其是能夠多元應用異業既有配送網絡的超商店取、蝦皮店到店、智慧取貨站等新型態物流服務,不僅成為超高齡社會下電商物流降低運輸費用&勞動力成本的重要解決方案,亦能夠增添嶄新產業成長動能。本次調查顯示,2020-2024年間大型便利商店業者持續積極展店,極高的門市滲透率不僅使超商成為支撐自取型電商物流服務的重要支柱,亦為業者創造多元營收的關鍵來源。中華郵政旗下智慧取貨櫃「i郵箱」2024年鋪設數量達2408座,截至2024年底,i郵箱使用率約56%、每年寄取件包裹數約543萬件,在無人取貨設備滲透率與使用率攀升帶動下,仍具備潛力成長空間。由蝦皮購物自建的蝦皮店到店為電商業者以重資本投入終端取貨據點建置的代表性案例,自2020年底啟動展店後,目前據點數已逾2000家,期間歷經便利商店店型、大型社區店型、複合型通路合作門市等多元型態,目前以24小時無人智慧取貨店型為主,佔據點總數比例達70%。 未來流通研究所集結分析關聯產業數據及業界專家意見,以產值模型推估計算台灣電商物流產業規模、電商物流費用率(委外)等關鍵指標,並結合超商店取/取貨站主要業者投入現況分析,做為觀測整體電商物流產業結構之重要基礎。 台灣「電商物流」關鍵數據與市場預測 2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖 2025/06/17 全球「跨境電商」台灣流量產業地圖 2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析 2025/05/26 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

全球「跨境電商」台灣流量產業地圖

3個全球「跨境電商」台灣流量產業地圖關鍵情報:💡台灣:網家/蝦皮/台灣樂天深耕跨境電商生態圈;台灣酷澎火箭流量急起直追、Pinkoi站穩亞洲跨境設計購物平台獨特定位💡南韓&日本:南韓Coupang躍居海外EC平台台灣流量No.1、日本亞馬遜位居No.4;樂天市場、Mercari台灣月流量破百萬人次💡中國&美國:淘寶海外站位居台灣流量No.2,SHEIN&拚多多持續增長;美國亞馬遜、iHerb台灣流量分居No.3與No.5受惠於全球電商基礎建設日益成熟以及消費者跨境購物信心提升,跨境B2C電商已成為推進國際貿易流動的重要引擎。根據DHL發布2025年全球電商產業趨勢報告顯示,約60%的消費者曾藉由網路向海外零售企業/電商平台購買商品, 顯示「高哩程購物模式」正逐步成為全球消費者的日常購物型態。其中中國大陸(57%)與美國(41%)為消費者最常進行海外網路購物的目的國。曾進行跨境網路購物原因中,商品價格廉宜、國內未販售、選擇較廣泛、曾有優良體驗與海外商品品質較高等為TOP 5消費動機;而詐欺/假貨疑慮、配送耗時、需加徵額外關稅、退貨費用高昂以及退貨程序複雜等則為消費者未進行海外網路購物主因。購買商品類別方面,服飾(65%)與3C電子產品(60%)為跨境消費者TOP 2購買商品類別,其下依序為鞋履(52%)、彩妝品(49%)、家具家飾(47%)、書籍(42%)、運動娛樂用品(42%)、家庭用品(38%)、玩具&遊戲(38%)、食品飲料(34%)、保健品(33%)、珠寶飾品(30%)、寵物用品(26%)、設計師商品(23%)以及CD/DVD(19%)等。台灣近年進口跨境電商同樣迎來蓬勃發展,快速增長的消費力道已使跨境電商成為整體零售&電商市場中不可忽視的重要構成板塊。根據海關統計數據,2014至2024年間台灣進口小型包裹總量自1582萬件翻漲至5847萬件,成長幅度高達269.5%;同期間進口包裹金額自新台幣221億元增至656億元,成長幅度達196.8%。亮眼的價量增長幅度除反映出近年進口型跨境電商市場豐沛的成長動能外,亦使跨境電商模式的影響層面自單純的消費行為延伸至關稅、法規與檢驗標準調適、產業競爭版圖重組、以及整體零售價值結構的重新分配。本次調查顯示,台灣本土&在台營運大型EC平台中,蝦皮購物、樂天市場、Pinkoi以及旗下涵蓋露天市集與比比昂的網家集團,憑藉多年在地化營運經驗與跨境資源整合優勢持續深耕台灣跨境電商生態圈。台灣酷澎則在母公司美商Coupang的物流效率與商品集成優勢上,於2022年推出火箭跨境服務,帶動平台流量顯著增長、並成為韓國企業拓展台灣市場的重要通路。2025Q1台灣酷澎站上選品數量增長近500%,並宣布將WOW會員無條件免運服務擴大至火箭跨境商品,同時首度針對日本企業展開面向台韓市場的招商措施,展現出將台灣市場視為關鍵戰略節點與建構東北亞跨境電商樞紐的策略意向。此外,消費者透過海外電商平台直購的跨境消費模式正快速普及,台灣已成為部分國際電商平台在亞洲地區的核心海外流量來源之一。其中南韓Coupang(美商Coupang旗下韓國子公司)為本次調查中台灣流量最高的海外電商平台,過去6個月間最高月流量達478萬人次,其下依序為淘寶海外站(441萬人次)、美國亞馬遜(403萬人次)、日本亞馬遜(200萬人次)以及TOP 5排名中唯一的專賣型電商美國iHerb(167萬人次)。日本樂天市場以及Mercari台灣流量亦均超過百萬人次。上述海外電商平台的台灣流量,已相當於台灣本土前十大電商平台流量規模,除象徵市場蓬勃的跨境消費力外,也反映海外跨境消費對於本土零售&電商企業形成的競爭擠壓。未來流通研究所以2024Q4-2025Q1為調查區間,結合全球主要跨境電商台灣流量數據以及本土&在台營運跨境進口業務的大型EC平台關鍵情報,繪製全球「跨境電商」台灣流量產業地圖。首度呈現台灣消費者熱門海外網購目的國及電商平台排名,並結合主要電商業者台灣流量、經營數據、關鍵資訊以及競合關聯,做為觀測台灣跨境電商進口市場的重要參考基礎。 【市場預測圖解】台灣「電商物流」關鍵數據與市場預測2025/06/19 台灣「電商物流」關鍵數據與市場預測2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖2025/06/17 全球「跨境電商」台灣流量產業地圖2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析2025/05/26 台灣流通產業「另類消費指標」數據解析2025/05/26 登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles

台灣流通產業「另類消費指標」數據解析

4個2019-2024年台灣流通產業「另類消費指標」關鍵情報: 💡低溫食品&即食品:低溫食品躍居最強消費區塊、近五年增幅達52%;冷凍水產/冰淇淋/蔬果/冷藏餐食/烘焙麵包成長顯著 💡加工食品&飲料:保健食品銷售於疫情期間翻漲後回落;運動飲料/茶飲/氣泡水增幅居前、肉類罐頭/咖啡飲料陷入衰退 💡民生零售通路:電商通路增幅82%居冠、超商疫後成長表現亮眼;反映外送/電商/實體景氣的紙盒/紙箱銷售疫情後同步回落 💡餐飲&休閒娛樂:便當/自助餐、美甲美睫、健身房消費指標強勢攀升,成為近年社會結構及內需消費變遷的關鍵縮影 經濟分析領域存在數項知名的「另類消費觀測指標」,雖非正式經濟觀察指標,但在一定程度上能夠反映出消費者信心與不同景氣循環週期下的消費行為變化。例如由前美國聯準會主席Alan Greenspan提出的男性內褲指數(MUI),認為男性內褲銷售出現顯著下滑時,很可能意味著經濟局勢進入低迷或衰退階段;前雅詩蘭黛董事長Leonard Lauder提出的口紅指數則指出經濟衰退或市場低迷時,口紅銷售量反而會出現逆勢攀升。此外亦有部分研究提出氣泡酒&香檳消費與經濟景氣間呈現正向連動關係、指甲油&二手服飾則與經濟景氣呈反向關係等。不過,根據持續深入的文獻探討與嚴謹的統計驗證後,上述商品消費與經濟景氣的關聯性僅於特定國家或市場中存在較高預測價值,尚未能證實其普遍關聯性。 雖然對於經濟預測洞悉的解釋能力有限,但特定商品銷售及服務業別景氣變化仍為觀察內需變遷及產業發展階段的重要指標。例如隨著台灣冷鏈滲透率(消費物流)持續攀升至90%,低溫食品&即食品亦成為近年台灣成長最強勁的民生消費區塊。其中包含冷凍水產/肉類/蔬果以及冷藏餐食在內的冷凍冷藏食品2019-2024年間銷售增幅超過50%,為本次調查中漲幅最顯著的食品類別;各類型加工食品&保健食品則在民眾追求便利性及高齡化社會等因素驅動下,自選擇性、補充性消費轉向成為食品領域中的「隱性剛需」板塊,帶動內銷規模穩定攀升。其中豆類與蔬果加工食品2019-2024年間內銷規模最為顯著,惟保健營養食品增幅於2022年觸及高點後出現回落,但於調查期間內成長幅度仍達26%。非酒精飲料領域中,以運動飲料及茶類飲料銷售增幅最為顯著,反映出消費者對於機能性與健康飲品的青睞。咖啡飲料於調查期間內銷售量出現小幅衰退,主要係受到連鎖咖啡店密集展店以及超商現煮咖啡快速普及所帶來的消費替代效應影響。 民生零售通路方面,電商通路2019-2024年間增幅達82%,不過2023年後受消費重心重回實體通路影響、成長力道顯著趨緩;便利商店則在業者持續展店以及擴充商品結構滿足一站式消費需求的戰略帶動下,成為2022-2024年疫情後增長最為強勁的民生零售通路業別。此外,紙箱、紙袋等紙類包裝容器銷售規模於2022年後陸續下滑,除受禁用PVC淋膜紙容器政策以及業者配合環保趨勢主動降低紙容器使用密度外,也間接反映出外送、電商、百貨等實體零售通路終端景氣變化。此外,本次調查同步納入二手服飾、氣泡酒/香檳、男用內衣褲、指甲與唇部化妝品等國際間具較高景氣連動意義的特殊零售品類進口消費指標進行分析,其中以二手服飾在較低規模基數與日本大型二手商品零售集團來台布局帶動下,2019-2024年間增幅達130%最為顯著。 餐飲&外食市場中,2019-2024年間便當/自助餐與早餐店增幅分別達93%及58%,反映出具備高性價比與剛需優勢的平價餐飲市場持續快速擴張;美麗經濟市場在女性消費力攀升推進下維持穩健增長,尤其近年受惠於社交軟體、網紅經濟等因素帶動,更進一步成為年輕族群間炙手可熱的社交貨幣,被視為形塑個人風格、自我投資以及社交分享的重要載體。其中美甲美睫產業2019-2024年間成長幅度達132%,為本次所有調查指標中增幅最高的項目,同步帶動以女性為核心的非典型就業蓄水池形成;各類休閒娛樂場所中,以健身中心/健身房規模增幅最為顯著,2019-2024年間增長幅度達44%。不過,KTV、遊樂園、電影院、夜店等場域於調查期間內增長動能明顯趨緩、甚至較2019年衰退,除受疫情導致消費模式出現長期轉變的影響外,也可以看出非剛需型市場區隔在社會結構與主力消費族群行為變遷下所面臨的替代消費挑戰。 未來流通研究所以特定內需消費數據為基礎,提出台灣「另類消費指標」數據解析。涵蓋低溫食品&即食品、加工食品&飲料、民生零售通路、餐飲&休閒娛樂等4種類型、總計12項消費品類&通路。並同步說明另類消費指標在台灣市場與產業中的數據解釋能力與代表意涵,做為觀測整體消費景氣與特定細分市場動態變化的基礎。 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 【商業數據圖解】台灣「零售次產業」六都門店數與門店密度解析 2025/05/06 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣「電子支付與純網銀」產業關鍵數據解析

3個「台灣電子支付&純網銀產業關鍵數據」關鍵情報: 💡業務規模:2024全年非現金交易佔比創下69.0%新高、電支交易總額首破NT$2000億、TWQR交易金額&筆數雙創新高 💡用戶規模:2024年iPASS MONEY用戶數超越街口支付再度奪冠、LINE Pay以1310萬用戶基礎強勢搶進電支戰場 💡經營損益:純網銀&專營電支機構虧損金額持續縮減,LINE Pay、91APP、藍新科技等準電支機構展現穩健獲利能力 根據金管會統計,2024年台灣非現金支付交易筆數年增20.2%至83.07億筆,已提前達成2026年80億筆的目標值;非現金交易總額年增14.2%至新台幣8.3兆,佔全年度民間消費總額比例創下69.0%新高,距離2026年非現金交易10兆元的目標,達成率已超過83%,顯示台灣正快速邁向「去現金化」社會。為爭奪龐大的非現金支付市場,近年除金融機構外,零售電商集團、電信通訊/網路遊戲/社群平台企業及交通票證機構亦陸續跨足電子支付/第三方支付領域展開布局,不僅推動數位支付自單純的交易工具轉型為商業基礎設施與生活入口,亦使電子支付/第三方支付/純網銀等系統成為台灣金融科技與流通產業的下一個關鍵競合起點。 截至2025年第一季底,全台共有9家專營電子支付機構及20家兼營電子支付機構,未歸戶使用人數年增13.1%至3176.2萬人。依用戶數排名,前3大電子支付業者分別為一卡通iPASS MONEY(使用人數686.6萬、年增9.4%)、街口支付(使用人數674.0萬、年增4.1%)以及全支付(使用人數559.1萬、年增17.8%)。其中iPASS MONEY使用人數於2024年第四季超越自2020年後持續位居首位的街口支付,再度躍居全台用戶規模最大的電支品牌。 電支業務金額方面,2024全年度電支代理收付交易總額年增23.5%至2019.7億元、國內外小額匯兌總額年增19.9%至1902.3億元、收受儲值總額年增8.4%至3516.0億元。其中電支交易市場以街口支付、全支付、iPASS MONEY以及玉山Wallet等四大品牌位居前列;電支匯兌市場則由綁定國民通訊軟體LINE的iPASS MONEY持續展現顯著領先優勢,街口支付位居第2。 根據金管會調查,2024年共有6家第三方支付業者代收付款一年日平均餘額超過新台幣10億元,分別為LINE Pay、藍新科技、綠界科技、foodpanda、樂購蝦皮以及91APP。與2023年調查結果相較可以發現,原入榜的拍付國際與Uber Eats 2024年代理收付日均餘額已低於10億元,樂購蝦皮則繼2021年後再度入榜。根據現行規範,第三方支付機構代理收付款項全年日均餘額超過20億元即需申請電支執照,其中LINE Pay已於2025年2月遞交申請經營電子支付業務。由於LINE Pay具有高達1310萬的用戶規模、逾61萬處支付據點以及龐大的LINE生態圈優勢,若後續納管成為功能更為齊全的電支機構,勢必對於整體市場與產業競爭版圖構成深遠影響,成為2025年台灣電子支付產業的關鍵變革點。 純網銀方面,截至2025Q1,LINE Bank(連線商業銀行)、將來銀行及樂天銀行數位帳戶數量分別達207.8萬戶(年增14.8%)、43.2萬戶(年增20.38%)以及28.7萬戶(年增31.3%),三家純網銀合計戶數達279.6萬戶(年增17.2%)。其中帳戶數量最高的LINE Bank為全台數位帳戶數第3高的銀行,僅次於台新銀行(438.2萬戶)與國泰世華銀行(294.0萬戶)。若加計傳統一般銀行,2025Q1年全台數位帳戶數達2558.5萬戶,較2024年同期增長20.9%,反映出數位金融服務在台快速普及與消費者接受度的顯著提升。 另一方面,財金公司於2021年推出串連銀行及電支機構兩大支付體系的「電子支付跨機構共用平台」,並以TWQR做為共同標示。上線後陸續提供跨機構轉帳、繳稅、繳費、購物、跨境支付(僅核准金融機構)等多元服務功能。截至2024年底,全台9家專營電子支付業者均已開通TWQR購物功能。2024年TWQR共通支付標準參加銀行共42家、電支機構共9家、合作特約商店逾54.5萬家、導入費稅帳單數逾8000項;全年度交易金額年增23%至新台幣4895億元、交易筆數年增19%至1億1127萬筆。 未來流通研究所針對台灣「電子支付&純網銀」產業關鍵數據進行調查分析,包括主要電支機構使用人數&業務金額、儲值卡消費卡數&消費金額、TWQR交易金額&交易筆數、純網銀數位存款帳戶數量以及專營電支機構/準電支機構/純網銀經營損益等關鍵指標,應用數據勾勒出台灣電支產業發展風貌,做為評估整體產業發展的重要基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 【商業數據圖解】台灣「零售次產業」六都門店數與門店密度解析 2025/05/06 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 【產業地圖圖解】台灣「軌道經濟」商圈流量與百貨商場產業地圖 2025/04/16 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27

台灣「跨境電商進出口」關鍵數據解析

3個台灣「跨境電商進出口」關鍵數據新情報news! 💡 2024台灣跨境電商進口趨勢:進口包裹總量年增13%、扭轉連續三年衰退走勢,進口金額年增12%達656億元創下歷史新高 💡 2024台灣跨境電商出口趨勢:出口包裹總量年減2.6%連續4年衰退,近20年出口包裹價量CAGR均低於2%,成長動能平緩 💡 中日美三邊跨境EC市場:跨境EC進出口規模持續增長,跨境電商平台托管模式成為中小企業對外貿易推進引擎 根據statista推估,2030年全球B2C跨境電子商務市場規模推估將達7.9兆美元,遠高於2021年僅7,850億美元的表現,2022至2030年間年均複合成長率(CAGR)推估達26.2%,反映出蓬勃的市場活力。帶動市場規模大幅擴張的主因包括各國網購人口的持續增長、消費者對於跨境電商服務認知度提高、跨境物流供應鏈效率提升使消費者得以藉由更加廉宜的價格&更快的速度取得海外商品、以及越來越多企業投身跨境電商以獲取全球消費商機等,使跨境電商成為推進國際貿易發展的重要引擎。 此外,根據DHL發布2024年跨境電商調查報告顯示(針對24國1.2萬名消費者進行調查),高達55%的消費者曾於海外電商平台購物,其中約48%的消費者每月於海外網購平台至少消費1次、16%的消費者為每週甚至更加頻繁的從事海外網購。報告中指出,雖然消費者更經常透過國內電商平台購買,但對於海外商品的需求規模與走勢仍相當明確,約有27%的消費者計劃於未來一年內更加頻繁的進行海外網購、約有47%的消費者表示將維持目前的海外網購頻率。消費來源國方面,中國為全球消費者最常進行海外購物的市場,佔比達57%,美國以37%位居第二。購買商品類別方面,服飾鞋履以57%的佔比遙遙領先,其下依序為3C電子產品(30%)、運動娛樂與休閒用品(26%)、美妝保養品(25%)、家庭用品(18%)、家具家飾(15%)、書籍(15%)、保健品(14%)以及食品飲料(11%)等。消費者選擇海外網購的主因以價格優勢為主,佔比達53%,其下為商品選擇更多(42%)、國內無法取得(40%)以及產品品質更好(32%)等。另一方面,調查消費者未曾從事海外網購的主因,多為擔心詐騙/假貨(49%)以及配送時間較長(48%),其他原因包括需額外負擔關稅(41%)、退貨成本高昂(31%)以及退貨程序複雜(30%)等。 台灣方面,2014至2024年十年期間,進口小型包裹總量自1582萬件翻漲至5847萬件,成長幅度高達269.5%;同期間進口包裹金額自221億元增長至656億元,十年期間成長幅度達196.8%。2024年進口包裹總量在大型電商業者積極布局推進下,較2023年增長13%,成功扭轉自2020年實施進口包裹實名認證與預先委任制度後連續三年進口量下滑的衰退走勢,進口包裹金額同步年增12%至656億元新高,首度突破600億元大關。顯著的價量增長幅度反映出2024年台灣進口跨境電商穩健的消費能量。不過,雖然進口包裹總量與金額均大幅攀升,但進口包裹單價自2014年的1396元降至2024年僅1122元。關務署指出,2024年完稅價格低於2000元免稅門檻的低價包裹約5500萬件,佔整體包裹進口總量比例超過90%,顯示目前台灣進口包裹組成結構以低價小型包裹為主,政府承諾將持續監控低價商品進口情形,並研擬適當措施以防止市場受到不公平競爭影響。 另一方面,不同於進口包裹近十年的強勢增長走勢,同期間台灣出口小型包裹價量規模與增幅均相對較低,間接反映出業者取道跨境電商(包裹直送模式)銷往海外市場的成長力道相對有限。本次調查顯示,2014至2024年十年期間,出口包裹總量自553萬件增至570萬件,增幅僅3.2%(CAGR約0.3%);同期間出口包裹金額自152億元增至178億元,增幅約17.5%(CAGR約1.6%),顯示業者現階段尚未充分掌握全球跨境電商蓬勃發展的旺盛增長力道。不過主要綜合電商平台中,Pinkoi、誠品線上及博客來仍擁有相對出色的海外流量佔比表現。其中位居首位的Pinkoi 2024Q4海外流量佔比達29.8%,領先優勢顯著,並於2025年推出Pinkoi Direct跨境直送服務,採取由Pinkoi承攬跨境物流配送、負擔國際運費、進口關稅及目的地物流配送的全托管與半托管服務模式,有效帶動直送航線所在地區的跨境訂單量顯著增長。 未來流通研究所針對台灣「跨境電商進出口」關鍵數據進行調查分析,並持續追蹤歷年跨境快遞小型包裹進出口件數、總金額,及每件包裹平均單價變化,結合大型綜合電商平台海外流量佔比變化、中美日跨境電商消費額等關鍵指標進行分析,做為掌握產業變化動向的參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣「零售與電商次產業」中短期趨勢回顧與展望 2025/02/25 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2025/02/18 【關鍵排行圖解】台灣「2024H2購物季綜合電商流量」解析 2025/02/03 【商業數據圖解】2050台灣「超高齡社會」流通業的未來 2025/01/16 【商業數據圖解】台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14

台灣「零售與電商次產業」中短期趨勢回顧與展望

4個「台灣零售&電商次產業中短期趨勢回顧展望」關鍵情報: 💡 第一象限:汽車零售、自動販賣機、烘焙零售、寵物&用品零售、超市、超商、電商等業別中短期增幅皆優於零售業均值 💡 第二象限:家具專賣、免稅商店、消費合作社疫情後短期成長強勁,家具專賣零售業2024年增長14.4%表現亮眼 💡 第三象限:服飾專賣、3C家電專賣零售業強化網路銷售布局帶動營運回穩,汽車百貨、運動/戶外用品業面臨轉型挑戰 💡 第四象限:百貨公司、TV購物/直銷、中西藥零售業疫情前穩健擴張,2024年疫情後成長表現回落 2024年台灣整體零售產業規模創下新台幣4兆8530億元新高,不僅為最具規模的流通服務業別,亦為覆蓋次產業別範圍最廣、服務樣貌最多元的產業型態。2024年疫情對終端消費市場影響明顯轉趨淡化,多數零售&電商次產業別恢復至長期產業發展路徑,也使2024年成為重新觀察高齡化社會下消費性產業長期趨勢的關鍵時點。為避開疫情所導致的數據波動影響,本次調查以疫情前5年中期變化數據(2014-2019年各業別CAGR)與2024年疫情影響淡化後的短期變化數據(2024單年度變化率)做為評估指標,藉由雙軸分析呈現各零售業別在未受疫情影響前以及疫情後的產業成長定位。此外,做為最貼近消費者的產業型態之一,零售產業不僅直接反映出終端市場需求變動,亦為驅動民間消費擴張的重要引擎,長期以來均為內需消費晴雨指標,因此本次調查以整體零售業平均數值做為象限原點,藉以衡量在商品銷售市場中各業別的相對變化。 本次調查業別中,位於第一象限的汽車零售、自動販賣機、烘焙零售、超級市場、便利商店、寵物&用品零售、電子商務等業別,不僅疫情前中期(2014-2019)年化成長率優於整體零售業水準,在穿越疫情影響週期後仍能夠維持高於產業均值的亮眼成長表現,顯示上述業別具備相對穩健的短中期營運動能與市場基礎,也展現出強韌的景氣抵禦能力,為台灣商品消費市場中最具備Alpha(α)成長特質的代表性零售業別。坐落於第二象限的家具專賣零售、免稅商店、消費合作社等業別,雖然中期成長動能平緩,但2024年短期產業規模增速提升,反映出上述業別於疫情後重新獲得加速成長動能。例如家具專賣零售業受惠於住宅小型化/小家庭化推動具高機能性與收納性的家具需求增長等因素推動,2024年產業年增幅達14.4%;消費合作社產業則掌握生鮮線上銷售發展契機,積極投入電商營運、自有品牌開發、當日配送等新型態服務,成功為產業創造出再次成長突圍的契機。 第三象限業別可概略劃分為「產業型態轉變」以及「陷入顯著衰退」兩項產業走勢。其中服飾專賣、3C家電專賣、居家修繕用品專賣等業別雖然中期CAGR變化幅度平緩甚至陷入衰退,但在業者近年強化網路銷售布局的共通性經營戰略推進下,2024年迎來較顯著回升。例如服飾專賣業網路銷售佔比自2019年的6.6%增至2024年達9.1%、3C家電專賣業同樣自6.2%增至8.7%等。不過,第三象限中部份產業型態短中期成長幅度均低於整體零售業平均水準,顯示產業持續面臨轉型挑戰。例如汽車零配件百貨零售、運動&戶外用品零售、文教育樂用品零售等業別,2014-2019年疫情前中期年化成長率呈現負值,疫情後短期產業規模亦陷入衰退,雖然部分係受到疫情期間形成的較高基期回落影響,但仍舊反映出上述業別近年因海外商品來台展開低價競爭、不同類型通路採高折扣戰略跨界競爭等因素導致產品銷售單位價格下滑、業者間競爭強度持續攀升的嚴峻營運挑戰。 本次調查中,第四象限業別包含百貨公司、TV購物/直銷以及中西藥局專賣零售業。上述業別2014-2019年中期年化成長率普遍具備優於整體零售產業的亮眼表現,但2024年產業短期變化幅度受疫情期間基期墊高與疫情後民眾消費模式轉變等因素影響,出現較顯著的增幅回落與規模衰退。例如百貨公司業受民眾出國旅遊與購物熱潮所形成的消費排擠效果影響,2024年產業規模年增幅降至1.2%;電視購物/直銷等業別受有線電視用戶規模縮減與產業EC化趨勢影響,產業短期成長幅度衰退3.5%;西藥零售業則在2022及2023連續兩年增長逾11%的高基期上出現約4.1%的下滑,反映出疫情紅利式微後、產業重回長期發展路徑的明確趨勢。 未來流通研究所針對主要零售&電商各次產業別,以2014-2019年間中期產業規模年均複合成長率(CAGR)結合2024單年度短期成長率(推估)進行雙軸矩陣分析,並以整體零售業平均數值做為象限原點,藉以評估在商品銷售內需消費市場中各零售業別的中短期發展走勢與成長力道,做為2025年產業趨勢回顧與展望之基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「零售與電商次產業」中短期趨勢回顧與展望 2025/02/25 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2025/02/18 台灣「零售與電商全體次產業結構」年度數據總覽 2025/02/18 【關鍵排行圖解】台灣「2024H2購物季綜合電商流量」解析 2025/02/03

台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP 3,產業吸納力與就業流向趨勢穩定 流通及生活服務業為支撐民眾日常生活的重要基礎,不僅容納大量就業人口,其所蘊含的勞動供需變化、薪資變動、區域就業分布等數據更直接牽動整體勞動力市場組成結構。此外,流通及生活服務產業以高度勞動密集與服務導向為特性,對於青年、兼職及中高齡勞動人口具有高度吸納力,為超高齡社會中整體服務業永續發展及提升產業競爭力的關鍵所在。根據主管機關統計,2024年全台服務業總就業人數(含受雇員工、雇主、自營作業者、無酬家屬工作者)年增1.1%至705.1萬人,佔總體就業人數比例達60.8%,明確反映出服務業對於穩定整體社會就業結構的重要性。 本次調查顯示,2024年雇用員工人數最多的流通及生活服務業別依序為批發業、零售業、醫療保健業以及餐廳業,從業人員總數介於35.9萬至105.1萬人間,其餘業別雇用人數均未逾10萬人,顯示不同業別在勞動力吸納規模上存在顯著差距。與2023年相較,本次調查業別中以餐廳業淨增加雇用員工數最多,其下依序為醫療保健業、零售業以及其他餐飲業;若以成長幅度做為指標,則以旅行服務業雇用員工數年增幅度最為顯著,航空運輸業與其他餐飲業分居第2、3位,反映出疫情後餐飲零售與跨境旅遊市場的蓬勃發展,以及因應高齡化社會所帶動的醫療保健就業需求持續擴張。此外,觀察緊扣青年就業結構的大專生就業流向可以看到,近五年(2020-2024)大專畢業生就業比例前3大流通及生活服務業別依序為批發零售業、醫療保健&社會工作業以及餐飲住宿業,與前次調查相較差異不大,顯示新鮮人職涯選擇已趨於穩定。多數畢業生偏好產業規模大、職缺穩定、就業機會普及且具地緣優勢的業別,使上述具備高職缺基數的業別成為流通及生活服務業就業市場中穩定的人才需求池。 以每人每月總薪資做為劃分指標可以看到,2024年整體服務業平均薪資在金融、壽險、航空運輸等業別帶動下,年增4.3%至NT$59,176元,創下1997年後最高增幅。與2023年相較,航空運輸業薪資年增幅位居本次調查業別中最高,其下依序為批發業、旅行服務業、軌道運輸業、快遞業、倉儲業及其他運輸輔助業,其餘調查業別薪資增幅均低於整體服務業水準。工作時數方面,2024年整體服務業每月總工時達164.8小時,與2023年持平。本次調查業別中,公車客運、快遞及軌道運輸業蟬聯前3大長工時業別,反映出基礎交通與物流系統的勞動結構壓力。 台灣於2025年正式進入超高齡社會,根據國發會推估,至2030年全台勞動力缺口將達48萬人,預期對於以人力密集為主的流通與生活服務業將帶來顯著挑戰。產業勢必面臨人力招募困難、工時延長與服務品質不穩等困境,甚至可能成為超高齡社會下脆弱度較高的產業環節。因此,未來流通研究所針對台灣「流通&生活服務業勞動力變化」關鍵數據進行調查,以每人每月總工時、每人每月總薪資、受雇員工人數等3項指標為基礎,並以服務業整體工時&薪資水準進行劃分,透過象限圖進行綜合分析。同時結合台灣&日本65歲以上人口佔總工作人口比例、六都主要服務業別雇用員工數、各細項職務別職缺數以及近五年大專生就業業別流向數據,自多元角度勾勒出台灣流通&生活服務業勞動力分布樣態及趨勢變化,期望做為掌握當前勞動力市場結構性問題與觀測整體流通與生活服務業勞動力結構與產業人力資源規劃的基礎。 台灣「流通及生活服務業勞動力變化」關鍵數據解析 2025/06/25 【市場預測圖解】台灣「電商物流」關鍵數據與市場預測 2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖 2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析 2025/05/26 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣「電商物流」關鍵數據與市場預測

3個台灣「電商物流關鍵數據&市場預測」關鍵情報: 💡台灣電商物流產業邁入震盪期:2023年產業規模首見衰退,2024-2025年復甦反彈、挑戰新台幣500億元里程碑 💡台灣電商物流費用率:零售業網路銷售額成長趨緩,電商物流費用率於2023年觸底回升,2025年推估增至疫情後新高 💡台灣超商店取/取貨站:近5年據點數量翻漲,蝦皮店到店淨增2000家最多、7-ELEVEN與全家便利商店分別淨增1053與546家 台灣電商物流產業歷經疫情期間的高速成長後,2023年開始邁入變化幅度較大的產業震盪階段。根據未來流通研究所調查估算,2019至2024年間台灣電商物流產業規模成長幅度達92.3%,遠高於同期間整體物流業增幅。觀察年別變化可以看到,2023年電商物流產業規模出現首度下滑,不過2024年後產業重回穩健成長軌道,全年規模較2023年增長9.8%。展望2025年,推估整體電商物流產業規模仍將維持正成長,預估至2030年整體產業規模將達新台幣681.2億元。 依主管機關認定營業項目區分,台灣電商物流產業主要劃分為汽車貨運、快遞宅配、郵務包裹、其它快遞、普通倉儲及低溫倉儲等6大次產業領域。2024年以汽車貨運業電商物流營業額最高,佔整體電商物流產業比例逾60%;快遞宅配&外送平台業電商物流營業額於2024年首度超越普通倉儲業,成為電商物流產業中第2大次產業別,佔整體電商物流產業比例約15.7%;普通倉儲業電商物流營業額年增16.8%,佔整體電商物流產業比例約14.4%。上述3項業別佔整體電商物流產業比例高達93.7%,顯示汽車貨運、快遞宅配以及普通倉儲領域已成為支撐整體電商物流產業發展的核心結構,且預期在快速擴張的電商需求量體帶動下,將成為加速導入先進設備、尖端技術與數位科技的物流產業領域。 電商物流費用率指標方面,受疫情期間網路銷售規模快速擴張影響,電商物流費用率自2019年逐年下降,至2023年降至6.64%的歷史低點,不過2024年顯著回升至7.11%。觀察未來趨勢,由於運費終端價格指數持續攀升,加上同期間網路銷售成長幅度趨緩,推估2025年電商物流費用率將續增至約7.35%,超越2019年的7.20%,創下調查期間新高。 在日益沉重的物流費用壓力下,各類型電商服務勢必將面臨調高免運門檻與壓縮補貼空間的營運挑戰,但亦同步帶動新型態「自取型物流」服務加速發展,尤其是能夠多元應用異業既有配送網絡的超商店取、蝦皮店到店、智慧取貨站等新型態物流服務,不僅成為超高齡社會下電商物流降低運輸費用&勞動力成本的重要解決方案,亦能夠增添嶄新產業成長動能。本次調查顯示,2020-2024年間大型便利商店業者持續積極展店,極高的門市滲透率不僅使超商成為支撐自取型電商物流服務的重要支柱,亦為業者創造多元營收的關鍵來源。中華郵政旗下智慧取貨櫃「i郵箱」2024年鋪設數量達2408座,截至2024年底,i郵箱使用率約56%、每年寄取件包裹數約543萬件,在無人取貨設備滲透率與使用率攀升帶動下,仍具備潛力成長空間。由蝦皮購物自建的蝦皮店到店為電商業者以重資本投入終端取貨據點建置的代表性案例,自2020年底啟動展店後,目前據點數已逾2000家,期間歷經便利商店店型、大型社區店型、複合型通路合作門市等多元型態,目前以24小時無人智慧取貨店型為主,佔據點總數比例達70%。 未來流通研究所集結分析關聯產業數據及業界專家意見,以產值模型推估計算台灣電商物流產業規模、電商物流費用率(委外)等關鍵指標,並結合超商店取/取貨站主要業者投入現況分析,做為觀測整體電商物流產業結構之重要基礎。 台灣「電商物流」關鍵數據與市場預測 2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖 2025/06/17 全球「跨境電商」台灣流量產業地圖 2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析 2025/05/26 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣「跨境電商進出口」關鍵數據解析

3個台灣「跨境電商進出口」關鍵數據新情報news! 💡 2024台灣跨境電商進口趨勢:進口包裹總量年增13%、扭轉連續三年衰退走勢,進口金額年增12%達656億元創下歷史新高 💡 2024台灣跨境電商出口趨勢:出口包裹總量年減2.6%連續4年衰退,近20年出口包裹價量CAGR均低於2%,成長動能平緩 💡 中日美三邊跨境EC市場:跨境EC進出口規模持續增長,跨境電商平台托管模式成為中小企業對外貿易推進引擎 根據statista推估,2030年全球B2C跨境電子商務市場規模推估將達7.9兆美元,遠高於2021年僅7,850億美元的表現,2022至2030年間年均複合成長率(CAGR)推估達26.2%,反映出蓬勃的市場活力。帶動市場規模大幅擴張的主因包括各國網購人口的持續增長、消費者對於跨境電商服務認知度提高、跨境物流供應鏈效率提升使消費者得以藉由更加廉宜的價格&更快的速度取得海外商品、以及越來越多企業投身跨境電商以獲取全球消費商機等,使跨境電商成為推進國際貿易發展的重要引擎。 此外,根據DHL發布2024年跨境電商調查報告顯示(針對24國1.2萬名消費者進行調查),高達55%的消費者曾於海外電商平台購物,其中約48%的消費者每月於海外網購平台至少消費1次、16%的消費者為每週甚至更加頻繁的從事海外網購。報告中指出,雖然消費者更經常透過國內電商平台購買,但對於海外商品的需求規模與走勢仍相當明確,約有27%的消費者計劃於未來一年內更加頻繁的進行海外網購、約有47%的消費者表示將維持目前的海外網購頻率。消費來源國方面,中國為全球消費者最常進行海外購物的市場,佔比達57%,美國以37%位居第二。購買商品類別方面,服飾鞋履以57%的佔比遙遙領先,其下依序為3C電子產品(30%)、運動娛樂與休閒用品(26%)、美妝保養品(25%)、家庭用品(18%)、家具家飾(15%)、書籍(15%)、保健品(14%)以及食品飲料(11%)等。消費者選擇海外網購的主因以價格優勢為主,佔比達53%,其下為商品選擇更多(42%)、國內無法取得(40%)以及產品品質更好(32%)等。另一方面,調查消費者未曾從事海外網購的主因,多為擔心詐騙/假貨(49%)以及配送時間較長(48%),其他原因包括需額外負擔關稅(41%)、退貨成本高昂(31%)以及退貨程序複雜(30%)等。 台灣方面,2014至2024年十年期間,進口小型包裹總量自1582萬件翻漲至5847萬件,成長幅度高達269.5%;同期間進口包裹金額自221億元增長至656億元,十年期間成長幅度達196.8%。2024年進口包裹總量在大型電商業者積極布局推進下,較2023年增長13%,成功扭轉自2020年實施進口包裹實名認證與預先委任制度後連續三年進口量下滑的衰退走勢,進口包裹金額同步年增12%至656億元新高,首度突破600億元大關。顯著的價量增長幅度反映出2024年台灣進口跨境電商穩健的消費能量。不過,雖然進口包裹總量與金額均大幅攀升,但進口包裹單價自2014年的1396元降至2024年僅1122元。關務署指出,2024年完稅價格低於2000元免稅門檻的低價包裹約5500萬件,佔整體包裹進口總量比例超過90%,顯示目前台灣進口包裹組成結構以低價小型包裹為主,政府承諾將持續監控低價商品進口情形,並研擬適當措施以防止市場受到不公平競爭影響。 另一方面,不同於進口包裹近十年的強勢增長走勢,同期間台灣出口小型包裹價量規模與增幅均相對較低,間接反映出業者取道跨境電商(包裹直送模式)銷往海外市場的成長力道相對有限。本次調查顯示,2014至2024年十年期間,出口包裹總量自553萬件增至570萬件,增幅僅3.2%(CAGR約0.3%);同期間出口包裹金額自152億元增至178億元,增幅約17.5%(CAGR約1.6%),顯示業者現階段尚未充分掌握全球跨境電商蓬勃發展的旺盛增長力道。不過主要綜合電商平台中,Pinkoi、誠品線上及博客來仍擁有相對出色的海外流量佔比表現。其中位居首位的Pinkoi 2024Q4海外流量佔比達29.8%,領先優勢顯著,並於2025年推出Pinkoi Direct跨境直送服務,採取由Pinkoi承攬跨境物流配送、負擔國際運費、進口關稅及目的地物流配送的全托管與半托管服務模式,有效帶動直送航線所在地區的跨境訂單量顯著增長。 未來流通研究所針對台灣「跨境電商進出口」關鍵數據進行調查分析,並持續追蹤歷年跨境快遞小型包裹進出口件數、總金額,及每件包裹平均單價變化,結合大型綜合電商平台海外流量佔比變化、中美日跨境電商消費額等關鍵指標進行分析,做為掌握產業變化動向的參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣「零售與電商次產業」中短期趨勢回顧與展望 2025/02/25 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2025/02/18 【關鍵排行圖解】台灣「2024H2購物季綜合電商流量」解析 2025/02/03 【商業數據圖解】2050台灣「超高齡社會」流通業的未來 2025/01/16 【商業數據圖解】台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14

台灣流通產業「外資來台」近十年關鍵數據解析

3個「台灣流通產業外資來台近十年關鍵數據」關鍵情報: 💡批發零售&運輸倉儲業:2022年批發零售業外資投資額創歷史新高,美國為2024年零售&物流產業最大投資來源國 💡住宿餐飲&不動產業:2019年住宿餐飲業外資投資額創歷史新高,疫情後住宿餐飲&不動產業海外投資金額&件數陷入衰退 💡外資關鍵動向:外資增強對台批發零售業投資比例達34.5%,高於服務業均值7.8%,2024陸資流通服務業投資佔比降至1.5% 國際資本流動為全球化經濟系統運作的重要特徵,外資挹注帶來的資本累積有助於提升資本存量並帶動生產力與總體經濟成長,並在全球價值鏈中佔據有利位置。因此,外國直接投資(Foreign Direct Investment, FDI)金額長期以來均為評估國家經濟競爭力、產業景氣與市場穩定性的重要指標。 聯合國貿易和發展會議(UNCTAD)最新調查報告指出,受到近期地緣政治風險、供應鏈運作以及各國政治局勢等外部因素影響,全球FDI走勢正處於關鍵轉折點。2024年全球FDI總額年減8%,反映出全球經濟格局的轉變與持續的不確定性。做為開發中地區FDI最大接受區域的亞洲,2024年流入資金總額年減7%,其中中國FDI驟降29%,與2022年高峰期相較縮減差距達40%;印度與東南亞國家FDI則逆勢擴增,分別年增13%及2%。UNCTAD指出,受惠於融資環境改善及企業併購活動回溫,預估2025年全球FDI將呈現溫和成長。 觀察台灣批發零售、運輸倉儲、住宿餐飲等主要流通服務業別、以及與商業景氣高度關聯的不動產業外資來台數據可以看到,批發零售業為台灣流通服務業中最大外資投入標的與海外企業尋求增長機會的重要領域,近10年每年均吸引超過7億美元外資挹注。2024年吸引僑外投資挹注總額達8.5億美元,其中美國為最大投資來源國,佔整體批發零售業僑外投資總額比例近40%,加勒比海英國屬地、新加坡、香港與日本分居第2至5位。近年較具代表性外資對台批發零售業投資案例包括新加坡商蝦皮購物2021年推出「蝦皮店到店」自有門市,截至2024下半年全台門市數量已超過1600家;美商COUPANG增資台灣酷澎經營電子商務服務並自行管理倉儲,2023-2024年間合計投資新台幣106.3億元;擁有UNIQLO、GU等品牌的迅銷集團、以及宜得利家居等日系知名零售集團亦持續擴大在台展店。 運輸倉儲業受產業屬性及法規限制等因素影響,為流通服務業中外資投資件數最低的產業型態。2024年僑外投資總額達5340萬美元。其中美國為最大投資來源國,佔整體僑外投資總額比例達43.2%,香港、日本及荷蘭分居第2至4位。近年較具代表性外資對台運輸倉儲業投資案例包括2024年日本三井物產宣布收購夏暉HAVI台灣與鴻進運輸全數股份;2025年日本佐川急便母公司SG控股宣布以9億美元收購鴻霖全球運輸,以強化國際物流業務並拓展海外市場等。 住宿餐飲業2024年僑外投資總額達3543萬美元,其中澳洲位居最大投資來源國,佔整體僑外投資總額比例達39.7%,其下依序為日本及香港。近年較具代表性的投資案例包括2014年來台展店的亞洲藏壽司,長期目標朝百店規模邁進;2017年來台營運的壽司郎,目前在台店數共49家,為壽司郎海外門店數最多的地區;以すき家為切入台灣市場先鋒的台灣善商於2014年來台,並於2016年進一步引進はま寿司品牌;飯店領域中則包括大倉久和、JR東日本、格拉斯麗、和苑三井、索拉利亞西鐵、相鐵飯店等品牌均已陸續來台營運。除日本外,菲律賓快樂蜂餐飲集團繼2021年併購迷客夏後,2025年再度以新台幣1.038億元取得雙月食品社70%的股份。四季酒店等知名連鎖飯店品牌亦陸續宣布來台營運。 此外,2024年陸資對台批發零售、運輸倉儲、住宿餐飲業合計投資金額年減7.4%至1434.8萬美元,為2020年後連續第5年下滑,與本次調查期間內2015年1.7億美元的高點存在顯著差距。2024年陸資佔整體外資(僑外資+陸資)對台主要流通服務業投資總額比例達1.5%,同樣與調查期間內2014年13.7%的高點存在較大差距,反映出陸資近年對台流通服務業投資佔比快速滑落的明確走勢。 未來流通研究所針對近十年台灣流通產業「外資來台」關鍵數據進行分析,涵蓋僑外資與陸資來台投資金額&案件數變化趨勢、投資來源國結構、外資來台營運成果等指標,並彙整近年較具代表性之外資來台案例,應用具體數據及產業動向勾勒出台灣流通產業「外資來台」實際風貌。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析2025/02/21 台灣流通產業「外資來台」近十年關鍵數據解析2025/02/21 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽2025/02/18 台灣「零售與電商全體次產業結構」年度數據總覽2025/02/18 【關鍵排行圖解】台灣「2024H2購物季綜合電商流量」解析2025/02/03 台灣「2024H2購物季綜合電商流量」解析2025/02/03

2050台灣「超高齡社會」流通業的未來

3個「台灣超高齡社會流通業的未來」關鍵情報: 💡 產業勞動力:2050年人口總量跌破2000萬,零售/物流/餐飲就業人數合計減少88.3萬人,醫療照護人力需求增加33.3萬人 💡 產業成長力:參考日本發展軌跡,核心服務業成長趨緩;電商、超商、藥妝藥局、快餐速食、咖啡館、宅配快遞逆勢擴張 💡 產業應變力:正向應對長期缺工新常態,零售業人力資產化、物流業科技賦能化、餐飲業高度連鎖化成為產業共通性戰略 在經濟發展歷程中,人口紅利不僅是支撐經濟增長的重要生產要素,亦直接牽動部分特定產業別的興衰榮枯。2020年台灣首度邁入人口負成長階段,並於2025年正式進入超高齡社會(65歲以上人口比例達20%)。根據國發會推估,台灣總人口數將於2050年跌破2000萬人,其中工作人口總數(15至64歲)將較2023年縮減572.9萬人至約1060萬人,逼近跌破千萬人門檻,推估2030年整體勞動力市場將面臨高達約48萬的人力缺口。批發零售、運輸物流、餐飲住宿等核心流通服務業具備高度勞動力密集的產業營運特質,2023年就業人數合計高達251.8萬人。適齡勞動人口規模的急遽縮減、加上台灣偏低的勞動參與率勢必將大幅衝擊上述業別的就業供需市場,預期整體服務產業將迎來勞動力嚴重不足以及消費動能趨緩的艱鉅挑戰。 參照日本、德國、義大利、法國等全球少數邁入超高齡社會的國家經驗,受高齡人口佔比增加、撫養負擔加重等因素影響,多數地區內需消費量體均無可避免地面臨成長趨緩甚至萎縮挑戰。不過,在整體產業成長基準下調的同時,仍存在令市場驚艷的特定結構性機會。例如日本於過去15年間面臨通縮、可支配收入下滑、人口老齡化等危機,致多項內需型產業成長力道疲弱,但仍有部分企業成功掌握高齡、單身、小家庭化等社會結構與消費需求轉變趨勢,多家特定類型流通企業甚至展現出數十倍以上的增幅。 未來流通研究所結合日本邁入超高齡社會至今(2007-2023年)產業數據及台灣產業特性與消費偏好,推估2023-2050年核心流通產業勞動力及成長力趨勢。研究結果顯示,批發零售業方面,預估2050年整體就業人數將較2023年縮減約59.8萬人至110.6萬人,其中電商仍為成長力道最強勁的零售業別,但2023-2050年間產業規模CAGR降至5.8%。增幅下滑主因除了消費景氣之外,尚包括物流資源短缺及運輸成本高漲等供給端因素。實體通路中,預估超市、超商、藥妝藥局將成為增長表現較為優異的三箭頭。 運輸物流業方面,預估2050年就業人數將較2023年縮減約10.4萬人至19.3萬人,其中勞動力缺口最大的即為具有年齡限制且尚無替代解決方案的司機駕駛人員。與其他流通產業相較,運輸物流業雖勞動力需求規模不大,但深刻面臨欠缺高齡替代方案、欠缺年輕就業以及欠缺薪資拉升以創造就業流入的三無窘境。因此,導入智慧無人化與省力化技術解決方案,由勞動力密集的傳統物流業轉向科技物流業,將是超高齡社會下物流運輸產業景氣興衰的重要轉折關鍵。 餐飲住宿業方面,預估2050年就業人數將較2023年縮減約18.2萬人至33.6萬人。餐飲住宿業長期以來均為台灣勞動力最為不足的核心服務業別。尤其在疫情後景氣復甦、業者擴增營業規模的需求下,2023年職缺率一度創下近8.0%的新高,部分業者甚至因嚴重缺工問題而被迫暫停營業、大幅衝擊營運表現。在產業規模擴張增加勞動力需求、以及較低薪資水準使產業遭受醫療照護等其他服務行業就業磁吸效應等因素影響,餐飲住宿業近年勞動供需失衡情勢持續惡化,勞動力不足將成為未來餐飲住宿業發展的重要瓶頸。產業規模方面,各項餐飲次產業發展軌道與日本市場相似,以高度連鎖化的快餐速食及咖啡館為成長較佳的產業型態,而近年成長力道已逐步趨緩的手搖飲及酒吧行業,則受到年輕目標客群持續萎縮影響,產業發展壓力加劇。整體而言,標準流程化的餐飲服務成為重要發展指標,除滿足高度便捷、平價、品質一致的餐飲需求外,也成為產業應對勞動力不足的重要解方;其次,預估餐飲產業集中度以及連鎖化率將持續攀升,賦予大型連鎖餐飲集團更高成長空間;此外,不斷外擴的市場邊界也成為企業再度成長契機,例如跨足中食市場(日文用語,意指購買後返家食用的成品或半成品),以及將海外市場布局納入成為長期營收板塊等策略做法。 未來流通研究所結合人口規模推估、就業及薪資數據、消費動向、產業成長因子及日本特定產業發展走勢等大量基盤數據,建置台灣「2023-2050年超高齡社會」流通產業的勞動就業變化及產業規模年均複合成長率(CAGR)推估模型,涵蓋批發零售、運輸物流、餐飲住宿3項核心業別。並於2025年台灣邁入超高齡社會的重要時機點提出關鍵數據及趨勢預判,做為企業擘劃長期經營戰略的參考基石。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 2050台灣「超高齡社會」流通業的未來 2025/01/16 【商業數據圖解】台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14 台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14 【商業數據圖解】2023台灣「物流與交通全體次產業結構」年度數據總覽:貨運高點回落 2024/12/24 【商業數據圖解】2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19 2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19

2023台灣「物流與交通全體次產業結構」年度數據總覽:貨運高點回落

3個台灣「物流&交通全體次產業結構數據」新情報news! 💡 物流貨運產業高點回落:全球運價下跌致海洋水運、貨運承攬、船務代理業規模驟降,僅低溫倉儲&運輸輔助業維持成長 💡 交通客運產業創下新高:航空運輸、軌道運輸、計程車業規模創歷史新高,汽車客運業同步大幅回升 💡 產業整體收支盈虧變化:公車客運&郵政業陷入虧損外,各次產業別均展現穩定盈利能力,惟整體產業營業盈餘率降至6.9% 物流&交通產業在產業經濟研究領域中屬於領先指標(Leading Indicator)型產業。其中物流業掌握供應鏈運能及存貨水位,對於整體產業景氣具有一定程度的預先判斷參考價值,例如陸地運輸業營運狀況緊扣內需產銷變化、海空運&報關承攬業為衡量進出口貿易走勢的關鍵輔助指標、交通業則是觀察民眾在進行工作通勤、觀光消費等核心活動時的參考基礎。因此,觀察物流&交通業產業規模變化以及各次產業組成結構等關鍵數據,有助於全面了解台灣整體社會經濟與產業發展趨勢。 2023年台灣物流&交通產業規模發展走勢與2022年大相逕庭,展現出「物流貨運高點回落、交通客運強勢復甦」的明確走勢。整體產業規模受海洋水運及貨運承攬業大幅衰退影響,年減18.4%至新台幣1.65兆元。不過,以客運事業為主體的航空運輸&空運輔助、各類型軌道運輸&汽車客運等業別則受惠於疫情後跨境&通勤移動人潮復甦帶動以及疫情期間較低基期上迎來強勢反彈。其中航空運輸業規模年增40.0%,超越水上運輸及運輸輔助&承攬報關業別,重返第2大物流&交通次產業別寶座,僅次於陸地運輸業;倉儲產業疫情前後營運表現均相對穩定,惟一般倉儲業2023年營收規模在2022年較高基期上陷入小幅下滑,但低溫倉儲業仍展現強健增長力道;郵務&快遞外送產業2023年規模小幅縮減,反映出EC物流配送&外送平台市場於疫情後回落至產業長期成長軌道的發展走勢。 未來流通研究所固定彙整台灣「物流&交通業全體次產業結構」年度數據總覽,並以產業樹狀圖方式呈現。樹狀圖不僅可快速清晰的呈現各次產業別與細項產業別的營收規模、變化率等關鍵數據,藉由各路徑數據間的簡單計算,更能夠進一步得出不同次產業別相對於各層產業結構的精準佔比,可做為觀測整體產業結構與脈絡的重要基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19 【產業地圖圖解】台灣「電商物流」產業地圖:三分天下、江山重組 2024/12/17 【商業數據圖解】台灣「第三方(3PL)汽車貨運產業」關鍵數據解析 2024/11/27 【商業數據圖解】台灣「冷鏈物流」關鍵數據與市場預測 2024/08/22 【產業地圖圖解】海外直擊「2024亞洲零售科技展」產業地圖 2024/07/07 【商業數據圖解】台灣流通產業「海外投資」近十年關鍵數據解析 2024/06/27

台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP 3,產業吸納力與就業流向趨勢穩定 流通及生活服務業為支撐民眾日常生活的重要基礎,不僅容納大量就業人口,其所蘊含的勞動供需變化、薪資變動、區域就業分布等數據更直接牽動整體勞動力市場組成結構。此外,流通及生活服務產業以高度勞動密集與服務導向為特性,對於青年、兼職及中高齡勞動人口具有高度吸納力,為超高齡社會中整體服務業永續發展及提升產業競爭力的關鍵所在。根據主管機關統計,2024年全台服務業總就業人數(含受雇員工、雇主、自營作業者、無酬家屬工作者)年增1.1%至705.1萬人,佔總體就業人數比例達60.8%,明確反映出服務業對於穩定整體社會就業結構的重要性。 本次調查顯示,2024年雇用員工人數最多的流通及生活服務業別依序為批發業、零售業、醫療保健業以及餐廳業,從業人員總數介於35.9萬至105.1萬人間,其餘業別雇用人數均未逾10萬人,顯示不同業別在勞動力吸納規模上存在顯著差距。與2023年相較,本次調查業別中以餐廳業淨增加雇用員工數最多,其下依序為醫療保健業、零售業以及其他餐飲業;若以成長幅度做為指標,則以旅行服務業雇用員工數年增幅度最為顯著,航空運輸業與其他餐飲業分居第2、3位,反映出疫情後餐飲零售與跨境旅遊市場的蓬勃發展,以及因應高齡化社會所帶動的醫療保健就業需求持續擴張。此外,觀察緊扣青年就業結構的大專生就業流向可以看到,近五年(2020-2024)大專畢業生就業比例前3大流通及生活服務業別依序為批發零售業、醫療保健&社會工作業以及餐飲住宿業,與前次調查相較差異不大,顯示新鮮人職涯選擇已趨於穩定。多數畢業生偏好產業規模大、職缺穩定、就業機會普及且具地緣優勢的業別,使上述具備高職缺基數的業別成為流通及生活服務業就業市場中穩定的人才需求池。 以每人每月總薪資做為劃分指標可以看到,2024年整體服務業平均薪資在金融、壽險、航空運輸等業別帶動下,年增4.3%至NT$59,176元,創下1997年後最高增幅。與2023年相較,航空運輸業薪資年增幅位居本次調查業別中最高,其下依序為批發業、旅行服務業、軌道運輸業、快遞業、倉儲業及其他運輸輔助業,其餘調查業別薪資增幅均低於整體服務業水準。工作時數方面,2024年整體服務業每月總工時達164.8小時,與2023年持平。本次調查業別中,公車客運、快遞及軌道運輸業蟬聯前3大長工時業別,反映出基礎交通與物流系統的勞動結構壓力。 台灣於2025年正式進入超高齡社會,根據國發會推估,至2030年全台勞動力缺口將達48萬人,預期對於以人力密集為主的流通與生活服務業將帶來顯著挑戰。產業勢必面臨人力招募困難、工時延長與服務品質不穩等困境,甚至可能成為超高齡社會下脆弱度較高的產業環節。因此,未來流通研究所針對台灣「流通&生活服務業勞動力變化」關鍵數據進行調查,以每人每月總工時、每人每月總薪資、受雇員工人數等3項指標為基礎,並以服務業整體工時&薪資水準進行劃分,透過象限圖進行綜合分析。同時結合台灣&日本65歲以上人口佔總工作人口比例、六都主要服務業別雇用員工數、各細項職務別職缺數以及近五年大專生就業業別流向數據,自多元角度勾勒出台灣流通&生活服務業勞動力分布樣態及趨勢變化,期望做為掌握當前勞動力市場結構性問題與觀測整體流通與生活服務業勞動力結構與產業人力資源規劃的基礎。 台灣「流通及生活服務業勞動力變化」關鍵數據解析 2025/06/25 【市場預測圖解】台灣「電商物流」關鍵數據與市場預測 2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖 2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析 2025/05/26 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣流通產業「另類消費指標」數據解析

4個2019-2024年台灣流通產業「另類消費指標」關鍵情報: 💡低溫食品&即食品:低溫食品躍居最強消費區塊、近五年增幅達52%;冷凍水產/冰淇淋/蔬果/冷藏餐食/烘焙麵包成長顯著 💡加工食品&飲料:保健食品銷售於疫情期間翻漲後回落;運動飲料/茶飲/氣泡水增幅居前、肉類罐頭/咖啡飲料陷入衰退 💡民生零售通路:電商通路增幅82%居冠、超商疫後成長表現亮眼;反映外送/電商/實體景氣的紙盒/紙箱銷售疫情後同步回落 💡餐飲&休閒娛樂:便當/自助餐、美甲美睫、健身房消費指標強勢攀升,成為近年社會結構及內需消費變遷的關鍵縮影 經濟分析領域存在數項知名的「另類消費觀測指標」,雖非正式經濟觀察指標,但在一定程度上能夠反映出消費者信心與不同景氣循環週期下的消費行為變化。例如由前美國聯準會主席Alan Greenspan提出的男性內褲指數(MUI),認為男性內褲銷售出現顯著下滑時,很可能意味著經濟局勢進入低迷或衰退階段;前雅詩蘭黛董事長Leonard Lauder提出的口紅指數則指出經濟衰退或市場低迷時,口紅銷售量反而會出現逆勢攀升。此外亦有部分研究提出氣泡酒&香檳消費與經濟景氣間呈現正向連動關係、指甲油&二手服飾則與經濟景氣呈反向關係等。不過,根據持續深入的文獻探討與嚴謹的統計驗證後,上述商品消費與經濟景氣的關聯性僅於特定國家或市場中存在較高預測價值,尚未能證實其普遍關聯性。 雖然對於經濟預測洞悉的解釋能力有限,但特定商品銷售及服務業別景氣變化仍為觀察內需變遷及產業發展階段的重要指標。例如隨著台灣冷鏈滲透率(消費物流)持續攀升至90%,低溫食品&即食品亦成為近年台灣成長最強勁的民生消費區塊。其中包含冷凍水產/肉類/蔬果以及冷藏餐食在內的冷凍冷藏食品2019-2024年間銷售增幅超過50%,為本次調查中漲幅最顯著的食品類別;各類型加工食品&保健食品則在民眾追求便利性及高齡化社會等因素驅動下,自選擇性、補充性消費轉向成為食品領域中的「隱性剛需」板塊,帶動內銷規模穩定攀升。其中豆類與蔬果加工食品2019-2024年間內銷規模最為顯著,惟保健營養食品增幅於2022年觸及高點後出現回落,但於調查期間內成長幅度仍達26%。非酒精飲料領域中,以運動飲料及茶類飲料銷售增幅最為顯著,反映出消費者對於機能性與健康飲品的青睞。咖啡飲料於調查期間內銷售量出現小幅衰退,主要係受到連鎖咖啡店密集展店以及超商現煮咖啡快速普及所帶來的消費替代效應影響。 民生零售通路方面,電商通路2019-2024年間增幅達82%,不過2023年後受消費重心重回實體通路影響、成長力道顯著趨緩;便利商店則在業者持續展店以及擴充商品結構滿足一站式消費需求的戰略帶動下,成為2022-2024年疫情後增長最為強勁的民生零售通路業別。此外,紙箱、紙袋等紙類包裝容器銷售規模於2022年後陸續下滑,除受禁用PVC淋膜紙容器政策以及業者配合環保趨勢主動降低紙容器使用密度外,也間接反映出外送、電商、百貨等實體零售通路終端景氣變化。此外,本次調查同步納入二手服飾、氣泡酒/香檳、男用內衣褲、指甲與唇部化妝品等國際間具較高景氣連動意義的特殊零售品類進口消費指標進行分析,其中以二手服飾在較低規模基數與日本大型二手商品零售集團來台布局帶動下,2019-2024年間增幅達130%最為顯著。 餐飲&外食市場中,2019-2024年間便當/自助餐與早餐店增幅分別達93%及58%,反映出具備高性價比與剛需優勢的平價餐飲市場持續快速擴張;美麗經濟市場在女性消費力攀升推進下維持穩健增長,尤其近年受惠於社交軟體、網紅經濟等因素帶動,更進一步成為年輕族群間炙手可熱的社交貨幣,被視為形塑個人風格、自我投資以及社交分享的重要載體。其中美甲美睫產業2019-2024年間成長幅度達132%,為本次所有調查指標中增幅最高的項目,同步帶動以女性為核心的非典型就業蓄水池形成;各類休閒娛樂場所中,以健身中心/健身房規模增幅最為顯著,2019-2024年間增長幅度達44%。不過,KTV、遊樂園、電影院、夜店等場域於調查期間內增長動能明顯趨緩、甚至較2019年衰退,除受疫情導致消費模式出現長期轉變的影響外,也可以看出非剛需型市場區隔在社會結構與主力消費族群行為變遷下所面臨的替代消費挑戰。 未來流通研究所以特定內需消費數據為基礎,提出台灣「另類消費指標」數據解析。涵蓋低溫食品&即食品、加工食品&飲料、民生零售通路、餐飲&休閒娛樂等4種類型、總計12項消費品類&通路。並同步說明另類消費指標在台灣市場與產業中的數據解釋能力與代表意涵,做為觀測整體消費景氣與特定細分市場動態變化的基礎。 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 【商業數據圖解】台灣「零售次產業」六都門店數與門店密度解析 2025/05/06 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣「餐飲次產業」六都門店數與門店密度解析

3個台灣「餐飲次產業」六都門店數&門店密度關鍵情報: 💡 2019-2024門店增幅強勁:便當/自助餐店大漲39.5%、新北&桃園市增幅最高;咖啡館成長36.5%、新北市淨增182家最多 💡 2019-2024門店增幅穩健:餐酒館/酒吧、手搖飲/冰果店、早餐店、麵店/小吃店穩定擴張,展現平價剛需市場特徵 💡 2019-2024門店增幅較緩:一般餐廳業增長13.8%、新北市淨增1038家最多;連鎖速食店增長13.4%、台中市淨增50家最多 不同於「產業營收規模」主要反映市場景氣與短期成長動能,「產業門店家數」變化反映的則是企業與投資方對於市場前景的預判與投資信心,更加貼近中長期資本挹注潛力及業者布局意向,不僅可做為觀察整體產業生命週期、競爭態勢與市場成熟度的重要指標,對於商業地產、軟硬體設備商、原物料供應及人力服務業者亦具有高度參考價值。本次調查餐飲產業為民生消費核心載體,其營業規模、門店數量與地理分布結構緊扣區域人口結構、都市化程度、人均消費等經濟&社會基礎指標動態變化。不僅可做為衡量內需消費動能與服務業發展潛力的前端指標,觀察門店數量及密度變化亦有助於分析所在地區產業競爭飽和度、經濟活絡程度、民眾生活型態、餐飲偏好以及消費信心強弱變化等關鍵因子。 本次調查範疇涵蓋2019-2024年間(穿越疫情期間)主要餐飲業別在台門店數量與變動幅度。調查期間內台灣整體餐飲產業門店數合計淨增加2萬7337家、擴增幅度達18.7%(CAGR約3.5%)。主要次產業別中以便當/自助餐店及咖啡館門店數成長39.5%及36.5%最為顯著,間接反映出台灣餐食及飲料業近年最受消費者偏好的業別;餐酒館/酒吧、手搖飲/冰果店、早餐店、麵店/小吃店2019-2024年間門店數穩健擴張,增幅介於18.3%至25.6%間,顯示緊扣日常高頻消費情境的產業類別,因具備穩定客群與營收模式,在疫情後期及經濟波動下仍展現高度抗壓韌性與成長潛力;一般餐廳業及連鎖速食店業於調查期間內分別增長13.8%及13.4%,均低於整體餐飲業門店數成長幅度,主因除基數較高(一般餐廳業)外,也象徵市場發展進入相對成熟飽和階段。值得注意的是,2024年整體餐飲業門店數年成長幅度較2023年下滑1.3個百分點至2.3%,創下2008年後次低。其中一般餐廳業展店幅度更降至0.7%,為2013年統計起始以來新低,全年僅淨增264家,顯示在人力匱乏、人事&原物料成本高漲壓縮獲利空間、難以尋覓合適地點等因素影響下,部分餐飲業別展店腳步顯著趨緩。 另一方面,門店密度(每萬人擁有店鋪數量)為衡量生活產業於特定地區市場飽和度與服務可及性的重要指標,亦為觀測地區商業潛力或市場成熟度的主要工具,可做為業者門店立地佈局或經營模式的策略參考基礎。本次調查結果顯示,2024年以街邊店為主要構成型態的麵店/小吃店以每萬人高達26.74家成為門店密度最高的餐飲業別,且遙遙領先其他餐飲型態,反映出麵店/小吃店業高需求頻率、低進入門檻、高在地生活依賴性與高服務可及度等特徵,為台灣生活型基礎餐飲服務核心;其下依序為一般餐廳業(每萬人15.96家)、手搖飲/冰果店業(每萬人9.58家)以及早餐店業(每萬人8.39家)。其他餐飲業別門店密度均低於每萬人4.35家,其中連鎖速食店及餐酒館/酒吧密度甚至低於每萬人1家的水準。可以看出相較於零售、生活等業別,餐飲業門店密度指標分布趨於兩極化,反映出各次產業別在營運型態、區位展店策略與鎖定消費市場上的高度差異。高密度業種多具有在地化特性強、客單價低、周轉率高、服務半徑小等特徵,藉由門店大量分布與貼近生活圈以滿足即時需求;低密度業種則屬於精準錨定的目的地型消費型態,消費者可接受較遠距離移動、且單店服務更多人口,據點擴展更仰賴選址精準與商圈條件。 進一步觀察六都地區性指標變化可以看到,台北市一般餐廳、連鎖速食店、咖啡館以及餐酒館/酒吧的門店數量位居六都中最高;台中市在麵店/小吃店與便當/自助餐店業中門店數表現最佳;高雄市與新北市則分別擁有最多手搖飲/冰果店以及早餐店門店數。門店數成長幅度方面,2019-2024年間新北市便當/自助餐店、一般餐廳、咖啡館業門店數增幅位居六都首位;桃園市以早餐店、手搖飲/冰果店業門店數增幅領先;台南市於連鎖速食店、餐酒館/酒吧業中展現優異門店擴張力道;高雄市則以麵店/小吃店門店數成長幅度領先。可以看出除擁有最大人口量體的新北市外,具有新興開發區優勢的桃園市與台南市近年在青年白領人口大量移入與科技產業聚集紅利等因素帶動下,成為餐飲業者展店拓點的重要戰場。再度印證餐飲業做為地方經濟活動指標的重要角色,能夠快速反映區域生活與消費市場發展動能及生活密度變化。 未來流通研究所彙整2019-2024年間台灣&六都主要餐飲業別門店數量與門店密度指標變化,涵蓋一般餐廳、麵店/小吃店、連鎖速食店、便當/自助餐店、手搖飲/冰果店、早餐店、咖啡館、餐酒館/酒吧等8項業別,做為深入觀測台灣餐飲產業營運與細部地理區域組成的參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 【產業地圖圖解】台灣「軌道經濟」商圈流量與百貨商場產業地圖 2025/04/16 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】台灣「餐飲全體次產業結構」年度數據總覽 2025/03/18 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21

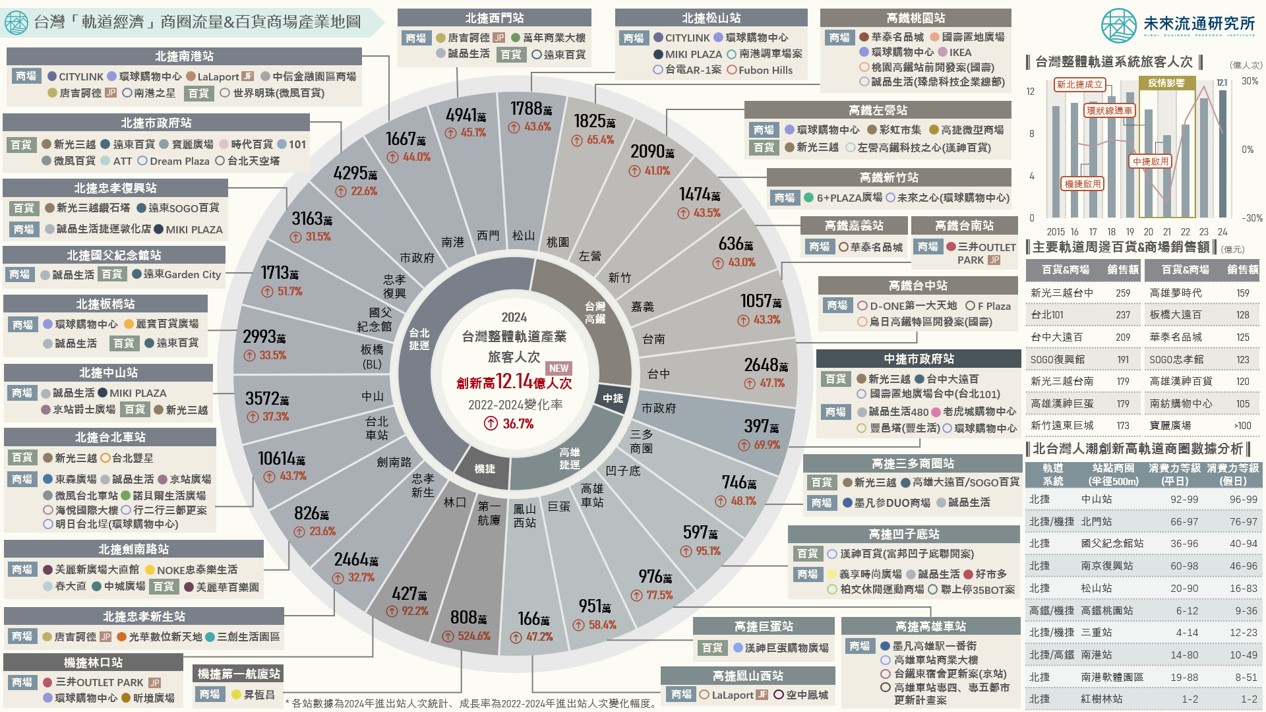

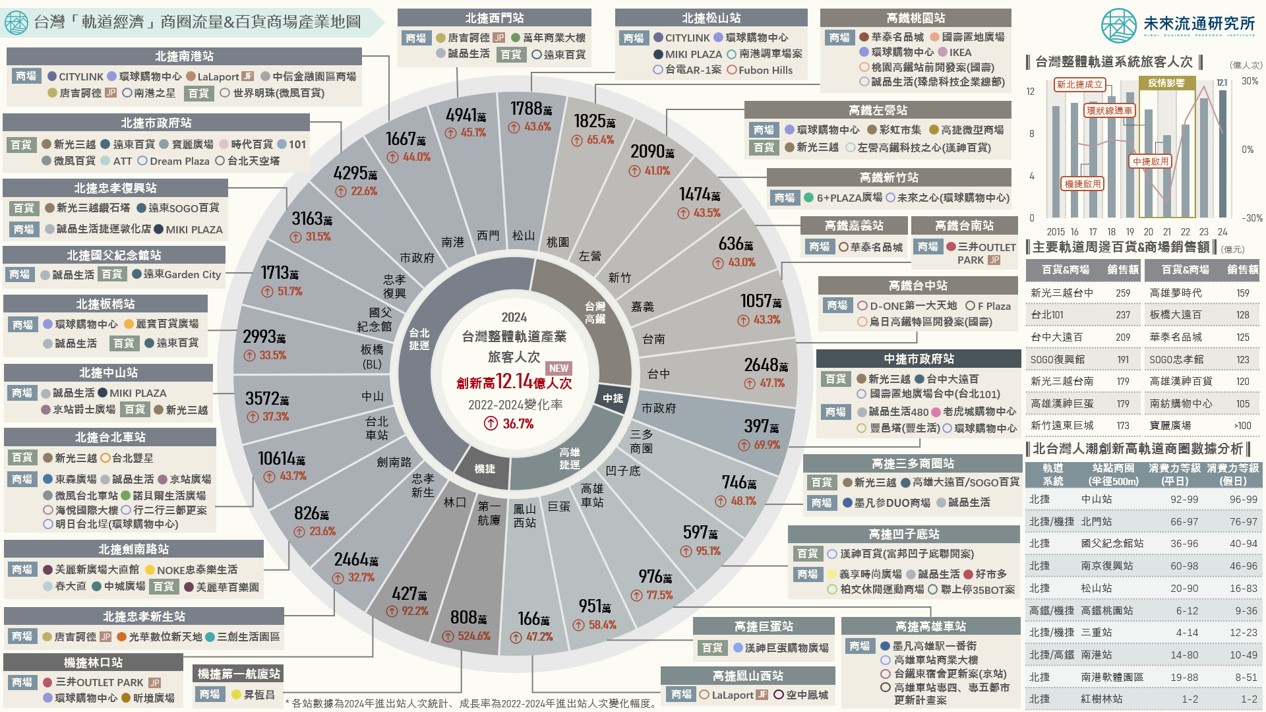

台灣「軌道經濟」商圈流量與百貨商場產業地圖

3個台灣「軌道經濟」商圈流量&百貨商場產業地圖關鍵情報: 💡 北台灣軌道經濟:2024台灣整體軌道旅客人次突破歷史新高,百貨商場積極進駐北捷南港、松山、台北車站、市政府站周邊 💡 中南部軌道經濟:高鐵站點周邊腹地成為大型商場新戰場,新線段站點開發優勢挹注高雄、台中軌道經濟生態圈新興動能 💡 人潮創新高商圈:中山、北門、國父紀念館、南京復興站周邊商圈具備高消費力優勢;三重站、高鐵桃園站假日消費力較佳 在2025年全球關稅競爭對進出口貿易表現帶來高度不確定性的挑戰下,具有龐大資本投資乘數效益、高產業關聯性帶動效果(如推動民間參與公共建設、增強民間消費動能)及創造大量就業潛力的「軌道經濟」產業,成為推動內需經濟與消費成長的重要選項。軌道經濟係指將軌道系統視為區域整合與開發軸心,結合周邊與軌道沿線土地進行高效率、高價值的開發與運用,不僅能夠藉由納入商業、辦公、旅館、娛樂、住宅等設施開發及商機推動、構築「軌道+」多元生態圈外,亦可做為推動地方創生以及為台灣邁入超高齡社會進行整備的重要基礎設施,成為帶動內需經濟再次成長的火車頭產業。 根據交通部統計,目前全台鐵路&捷運設計及施工中計畫共27項、規劃中計畫共31項。除軌道設施的持續推進外,2022年立法院通過修正鐵路法部分條文,允許台鐵可針對旗下土地與建物資產進行活化,加上冠德建設(環球購物中心母集團)、日勝生集團(間接持股京站實業)、潤泰集團(CITYLINK母集團)、日本三井不動產(Mitsui Outlet Park/LaLaport母集團)、國泰人壽(置地廣場)、墨凡商場等代表性企業積極布局軌道樞紐周邊商業設施與土地開發案,掌握民間參與公共建設商機,使過去發展相對緩慢的台灣軌道經濟體系近年進入高速成長階段。 未來流通研究所以軌道經濟為主題,進行台灣「軌道經濟」商圈流量&百貨商場產業地圖調查,全面盤點站體周邊(或共構)大型商業設施密度較高或大型業者預計投入布局的軌道站點外,亦針對北台灣各軌道站點人流量成長率進行排名,並進一步以具備高成長優勢的站點為軸心,針對周邊覆蓋500公尺半徑商圈進行消費數據、偏好與消費者特性調查,藉以完整說明台灣軌道經濟圈發展風貌與潛力站點商圈。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】台灣「餐飲全體次產業結構」年度數據總覽 2025/03/18 【商業數據圖解】台灣「零售與電商次產業」中短期趨勢回顧與展望 2025/02/25 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2025/02/18

台灣「觀光旅館營運實況」年度數據總覽

3個台灣「觀光旅館營運實況」年度數據關鍵情報: 💡 都會區旅館業再創新高:整體產業增幅回落至2.9%,但晶華、君悅、喜來登、萬豪、漢來等大型都會區業者營收續創新高 💡 風景區旅館業價量齊跌:本土旅客流失+海外旅客復甦緩慢,花蓮、南投、宜蘭風景區住房率&平均房價雙雙下跌 💡 平均客房收益(RevPAR):涵碧樓、北投麗禧、蘭城晶英、太魯閣晶英RevPAR下滑;礁溪老爺、寒舍艾美、雲品酒店穩健增長 2024年台灣觀光旅館產業規模年增2.9%至新台幣612.0億元,與2019年疫情前相較小幅成長2.6%。平均房價、住用率及平均客房收益(RevPAR)三大關鍵營運指標方面,2024年整體觀光旅館平均房價年減2.8%至4,531元,但與2019年疫情前3,756元的平均房價相較大幅增長20.6%,反映出房價持續攀升與精品酒店&豪華飯店在台積極拓展深耕的明確趨勢;住用率年增0.2個百分點至61.0%,重返疫情前約60%-70%的長期水位;RevPAR年減2.4%至2,763元,與2019年疫情前2,528元相較攀升9.3%。 2024年都會區旅館在海外旅客回流、商務活動增溫帶動下持續做為台灣觀光旅館業中成長力道最為強勁的構成版塊。本次調查2024年營業額TOP 15排名中,台北旅館業者即入榜11家,TOP 3持續由台北晶華酒店(營業額年增6.1%至33.7億元)、台北君悅酒店(營業額年增14.4%至33.0億元)以及台北寒舍喜來登飯店(營業額年增10.8%至27.8億元)三大龍頭品牌蟬聯,若加計排名第4的台北萬豪酒店,已形成年營業額超過20億元的領先集團。本次進榜業者中,包括前述四家以及高雄萬豪、高雄漢來、台北遠東香格里拉、台北圓山大飯店、台北漢來、台北寒舍艾美、台北福華、台北美福、新竹喜來登等業者營業額均創下新高。 不過,風景區旅館業者2024年受到出境旅遊復甦及天然災害衝擊等影響,營運成長力道趨於平緩。例如本次調查中唯一一家進榜的風景區業者宜蘭蘭城晶英酒店,2024年營業額與2023年相較衰退11.7%,為TOP 15業者中營收跌幅最為顯著的企業。此外,花蓮縣、宜蘭縣、南投縣觀光旅館整體住用率均低於2023年,花蓮縣更因天然災害致多家旅館被迫停業,住用率年減16.0個百分點至34.4%,創下調查以來新低。風景區旅館平均房價與2023年相較亦全面下跌,減幅介於18.6%至6.3%間。 平均客房收益(RevPAR)方面,2024年仍以涵碧樓、北投麗禧、雲品溫泉酒店日月潭、蘭城晶英等具有高房價優勢的風景區觀光旅館業者位居前列,不過在住用率及平均房價指標雙雙縮減影響下,本次調查TOP 10進榜業者中,僅雲品溫泉酒店日月潭、台北寒舍艾美以及礁溪老爺酒店2024年RevPAR高於2023年水準,其他業者均陷入衰退或持平。 值得一提的是,近年台灣大型觀光旅館集團以多品牌、數位化、國際化以及多元營收來源為策略箭頭的布局已逐步取得成效。例如擁有晶華軒、栢麗廳等知名館內餐飲品牌的台北晶華酒店,2024年餐飲營收佔比達63.4%。晶華零售事業亦擁有出色表現,旗下麗晶精品2024年營業額年增逾6%至75億元,創下6年新高,成功為集團建構新成長引擎;此外,晶華自創品牌捷絲旅2023年於日本大阪成立首家海外據點,北投晶泉丰旅、頭城晶泉丰旅、林口晶英薈旅、林口捷絲旅及墾丁捷絲旅亦將於近年陸續加入營運版圖;寒舍集團旗下台北喜來登2024年住房率與平均房價持續增長,餐飲業務則涵蓋獲米其林一星的請客樓餐廳,2024年餐飲營收佔比達55.4%;雲品溫泉酒店母集團雲品國際館外餐飲事業包括頤品大飯店、丼飯屋米崙等品牌、委託經營管理事業涵蓋知名高端宴會平台君品Collection、雲品Collection以及預定於2025下半年營運的杭州雲品酒店。同集團台北君品酒店(本次調查排名第17位)旗下頤宮中餐廳首家海外據點預計2026年於阿拉伯聯合大公國首都阿布達比開幕,共同支撐起雲品國際龐大的觀光餐飲事業版圖。 不僅如此,過去以內需市場經營為主的觀光旅館業者,近年陸續著手開拓海外市場。例如敦謙國際集團旗下品牌雀客旅館以及晶華酒店集團旗下捷絲旅均在日本設有據點。雀客國際2025年進一步宣布以蘇比克雀客國際酒店品牌進軍菲律賓高端度假市場,為雀客國際首度以授權管理模式拓展海外市場的里程碑,與晶華集團、雲品酒店同樣採能夠有助於品牌快速擴張、提升市場覆蓋密度與取得規模經濟效益的輕資產擴張模式,為台灣觀光旅館創造出更多元化的營收來源與強韌獲利能力。 為深入了解觀光旅館產業發展走勢,未來流通研究所應用多項產業數據分析2024年觀光旅館業營運情勢。除盤點TOP 15觀光旅館業者營運績效外,亦同步計算歷年海外&本土旅客入住觀光旅館人次變化、各地區平均住用率&平均住房價格、平均客房收益(RevPAR)等關鍵指標,做為觀測觀光旅館產業發展之參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】台灣「餐飲全體次產業結構」年度數據總覽 2025/03/18 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 【商業數據圖解】2050台灣「超高齡社會」流通業的未來 2025/01/16 【商業數據圖解】台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14 【商業數據圖解】2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19

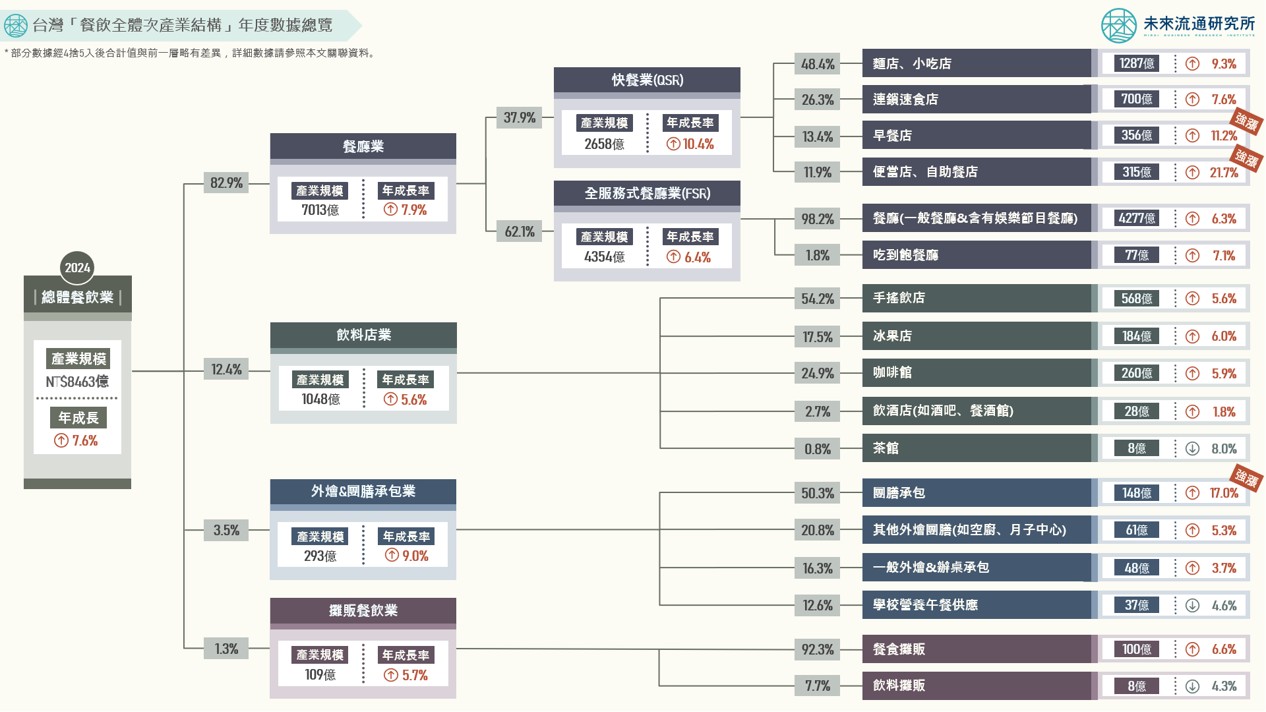

台灣「餐飲全體次產業結構」年度數據總覽

3個台灣「餐飲全體次產業結構年度數據」關鍵情報 💡 2024整體餐飲產業走勢:產業規模年增7.6%回落至長期發展區間,飲料店業成為第二個千億量級次產業別 💡 2024六都餐飲產業變化:桃園市餐飲產業規模增幅位居六都首位,南科生活圈帶動台南團膳、咖啡館、早餐店市場快速成長 💡 2024餐飲業共通性經營困境:食材成本波動劇烈、人力短缺、人員流動率及人事成本過高為業者主要經營挑戰 2004至2024年間台灣餐飲產業規模年均複合成長率(CAGR)約7.2%,展現穩健成長力道。不過,隨基期持續墊高以及2018年台灣進入高齡社會(65歲以上老年人口佔總人口數比例達14%)後,餐飲產業成長幅度逐年下滑。2020年本土新冠疫情爆發致2020及2021年產業成長表現降至0.6%及-1.0%的近20年新低,2022及2023年產業在低基期上迎來連續兩年年增幅超過17%的報復性成長浪潮後,2024年整體餐飲產業規模年增幅回落至7.6%的長期成長區間、營業規模增至新台幣8463億元。 各細項業別中,2024年以便當/自助餐店、團膳承包以及早餐店業成長力道最為強勁,可以看出在歷經疫情期間的營運低谷以及疫後復甦帶來的強勢增長紅利後,整體餐飲產業擴張幅度再度回落至長期成長區間,市場重回理性供需發展也使2024年成為觀察2025年正式進入超高齡社會後(65歲以上老年人口佔總人口數比例達20%)餐飲產業重新發展與定位的重要時機點。 未來流通研究所歷年固定彙整台灣「餐飲全體次產業結構」年度數據總覽,並以產業樹狀圖方式呈現,為觀測整體餐飲產業結構與脈絡的絕佳工具。樹狀圖不僅可快速清晰的呈現各次產業別與細項產業別的營收規模、成長率等關鍵數據,藉由各路徑數據間的簡單計算,更能夠進一步得出不同次產業別相對於各層產業結構的精準佔比。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 【商業數據圖解】2050台灣「超高齡社會」流通業的未來 2025/01/16 【商業數據圖解】台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14 【商業數據圖解】2023台灣主要零售業別商品結構基因圖譜 2024/11/20 【商業數據圖解】2023台灣「餐飲與觀光休閒」產業市佔率英雄榜 2024/09/24 【關鍵排行圖解】2023台灣「連鎖加盟企業」營收排行TOP 60 2024/09/18

台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP 3,產業吸納力與就業流向趨勢穩定 流通及生活服務業為支撐民眾日常生活的重要基礎,不僅容納大量就業人口,其所蘊含的勞動供需變化、薪資變動、區域就業分布等數據更直接牽動整體勞動力市場組成結構。此外,流通及生活服務產業以高度勞動密集與服務導向為特性,對於青年、兼職及中高齡勞動人口具有高度吸納力,為超高齡社會中整體服務業永續發展及提升產業競爭力的關鍵所在。根據主管機關統計,2024年全台服務業總就業人數(含受雇員工、雇主、自營作業者、無酬家屬工作者)年增1.1%至705.1萬人,佔總體就業人數比例達60.8%,明確反映出服務業對於穩定整體社會就業結構的重要性。 本次調查顯示,2024年雇用員工人數最多的流通及生活服務業別依序為批發業、零售業、醫療保健業以及餐廳業,從業人員總數介於35.9萬至105.1萬人間,其餘業別雇用人數均未逾10萬人,顯示不同業別在勞動力吸納規模上存在顯著差距。與2023年相較,本次調查業別中以餐廳業淨增加雇用員工數最多,其下依序為醫療保健業、零售業以及其他餐飲業;若以成長幅度做為指標,則以旅行服務業雇用員工數年增幅度最為顯著,航空運輸業與其他餐飲業分居第2、3位,反映出疫情後餐飲零售與跨境旅遊市場的蓬勃發展,以及因應高齡化社會所帶動的醫療保健就業需求持續擴張。此外,觀察緊扣青年就業結構的大專生就業流向可以看到,近五年(2020-2024)大專畢業生就業比例前3大流通及生活服務業別依序為批發零售業、醫療保健&社會工作業以及餐飲住宿業,與前次調查相較差異不大,顯示新鮮人職涯選擇已趨於穩定。多數畢業生偏好產業規模大、職缺穩定、就業機會普及且具地緣優勢的業別,使上述具備高職缺基數的業別成為流通及生活服務業就業市場中穩定的人才需求池。 以每人每月總薪資做為劃分指標可以看到,2024年整體服務業平均薪資在金融、壽險、航空運輸等業別帶動下,年增4.3%至NT$59,176元,創下1997年後最高增幅。與2023年相較,航空運輸業薪資年增幅位居本次調查業別中最高,其下依序為批發業、旅行服務業、軌道運輸業、快遞業、倉儲業及其他運輸輔助業,其餘調查業別薪資增幅均低於整體服務業水準。工作時數方面,2024年整體服務業每月總工時達164.8小時,與2023年持平。本次調查業別中,公車客運、快遞及軌道運輸業蟬聯前3大長工時業別,反映出基礎交通與物流系統的勞動結構壓力。 台灣於2025年正式進入超高齡社會,根據國發會推估,至2030年全台勞動力缺口將達48萬人,預期對於以人力密集為主的流通與生活服務業將帶來顯著挑戰。產業勢必面臨人力招募困難、工時延長與服務品質不穩等困境,甚至可能成為超高齡社會下脆弱度較高的產業環節。因此,未來流通研究所針對台灣「流通&生活服務業勞動力變化」關鍵數據進行調查,以每人每月總工時、每人每月總薪資、受雇員工人數等3項指標為基礎,並以服務業整體工時&薪資水準進行劃分,透過象限圖進行綜合分析。同時結合台灣&日本65歲以上人口佔總工作人口比例、六都主要服務業別雇用員工數、各細項職務別職缺數以及近五年大專生就業業別流向數據,自多元角度勾勒出台灣流通&生活服務業勞動力分布樣態及趨勢變化,期望做為掌握當前勞動力市場結構性問題與觀測整體流通與生活服務業勞動力結構與產業人力資源規劃的基礎。 台灣「流通及生活服務業勞動力變化」關鍵數據解析 2025/06/25 【市場預測圖解】台灣「電商物流」關鍵數據與市場預測 2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖 2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析 2025/05/26 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣「軌道經濟」商圈流量與百貨商場產業地圖

3個台灣「軌道經濟」商圈流量&百貨商場產業地圖關鍵情報: 💡 北台灣軌道經濟:2024台灣整體軌道旅客人次突破歷史新高,百貨商場積極進駐北捷南港、松山、台北車站、市政府站周邊 💡 中南部軌道經濟:高鐵站點周邊腹地成為大型商場新戰場,新線段站點開發優勢挹注高雄、台中軌道經濟生態圈新興動能 💡 人潮創新高商圈:中山、北門、國父紀念館、南京復興站周邊商圈具備高消費力優勢;三重站、高鐵桃園站假日消費力較佳 在2025年全球關稅競爭對進出口貿易表現帶來高度不確定性的挑戰下,具有龐大資本投資乘數效益、高產業關聯性帶動效果(如推動民間參與公共建設、增強民間消費動能)及創造大量就業潛力的「軌道經濟」產業,成為推動內需經濟與消費成長的重要選項。軌道經濟係指將軌道系統視為區域整合與開發軸心,結合周邊與軌道沿線土地進行高效率、高價值的開發與運用,不僅能夠藉由納入商業、辦公、旅館、娛樂、住宅等設施開發及商機推動、構築「軌道+」多元生態圈外,亦可做為推動地方創生以及為台灣邁入超高齡社會進行整備的重要基礎設施,成為帶動內需經濟再次成長的火車頭產業。 根據交通部統計,目前全台鐵路&捷運設計及施工中計畫共27項、規劃中計畫共31項。除軌道設施的持續推進外,2022年立法院通過修正鐵路法部分條文,允許台鐵可針對旗下土地與建物資產進行活化,加上冠德建設(環球購物中心母集團)、日勝生集團(間接持股京站實業)、潤泰集團(CITYLINK母集團)、日本三井不動產(Mitsui Outlet Park/LaLaport母集團)、國泰人壽(置地廣場)、墨凡商場等代表性企業積極布局軌道樞紐周邊商業設施與土地開發案,掌握民間參與公共建設商機,使過去發展相對緩慢的台灣軌道經濟體系近年進入高速成長階段。 未來流通研究所以軌道經濟為主題,進行台灣「軌道經濟」商圈流量&百貨商場產業地圖調查,全面盤點站體周邊(或共構)大型商業設施密度較高或大型業者預計投入布局的軌道站點外,亦針對北台灣各軌道站點人流量成長率進行排名,並進一步以具備高成長優勢的站點為軸心,針對周邊覆蓋500公尺半徑商圈進行消費數據、偏好與消費者特性調查,藉以完整說明台灣軌道經濟圈發展風貌與潛力站點商圈。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】台灣「餐飲全體次產業結構」年度數據總覽 2025/03/18 【商業數據圖解】台灣「零售與電商次產業」中短期趨勢回顧與展望 2025/02/25 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2025/02/18

台灣「觀光旅館營運實況」年度數據總覽

3個台灣「觀光旅館營運實況」年度數據關鍵情報: 💡 都會區旅館業再創新高:整體產業增幅回落至2.9%,但晶華、君悅、喜來登、萬豪、漢來等大型都會區業者營收續創新高 💡 風景區旅館業價量齊跌:本土旅客流失+海外旅客復甦緩慢,花蓮、南投、宜蘭風景區住房率&平均房價雙雙下跌 💡 平均客房收益(RevPAR):涵碧樓、北投麗禧、蘭城晶英、太魯閣晶英RevPAR下滑;礁溪老爺、寒舍艾美、雲品酒店穩健增長 2024年台灣觀光旅館產業規模年增2.9%至新台幣612.0億元,與2019年疫情前相較小幅成長2.6%。平均房價、住用率及平均客房收益(RevPAR)三大關鍵營運指標方面,2024年整體觀光旅館平均房價年減2.8%至4,531元,但與2019年疫情前3,756元的平均房價相較大幅增長20.6%,反映出房價持續攀升與精品酒店&豪華飯店在台積極拓展深耕的明確趨勢;住用率年增0.2個百分點至61.0%,重返疫情前約60%-70%的長期水位;RevPAR年減2.4%至2,763元,與2019年疫情前2,528元相較攀升9.3%。 2024年都會區旅館在海外旅客回流、商務活動增溫帶動下持續做為台灣觀光旅館業中成長力道最為強勁的構成版塊。本次調查2024年營業額TOP 15排名中,台北旅館業者即入榜11家,TOP 3持續由台北晶華酒店(營業額年增6.1%至33.7億元)、台北君悅酒店(營業額年增14.4%至33.0億元)以及台北寒舍喜來登飯店(營業額年增10.8%至27.8億元)三大龍頭品牌蟬聯,若加計排名第4的台北萬豪酒店,已形成年營業額超過20億元的領先集團。本次進榜業者中,包括前述四家以及高雄萬豪、高雄漢來、台北遠東香格里拉、台北圓山大飯店、台北漢來、台北寒舍艾美、台北福華、台北美福、新竹喜來登等業者營業額均創下新高。 不過,風景區旅館業者2024年受到出境旅遊復甦及天然災害衝擊等影響,營運成長力道趨於平緩。例如本次調查中唯一一家進榜的風景區業者宜蘭蘭城晶英酒店,2024年營業額與2023年相較衰退11.7%,為TOP 15業者中營收跌幅最為顯著的企業。此外,花蓮縣、宜蘭縣、南投縣觀光旅館整體住用率均低於2023年,花蓮縣更因天然災害致多家旅館被迫停業,住用率年減16.0個百分點至34.4%,創下調查以來新低。風景區旅館平均房價與2023年相較亦全面下跌,減幅介於18.6%至6.3%間。 平均客房收益(RevPAR)方面,2024年仍以涵碧樓、北投麗禧、雲品溫泉酒店日月潭、蘭城晶英等具有高房價優勢的風景區觀光旅館業者位居前列,不過在住用率及平均房價指標雙雙縮減影響下,本次調查TOP 10進榜業者中,僅雲品溫泉酒店日月潭、台北寒舍艾美以及礁溪老爺酒店2024年RevPAR高於2023年水準,其他業者均陷入衰退或持平。 值得一提的是,近年台灣大型觀光旅館集團以多品牌、數位化、國際化以及多元營收來源為策略箭頭的布局已逐步取得成效。例如擁有晶華軒、栢麗廳等知名館內餐飲品牌的台北晶華酒店,2024年餐飲營收佔比達63.4%。晶華零售事業亦擁有出色表現,旗下麗晶精品2024年營業額年增逾6%至75億元,創下6年新高,成功為集團建構新成長引擎;此外,晶華自創品牌捷絲旅2023年於日本大阪成立首家海外據點,北投晶泉丰旅、頭城晶泉丰旅、林口晶英薈旅、林口捷絲旅及墾丁捷絲旅亦將於近年陸續加入營運版圖;寒舍集團旗下台北喜來登2024年住房率與平均房價持續增長,餐飲業務則涵蓋獲米其林一星的請客樓餐廳,2024年餐飲營收佔比達55.4%;雲品溫泉酒店母集團雲品國際館外餐飲事業包括頤品大飯店、丼飯屋米崙等品牌、委託經營管理事業涵蓋知名高端宴會平台君品Collection、雲品Collection以及預定於2025下半年營運的杭州雲品酒店。同集團台北君品酒店(本次調查排名第17位)旗下頤宮中餐廳首家海外據點預計2026年於阿拉伯聯合大公國首都阿布達比開幕,共同支撐起雲品國際龐大的觀光餐飲事業版圖。 不僅如此,過去以內需市場經營為主的觀光旅館業者,近年陸續著手開拓海外市場。例如敦謙國際集團旗下品牌雀客旅館以及晶華酒店集團旗下捷絲旅均在日本設有據點。雀客國際2025年進一步宣布以蘇比克雀客國際酒店品牌進軍菲律賓高端度假市場,為雀客國際首度以授權管理模式拓展海外市場的里程碑,與晶華集團、雲品酒店同樣採能夠有助於品牌快速擴張、提升市場覆蓋密度與取得規模經濟效益的輕資產擴張模式,為台灣觀光旅館創造出更多元化的營收來源與強韌獲利能力。 為深入了解觀光旅館產業發展走勢,未來流通研究所應用多項產業數據分析2024年觀光旅館業營運情勢。除盤點TOP 15觀光旅館業者營運績效外,亦同步計算歷年海外&本土旅客入住觀光旅館人次變化、各地區平均住用率&平均住房價格、平均客房收益(RevPAR)等關鍵指標,做為觀測觀光旅館產業發展之參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】台灣「餐飲全體次產業結構」年度數據總覽 2025/03/18 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21 【商業數據圖解】2050台灣「超高齡社會」流通業的未來 2025/01/16 【商業數據圖解】台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14 【商業數據圖解】2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19

台灣流通產業「外資來台」近十年關鍵數據解析

3個「台灣流通產業外資來台近十年關鍵數據」關鍵情報: 💡批發零售&運輸倉儲業:2022年批發零售業外資投資額創歷史新高,美國為2024年零售&物流產業最大投資來源國 💡住宿餐飲&不動產業:2019年住宿餐飲業外資投資額創歷史新高,疫情後住宿餐飲&不動產業海外投資金額&件數陷入衰退 💡外資關鍵動向:外資增強對台批發零售業投資比例達34.5%,高於服務業均值7.8%,2024陸資流通服務業投資佔比降至1.5% 國際資本流動為全球化經濟系統運作的重要特徵,外資挹注帶來的資本累積有助於提升資本存量並帶動生產力與總體經濟成長,並在全球價值鏈中佔據有利位置。因此,外國直接投資(Foreign Direct Investment, FDI)金額長期以來均為評估國家經濟競爭力、產業景氣與市場穩定性的重要指標。 聯合國貿易和發展會議(UNCTAD)最新調查報告指出,受到近期地緣政治風險、供應鏈運作以及各國政治局勢等外部因素影響,全球FDI走勢正處於關鍵轉折點。2024年全球FDI總額年減8%,反映出全球經濟格局的轉變與持續的不確定性。做為開發中地區FDI最大接受區域的亞洲,2024年流入資金總額年減7%,其中中國FDI驟降29%,與2022年高峰期相較縮減差距達40%;印度與東南亞國家FDI則逆勢擴增,分別年增13%及2%。UNCTAD指出,受惠於融資環境改善及企業併購活動回溫,預估2025年全球FDI將呈現溫和成長。 觀察台灣批發零售、運輸倉儲、住宿餐飲等主要流通服務業別、以及與商業景氣高度關聯的不動產業外資來台數據可以看到,批發零售業為台灣流通服務業中最大外資投入標的與海外企業尋求增長機會的重要領域,近10年每年均吸引超過7億美元外資挹注。2024年吸引僑外投資挹注總額達8.5億美元,其中美國為最大投資來源國,佔整體批發零售業僑外投資總額比例近40%,加勒比海英國屬地、新加坡、香港與日本分居第2至5位。近年較具代表性外資對台批發零售業投資案例包括新加坡商蝦皮購物2021年推出「蝦皮店到店」自有門市,截至2024下半年全台門市數量已超過1600家;美商COUPANG增資台灣酷澎經營電子商務服務並自行管理倉儲,2023-2024年間合計投資新台幣106.3億元;擁有UNIQLO、GU等品牌的迅銷集團、以及宜得利家居等日系知名零售集團亦持續擴大在台展店。 運輸倉儲業受產業屬性及法規限制等因素影響,為流通服務業中外資投資件數最低的產業型態。2024年僑外投資總額達5340萬美元。其中美國為最大投資來源國,佔整體僑外投資總額比例達43.2%,香港、日本及荷蘭分居第2至4位。近年較具代表性外資對台運輸倉儲業投資案例包括2024年日本三井物產宣布收購夏暉HAVI台灣與鴻進運輸全數股份;2025年日本佐川急便母公司SG控股宣布以9億美元收購鴻霖全球運輸,以強化國際物流業務並拓展海外市場等。 住宿餐飲業2024年僑外投資總額達3543萬美元,其中澳洲位居最大投資來源國,佔整體僑外投資總額比例達39.7%,其下依序為日本及香港。近年較具代表性的投資案例包括2014年來台展店的亞洲藏壽司,長期目標朝百店規模邁進;2017年來台營運的壽司郎,目前在台店數共49家,為壽司郎海外門店數最多的地區;以すき家為切入台灣市場先鋒的台灣善商於2014年來台,並於2016年進一步引進はま寿司品牌;飯店領域中則包括大倉久和、JR東日本、格拉斯麗、和苑三井、索拉利亞西鐵、相鐵飯店等品牌均已陸續來台營運。除日本外,菲律賓快樂蜂餐飲集團繼2021年併購迷客夏後,2025年再度以新台幣1.038億元取得雙月食品社70%的股份。四季酒店等知名連鎖飯店品牌亦陸續宣布來台營運。 此外,2024年陸資對台批發零售、運輸倉儲、住宿餐飲業合計投資金額年減7.4%至1434.8萬美元,為2020年後連續第5年下滑,與本次調查期間內2015年1.7億美元的高點存在顯著差距。2024年陸資佔整體外資(僑外資+陸資)對台主要流通服務業投資總額比例達1.5%,同樣與調查期間內2014年13.7%的高點存在較大差距,反映出陸資近年對台流通服務業投資佔比快速滑落的明確走勢。 未來流通研究所針對近十年台灣流通產業「外資來台」關鍵數據進行分析,涵蓋僑外資與陸資來台投資金額&案件數變化趨勢、投資來源國結構、外資來台營運成果等指標,並彙整近年較具代表性之外資來台案例,應用具體數據及產業動向勾勒出台灣流通產業「外資來台」實際風貌。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析2025/02/21 台灣流通產業「外資來台」近十年關鍵數據解析2025/02/21 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽2025/02/18 台灣「零售與電商全體次產業結構」年度數據總覽2025/02/18 【關鍵排行圖解】台灣「2024H2購物季綜合電商流量」解析2025/02/03 台灣「2024H2購物季綜合電商流量」解析2025/02/03

台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望

4個「台灣餐飲&觀光娛樂業中短期趨勢回顧展望」關鍵情報: 💡 第一象限:便當&自助餐、美甲美睫、自助洗衣、健身中心強勁成長,中短期成長幅度皆優於整體平均 💡 第二象限:團膳供應、美容美體、早餐店、麵店&小吃店中期成長溫和,疫情後增添加速成長動能 💡 第三象限:一般餐廳、美髮髮廊、觀光旅館、遊樂園增長有限;茶館、酒吧、網咖、傳統洗衣、KTV陷入衰退 💡 第四象限:吃到飽餐廳、連鎖速食店、手搖飲&冰果店、咖啡館中期成長優異,但疫情後成長幅度回落 餐飲&觀光娛樂業中短期成長數據緊扣社會消費景氣,反映出非商品銷售的消費市場景氣波動。2024年疫情對終端消費市場影響明顯轉趨淡化,多數餐飲&觀光娛樂業別恢復至由長期供需曲線變動主導的產業發展路徑,也使2024年成為重新觀察高齡社會下台灣消費性產業長期趨勢的關鍵時點。 為避開疫情所導致的數據波動影響,未來流通研究所以疫情前5年中期變化數據(2014-2019年)與2024年疫情影響淡化後的短期變化數據(2024單年度變化率)做為評估指標,藉由雙軸分析呈現各業別在未受疫情影響前以及疫情後的產業成長定位。此外,由於餐飲產業長期以來均為內需消費晴雨指標,產業榮枯緊扣經濟週期與民間消費動能,因此本次調查以整體餐飲業平均數值做為象限原點,藉以衡量在非商品銷售市場中各業別的相對變化,提供做為2025年產業趨勢回顧與展望之評估基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14 【商業數據圖解】2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19 2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19 【商業數據圖解】2023台灣主要零售業別商品結構基因圖譜 2024/11/20 2023台灣主要零售業別商品結構基因圖譜 2024/11/20 【商業數據圖解】台灣網路使用行為:「流量紅利」疫後變化 2024/10/14

2023台灣「物流與交通」產業市佔率英雄榜

3個「2023 台灣物流&交通產業市佔率」新情報news! 💡陸上運輸&倉儲:大型宅配業者策略性轉進利基服務、永聯物流開發穩居倉儲市佔冠軍、日本三井物產收購台灣夏暉物流 💡海空運輸&報關:運價下跌致海運&報關業規模重挫;跨境旅運量大增帶動航空業強勢復甦、星宇/虎航等新進業者表現亮眼 💡大眾交通運輸:高鐵市佔穩定擴張、台鐵市佔首度跌破30%;公車&計程車業市佔結構穩定、出行領域吸引大型車商跨足競爭 物流&交通產業歷經2020-2022年疫情期間供需變動衝擊形成的劇烈波動後,2023年各次產業領域迎來趨勢相異的復甦回溫及高峰回落。比較2022及2023年各次產業別市佔率結構與變動,有助於深入了解個別企業經營表現及整體產業趨勢,同時也能夠做為判斷各業別是否已走出疫情影響、重回中長期發展脈絡的參考基礎。 物流服務領域中,2023年台灣快遞宅配&外送平台及綜合物流業規模在疫情期間形成的較高基數上出現小幅下滑。快遞宅配&外送平台業中,主要宅配業者市佔表現與2022年相較普遍衰退,間接反映出業者近年營運重心自市佔率擴張轉向深耕低溫、醫藥、電商等利基型服務的策略方向;綜合物流業中,全台物流、新竹物流、夏暉物流、嘉里大榮等TOP 4業者維持穩定市佔領先優勢,2024年日本三井物產宣布自美國夏暉集團手中收購日本及台灣夏暉全數持股,全面承接夏暉在日本及台灣市場中的供應鏈業務,並計劃透過聯合採購等方式提升台灣夏暉營運效益;倉儲業別中,做為台灣首批大規模提供自動化及機器人解決方案的物流地產開發商之一,永聯物流開發穩居台灣倉儲產業市佔冠軍。截至2024H1,永聯物流已投入約新台幣500億元興建智慧倉儲設施,目前旗下擁有15座現代化倉儲,並預計於5年內上市進入資本市場;海洋水運及承攬報關業受船舶運量供給增加及全球海空運價下跌等因素影響,2023年市場景氣相較疫情期間明顯回落,為本次調查中跌幅最深的次產業別。陽明、長榮、萬海、中菲行、台驊等主要業者2023年營收表現與2022年相較均出現顯著衰退。不過,2024年後跨境運輸市場景氣再度回穩,支撐業者營業額強勢復甦走揚。 客運交通領域中,受惠於跨境旅運量回升,2023年航空運輸業為本次調查中產業規模成長幅度最高的業別。主要業者中,長榮航空與中華航空持續穩居市佔TOP 2外,新進業者星宇航空及台灣虎航分別以精品航空及低成本航空公司的獨特市場定位取得亮眼市佔成長表現;公車客運&計程車以及軌道運輸業因發展較為成熟,業者市佔率組成結構相對穩定。軌道運輸業中,台灣高鐵、台鐵、高雄捷運2023年營業額均已超越2019年疫情前水準。此外,受到用車型態持續轉變影響,近年台灣出行市場迎來蓬勃發展,計程車業中除龍頭業者台灣大車隊持續深耕拓展外,和泰、裕隆等大型車商集團亦陸續跨足競爭。例如2020年和泰集團推出yoxi乘車派遣服務,正式自汽車銷售&保修領域進軍計程車派遣服務。2024年和泰集團宣布與Uber展開結盟,以擴大yoxi服務範圍與車隊規模;裕隆集團旗下裕融於2023年宣布以新台幣9.5億元收購觔斗雲聯網科技50.7%股權成為最大股東,與LINE攜手推出LINE GO一站式整合交通移動服務,提供叫車、租車及機場接送等多元服務等。大型車商集團切入移動服務領域的策略做法,不僅希望藉此帶動集團轉型發展,亦為台灣趨於成熟的交通服務產業塑造出難得一見的競爭熱點。 未來流通研究所團隊定期調查彙整台灣物流&交通業經營數據,結合企業本業營收金額(非合併營收)進行計算,定期發布主要次產業別市佔率英雄榜,並針對市佔率變化與產業集中度等指標進行綜整分析,做為深入觀測產業的判讀基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19 【產業地圖圖解】台灣「電商物流」產業地圖:三分天下、江山重組 2024/12/17 【商業數據圖解】台灣「第三方(3PL)汽車貨運產業」關鍵數據解析 2024/11/27 2023台灣主要零售業別商品結構基因圖譜 2024/11/20 【商業數據圖解】台灣網路使用行為:「流量紅利」疫後變化 2024/10/14 台灣網路使用行為:「流量紅利」疫後變化 2024/10/14

台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP 3,產業吸納力與就業流向趨勢穩定 流通及生活服務業為支撐民眾日常生活的重要基礎,不僅容納大量就業人口,其所蘊含的勞動供需變化、薪資變動、區域就業分布等數據更直接牽動整體勞動力市場組成結構。此外,流通及生活服務產業以高度勞動密集與服務導向為特性,對於青年、兼職及中高齡勞動人口具有高度吸納力,為超高齡社會中整體服務業永續發展及提升產業競爭力的關鍵所在。根據主管機關統計,2024年全台服務業總就業人數(含受雇員工、雇主、自營作業者、無酬家屬工作者)年增1.1%至705.1萬人,佔總體就業人數比例達60.8%,明確反映出服務業對於穩定整體社會就業結構的重要性。 本次調查顯示,2024年雇用員工人數最多的流通及生活服務業別依序為批發業、零售業、醫療保健業以及餐廳業,從業人員總數介於35.9萬至105.1萬人間,其餘業別雇用人數均未逾10萬人,顯示不同業別在勞動力吸納規模上存在顯著差距。與2023年相較,本次調查業別中以餐廳業淨增加雇用員工數最多,其下依序為醫療保健業、零售業以及其他餐飲業;若以成長幅度做為指標,則以旅行服務業雇用員工數年增幅度最為顯著,航空運輸業與其他餐飲業分居第2、3位,反映出疫情後餐飲零售與跨境旅遊市場的蓬勃發展,以及因應高齡化社會所帶動的醫療保健就業需求持續擴張。此外,觀察緊扣青年就業結構的大專生就業流向可以看到,近五年(2020-2024)大專畢業生就業比例前3大流通及生活服務業別依序為批發零售業、醫療保健&社會工作業以及餐飲住宿業,與前次調查相較差異不大,顯示新鮮人職涯選擇已趨於穩定。多數畢業生偏好產業規模大、職缺穩定、就業機會普及且具地緣優勢的業別,使上述具備高職缺基數的業別成為流通及生活服務業就業市場中穩定的人才需求池。 以每人每月總薪資做為劃分指標可以看到,2024年整體服務業平均薪資在金融、壽險、航空運輸等業別帶動下,年增4.3%至NT$59,176元,創下1997年後最高增幅。與2023年相較,航空運輸業薪資年增幅位居本次調查業別中最高,其下依序為批發業、旅行服務業、軌道運輸業、快遞業、倉儲業及其他運輸輔助業,其餘調查業別薪資增幅均低於整體服務業水準。工作時數方面,2024年整體服務業每月總工時達164.8小時,與2023年持平。本次調查業別中,公車客運、快遞及軌道運輸業蟬聯前3大長工時業別,反映出基礎交通與物流系統的勞動結構壓力。 台灣於2025年正式進入超高齡社會,根據國發會推估,至2030年全台勞動力缺口將達48萬人,預期對於以人力密集為主的流通與生活服務業將帶來顯著挑戰。產業勢必面臨人力招募困難、工時延長與服務品質不穩等困境,甚至可能成為超高齡社會下脆弱度較高的產業環節。因此,未來流通研究所針對台灣「流通&生活服務業勞動力變化」關鍵數據進行調查,以每人每月總工時、每人每月總薪資、受雇員工人數等3項指標為基礎,並以服務業整體工時&薪資水準進行劃分,透過象限圖進行綜合分析。同時結合台灣&日本65歲以上人口佔總工作人口比例、六都主要服務業別雇用員工數、各細項職務別職缺數以及近五年大專生就業業別流向數據,自多元角度勾勒出台灣流通&生活服務業勞動力分布樣態及趨勢變化,期望做為掌握當前勞動力市場結構性問題與觀測整體流通與生活服務業勞動力結構與產業人力資源規劃的基礎。 台灣「流通及生活服務業勞動力變化」關鍵數據解析 2025/06/25 【市場預測圖解】台灣「電商物流」關鍵數據與市場預測 2025/06/19 【產業地圖圖解】全球「跨境電商」台灣流量產業地圖 2025/06/17 【商業數據圖解】台灣流通產業「另類消費指標」數據解析 2025/05/26 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣流通產業「另類消費指標」數據解析

4個2019-2024年台灣流通產業「另類消費指標」關鍵情報: 💡低溫食品&即食品:低溫食品躍居最強消費區塊、近五年增幅達52%;冷凍水產/冰淇淋/蔬果/冷藏餐食/烘焙麵包成長顯著 💡加工食品&飲料:保健食品銷售於疫情期間翻漲後回落;運動飲料/茶飲/氣泡水增幅居前、肉類罐頭/咖啡飲料陷入衰退 💡民生零售通路:電商通路增幅82%居冠、超商疫後成長表現亮眼;反映外送/電商/實體景氣的紙盒/紙箱銷售疫情後同步回落 💡餐飲&休閒娛樂:便當/自助餐、美甲美睫、健身房消費指標強勢攀升,成為近年社會結構及內需消費變遷的關鍵縮影 經濟分析領域存在數項知名的「另類消費觀測指標」,雖非正式經濟觀察指標,但在一定程度上能夠反映出消費者信心與不同景氣循環週期下的消費行為變化。例如由前美國聯準會主席Alan Greenspan提出的男性內褲指數(MUI),認為男性內褲銷售出現顯著下滑時,很可能意味著經濟局勢進入低迷或衰退階段;前雅詩蘭黛董事長Leonard Lauder提出的口紅指數則指出經濟衰退或市場低迷時,口紅銷售量反而會出現逆勢攀升。此外亦有部分研究提出氣泡酒&香檳消費與經濟景氣間呈現正向連動關係、指甲油&二手服飾則與經濟景氣呈反向關係等。不過,根據持續深入的文獻探討與嚴謹的統計驗證後,上述商品消費與經濟景氣的關聯性僅於特定國家或市場中存在較高預測價值,尚未能證實其普遍關聯性。 雖然對於經濟預測洞悉的解釋能力有限,但特定商品銷售及服務業別景氣變化仍為觀察內需變遷及產業發展階段的重要指標。例如隨著台灣冷鏈滲透率(消費物流)持續攀升至90%,低溫食品&即食品亦成為近年台灣成長最強勁的民生消費區塊。其中包含冷凍水產/肉類/蔬果以及冷藏餐食在內的冷凍冷藏食品2019-2024年間銷售增幅超過50%,為本次調查中漲幅最顯著的食品類別;各類型加工食品&保健食品則在民眾追求便利性及高齡化社會等因素驅動下,自選擇性、補充性消費轉向成為食品領域中的「隱性剛需」板塊,帶動內銷規模穩定攀升。其中豆類與蔬果加工食品2019-2024年間內銷規模最為顯著,惟保健營養食品增幅於2022年觸及高點後出現回落,但於調查期間內成長幅度仍達26%。非酒精飲料領域中,以運動飲料及茶類飲料銷售增幅最為顯著,反映出消費者對於機能性與健康飲品的青睞。咖啡飲料於調查期間內銷售量出現小幅衰退,主要係受到連鎖咖啡店密集展店以及超商現煮咖啡快速普及所帶來的消費替代效應影響。 民生零售通路方面,電商通路2019-2024年間增幅達82%,不過2023年後受消費重心重回實體通路影響、成長力道顯著趨緩;便利商店則在業者持續展店以及擴充商品結構滿足一站式消費需求的戰略帶動下,成為2022-2024年疫情後增長最為強勁的民生零售通路業別。此外,紙箱、紙袋等紙類包裝容器銷售規模於2022年後陸續下滑,除受禁用PVC淋膜紙容器政策以及業者配合環保趨勢主動降低紙容器使用密度外,也間接反映出外送、電商、百貨等實體零售通路終端景氣變化。此外,本次調查同步納入二手服飾、氣泡酒/香檳、男用內衣褲、指甲與唇部化妝品等國際間具較高景氣連動意義的特殊零售品類進口消費指標進行分析,其中以二手服飾在較低規模基數與日本大型二手商品零售集團來台布局帶動下,2019-2024年間增幅達130%最為顯著。 餐飲&外食市場中,2019-2024年間便當/自助餐與早餐店增幅分別達93%及58%,反映出具備高性價比與剛需優勢的平價餐飲市場持續快速擴張;美麗經濟市場在女性消費力攀升推進下維持穩健增長,尤其近年受惠於社交軟體、網紅經濟等因素帶動,更進一步成為年輕族群間炙手可熱的社交貨幣,被視為形塑個人風格、自我投資以及社交分享的重要載體。其中美甲美睫產業2019-2024年間成長幅度達132%,為本次所有調查指標中增幅最高的項目,同步帶動以女性為核心的非典型就業蓄水池形成;各類休閒娛樂場所中,以健身中心/健身房規模增幅最為顯著,2019-2024年間增長幅度達44%。不過,KTV、遊樂園、電影院、夜店等場域於調查期間內增長動能明顯趨緩、甚至較2019年衰退,除受疫情導致消費模式出現長期轉變的影響外,也可以看出非剛需型市場區隔在社會結構與主力消費族群行為變遷下所面臨的替代消費挑戰。 未來流通研究所以特定內需消費數據為基礎,提出台灣「另類消費指標」數據解析。涵蓋低溫食品&即食品、加工食品&飲料、民生零售通路、餐飲&休閒娛樂等4種類型、總計12項消費品類&通路。並同步說明另類消費指標在台灣市場與產業中的數據解釋能力與代表意涵,做為觀測整體消費景氣與特定細分市場動態變化的基礎。 台灣流通產業「另類消費指標」數據解析 2025/05/26 【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 【商業數據圖解】台灣「零售次產業」六都門店數與門店密度解析 2025/05/06 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles

台灣「電子支付與純網銀」產業關鍵數據解析

3個「台灣電子支付&純網銀產業關鍵數據」關鍵情報: 💡業務規模:2024全年非現金交易佔比創下69.0%新高、電支交易總額首破NT$2000億、TWQR交易金額&筆數雙創新高 💡用戶規模:2024年iPASS MONEY用戶數超越街口支付再度奪冠、LINE Pay以1310萬用戶基礎強勢搶進電支戰場 💡經營損益:純網銀&專營電支機構虧損金額持續縮減,LINE Pay、91APP、藍新科技等準電支機構展現穩健獲利能力 根據金管會統計,2024年台灣非現金支付交易筆數年增20.2%至83.07億筆,已提前達成2026年80億筆的目標值;非現金交易總額年增14.2%至新台幣8.3兆,佔全年度民間消費總額比例創下69.0%新高,距離2026年非現金交易10兆元的目標,達成率已超過83%,顯示台灣正快速邁向「去現金化」社會。為爭奪龐大的非現金支付市場,近年除金融機構外,零售電商集團、電信通訊/網路遊戲/社群平台企業及交通票證機構亦陸續跨足電子支付/第三方支付領域展開布局,不僅推動數位支付自單純的交易工具轉型為商業基礎設施與生活入口,亦使電子支付/第三方支付/純網銀等系統成為台灣金融科技與流通產業的下一個關鍵競合起點。 截至2025年第一季底,全台共有9家專營電子支付機構及20家兼營電子支付機構,未歸戶使用人數年增13.1%至3176.2萬人。依用戶數排名,前3大電子支付業者分別為一卡通iPASS MONEY(使用人數686.6萬、年增9.4%)、街口支付(使用人數674.0萬、年增4.1%)以及全支付(使用人數559.1萬、年增17.8%)。其中iPASS MONEY使用人數於2024年第四季超越自2020年後持續位居首位的街口支付,再度躍居全台用戶規模最大的電支品牌。 電支業務金額方面,2024全年度電支代理收付交易總額年增23.5%至2019.7億元、國內外小額匯兌總額年增19.9%至1902.3億元、收受儲值總額年增8.4%至3516.0億元。其中電支交易市場以街口支付、全支付、iPASS MONEY以及玉山Wallet等四大品牌位居前列;電支匯兌市場則由綁定國民通訊軟體LINE的iPASS MONEY持續展現顯著領先優勢,街口支付位居第2。 根據金管會調查,2024年共有6家第三方支付業者代收付款一年日平均餘額超過新台幣10億元,分別為LINE Pay、藍新科技、綠界科技、foodpanda、樂購蝦皮以及91APP。與2023年調查結果相較可以發現,原入榜的拍付國際與Uber Eats 2024年代理收付日均餘額已低於10億元,樂購蝦皮則繼2021年後再度入榜。根據現行規範,第三方支付機構代理收付款項全年日均餘額超過20億元即需申請電支執照,其中LINE Pay已於2025年2月遞交申請經營電子支付業務。由於LINE Pay具有高達1310萬的用戶規模、逾61萬處支付據點以及龐大的LINE生態圈優勢,若後續納管成為功能更為齊全的電支機構,勢必對於整體市場與產業競爭版圖構成深遠影響,成為2025年台灣電子支付產業的關鍵變革點。 純網銀方面,截至2025Q1,LINE Bank(連線商業銀行)、將來銀行及樂天銀行數位帳戶數量分別達207.8萬戶(年增14.8%)、43.2萬戶(年增20.38%)以及28.7萬戶(年增31.3%),三家純網銀合計戶數達279.6萬戶(年增17.2%)。其中帳戶數量最高的LINE Bank為全台數位帳戶數第3高的銀行,僅次於台新銀行(438.2萬戶)與國泰世華銀行(294.0萬戶)。若加計傳統一般銀行,2025Q1年全台數位帳戶數達2558.5萬戶,較2024年同期增長20.9%,反映出數位金融服務在台快速普及與消費者接受度的顯著提升。 另一方面,財金公司於2021年推出串連銀行及電支機構兩大支付體系的「電子支付跨機構共用平台」,並以TWQR做為共同標示。上線後陸續提供跨機構轉帳、繳稅、繳費、購物、跨境支付(僅核准金融機構)等多元服務功能。截至2024年底,全台9家專營電子支付業者均已開通TWQR購物功能。2024年TWQR共通支付標準參加銀行共42家、電支機構共9家、合作特約商店逾54.5萬家、導入費稅帳單數逾8000項;全年度交易金額年增23%至新台幣4895億元、交易筆數年增19%至1億1127萬筆。 未來流通研究所針對台灣「電子支付&純網銀」產業關鍵數據進行調查分析,包括主要電支機構使用人數&業務金額、儲值卡消費卡數&消費金額、TWQR交易金額&交易筆數、純網銀數位存款帳戶數量以及專營電支機構/準電支機構/純網銀經營損益等關鍵指標,應用數據勾勒出台灣電支產業發展風貌,做為評估整體產業發展的重要基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「電子支付與純網銀」產業關鍵數據解析 2025/05/15 【商業數據圖解】台灣「零售次產業」六都門店數與門店密度解析 2025/05/06 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 【產業地圖圖解】台灣「軌道經濟」商圈流量與百貨商場產業地圖 2025/04/16 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27

台灣「零售次產業」六都門店數與門店密度解析

3個台灣「零售次產業」六都門店數&門店密度關鍵情報: 💡2019-2024門店增幅強勁:寵物&飼料用品專賣店增長27.5%;便利商店攀升21.1%、晉身全台門店密度最高零售通路 💡2019-2024門店增幅穩定:超市&量販店增長8.0%、都會區滲透率提升;藥局&醫材專賣店增長5.5%、新北市淨增家數領先 💡2019-2024門店數陷衰退:百貨公司、服飾專賣、新車專賣、登山露營&體育用品專賣業門市數量縮減 不同於「產業營收規模」反映市場景氣與短期成長動能,「產業門店家數」變化反映的則是經營與投資方對於市場前景的預判與投資信心,更加貼近中長期資本挹注潛力及業者布局意向。零售業門店數量為衡量地方消費強度、生活機能與經濟活力的重要熱度指標,同時也蘊含區域發展、產業轉型與社會結構變遷等意涵。在數位時代與超高齡社會環境中,零售業門市定位已自單純的交易場所快速朝向融合商業與社會價值的「混合型公共樞紐」發展 ,自銷售端點延伸至承載品牌體驗、高齡支援、物流最後一哩、生活&公共服務、減碳基礎設施、緊急防災等複合性功能的服務生態節點。 本次調查範疇涵蓋2019-2024年主要零售業別在台門店數量與變動幅度。調查期間內台灣整體零售業門店數增長3萬7517家、擴張幅度達10.2%(CAGR約2.0%)。本次調查業別中,以寵物&飼料用品專賣及連鎖便利商店業門店數分別增長27.5%及21.1%最為顯著。另一方面,門店密度(每萬人擁有店鋪數量)為衡量生活產業於特定地區市場飽和度與服務可及性的重要指標,亦為觀測地區商業潛力或市場成熟度的主要工具,可做為業者門店立地佈局或經營模式的策略參考基礎。本次調查顯示,便利商店業門店密度自2019年的每萬人5.72家增至2024年達每萬人6.98家,超越成衣服飾專賣業,成為台灣門店密度最高的零售通路。 未來流通研究所彙整2019-2024年間台灣&六都主要零售業別門店數量與門店密度指標變化,涵蓋百貨公司、連鎖超商、連鎖超市&量販、成衣服飾專賣、全新汽車專賣、藥局&醫療耗材專賣、寵物&飼料用品專賣、登山露營&體育用品專賣業等8項業別,做為深入觀測台灣實體零售產業營運與細部地理區域組成的參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析 2025/04/29 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 【產業地圖圖解】台灣「軌道經濟」商圈流量與百貨商場產業地圖 2025/04/16 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】台灣「零售與電商次產業」中短期趨勢回顧與展望 2025/02/25

台灣「餐飲次產業」六都門店數與門店密度解析

3個台灣「餐飲次產業」六都門店數&門店密度關鍵情報: 💡 2019-2024門店增幅強勁:便當/自助餐店大漲39.5%、新北&桃園市增幅最高;咖啡館成長36.5%、新北市淨增182家最多 💡 2019-2024門店增幅穩健:餐酒館/酒吧、手搖飲/冰果店、早餐店、麵店/小吃店穩定擴張,展現平價剛需市場特徵 💡 2019-2024門店增幅較緩:一般餐廳業增長13.8%、新北市淨增1038家最多;連鎖速食店增長13.4%、台中市淨增50家最多 不同於「產業營收規模」主要反映市場景氣與短期成長動能,「產業門店家數」變化反映的則是企業與投資方對於市場前景的預判與投資信心,更加貼近中長期資本挹注潛力及業者布局意向,不僅可做為觀察整體產業生命週期、競爭態勢與市場成熟度的重要指標,對於商業地產、軟硬體設備商、原物料供應及人力服務業者亦具有高度參考價值。本次調查餐飲產業為民生消費核心載體,其營業規模、門店數量與地理分布結構緊扣區域人口結構、都市化程度、人均消費等經濟&社會基礎指標動態變化。不僅可做為衡量內需消費動能與服務業發展潛力的前端指標,觀察門店數量及密度變化亦有助於分析所在地區產業競爭飽和度、經濟活絡程度、民眾生活型態、餐飲偏好以及消費信心強弱變化等關鍵因子。 本次調查範疇涵蓋2019-2024年間(穿越疫情期間)主要餐飲業別在台門店數量與變動幅度。調查期間內台灣整體餐飲產業門店數合計淨增加2萬7337家、擴增幅度達18.7%(CAGR約3.5%)。主要次產業別中以便當/自助餐店及咖啡館門店數成長39.5%及36.5%最為顯著,間接反映出台灣餐食及飲料業近年最受消費者偏好的業別;餐酒館/酒吧、手搖飲/冰果店、早餐店、麵店/小吃店2019-2024年間門店數穩健擴張,增幅介於18.3%至25.6%間,顯示緊扣日常高頻消費情境的產業類別,因具備穩定客群與營收模式,在疫情後期及經濟波動下仍展現高度抗壓韌性與成長潛力;一般餐廳業及連鎖速食店業於調查期間內分別增長13.8%及13.4%,均低於整體餐飲業門店數成長幅度,主因除基數較高(一般餐廳業)外,也象徵市場發展進入相對成熟飽和階段。值得注意的是,2024年整體餐飲業門店數年成長幅度較2023年下滑1.3個百分點至2.3%,創下2008年後次低。其中一般餐廳業展店幅度更降至0.7%,為2013年統計起始以來新低,全年僅淨增264家,顯示在人力匱乏、人事&原物料成本高漲壓縮獲利空間、難以尋覓合適地點等因素影響下,部分餐飲業別展店腳步顯著趨緩。 另一方面,門店密度(每萬人擁有店鋪數量)為衡量生活產業於特定地區市場飽和度與服務可及性的重要指標,亦為觀測地區商業潛力或市場成熟度的主要工具,可做為業者門店立地佈局或經營模式的策略參考基礎。本次調查結果顯示,2024年以街邊店為主要構成型態的麵店/小吃店以每萬人高達26.74家成為門店密度最高的餐飲業別,且遙遙領先其他餐飲型態,反映出麵店/小吃店業高需求頻率、低進入門檻、高在地生活依賴性與高服務可及度等特徵,為台灣生活型基礎餐飲服務核心;其下依序為一般餐廳業(每萬人15.96家)、手搖飲/冰果店業(每萬人9.58家)以及早餐店業(每萬人8.39家)。其他餐飲業別門店密度均低於每萬人4.35家,其中連鎖速食店及餐酒館/酒吧密度甚至低於每萬人1家的水準。可以看出相較於零售、生活等業別,餐飲業門店密度指標分布趨於兩極化,反映出各次產業別在營運型態、區位展店策略與鎖定消費市場上的高度差異。高密度業種多具有在地化特性強、客單價低、周轉率高、服務半徑小等特徵,藉由門店大量分布與貼近生活圈以滿足即時需求;低密度業種則屬於精準錨定的目的地型消費型態,消費者可接受較遠距離移動、且單店服務更多人口,據點擴展更仰賴選址精準與商圈條件。 進一步觀察六都地區性指標變化可以看到,台北市一般餐廳、連鎖速食店、咖啡館以及餐酒館/酒吧的門店數量位居六都中最高;台中市在麵店/小吃店與便當/自助餐店業中門店數表現最佳;高雄市與新北市則分別擁有最多手搖飲/冰果店以及早餐店門店數。門店數成長幅度方面,2019-2024年間新北市便當/自助餐店、一般餐廳、咖啡館業門店數增幅位居六都首位;桃園市以早餐店、手搖飲/冰果店業門店數增幅領先;台南市於連鎖速食店、餐酒館/酒吧業中展現優異門店擴張力道;高雄市則以麵店/小吃店門店數成長幅度領先。可以看出除擁有最大人口量體的新北市外,具有新興開發區優勢的桃園市與台南市近年在青年白領人口大量移入與科技產業聚集紅利等因素帶動下,成為餐飲業者展店拓點的重要戰場。再度印證餐飲業做為地方經濟活動指標的重要角色,能夠快速反映區域生活與消費市場發展動能及生活密度變化。 未來流通研究所彙整2019-2024年間台灣&六都主要餐飲業別門店數量與門店密度指標變化,涵蓋一般餐廳、麵店/小吃店、連鎖速食店、便當/自助餐店、手搖飲/冰果店、早餐店、咖啡館、餐酒館/酒吧等8項業別,做為深入觀測台灣餐飲產業營運與細部地理區域組成的參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【商業數據圖解】台灣「生活次產業」六都門店數與門店密度解析 2025/04/21 【產業地圖圖解】台灣「軌道經濟」商圈流量與百貨商場產業地圖 2025/04/16 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】台灣「餐飲全體次產業結構」年度數據總覽 2025/03/18 【商業數據圖解】台灣流通產業「外資來台」近十年關鍵數據解析 2025/02/21

台灣「生活次產業」六都門店數與門店密度解析

3個台灣「生活次產業」六都門店數&門店密度關鍵情報: 💡2019-2024門店增幅強勁:健身房翻漲71.3%、台中/台北/桃園淨增家數最多;課業補習班增42.1%、不動產仲介增36.4% 💡2019-2024門店增幅穩定:美容美體店成長24.1%、新北/台中門店增開最積極;洗衣店增15.0%、夾娃娃機店增14.1% 💡2019-2024門店增幅疲弱/衰退:美髮院業成長10.7%、桃園市展現最高增幅;KTV業店數下滑13.5%、為調查中唯一衰退業別 不同於「產業營收規模」主要反映市場景氣與短期成長動能,「產業門店家數」變化反映的則是企業與投資方對於市場前景的預判與投資信心,更加貼近中長期資本挹注潛力及業者布局意向,不僅可做為觀察整體產業生命週期、競爭態勢與市場成熟度的重要指標,對於商業地產、軟硬體設備商、原物料供應及人力服務業者亦具有高度參考價值。本次調查生活產業涵蓋範疇多元廣袤,緊扣民眾日常需求動向與生活型態,能夠透過細微但真實的營運動向反映民間消費信心與經濟活力,甚至可較CPI、GDP或失業率等指標更早反映產業與市場潛在走向,發揮「隱形經濟指標」功能。此外,多數生活產業型態奠基於平價剛需市場,即使面臨較大幅度的經濟波動仍展現高度需求韌性,能夠創造出抗週期性的穩定現金流入,被視為服務業中的防禦型資產,因此近年吸引不少機構投資人及大型連鎖集團積極布局,成為現代化連鎖加盟及創新創業的重要戰場。 本次調查範疇涵蓋2019-2024年間(穿越疫情週期)主要生活業別在台門店數量與變動幅度。調查期間內以健身房門店數翻漲71.3%最為顯著,自620家增至1062家;課輔補教與不動產仲介業門店數量以42.1%及36.4%的增幅分居第2、3位。門店成長幅度相對平緩的業別包括美容美體店(+24.1%)、一般/自助洗衣店(+15.0%)、夾娃娃機店(+14.1%)以及美髮院/髮廊(+10.7%)。KTV於2019-2024年間門店數自1845家降至1596家,衰退幅度達13.5%,為本次調查中唯一門店數量下滑的生活產業型態。此外,門店密度(每萬人擁有店鋪數量)不僅為衡量生活產業於特定地區市場飽和度與服務可及性的重要指標,亦為觀測地區商業潛力或市場成熟度的主要工具,可做為業者門店立地佈局或經營模式的策略參考基礎。本次調查結果顯示,2024年美髮院/髮廊以每萬人7.41家成為門店密度最高的生活業別,展現出高度密集與規模小型的產業特徵。其下依序為夾娃娃機店(每萬人4.34家)、美容美體服務(每萬人3.91家)、一般/自助洗衣店(每萬人3.17家)以及不動產仲介(每萬人3.13家)等,各業別門店密度普遍高於2019年疫情前水準。值得一提的是,門店總數增幅最高的健身房業,門店密度僅達每萬人0.45家,顯示市場仍存在潛力成長空間。 進一步觀察六都地區性指標變化可以看到,台北市健身房、美髮院/髮廊以及課業補習班門店數量位居全台最高,高雄市以KTV、一般/自助洗衣店門店數表現最佳,台中市則在不動產仲介與夾娃娃機店業領域中展現領先優勢,人口數最多的新北市則以美容美體業門店數位居全台最高。門店數量成長幅度方面,2019-2024年間桃園市於不動產仲介、健身房、夾娃娃機店、美髮院/髮廊業中門店數增幅位居六都首位,台南市則於課業補習班、自助洗衣店、美容美體服務業中展現最高成長力道。推動上述兩地門店增幅強勁的主因除了市場規模基數較低、具備較高成長潛力外,亦反映出特定地區在產業園區進駐、新興重劃區效益帶動年輕家庭&高消費人口移入、人口總量擴張等有利基礎之上,成為生活業別強化門店拓展力道的重要核心標的。 未來流通研究所彙整2019-2024年間台灣&六都主要生活業別門店數量與門店密度指標變化,涵蓋健身房/健身俱樂部、KTV、一般洗衣/自助洗衣店、美髮院/髮廊、美容美體服務、課業輔導/專業考試補習、不動產仲介以及夾娃娃機店等8項業別,做為深入觀測台灣生活產業營運與細部地理區域組成的參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 【產業地圖圖解】台灣「軌道經濟」商圈流量與百貨商場產業地圖 2025/04/16 【關鍵排行圖解】台灣「觀光旅館營運實況」年度數據總覽 2025/03/27 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2025/03/25 【商業數據圖解】2050台灣「超高齡社會」流通業的未來 2025/01/16 【商業數據圖解】台灣「餐飲與觀光娛樂業」中短期趨勢回顧與展望 2025/01/14 【商業數據圖解】2023台灣「物流與交通」產業市佔率英雄榜 2024/12/19

No posts found.

-

全球「跨境電商」台灣流量產業地圖... posted on 2025/06/17

-

【產業地圖圖解】全球「跨境電商」台灣流量產業... posted on 2025/06/17

-

【市場預測圖解】台灣「電商物流」關鍵數據與市... posted on 2025/06/19

-

台灣「電商物流」關鍵數據與市場預測... posted on 2025/06/19