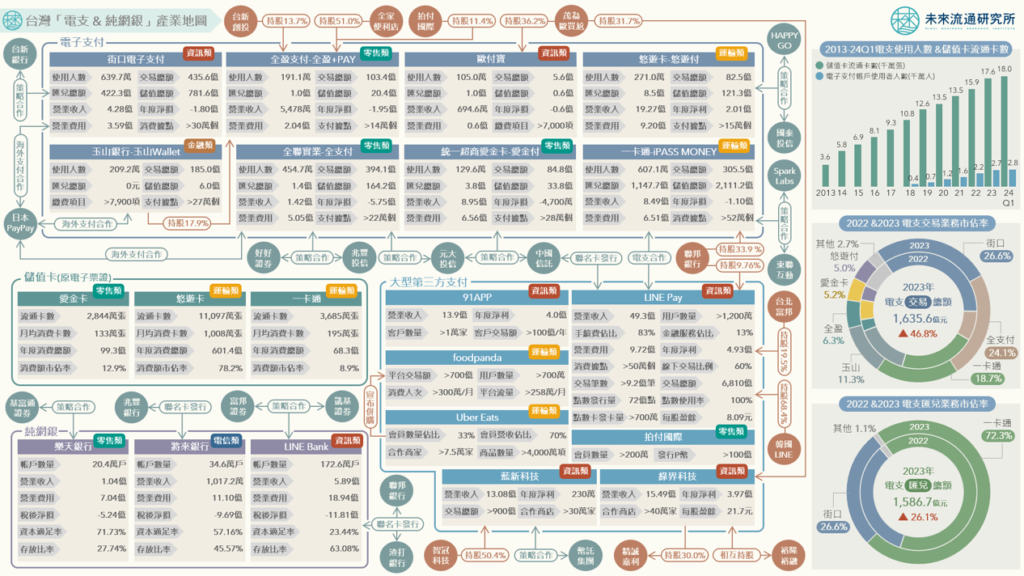

3個台灣「電子支付 & 純網銀」產業地圖新情報news! 💡 電子支付:街口支付&一卡通使用人數突破600萬;全支付使用人數&交易金額強勁成長 💡 第三方支付:第三方支付產業迎來IPO熱潮;Uber Eats宣布併購foodpanda台灣業務,成為下一位電支預備軍 💡 產業突圍:電支開通海外支付功能、搶進疫後跨境旅遊商機;純網銀拓展理財、房貸、外匯、聯貸新業務 支付與金融不僅為商業交易底層基礎設施,其中所蘊含的數據更具備極高商業價值,近年吸引零售電商集團、電信通訊/網路遊戲/社群平台及交通票證機構積極參戰,使電子支付與純網銀成為流通產業與資本市場高度關注的新戰場。 2024年第一季全台共有10家專營電子支付機構及20家兼營電子支付機構,未歸戶總使用人數年增20.4%至2,808.3萬人。依使用人數排名,前3大電子支付業者分別為街口支付(使用人數647.2萬、年增7.3%)、一卡通票證(使用人數627.6萬、年增11.1%)以及全支付(使用人數474.7萬、年增51.3%)。 此外,據金管會調查,2023年共有7家第三方支付業者代收付款日平均餘額超過新台幣10億元,分別為LINE Pay、拍付國際、藍新科技、綠界科技、foodpanda、Uber Eats以及91APP。根據現行規範,第三方支付機構代理收付款項日均餘額超過20億元即需申請電支執照,因此上述業者均為未來潛在符合申請電支執照資格的企業。值得一提的是,2024年5月Uber宣布將以9.5億美元併購foodpanda台灣外送事業(仍待主管機關審核),兩大巨擘的實質合併不僅將大幅改變台灣外送產業版圖,在Uber Eats併入foodpanda經營規模後,更可望一舉超越全年日均餘額新台幣20億元的電支審理門檻,成為下一位備受矚目的電支產業預備軍。 未來流通研究所爬取台灣主要電支&純網銀業者營運數據與競合脈絡,繪製「電子支付&純網銀」產業地圖,做為觀測整體產業走向的重要基礎。 電子支付:街口支付&一卡通使用人數突破600萬;全支付使用人數&交易金額強勁成長 2023年全台非現金支付交易筆數達69.12億筆、支付交易金額達新台幣7.27兆元。做為非現金支付領域的重要支柱,電子支付機構近年不僅用戶規模與承作業務金額快速成長,在電子支付跨機構共用平台的普及與推動下,電支商業模式也自單純的使用者招募及支付據點擴增推進至更加完整的深化會員經營與支付生態體系建構。 2023年街口支付與一卡通使用人數雙雙突破600萬大關,其中街口支付用戶數年增7.9%至639.7萬人、一卡通用戶數年增12.4%至607.1萬人,與競爭對手形成顯著差距,龐大的用戶基礎亦構成難以跨越的護城河優勢。不過,2022年開業的全支付受惠於全聯福利中心龐大的店鋪網絡與會員基礎,用戶數與交易金額均快速增長。2023年全支付用戶數與2022年相較增長63.2%,達454.7萬人,位居第3。悠遊卡及玉山銀行電子支付以271.0萬及209.2萬名用戶數分居第4、5名,年增幅分別達32.0%及21.3%。此外,2023年用戶數超過百萬的8家電支機構中,以全盈支付增長幅度最為顯著,與2022年相較翻漲91.2%,達191.1萬人。 做為全台用戶規模最大、交易金額最高的電支機構,街口支付自2021年開始發展嵌入式金融服務,2023年與台新銀行合作推出街利存帳戶,為其發展微金融商品的基石。街口支付於2023年4月啟動會員分級制度,除深化會員經營外,亦有助於改善盈利能力。2023年街口支付年度淨損較2022年降低30.8%至1.80億元,目標於2025年底前藉由擴大業務規模達成轉虧為盈。 全家便利商店旗下全盈支付於2022年4月開業後,象徵著台灣兩大便利商店巨擘均正式跨足電子支付戰場。全盈支付藉由嵌入式金融服務模式降低會員經營成本並建構支付生態圈,近年陸續推出微型企業薪資轉帳、碳資產帳戶與小額信貸微金融服務等多元商品,活躍用戶數比例約70%。統一超旗下愛金卡主要產品包括儲值卡與電支服務愛金付。2023年愛金卡年度淨損較2022年降低9.1%至0.47億元。愛金卡指出2024年將持續結合OPEN POINT會員生態系,與合作機構共同發展點數生活圈,同時積極拓展多元支付場域。 第三方支付:第三方支付產業迎來IPO熱潮;Uber Eats宣布併購foodpanda台灣業務,成為下一位電支預備軍 根據金管會調查,2023年全台共有7家第三方支付業者代收付款日均餘額超過新台幣10億元,分別為LINE Pay、拍付國際、藍新科技、綠界科技、foodpanda、Uber Eats以及91APP。根據現行規範,第三方支付機構代理收付款項日均餘額超過20億元即需申請電支執照,因此上述大型支付業者均為未來潛在符合申請電支執照資格的企業。值得一提的是,2024年1月LINE Pay正式興櫃、智冠集團旗下藍新科技公開發行、大宇資訊旗下紅陽科技亦於4月申請公開發行,加上已於2021及2022年掛牌上櫃的91APP及綠界科技,第三方支付產業於近年掀起IPO熱潮,成為資本市場高度關注的新族群。 此前備受矚目的樂購蝦皮因藉由蝦皮店到店發展自有實體收付業務,2022及2023年線上代收付年日均餘額均低於10億元門檻;另一方面,2023年foodpanda、UberEats以及91APP分別以外送平台及網路開店解決方案商之姿,達到代收付款全年日均餘額超過10億元里程碑,間接反映出台灣外送平台及電商D2C市場的蓬勃發展。 此外,2024年5月Uber宣布與foodpanda母公司Delivery Hero達成協議,將以9.5億美元併購foodpanda台灣外送事業(仍待主管機關審核),預計2025上半年完成交易後,foodpanda台灣市場消費者、商家及外送人員將全數移轉至Uber Eats平台。兩大巨擘的實質合併不僅將大幅改變台灣外送產業版圖,在Uber Eats併入foodpanda經營規模後,可望一舉超越一年日平均餘額新台幣20億元的電支審理門檻,成為備受矚目的電支產業預備軍。 產業突圍:電支開通海外支付功能、搶進疫後跨境旅遊商機;純網銀拓展理財、房貸、外匯、聯貸新業務 隨電子支付產業發展逐步趨於成熟,指標性業者策略重點自用戶規模拓展轉進至會員經營與生態體系建構,藉由推出多元金融商品與服務型態樹立差異化競爭優勢、提升用戶黏著度。 例如看準疫情後民眾出境旅遊熱潮帶來的潛在商機,街口支付、全支付及玉山銀行均與擁有超過6,200萬用戶、數百萬特約商店的日本最大支付業者PayPay合作,於2023Q4後陸續開通跨境支付功能(正反掃支付全面開通),將台灣電子支付戰線延伸至海外市場,同步帶動交易金額顯著攀升。據金管會統計,2024Q1街口支付、全支付及玉山銀行交易金額分別年增15.8%、38.3%及15.0%。若觀察正反掃全面開通的3月數據,則分別年增14.0%、42.8%及1.3%。此外,財金公司亦以民眾熱門旅遊地為目標,積極將掃碼支付服務TWQR推展至海外。例如2021年與NTT DATA合作,將TWQR推展至日本;2024年進一步與南韓最大收單機構BC Card合作,開通韓國掃碼支付服務,支付據點涵蓋CU及GS25兩大韓國便利超商及新世界百貨等3.5萬家特約商店,提升民眾海外支付便利度。 受惠於管制措施逐步放寬,2023年後純網銀業務範疇逐步自個人存放款業務拓展至涵蓋外匯、財管、貸款等具較高收益的金融商品組合,同時借重股東生態圈優勢與策略夥伴合作,積極擴張業務規模與客戶數量。3家純網銀中,擁有最高帳戶數量及存放比例的LINE Bank已取得外匯執照。目前LINE Bank快金融平台可提供轉帳、帳戶與快點卡綁定、股票交割帳戶、即時給點、分期與循環信貸、聯名信用卡、網路投保等多項服務。2024年LINE Bank將持續強化橫跨信貸、保險至信用卡業務的消金事業競爭優勢,目標2025年達成損益兩平,有機會成為3家純網銀中最快達到損益平衡目標的銀行。樂天銀行2023年與線上基金交易平台基富通合作推出一鍵開戶服務,藉由基金帳戶的申辦便利性吸引民眾開通帳戶。2024年樂天銀行將加強爭取法人授信、並積極拓展企金及房貸業務,目標2024Q3將存放比自2023年的27.7%拉高至近50%,並規劃推出房貸、外匯與財管等業務。 將來銀行著重擴張財管、房貸、保險、聯貸、外匯與信託等業務,近年陸續獲准參貸聯貸案並取得信託執照。2024年3月將來銀行推出財管業務後,目前已有逾100檔基金上架銷售。房貸業務為將來銀行重點營業項目,目前規模已超過70億元,與信貸業務規模相當。保險部分則已提供汽機車險、旅平險、房貸住宅火險及短期租借車保險等商品,目標2026年達成全年獲利轉正。中華信評指出,將來銀行兩大主要股東中華電信與全聯福利中心在台均擁有強大零售客戶群,有助於該行進行交叉銷售與拓展個金業務商機,預期未來2-3年將來銀行的利差與手續費收入將持續改善,具更高利潤率的新業務亦將有所成長。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 關聯資料(點擊前往): 2024【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2024【產業地圖圖解】台灣零售與電商「點數經濟」產業地圖 2024【關鍵排行圖解】台灣2023Q4購物季電商平台流量解析 2023【產業地圖圖解】台灣「零售業AI解決方案」產業地圖 2023【商業數據圖解】2022台灣「零售與電商」產業市佔率英雄榜 2023【產業地圖圖解】台灣「實體零售與通路品牌D2C」產業地圖 2023【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析 2023【產業地圖圖解】台灣「電子支付與純網銀」產業地圖 資料來源:未來流通研究所 …

【產業地圖圖解】台灣「電子支付與純網銀」產業地圖 Read More »