【商業數據圖解】台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP

3個台灣「電商物流關鍵數據&市場預測」關鍵情報: 💡台灣電商物流產業邁入震盪期:2023年產業規模首見衰退,2024-2025年復甦反彈、挑戰新台幣500億元里程碑 💡台灣電商物流費用率:零售業網路銷售額成長趨緩,電商物流費用率於2023年觸底回升,2025年推估增至疫情後新高 💡台灣超商店取/取貨站:近5年據點數量翻漲,蝦皮店到店淨增2000家最多、7-ELEVEN與全家便利商店分別淨增1053與546家 台灣電商物流產業歷經疫情期間的高速成長後,2023年開始邁入變化幅度較大的產業震盪階段。根據未來流通研究所調查估算,2019至2024年間台灣電商物流產業規模成長幅度達92.3%,遠高於同期間整體物流業增幅。觀察年別變化可以看到,2023年電商物流產業規模出現首度下滑,不過2024年後產業重回穩健成長軌道,全年規模較2023年增長9.8%。展望2025年,推估整體電商物流產業規模仍將維持正成長,預估至2030年整體產業規模將達新台幣681.2億元。

3個台灣「跨境電商進出口」關鍵數據新情報news! 💡 2024台灣跨境電商進口趨勢:進口包裹總量年增13%、扭轉連續三年衰退走勢,進口金額年增12%達656億元創下歷史新高 💡 2024台灣跨境電商出口趨勢:出口包裹總量年減2.6%連續4年衰退,近20年出口包裹價量CAGR均低於2%,成長動能平緩 💡 中日美三邊跨境EC市場:跨境EC進出口規模持續增長,跨境電商平台托管模式成為中小企業對外貿易推進引擎

3個「台灣流通產業外資來台近十年關鍵數據」關鍵情報: 💡批發零售&運輸倉儲業:2022年批發零售業外資投資額創歷史新高,美國為2024年零售&物流產業最大投資來源國 💡住宿餐飲&不動產業:2019年住宿餐飲業外資投資額創歷史新高,疫情後住宿餐飲&不動產業海外投資金額&件數陷入衰退 💡外資關鍵動向:外資增強對台批發零售業投資比例達34.5%,高於服務業均值7.8%,2024陸資流通服務業投資佔比降至1.5% 國際資本流動為全球化經濟系統運作的重要特徵,外資挹注帶來的資本累積有助於提升資本存量並帶動生產力與總體經濟成長,並在全球價值鏈中佔據有利位置。因此,外國直接投資(Foreign

3個「台灣超高齡社會流通業的未來」關鍵情報: 💡 產業勞動力:2050年人口總量跌破2000萬,零售/物流/餐飲就業人數合計減少88.3萬人,醫療照護人力需求增加33.3萬人 💡 產業成長力:參考日本發展軌跡,核心服務業成長趨緩;電商、超商、藥妝藥局、快餐速食、咖啡館、宅配快遞逆勢擴張 💡

3個台灣「物流&交通全體次產業結構數據」新情報news! 💡 物流貨運產業高點回落:全球運價下跌致海洋水運、貨運承攬、船務代理業規模驟降,僅低溫倉儲&運輸輔助業維持成長 💡 交通客運產業創下新高:航空運輸、軌道運輸、計程車業規模創歷史新高,汽車客運業同步大幅回升

3個「2023 台灣物流&交通產業市佔率」新情報news! 💡陸上運輸&倉儲:大型宅配業者策略性轉進利基服務、永聯物流開發穩居倉儲市佔冠軍、日本三井物產收購台灣夏暉物流 💡海空運輸&報關:運價下跌致海運&報關業規模重挫;跨境旅運量大增帶動航空業強勢復甦、星宇/虎航等新進業者表現亮眼 💡大眾交通運輸:高鐵市佔穩定擴張、台鐵市佔首度跌破30%;公車&計程車業市佔結構穩定、出行領域吸引大型車商跨足競爭 物流&交通產業歷經2020-2022年疫情期間供需變動衝擊形成的劇烈波動後,2023年各次產業領域迎來趨勢相異的復甦回溫及高峰回落。比較2022及2023年各次產業別市佔率結構與變動,有助於深入了解個別企業經營表現及整體產業趨勢,同時也能夠做為判斷各業別是否已走出疫情影響、重回中長期發展脈絡的參考基礎。

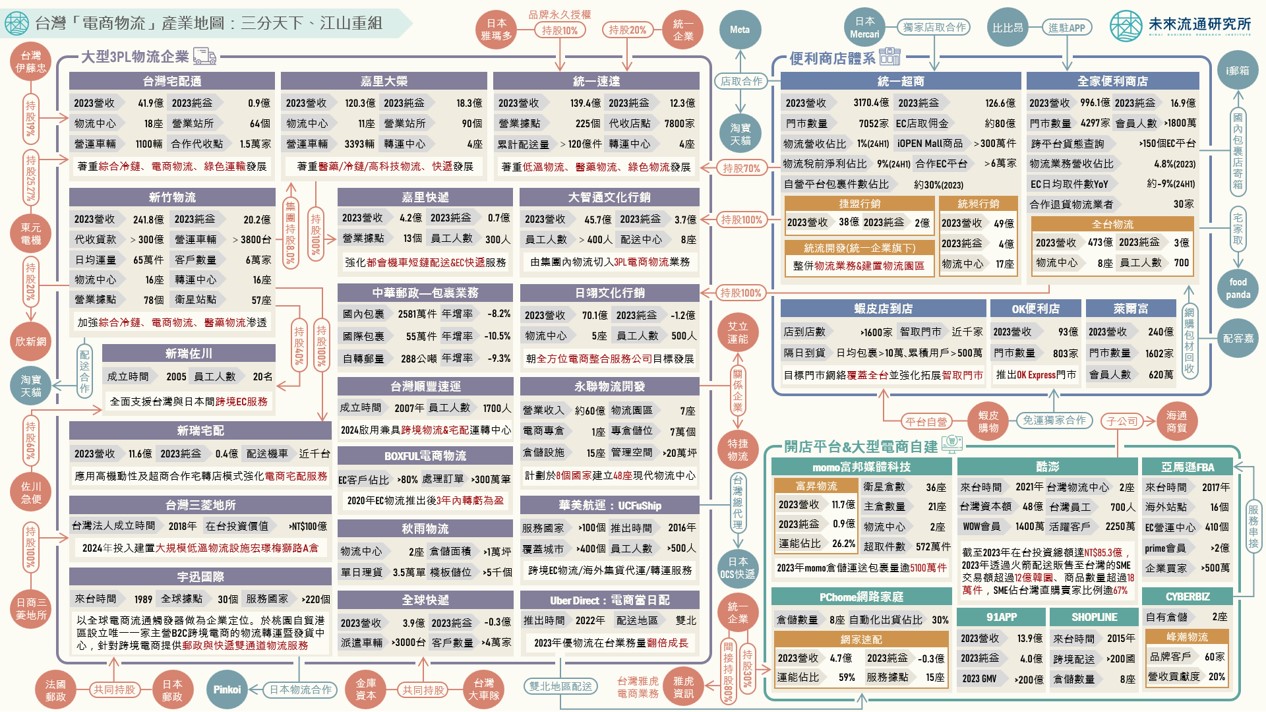

3個台灣「電商物流」產業地圖新情報news! 💡第三方物流業:快速配送、跨境電商、現代化倉儲設施三大箭頭領軍,大型物流企業應用科技工具鞏固電商生態圈核心角色 💡便利商店體系:7-11&全家便利商店建構自有電商物流生態圈;蝦皮店到店逾1600家,於電商賽局中樹立獨特優勢戰略地位 💡開店平台&大型電商自建:momo、PChome、酷澎、亞馬遜打造自有物流戰線;3大智慧開店平台系統推出全方位解決方案 根據未來流通研究所調查估算,台灣電商物流產業規模自2018年的新台幣223.6億元增至2022年達429.8億元,5年期間成長幅度達92.2%,遠高於同期間整體物流業增幅。不過,歷經2020-2022年高速成長後,2023年受到消費回歸實體通路以及高基數影響,產業規模年減1.6%至422.9億元。推估2024全年電商物流產業規模年增幅將回彈至7.4%的長期成長區間,規模約達454.3億元。

3個台灣「第三方(3PL)汽車貨運產業」關鍵數據新情報news! 💡3PL貨運產業景氣:市場維持量穩價增走勢、2024H1每公噸貨物平均運費年增2.3%;2024年其他運費指標CPI增幅趨緩 💡低溫&油電車輛增幅領先整體產業:低溫車成長重心自營業車輛轉向自用車輛;2024油電&電能自用小貨車總數首度突破千台 💡運輸倉儲業勞動力不足情勢惡化:2024H1職缺數&職缺率雙雙創下新高;駕駛相關工作佔空缺職務比例逾50% 2024H1全台營業車輛貨運總量較2023年同期小幅衰退0.3%。但受惠於每公噸貨物平均運費維持明確上漲走勢,支撐2024上半年整體營業貨車市場在運載量微幅衰退的基礎上、總運費收入仍續創同期新高;涵蓋宅急便、一般貨運、機車托運在內的「其他運費」消費者物價指數(CPI)方面,截至2024年10月,較2023年同期增長1.7%至106.3(指數基期:2021年=100),漲幅低於2023年同期的2.6%,不過仍遠高於整體運輸費用0.1%的年成長水準。

3個台灣「冷鏈物流關鍵數據&市場預測」關鍵數據新情報news! 💡 冷鏈物流產業規模持續擴張:2023-2028年均複合成長率推估達6.9%,帶動產業規模增長至近NT$1,200億 💡 食品為冷鏈物流主要配送品類:冰淇淋、冷藏鮮食、冷凍食品成長力道最強;非食品類以半導體運輸佔比最高 💡 2019-2023年營收成長最佳企業:科學城物流、夏暉物流、統昶行銷、捷盛運輸、新竹物流營業額增幅均逾35% 冷鏈物流滲透率不僅緊扣食品安全及流通管理技術的先進程度,同時也是支撐各級產業規模化發展與維持高品質市場供給的重要基礎。歸納先進國家產業發展脈絡可以看到,冷鏈物流產業具有與經濟成長階段高度連動的鮮明特質。一般而言,國民所得超越US$4,000後,冷鏈物流市場即進入高速成長期。近年在先進製造業及專業食品供應鏈逐步完善發展以及生鮮電商滲透率持續攀升帶動下,冷鏈物流產業持續朝向高科技物流、3PL綜合物流及冷鏈宅配等方向擴張,成為物流產業中具備高附加價值與成長潛力的服務領域,但同時也面臨著初期投資成本高昂以及能源消耗量龐大等挑戰。