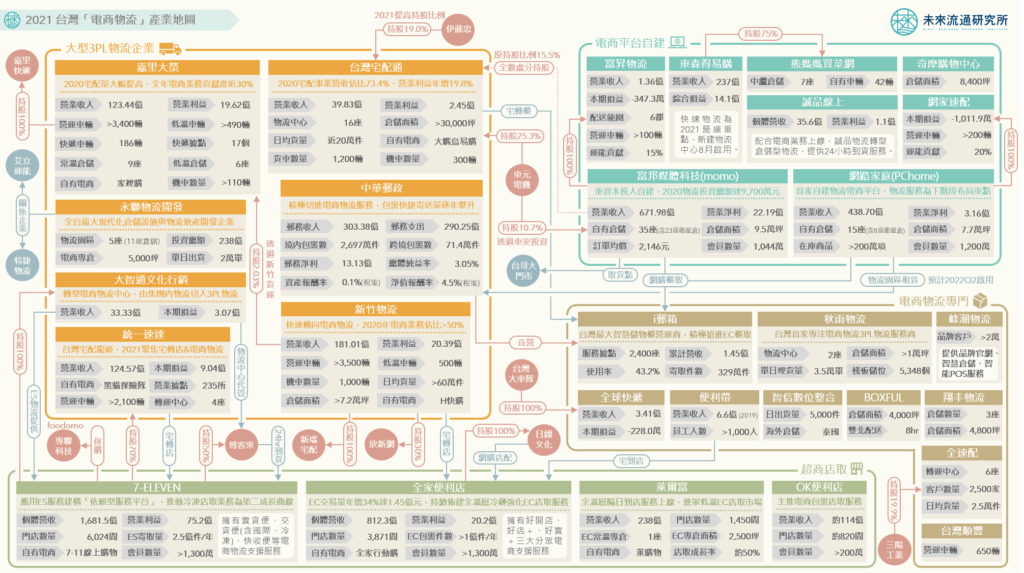

3個台灣「電商物流」產業地圖新情報news! ? 台灣電商物流產業邁向「高速成長&品質變革」雙箭頭發展 ? 電商平台啟動重資本戰略構築自建物流護城河,委外經營配送比例降低 ? 超商快速推進電商物流與支援服務,晉身台灣電商物流產業第3支柱 2020年疫情在台爆發後,消費行為快速轉向線上。因此,拓展線上銷售不僅已成為零售業共通性因應對策,在益發成熟的支援服務生態圈支撐下,電子商務正快速發展成為台灣零售業的「第二營收支柱」,同時也是創造高成長銷售的重要戰場。 我們可以看到,2020年以來,電子商務在許多零售集團布局中,已由對策型輔助戰略轉變為進攻型關鍵策略,企業大幅拉高在電商關聯領域中的投注資源與團隊配置規模,對於相關服務的品質要求與標準與過往相較亦明顯提高。 在各項支援服務中,「電商物流」具有可直接觸及消費者的不可取代性,無疑是最關鍵的支援角色。不過物流服務具備極高重資本進入門檻,加上對於規模經濟的高度需求,使高品質電商物流服務近年在台始終屬於稀缺資源。尤其2020年疫情爆發以來,短時間內大量湧入的訂單使產業經常陷入運能過載局面,反映出的正是電子商務市場長期以來對物流配送服務的高度依賴與快速膨脹的需求量。正因如此,「電商物流」自2020年以來即成為各家企業競相投入的戰場,拉高競爭強度的同時也為整體產業風貌帶來顯著轉變。 為協助會員完整觀測台灣電商物流產業競爭脈絡,未來流通研究所繼2020年發布「台灣電商物流產業競爭地圖」後,再度爬取彙整產業數據情報,繪製2021台灣「電商物流」產業地圖,透過資訊圖象呈現台灣電商物流產業主要業者經營數據與競合脈絡,並進一步歸納出3項觀察重點,做為會員分析台灣電商物流產業的重要參考佐證。 台灣電商物流產業邁向「高速成長&品質變革」雙箭頭發展 2020至2021年間,受惠於疫情帶動網購市場擴大,台灣電商物流產業規模迎來高速成長,多家大型3PL物流企業電商業務貢獻度顯著攀升,同步帶動營收翻漲。 例如過去著重於B2B物流服務的嘉里大榮,2020年以嘉里快遞為主體,積極搶進都會區電商宅配市場,在運載規模與經濟效益同步攀高帶動下,2020全年電商宅配業務貢獻度一舉由低於10%拉高至近30%。2021Q1嘉里快遞盈利達1,076.5萬,年增15.7%。在疫情最為嚴峻的5月份,嘉里大榮來自電商端的物流規模年增35%,遠高於民生通路企業客戶15%的漲幅。 同樣由B2B物流出發的新竹物流,近年積極發展電商物流業務,不僅提供最後一哩配送服務,亦協助大型電商平台進行電商倉儲代管營運,並於2013年轉投資電商代營運企業欣新網,奠定了橫跨運輸倉儲至流通加工與物流資訊處理的多元服務基礎。新竹物流2020全年電商業務占比逾50%,凌駕許多物流競爭對手。2021年在疫情升溫帶動下,累計2021年1-5月營收金額達82.1億元,年增13.3%,疫情最嚴峻的5月份單月營收達18.4億元,年成長幅度高達31.0%。 此外,東元集團旗下物流品牌宅配通,2020全年營業額為新台幣39.8億,宅配事業營收佔比達73.4%,來自電商平台的宅配業務營收貢獻度提升至30%。2021Q1宅配通營業額達10.5億元,年增8.3%,其中2月單月電商物流營收成長幅度即超過22%。累計2021年1-5月,宅配通營收總額達17.6億元,年增幅達10.1%,疫情最為嚴峻的5月份營業額年增幅達18.5%,亮眼的成長表現吸引伊藤忠商事於2021年3月宣布針對宅配通進行戰略性商業投資,持股比重自7%提高至19%。 除了產業規模的高速成長外,2020年以來台灣電商物流產業另一項值得關注的趨勢為企業耕耘多年的「品質革命」獲得成效。在電商高速成長帶動下,市場過去將物流服務視為「隱形成本」的觀念逐步轉變,客戶願意為高品質服務支付較高溢價,並直接反映在物流企業各項盈利指標上。例如統一速達2020全年營收雖僅年增8.1%,但稅後淨利卻大幅成長超過50%,新竹物流與嘉里大榮營業淨利亦分別年增14.7%與14.8%,顯示台灣物流企業盈利能力正在快速提升,產業邁向「高速成長&品質變革」雙箭頭發展。 電商平台啟動重資本戰略構築自建物流護城河,委外經營配送比例降低 包括亞馬遜、京東物流、日本樂天在內,全球不少大型電商平台正以重資本策略積極布局自建物流,以降低委外經營及配送比例。台灣方面則以網路家庭(PChome)與富邦媒(momo)為代表,兩家企業均橫跨自營倉儲至末端運輸配送,積極展開電商自建物流之路。值得注意的是,台灣由於幅員狹小且城鎮化程度高,加上訂單密度多集中於特定都會區,因此電商平台自建物流設施重點除大型自動化物流中心外,緊扣「短鏈配送」的衛星倉與自有快配車隊建置也是相當關鍵的拓展領域。 以PChome為例,目前網家擁有15座倉儲設施,總面積超過7.7.萬坪,在庫商品超過200萬項。2018年PChome成立子公司網家速配,成為台灣首家跨足末端物流配送的電商集團。目前網家速配旗下營運車輛超過200輛,已能夠承載PChome約20%訂單規模。此外,網家向中華郵政承租的A7自動化物流園區預計將打造成為跨境電商智慧物流中心,為台灣電商平台自建物流服務中極具代表性的投資項目。從橫跨大型物流園區到最後一哩配送的多元佈局,不難看出PChome將發展高品質電商物流服務視為下階段營運重點的策略意向。 另一家大舉投入自建物流服務的電商平台則為momo,目前momo已擁有35座自有倉儲設施,合計倉儲面積超過9.5萬坪。2020年momo在物流技術與設備的關聯投資金額高達新台幣9,700萬元,其中以短鏈物流倉儲(衛星倉)擴點投資金額最高,總計達4,400萬元,此外還包括投資2,100萬元進行倉儲自動化設備升級,以及投資2,500萬元建置自有運配車隊與設備研發投入的富昇物流(2020年5月成立)。 除綜合電商平台外,部分垂直型電商亦積極布建自有物流網絡,例如2015年成立的熊媽媽買菜網,擁有覆蓋80%雙北區域的全自營冷鏈物流網絡。2020年東森購物以7,500萬元併購熊媽媽買菜網,持股75%,一方面著眼於生鮮電商市場可觀的成長潛力,也能夠藉此納入熊媽媽買菜網的冷鏈物流能量,藉由倉儲空間與車隊運能共用,提高整體營運綜效。 不過,2020年富昇物流與網家速配均為虧損狀態,意味著無論是物流中心或運配車隊建置,均需大規模資金投入與足夠的風險承擔能力做為支撐,同時亦需要足夠訂單量才能夠發揮規模經濟效益,因此各家電商企業在擴充自有物流設施的決策過程均十分謹慎。 超商快速推進電商物流與支援服務,晉身台灣電商物流產業第3支柱 電商平台與物流企業外,台灣超商業者以綿密門店為基礎,已架構出以店寄店取為主體的電商物流體系,並更進一步切進電商開店銷售支援服務,不僅晉身台灣電商物流產業第3支柱,也成功樹立起台灣超商獨步全球的物流特色。 以擁有超過6,000家門店的台灣超商龍頭企業統一超(7-Eleven)為例,我們可以看到,7-Eleven於2020年後門店策略重心定調為打造「依賴型服務平台」,其中以門店寄取業務為主體的E-Service服務為7-Eleven發展差異化服務類別的核心。2020年7-Eleven全年ES寄取件數年增15%-20%,寄取貨件數達2.5億件,ES佣金收入亦顯著提升。 除與電商平台合作的店取服務外,7-Eleven目前擁有賣貨便、國際交貨便、冷凍交貨便、快收便等多元電商經營與物流支援服務,旗下大智通也於2020年走出集團內ES物流提供方的角色,開始向外部客戶提供3方電商物流服務。此外,在台灣超商漸趨飽和的高強度競爭下,7-Eleven也將整合統昶行銷7座物流中心、並與統一數網合作,於2020年共同推出的「冷凍店取」業務,確立為營收第二成長曲線,重要性不言可喻。 全家便利店在電商物流服務方面的投注資源亦相當龐大。2020年全家將電商物流關聯服務與鮮食商品並列,做為未來兩大營收成長動能。相關策略布局包括強化建構全溫層冷鏈服務網絡,以冷藏與冷凍物流能量做為其EC店取服務優勢;導入多元商流,推出宅轉店、店到宅、店寄宅(郵局)等服務;以及藉由旗下三大分眾化電商開店平台與自有「好生凍生鮮集市」打造賣家生態圈等。2020年全家便利店EC交易量年增34%,達1.45億元,EC包裹件數年增超過10%,總量達1億件。 不僅如此,萊爾富、OK便利店等門店數量較少的超商業者,也將與電商平台合作的店取服務視為突圍的關鍵動能。可以看出在台灣超商高強度競爭,以及疫情下整體消費渠道向線上轉移的驅動下,以門店為基礎所提供的電商物流服務,正成為超商業者為消費者建構生活服務支柱的關鍵資源,並以此拉高消費者黏著度,營造出差異化競爭優勢。 本篇為精彩摘要,下載完整圖解情報與詳細數據請前往:https://reurl.cc/lRZ4yd 資料來源:未來流通研究所 【Industry Landscape Analysis】A Graph to Understand E-Commerce Logistics in Taiwan 相關文章Relevant Articles 2022【商業數據圖解】台灣零售業「門店密集度與單店營業額」六都數據解析 2022/04/22 【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2022/03/28 2022【商業數據圖解】台灣「跨境電商進出口」關鍵數據解析 2022/03/28 【關鍵排行圖解】2021台灣消費與生活產業TOP20變化排行 2022/03/15 2022【關鍵排行圖解】2021台灣消費與生活產業TOP20變化排行 2022/03/15 【關鍵排行圖解】2021台灣生鮮食材與快速消費品FMCG進口量變化排行 2022/02/25