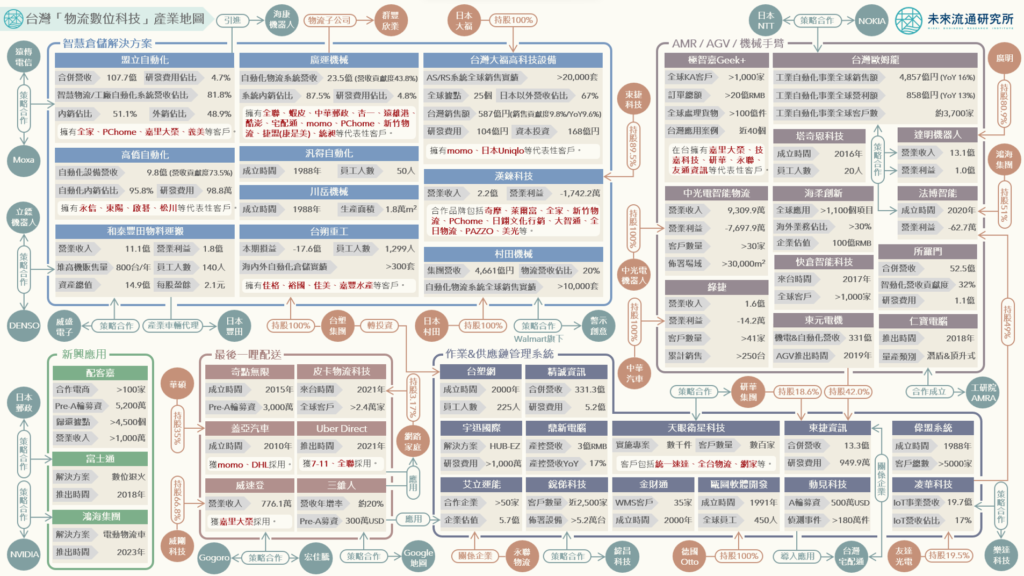

3個台灣「物流數位科技」產業地圖新情報news! 💡 智慧倉儲解決方案:應對勞動力匱乏及成本上升挑戰,2024-2029亞太區自動化倉儲市場CAGR達17.3% 💡 AMR/AGV/機械手臂:亞太地區為全球工業機器人兵家必爭之地,本土大型電子&汽車集團跨界搶進 💡作業與供應鏈管理系統&最後一哩配送:融合人工智慧等尖端技術應用,新創湧入推進產業轉型發展 為緩解日益惡化的勞動力匱乏危機同時應對愈趨嚴格的服務標準,全球物流產業近年均積極藉由導入資訊科技(IT)、人工智慧(AI)以及數據科學等技術應用,將產業自早期以單純機械設備為主體的自動化階段推進至結合尖端技術應用的智慧化領域,智慧倉儲、自主移動機器人、供應鏈&作業管理軟體、路徑優化&預測分析平台等各項解決方案不斷推陳出新,為現代物流業的服務準確性與效率提供了巨大的成長潛力。未來流通研究所爬取彙整物流科技產業情報與企業動向,繪製「台灣物流數位科技產業地圖」,以呈現主要業者經營數據&競合關聯,並歸納3項觀察重點,做為觀測物流數位科技產業的參考基礎。 智慧倉儲解決方案:應對勞動力匱乏及成本上升挑戰,2024-2029亞太區自動化倉儲市場CAGR達17.3% ① 全球產業趨勢 根據Mordor Intelligence調查,受惠於製造、零售&電商以及快消品產業的蓬勃發展,推估2024年亞太區倉儲自動化市場規模約達126.2億美元,預估至2029年將增至280.2億美元,年均複合成長率(CAGR)達17.3%。尤其是穿梭車倉儲系統與自動化儲存&搬運機器人系統應用規模預期將迎來顯著成長,成為推進智慧倉儲發展的核心領域。不過,倉儲智慧化與自動化普及進程依舊面臨阻礙。根據Vecna Robotics與CITE Research調查結果顯示,企業主最大疑慮為預算限制與投資回報不確定性,比例分別達41%及40%,顯示高昂的資本支出(CapEx)與較長的投資回收週期為倉儲產業進行數位轉型時的最大挑戰。 ② 代表性企業動向&策略布局 廣運機械智慧物流服務主要提供多溫層物流中心與智慧倉儲及揀貨系統,並搭配機器手臂、自動導引車及自主移動機器人應用,代表性客戶包括蝦皮、酷澎、網路家庭、新竹物流等。2022年廣運整廠自動化物流系統營業額年增53.4%至23.5億元,營收貢獻度自37.9%成長至43.8%。盟立自動化主營自動倉儲系統、物料搬運車、機械手臂等智慧自動化設備,2022年智慧物流/工廠自動化系統營收年增47.8%至88.1億元,營收貢獻度自71.3%成長至81.8%。盟立指出,台灣市場受惠於零售業(電商物流、超商物流)及3PL物流業對於智慧物流設備需求翻漲,案件規劃量較往年增加數倍,尤其以穿梭車系統與AGV/AMR需求力道最為強勁。 和泰豐田物料運搬為和泰集團100%持股子公司與TOYOTA產業車輛台灣總代理,2020年自堆高機等產業車輛銷售服務跨足倉儲物流業務,整合TOYOTA、DENSO、立鏢小黃人、所羅門等合作夥伴,為客戶提供一站式智慧倉儲解決方案,代表性客戶如振宇五金等,2022年和泰豐田物料運搬營業收入達11.1億元。台灣大福高科技為日商株式會社大福在台100%投資子公司,2022財年台灣市場銷售額年增9.6%至587億日圓,營收貢獻度達9.8%。 AMR/AGV/機械手臂:亞太地區為全球工業機器人兵家必爭之地,本土大型電子&汽車集團跨界搶進 ① 全球產業趨勢 受到勞動力缺乏及電子商務蓬勃發展等因素影響,倉儲作業自動化需求持續高漲,自主移動機器人(Autonomous Mobile, AMR)與自動搬運載具(Automated Guided Vehicles, AGV)等以自主/自動行走、全時工作、高荷重見長的機器人技術正快速普及。根據Mordor Intelligence調查,2028年全球AMR市場規模預估將自2023年的33.6億美元增至69.4億美元,年均複合成長率(CAGR)約15.60%;全球AGV市場規模則將自2023年的51.4億美元增至76.4億美元,年均複合成長率(CAGR)約8.25%。且無論是AMR或AGV技術,亞太地區均為全球應用規模最大、成長率最高的地區。 ② 代表性企業動向&策略布局 台灣業者近年陸續推出自主研發製造的AGV/AMR/機械手臂解決方案,並應用於倉儲物流與自動化產線等領域。例如中華汽車旗下100%持股的綠捷,其AMR/AGV產品上市後獲中國大陸、印尼、越南、墨西哥等地區逾41家客戶採用。2022年綠捷營收年增101.5%至新台幣1.6億元。中強光電旗下中光電智能物流成立於2021年,累計客戶數量超過30家、場域經驗逾3萬平方公尺,2022年營業收入達新台幣9,309.9萬元。2024年中強光電透過股份轉換將中光電智能物流納入成為主營無人機解決方案的中光電智能機器人100%子公司,以整合資源並發揮集團綜效。成立於2020年的法博智能,由鴻海集團(持股51%)及凌華科技(持股49%)共同投資成立,提供先進的群機管理系統以及自主移動機器人解決方案,2022年9月產品正式量產後已成功導入本土大型化纖企業、美系半導體公司馬來西亞產線等大型企業廠區。 除本土企業外,極智嘉Geek+、歐姆龍、海柔創新、快倉智能科技等知名AGV/AMR解決方案供應商均已陸續切入台灣。其中連續三年位居全球AMR市場佔有率首位的Geek+,海內外指標性客戶(KA客戶)逾1,000家、遍布超過40個國家。2018年Geek+推出機器人即服務(RaaS)商業模式,除機器人採購外,亦提供客戶機器人租賃、營運管理等服務,降低購買成本與門檻。 作業與供應鏈管理系統&最後一哩配送:融合人工智慧等尖端技術應用,新創湧入推進產業轉型發展 ① 全球產業趨勢 現代化商貿流通環境中的供應鏈運作愈趨複雜,加上疫情後外部環境風險惡化,維持穩定且具高敏捷性&靈活度的供應鏈運作成為至關重要的課題。在物流領域中,涵蓋倉儲管理系統(WMS)、車隊運輸管理系統(TMS)、企業資源規劃(ERP)、路徑規劃&優化、運能媒合平台等在內的供應鏈管理系統重要性不斷增強。根據Straits Research調查顯示,2022年全球物流軟體市場規模約148.3億美元,推估至2023年將成長至331.7億美元,2023-2031年間CAGR達9.36%。 ② 代表性企業動向&策略布局 台灣物流作業與供應鏈管理系統領域近年投入企業家數不斷增加,大型外商集團、本土資服與新創業者均積極投入。例如服務超過3萬家企業客戶的資服巨擘精誠資訊,旗下物流軟體產品橫跨WMS、TMS及車隊管理系統(FMS),代表性客戶包括裕隆汽車、台灣大哥大、特力集團等。鼎新電腦針對物流領域推出高效儲運解決方案,客戶類型橫跨零售、美妝、日用品、寵物食品以及服飾鞋業,大幅降低儲運作業錯誤率與投入成本。宇迅國際推出自主開發的Hub-ez跨境電商一站式訂單服務平台,系統功能包含包裹追蹤、HS Code偵測匹配、品名自動轉換等,年均投入研發金額逾新台幣千萬元。成立於2000年的金財通,提供WMS、OMS、TMS、物流自動化等解決方案,服務客戶業態橫跨連鎖超市、餐飲、藥妝藥局、3C零售、電子商務等。 東捷資訊與同屬東元集團的台灣宅配通長期合作,提供AIoT行控中心及智慧倉流解決方案等智慧物流服務。其中AIoT行控中心解決方案整合AI影像識別、無線定位技術、圖資系統等技術,將龐大資料轉化為可衡量的績效管理指標並呈現於視覺化儀表板,以掌握行進中籠車溫度、即時貨況查詢、行車軌跡等關鍵資訊。天眼衛星科技整合車載設備、GIS技術、演算法等技術推出智慧運輸監控管理平台,已與統一速達、中華郵政、台塑貨運、PChome等數百家業者合作。銳俤科技旗下瞰車大智慧移動管理平台,代表性客戶包括新竹物流、科學城物流、裕利醫藥、開元食品、振宇五金、鮮乳坊等,2022年銳俤科技與緯創集團旗下緯昌科技共同發表冷鏈物流智慧管理解決方案,搶進智慧冷鏈物流商機。永聯物流開發旗下艾立運能推出自行開發的跨車行運能調度平台Orbit,能夠媒合各車行訂單及運能,同時即時追蹤貨物配送狀態,合作運輸公司超過50家。 值得一提的是,近年在綠色物流趨勢推進下,電動物流車輛普及率快速攀升。例如IKEA將2023年訂為電動車啟用元年,目標至2030年達到150台小型電動貨車、12座充電樁的目標,中華郵政採購54輛中華汽車E-VERYCA電動小貨車進行試營運、旗下電動機車數超過3,200台,以及統一速達與DTAT合作採用FUSO eCanter電動貨卡等。此外,兼具較高載運效能及操作靈活性優勢的三輪電動機車近年在台使用率顯著提升,主要業者中,蓋亞汽車已獲momo(富昇物流累計導入50台電動機車)、DHL、FedEx採用,威速登則與嘉里大榮合作,下一階段將瞄準短程溫控配送、農漁水產品搬運等客製化應用領域,並規劃切入東南亞、日本、中國大陸等都會巷弄型區域。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 關聯資料(點擊前往): 2023【商業數據圖解】2022台灣「物流與交通」產業市佔率英雄榜 2023【商業數據圖解】台灣「物流與交通全體次產業結構」年度數據總覽 2023【商業數據圖解】台灣「電商物流」關鍵數據與市場預測 2023【產業地圖圖解】台灣「零售業AI解決方案」產業地圖 2023【商業數據圖解】台灣「第三方(3PL)汽車貨運產業」關鍵數據解析 2023【商業數據圖解】台灣「流通及生活服務業勞動力變化」關鍵數據解析 2023【產業地圖圖解】台灣「餐飲科技」產業地圖 2023【產業地圖圖解】台灣「跨境電商物流」產業地圖 2022【產業地圖圖解】台灣「零售業數位行銷工具」產業地圖 …

【產業地圖圖解】台灣「物流數位科技」產業地圖 Read More »