圖解情報庫

台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP …

台灣「電商物流」關鍵數據與市場預測

3個台灣「電商物流關鍵數據&市場預測」關鍵情報: 💡台灣電商物流產業邁入震盪期:2023年產業規模首見衰退,2024-2025年復甦反彈、挑戰新台幣500億元里程碑 💡台灣電商物流費用率:零售業網路銷售額成長趨緩,電商物流費用率於2023年觸底回升,2025年推估增至疫情後新高 💡台灣超商店取/取貨站:近5年據點數量翻漲,蝦皮店到店淨增2000家最多、7-ELEVEN與全家便利商店分別淨增1053與546家 台灣電商物流產業歷經疫情期間的高速成長後,2023年開始邁入變化幅度較大的產業震盪階段。根據未來流通研究所調查估算,2019至2024年間台灣電商物流產業規模成長幅度達92.3%,遠高於同期間整體物流業增幅。觀察年別變化可以看到,2023年電商物流產業規模出現首度下滑,不過2024年後產業重回穩健成長軌道,全年規模較2023年增長9.8%。展望2025年,推估整體電商物流產業規模仍將維持正成長,預估至2030年整體產業規模將達新台幣681.2億元。 …

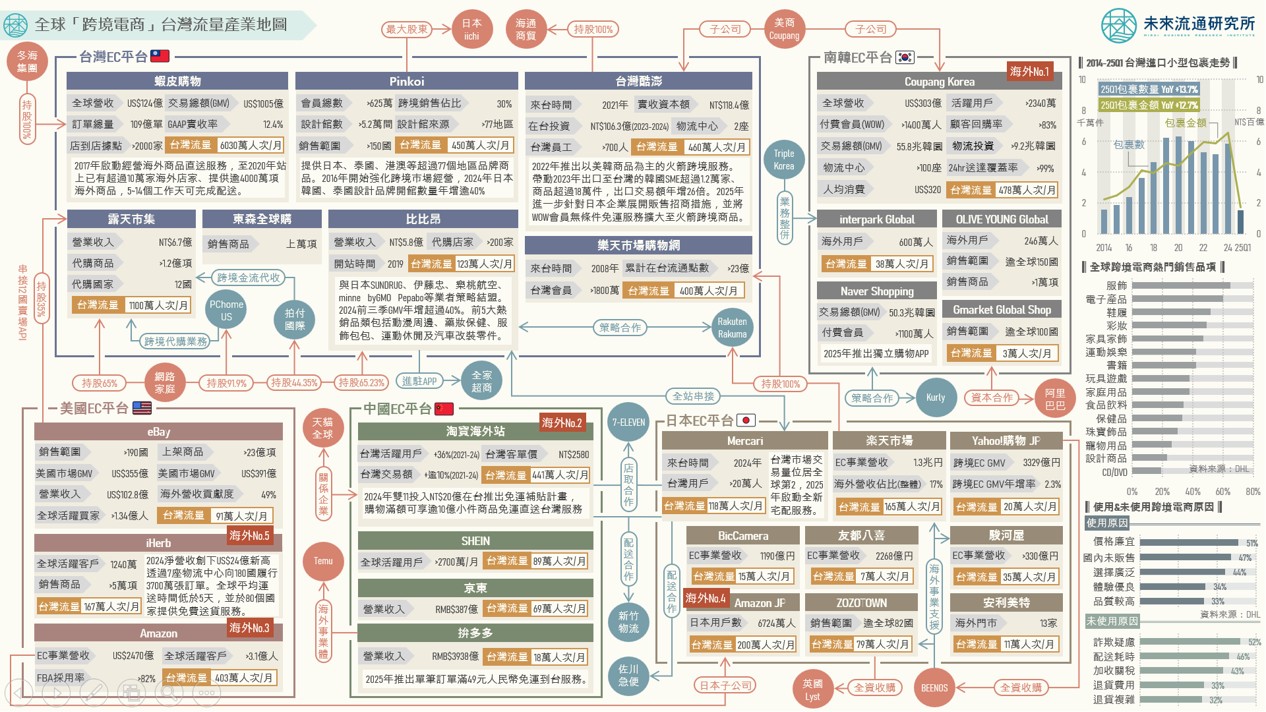

全球「跨境電商」台灣流量產業地圖

3個全球「跨境電商」台灣流量產業地圖關鍵情報: 💡台灣:網家/蝦皮/台灣樂天深耕跨境電商生態圈;台灣酷澎火箭流量急起直追、Pinkoi站穩亞洲跨境設計購物平台獨特定位 💡南韓&日本:南韓Coupang躍居海外EC平台台灣流量No.1、日本亞馬遜位居No.4;樂天市場、Mercari台灣月流量破百萬人次 💡中國&美國:淘寶海外站位居台灣流量No.2,SHEIN&拚多多持續增長;美國亞馬遜、iHerb台灣流量分居No.3與No.5 受惠於全球電商基礎建設日益成熟以及消費者跨境購物信心提升,跨境B2C電商已成為推進國際貿易流動的重要引擎。根據DHL發布2025年全球電商產業趨勢報告顯示,約60%的消費者曾藉由網路向海外零售企業/電商平台購買商品, …

台灣流通產業「另類消費指標」數據解析

4個2019-2024年台灣流通產業「另類消費指標」關鍵情報: 💡低溫食品&即食品:低溫食品躍居最強消費區塊、近五年增幅達52%;冷凍水產/冰淇淋/蔬果/冷藏餐食/烘焙麵包成長顯著 💡加工食品&飲料:保健食品銷售於疫情期間翻漲後回落;運動飲料/茶飲/氣泡水增幅居前、肉類罐頭/咖啡飲料陷入衰退 💡民生零售通路:電商通路增幅82%居冠、超商疫後成長表現亮眼;反映外送/電商/實體景氣的紙盒/紙箱銷售疫情後同步回落 💡餐飲&休閒娛樂:便當/自助餐、美甲美睫、健身房消費指標強勢攀升,成為近年社會結構及內需消費變遷的關鍵縮影 …

台灣「電子支付與純網銀」產業關鍵數據解析

3個「台灣電子支付&純網銀產業關鍵數據」關鍵情報: 💡業務規模:2024全年非現金交易佔比創下69.0%新高、電支交易總額首破NT$2000億、TWQR交易金額&筆數雙創新高 💡用戶規模:2024年iPASS MONEY用戶數超越街口支付再度奪冠、LINE Pay以1310萬用戶基礎強勢搶進電支戰場 …

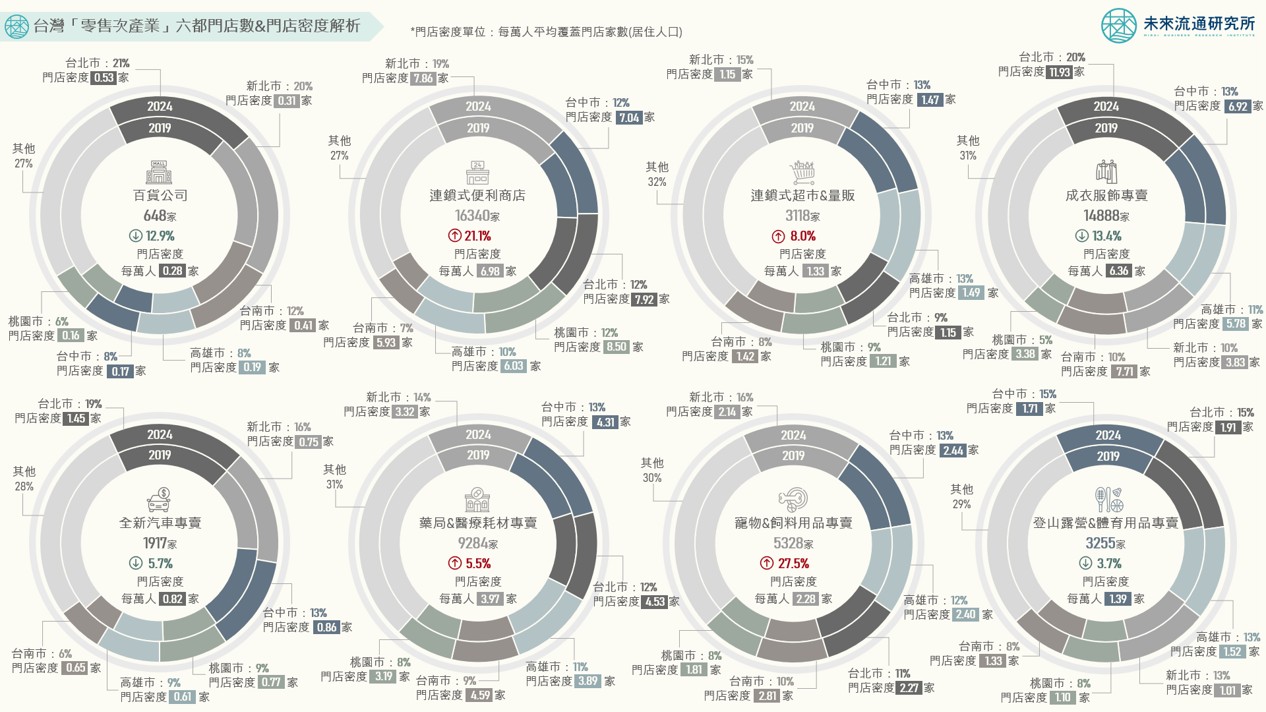

台灣「零售次產業」六都門店數與門店密度解析

3個台灣「零售次產業」六都門店數&門店密度關鍵情報: 💡2019-2024門店增幅強勁:寵物&飼料用品專賣店增長27.5%;便利商店攀升21.1%、晉身全台門店密度最高零售通路 💡2019-2024門店增幅穩定:超市&量販店增長8.0%、都會區滲透率提升;藥局&醫材專賣店增長5.5%、新北市淨增家數領先 💡2019-2024門店數陷衰退:百貨公司、服飾專賣、新車專賣、登山露營&體育用品專賣業門市數量縮減 不同於「產業營收規模」反映市場景氣與短期成長動能,「產業門店家數」變化反映的則是經營與投資方對於市場前景的預判與投資信心,更加貼近中長期資本挹注潛力及業者布局意向。零售業門店數量為衡量地方消費強度、生活機能與經濟活力的重要熱度指標,同時也蘊含區域發展、產業轉型與社會結構變遷等意涵。在數位時代與超高齡社會環境中,零售業門市定位已自單純的交易場所快速朝向融合商業與社會價值的「混合型公共樞紐」發展 …

台灣「餐飲次產業」六都門店數與門店密度解析

3個台灣「餐飲次產業」六都門店數&門店密度關鍵情報: 💡 2019-2024門店增幅強勁:便當/自助餐店大漲39.5%、新北&桃園市增幅最高;咖啡館成長36.5%、新北市淨增182家最多 💡 2019-2024門店增幅穩健:餐酒館/酒吧、手搖飲/冰果店、早餐店、麵店/小吃店穩定擴張,展現平價剛需市場特徵 …

台灣「生活次產業」六都門店數與門店密度解析

3個台灣「生活次產業」六都門店數&門店密度關鍵情報: 💡2019-2024門店增幅強勁:健身房翻漲71.3%、台中/台北/桃園淨增家數最多;課業補習班增42.1%、不動產仲介增36.4% 💡2019-2024門店增幅穩定:美容美體店成長24.1%、新北/台中門店增開最積極;洗衣店增15.0%、夾娃娃機店增14.1% 💡2019-2024門店增幅疲弱/衰退:美髮院業成長10.7%、桃園市展現最高增幅;KTV業店數下滑13.5%、為調查中唯一衰退業別 不同於「產業營收規模」主要反映市場景氣與短期成長動能,「產業門店家數」變化反映的則是企業與投資方對於市場前景的預判與投資信心,更加貼近中長期資本挹注潛力及業者布局意向,不僅可做為觀察整體產業生命週期、競爭態勢與市場成熟度的重要指標,對於商業地產、軟硬體設備商、原物料供應及人力服務業者亦具有高度參考價值。本次調查生活產業涵蓋範疇多元廣袤,緊扣民眾日常需求動向與生活型態,能夠透過細微但真實的營運動向反映民間消費信心與經濟活力,甚至可較CPI、GDP或失業率等指標更早反映產業與市場潛在走向,發揮「隱形經濟指標」功能。此外,多數生活產業型態奠基於平價剛需市場,即使面臨較大幅度的經濟波動仍展現高度需求韌性,能夠創造出抗週期性的穩定現金流入,被視為服務業中的防禦型資產,因此近年吸引不少機構投資人及大型連鎖集團積極布局,成為現代化連鎖加盟及創新創業的重要戰場。 …

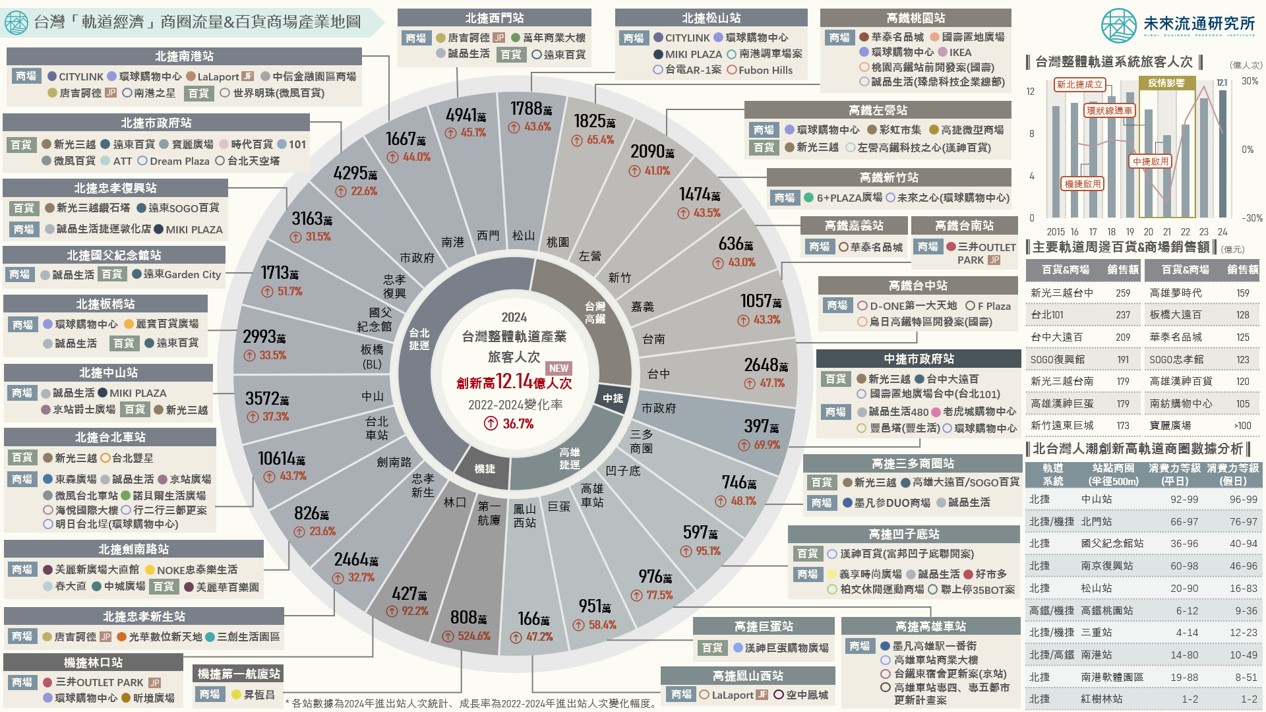

台灣「軌道經濟」商圈流量與百貨商場產業地圖

3個台灣「軌道經濟」商圈流量&百貨商場產業地圖關鍵情報: 💡 北台灣軌道經濟:2024台灣整體軌道旅客人次突破歷史新高,百貨商場積極進駐北捷南港、松山、台北車站、市政府站周邊 💡 中南部軌道經濟:高鐵站點周邊腹地成為大型商場新戰場,新線段站點開發優勢挹注高雄、台中軌道經濟生態圈新興動能 …

台灣「觀光旅館營運實況」年度數據總覽

3個台灣「觀光旅館營運實況」年度數據關鍵情報: 💡 都會區旅館業再創新高:整體產業增幅回落至2.9%,但晶華、君悅、喜來登、萬豪、漢來等大型都會區業者營收續創新高 💡 風景區旅館業價量齊跌:本土旅客流失+海外旅客復甦緩慢,花蓮、南投、宜蘭風景區住房率&平均房價雙雙下跌 …

-

全球「跨境電商」台灣流量產業地圖... posted on 2025/06/17

-

【產業地圖圖解】全球「跨境電商」台灣流量產業... posted on 2025/06/17

-

【市場預測圖解】台灣「電商物流」關鍵數據與市... posted on 2025/06/19

-

台灣「電商物流」關鍵數據與市場預測... posted on 2025/06/19