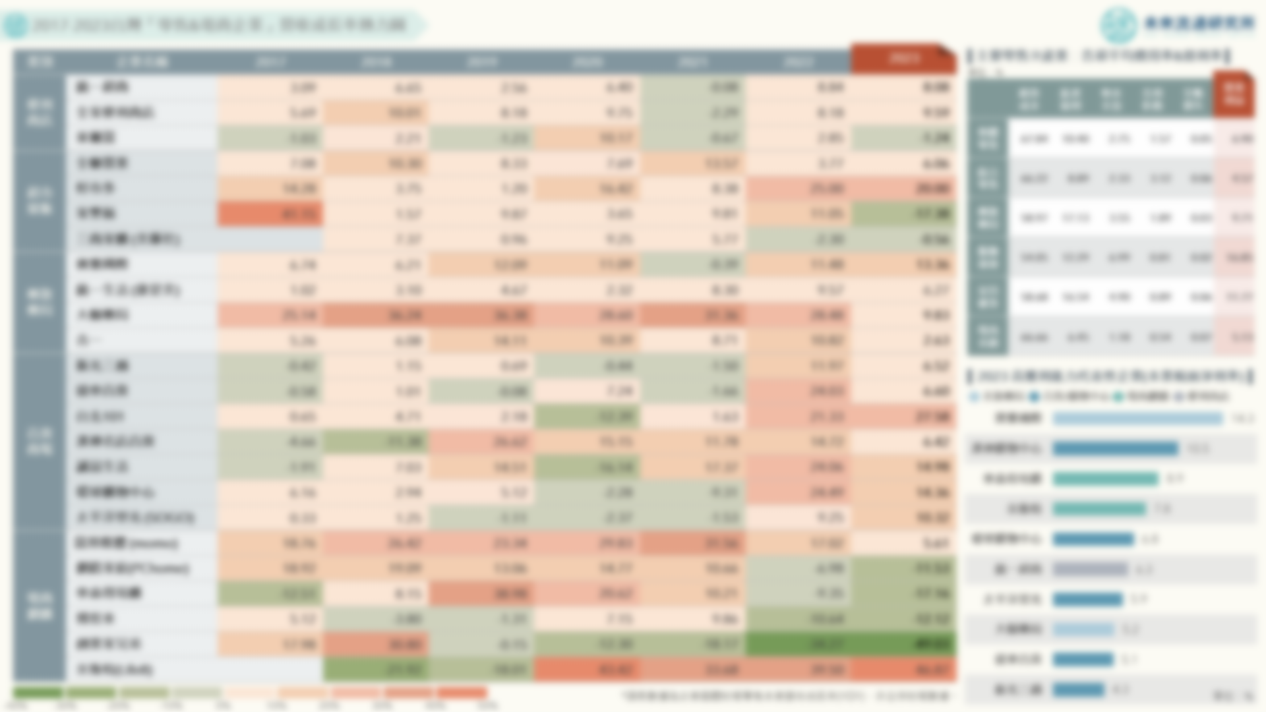

2017-2023台灣「零售與電商企業」營收成長率熱力圖

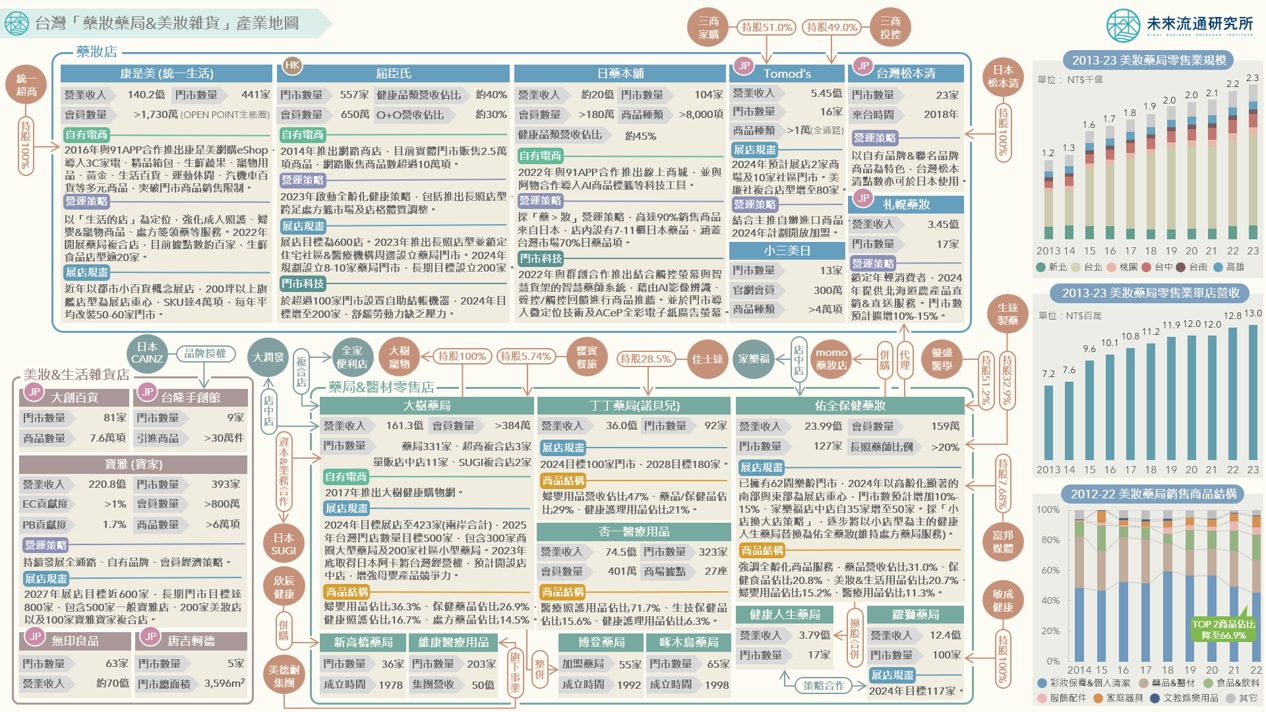

3個台灣「零售&電商企業」營收成長率熱力圖新情報news! 💡 民生通路展現穩健營運特質:超商雙雄&超市量販3強展現出色景氣抵禦能力,大樹/寶雅/杏一/康是美成長表現亮眼 💡 百貨&電商成長走勢呈現反向波動:漢神百貨/台北101成長表現優於產業平均水準,momo/米斯特長期成長績效優異 💡 2023年本業獲利能力排名:寶雅/漢神購物中心/東森得易購獲利能力優異,台灣家樂福近年首見虧損 台灣零售產業早已邁入相對成熟的產業生命階段,但各次產業間仍展現出迥異的發展風貌。追蹤各零售次產業別代表性業者的營收成長率變化,不僅可掌握特定類型企業的市場滲透優勢,亦可詳實呈現出產業景氣趨勢的中長期變化以及景氣循環的脈絡動向。本次「營收成長率熱力圖」調查採取熱力圖視覺化方式,歸納綜整代表性零售企業於2017至2023年間歷年營收變化幅度,以清晰呈現各零售版塊的規模起伏與變化走勢。 本次調查結果顯示,超商及超市量販等民生通路展現穩健營運特質,尤其超商雙雄(統一超商、全家便利商店)及超市量販3強(全聯、好市多、家樂福)營收長期穩定成長,展現優異景氣抵禦能力;領導性藥妝藥局企業成長表現最為亮眼,大樹、寶雅、杏一、康是美等代表性業者均展現出色成長績效,其中大樹藥局2017-2023年間本業營收成長率為本次所有調查業者中營收增幅最高的企業;百貨商場方面,以精品為主的漢神百貨及台北101調查期間本業營收成長率領先其他競爭對手;電商方面,大型綜合電商富邦媒體科技及品牌電商米斯特營收長期增長優勢顯著。 本次調查同步結合主要零售次產業別各項平均成本費用率(包括銷貨成本比例、薪資福利費用率、租金支出比例、折舊比例、呆帳損失比例等)及營業利益率。藉由比較參照產業各項平均成本結構與代表性業者經營數據,進一步呈現各次產業經營特色以及特定業者經營優劣勢所在。尤其經營指標能夠與產業平均數值拉開顯著差異的企業,更是具備極高分析價值。