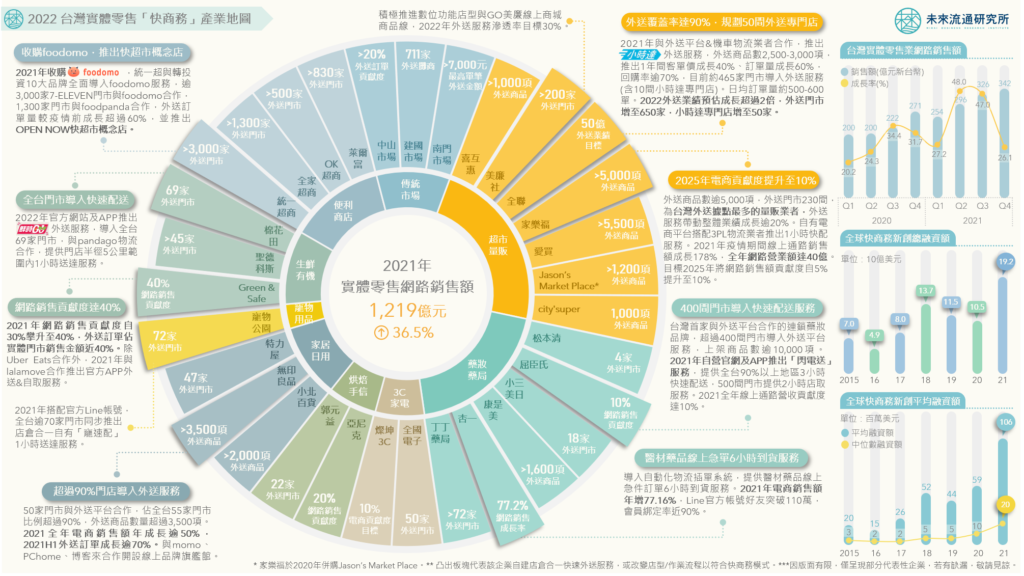

3個台灣實體零售「快商務」產業地圖新情報news! ? 快商務模式帶動2021台灣實體零售網路銷售額年增36.5%,再創歷史新高 ? 超商、超市、量販為快商務3大板塊,藥妝、家居、寵物、烘焙為增長新星 ? 2021年投資額大增至192億美元,快商務成為全球大型VC與機構投資新戰場 2021年台灣實體零售網路銷售額首度突破1千億元,年增36.5%至新台幣1,219億元,成長幅度高於同期間電子商務產業18.3%的成長表現。支撐實體零售業線上銷售高速成長的關鍵基礎之一,在於近兩年快速普及的「快商務」模式。 台灣具備人均可支配所得較高(2020年每戶家庭可支配所得平均數為108.0萬元)、高度都市化(2021年6都人口佔比為69.4%)、單人家庭比例持續攀升(2020年單人家戶佔比達26.0%)、以及擁有全球最高機車持有率(2021年機車持有率達60.6%)等特徵,形成快商務模式發展沃土。以外送平台(如foodpanda、Uber Eats、foodomo等)與快配物流業者(如lalamove、全球快遞等)為核心的快商務市場近年迎來高速成長浪潮。 未來流通研究所爬取彙整實體零售業導入快商務模式關聯數據情報,繪製2022台灣「實體零售快商務」產業地圖,並結合全球快商務新創企業融資金額關鍵數據,進一步歸納3項趨勢重點,做為觀測快商務模式發展脈絡的重要參考佐證。 快商務模式帶動2021台灣實體零售網路銷售額年增36.5%,再創歷史新高 實體零售業者立基於綿密的線下門店、豐富銷售品項與長期累積的店配供應鏈優勢,結合到宅服務的快商務模式,形成反攻線上銷售市場的關鍵優勢,店倉合一的發貨模式使快商務成為實體門店的延伸,被稱為實體零售業「關鍵戰略資產的回歸」(The return of a key strategic asset),成為近年台灣零售產業最受注目的趨勢之一。 除以現有門店導入外送服務外,部分零售企業進一步建置外送/電商專門店(dark store)、或是調整門店配置與升級IT系統以提高快商務履行效率。例如全聯2021年啟動「小時達專門店」計畫,採前店後倉或開設全時營運的獨立暗店模式營運;統一超同樣採前店後倉模式,2022年推出快超市概念店,搶攻生鮮快送市場。此外,零售業者與外送平台間在長期配合下形成深入全面的戰略合作關係,甚至觸發併購或交叉持股等資本合作關係,例如統一超2021年收購foodomo並與旗下各品牌超過10,000個據點達成合作。 不過值得注意的是,快商務模式與實體零售企業長期發展出的營運邏輯仍存在不小差異,例如搭配外送平台可能降低零售業者對消費者數據的掌握程度、難以提升客戶終身價值、以及必須負擔額外成本等風險。以現階段而言,實體零售企業發展快商務模式的核心更偏重於提供消費者多元採購通路、提高顧客忠誠度與品牌價值等策略性目標,而非單純的獲取銷貨利潤。 2020年以來爆炸性成長的快商務市場反映出實體門市未來所扮演的角色將迎來長期且持續性的轉變,除了商品陳列販售外,勢必將更深度地結合線上銷售機制、數位會員經營、甚至轉型成為物流倉儲中心等。 超商、超市、量販為快商務3大板塊,藥妝、家居、寵物、烘焙為增長新星 以外送平台為主的快商務業者近年積極由餐飲外賣跨足至生鮮雜貨配送,以高商品庫存單位(SKU)優勢提升消費者滲透率外,雜貨日用品配送業務也成為創造新成長動能的關鍵戰場。foodpanda及Uber Eats兩大外送企業在台重複用戶比例達49%,拓展差異度較高的日用品快配市場也成為平台樹立獨特競爭優勢與提高用戶黏著度的有利基礎。 2021年foodpanda生鮮雜貨外送業務年增234%,合作商家超過1萬家,帶動台灣成為foodpanda亞太區最大生鮮市場;Uber Eats 2021年上架生鮮雜貨商品數量亦已增至6萬項。值得注意的是,生鮮雜貨外送業務佔foodpanda整體營收貢獻度低於10%,顯示未來發展空間仍十分龐大。 進一步分析生鮮雜貨外送市場可以看到,超商、超市、量販為目前佔比最高的3大通路型態,而藥妝藥局、家居用品、寵物用品、烘焙手信等專賣通路則具備極高成長動能,吸引各領域業者均積極投入。例如全聯2021年與Uber Eats、全球快遞、pandago合作推出「小時達」配送服務,2022年進一步擴大上架至foodpanda。目前全聯外送商品數量達2,500-3,000項,共有465家門市導入外送服務(含10間小時達專門店)。2022年全聯預估外送業績將翻漲超過2倍,外送門市預計增至650家,佔全台門市比例將將突破60%,小時達專門店規劃增至50家。 量販領域中以最早導入外送服務、同時外送據點最多的家樂福布局最為積極。目前家樂福外送商品數逾5,000項,外送門市(含家樂福超市)達230間,疫情下外送服務帶動家樂福整體業績增長約20%-30%,2022年家樂福預計將外送門市滲透率提高至100%;超商領域中,引起最多注目的快商務動向為統一超收購foodomo及OPEN NOW快超市概念店的推出;而全家便利店外送門市亦已超過1,300家店,佔全台門市比例超過30%;萊爾富外送門市逾800家店,佔全台門市比例超過60%;OK超商於全台500間門市導入外送服務,佔全台門市比例超過60%。 藥妝藥局、家居用品、寵物用品、烘焙手信為快商務領域中具備極高成長動能的市場區隔,吸引多家指標性業者積極投入。例如屈臣氏旗下逾400間門市均導入外送平台服務,佔全台門市比例近70%,為台灣首家與外送平台合作的連鎖藥妝品牌,上架商品數量逾10,000項。2021年屈臣氏自營官網及APP推出「閃電送」服務,提供全台90%以上地區3小時快速配送,500間門市提供2小時店取服務。 2021年投資額大增至192億美元,快商務成為全球大型VC與機構投資新戰場 得益於大量資本投入,快商務產業近年在台灣與全球市場中均展開大幅擴張。根據CB Insights統計,2021年全球快商務新創企業共獲得192億美元投資,年成長幅度高達82.9%。許多處於不同融資階段的新創企業均以高估值獲得豐厚投資。同期間平均每案融資金額年增79.7%,中位數融資金額年增100.0%,顯示快商務已非小型創業的商業模式,而是全球大型VC與機構投資的新戰場。 在資本市場的強勢支援下,foodpanda、Uber Eats、DoorDash等第一代快商務巨擘已在全球各主要市場中建立起穩固的競爭地位。以台灣為例,foodpanda、Uber Eats兩大品牌合計佔外送市場比例推估已超過90%,擁有壓倒性市佔優勢。 市場的持續擴大推動部分快商務平台著手進行垂直整合,透過自行採購商品庫存與自建小型倉儲發展自有雲端超市品牌,藉由商品販售爭取更大獲益空間。例如foodpanda旗下「熊貓超市」在台已擁有約40處據點,Uber Eats亦推出自營雲端超市「優市」。做為台灣外送雲端超市指標品牌,foodpanda認為外送平台未來勢必將以雲端方式經營生鮮雜貨業務,並以約5,000項SKU為規模發展。雖然前期投資成本較高,但有助於提高對消費者及商品供應鏈的掌握程度,有利於長期發展。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 資料來源:未來流通研究所 【Industry Landscape Analysis】A Graph To Understand The Growing Role of Quick …

【產業地圖圖解】台灣實體零售「快商務」產業地圖 Read More »