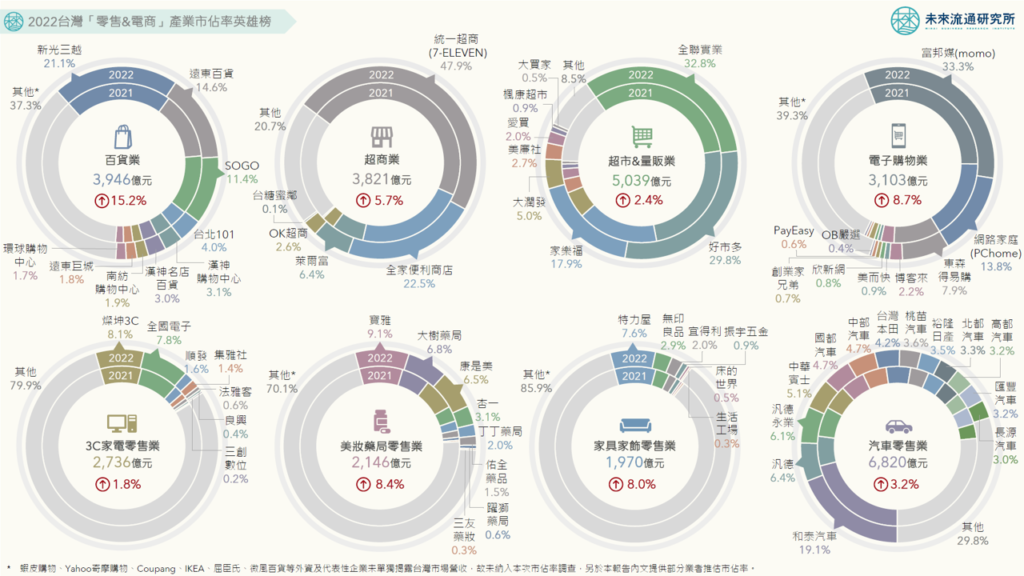

3個台灣2022「零售&電商」產業市佔率新情報news! 💡 綜合零售業規模競賽強度陡升:超市量販業態實質合併,統一超商&全家便利商店合計市佔率首度突破70% 💡 電子商務業湧現D2C布局活力:momo購物持續掌握市佔優勢,美而快、欣新網、米斯特等D2C電商市佔表現提升 💡 專賣零售業市佔結構零碎分散:大型業者市佔率擴張不易,美妝藥局&汽車零售專賣產業集中度較高 「市佔率」不僅詳實反映產業版圖結構,在以規模經濟為核心策略的零售產業中,更是評估企業競爭優勢變化的關鍵數據。2022年台灣零售產業於疫情爆發後首度迎來全次產業別正向成長,各家企業在疫情期間與疫情後的發展與布局亦具體而微地展現在市佔率變化上。 未來流通研究所團隊彙整零售&電商產業經營數據,結合各家企業在台年營業額進行計算,定期發布主要次產業別市佔率變化外,並訪談多位產業資深專家,歸納疫情後市佔版圖變化反映出的產業動向與發展趨勢。此外,在跨業併購及多樣化店態合併經營下,台灣超市及量販業態已形成實質合併,因此本年度研究首度將超市&量販業態市佔率進行合併調查與計算。 綜合零售業規模競賽強度陡升:超市量販業態實質合併,統一超商&全家便利商店合計市佔率首度突破70% 2022年綜合商品零售業展現出2項顯著趨勢,首先是超市及量販業態的實質合併:近年大型零售集團加速綜合零售業態的跨業整併,除強化規模經濟優勢外,亦大幅拉高全通路競賽的資本門檻。例如2020年台灣家樂福收購惠康百貨(頂好超市&Jasons超市)後,統一集團於2022年7月宣布以新台幣290億元全資收購台灣家樂福(公平會於2023/5通過此項併購案);2021年超市龍頭全聯收購全台第3大量販企業大潤發,邁出其零售跨業經營的第一步。 其次則為綜合商品零售業在多年來企業整併及規模經濟優勢驅動下,已成為各項零售業別中產業集中度最高的領域。例如超商產業TOP 2業者統一超商及全家便利商店,2022年合計市佔率首度突破70%;百貨產業TOP 4業者合計市佔率超越50%;超市&量販產業TOP 3業者全聯、好市多及家樂福,更合計拿下高達80%的市場份額。 ①百貨產業:2022年百貨業躍升為疫後復甦力道最為強勁的綜合零售業別,營業規模年增15.2%至3,946億元新高。觀察2022年市佔率變化,多數大型業者市佔表現與前一年度相較變化不大。蟬聯第1的新光三越百貨市佔率自2021年的21.7%小幅縮減至21.1%;排名第2的遠東百貨市佔率自13.6%增至14.6%;位居第3的SOGO百貨市佔率自12.0%減至11.4%。其他大型業者中,以台北金融大樓(台北101商場)及環球購物中心市佔率提升幅度較為顯著。 ②超商產業:2022年超商產業規模年增5.7%至3,821億元,業者朝向跨業經營及開創多型態生活服務發展,陸續納入餐飲、健身房、宅配、自有品牌/聯名商品開發、共享空間營運等業務類別,不僅強化業者本身規模優勢,更間接將更多生活消費市場類別「超商化」,成為支撐整體超商產業S型成長的堅實動能。市佔率方面,蟬聯第1的統一超(7-ELEVEN)市佔率自46.5%持續攀升至47.9%;排名第2的全家便利商店市佔率自22.0%增至22.5%;排名第3的萊爾富市佔率約略持平於6.4%。 ③超市&量販產業:受到代表性業者跨業併購及多樣化店態合併經營的影響,超市及量販業態已形成實質合併,2022年合計規模達5,039億元,成長幅度自2021年的7.3%回落至2.4%。市佔率方面,在產業母體擴大的基礎之上,全聯實業仍擁有優勢市佔表現,市佔率自32.3%增至32.8%,若納入大潤發則市佔率進一步增至37.7%,蟬聯超市&量販產業市佔冠軍;排名第2的好市多(Costco)市佔率自24.4%大幅攀升至29.8%,為本次調查所有零售業別中,單年度市佔率攀升幅度最高的企業。 電子商務業湧現D2C布局活力:momo購物持續掌握市佔優勢,美而快、欣新網、米斯特等D2C電商市佔表現提升 2022年全台電子商務業規模達3,103億,首度突破3,000億元大關,與百貨、超商同為3千億元量級零售業別。不過,2022年電商產業亦首度面臨疫情後增長趨緩的挑戰,年增幅自18.3%回落至8.7%,漲幅與疫情期間相較近乎腰斬。在規模競爭強度相對劇烈的大型綜合電商平台領域中,已形成顯著的產業集中化趨勢,例如momo、蝦皮購物等指標性業者在市佔率及月流量指標上持續拉開與對手間的差距;不過另一方面,在非以規模競爭為核心要素、更著重於品牌溢價能力的中小型品牌電商領域中,則展現出百花齊放的亮眼成績,反映出近年D2C模式(Direct-to-Consumer)的蓬勃發展。 大型綜合電商平台中,2022年富邦媒體(momo購物)拿下33.3%的市場份額,同時成為台灣首家營業規模突破1,000億的電商業者,營業額與市佔表現雙雙創下自身歷史新高。不過除momo購物外,2022年PChome、東森得易購、博客來、創業家兄弟等綜合電商平台業者市佔率普遍較2021年下滑。 部分具有品牌溢價優勢的中小型品牌電商則採取D2C模式逆勢突圍,2022年普遍展現優異成效,連帶拉升周邊服務商成長表現。例如旗下擁有PAZZO、MEIER.Q的美而快,以及主營Life 8的米斯特等,營業額及市佔率均顯著成長。此外,D2C&電商支援服務代表性企業91APP及欣新網,2022年營收成長率分別達14.7%及57.2%,雖因營收來源差異未納入電商產業市佔排名,但仍反映出電商市場中D2C模式的蓬勃發展。(欣新網因部分營收來源與電商產業定義相符,因此以部分認列進入排行) 專賣零售業市佔結構零碎分散:大型業者市佔率擴張不易,美妝藥局&汽車零售專賣產業集中度較高 專賣零售業覆蓋範疇豐富多元,與綜合商品零售業相較,產業市佔結構較零碎,缺乏掌握強勢市佔優勢的企業品牌,大型業者市佔率擴張不易,多數業別產業集中度均相對低落。各項專賣業別中,僅美妝藥局及汽車專賣零售業集中度較高。 ①3C家電零售業:2022年疫情趨緩後,3C家電零售業規模成長率自2021年的11.8%大幅回落至1.8%,產業規模為2,736億元。市佔率方面,燦坤3C市佔率自8.4%降至8.1%,全國電子市佔率自7.7%略增至7.8%,其他3C家電通路品牌則以集雅社與三創數位市佔率提升幅度較為顯著。 ②美妝藥局零售業:受惠於代表性企業近年積極布局數位會員及線上銷售取得成效,加上藥局業進入連鎖化併購整合加速階段、以及日系藥妝品牌大舉布局台灣市場等因素,推動整體美妝藥局零售業營業規模持續成長。2022年產業規模年增8.4%至2,146億元,不僅首度突破2,000億元大關,成長幅度更寫下2004年後新高,在各類型專賣零售業中表現相當亮眼。市佔率方面,美妝生活百貨業者寶雅蟬聯市佔排名首位,市佔率自8.8%增至9.1%;以加盟模式維持每年店數以30%幅度高速成長的大樹藥局,2022年營業額增長29.1%,帶動市佔率自5.7%擴增至6.8%;統一超旗下康是美藥妝店,市佔率約略持平於6.5%。 ③家具家飾零售業:2022年受惠於疫後復甦浪潮,家具家飾零售業規模年增8.0%至1,970億元,成長幅度寫下2004年後新高。TOP 3業者排名近年均一致,排名第1的特力屋市佔率自8.4%降至7.6%;排名第2的無印良品市佔率約略持平於2.9%;排名第3的宜得利家居市佔率自1.7%增至2.0%。 ④汽車零售業:汽機車及配件用品零售業為台灣規模最大的專賣零售業別,2022年產業規模達6,820億元,年成長率自2021年的0.1%增至3.2%。值得一提的是,因疫情期間全球車用晶片短缺及供應鏈受阻問題,影響部分業者市佔表現,在2023年車輛陸續到港交車後,市佔率可能有較大變化。2022年市佔率方面,排名第1的為蟬連冠軍寶座多年的和泰汽車,但受到旗下進口車款供應受阻影響,市佔率自21.0%滑落至19.1%;汎德、汎德永業、中華賓士等進口豪華車輛銷售商,市佔率介於6.4%至5.1%間,與2021年相較均有所提升;其他日系品牌及日系汽車經銷商市佔排名亦相對靠前,如同為TOYOTA體系下的國都汽車、中部汽車、桃苗汽車等,以及HONDA體系的台灣本田、NISSAN體系的裕隆日產等,市佔率均高於3.4%。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 關聯資料(點擊前往): 2023【商業數據圖解】台灣「零售與電商20企業」關鍵經營數據解析 2023【產業地圖圖解】台灣「實體零售與通路品牌D2C」產業地圖 2023【商業數據圖解】台灣「電商滲透率與網路購物產業結構」全面解析 2023【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2022【商業數據圖解】台灣「零售電商及快遞宅配業」疫後復甦解析 2022【產業地圖圖解】台灣零售及電商產業地殼變動:實體復甦 2022【商業數據圖解】2021台灣「零售與電商」產業市佔率英雄榜 2022【商業數據圖解】台灣「零售門店數與門店科技」市場評估 資料來源:未來流通研究所 【Key Data Diagram】2022 Taiwan Retail & E-commerce Industry Market Share Rankings 相關文章Relevant Articles 【商業數據圖解】2022台灣「零售與電商」產業市佔率英雄榜 …

【商業數據圖解】2022台灣「零售與電商」產業市佔率英雄榜 Read More »