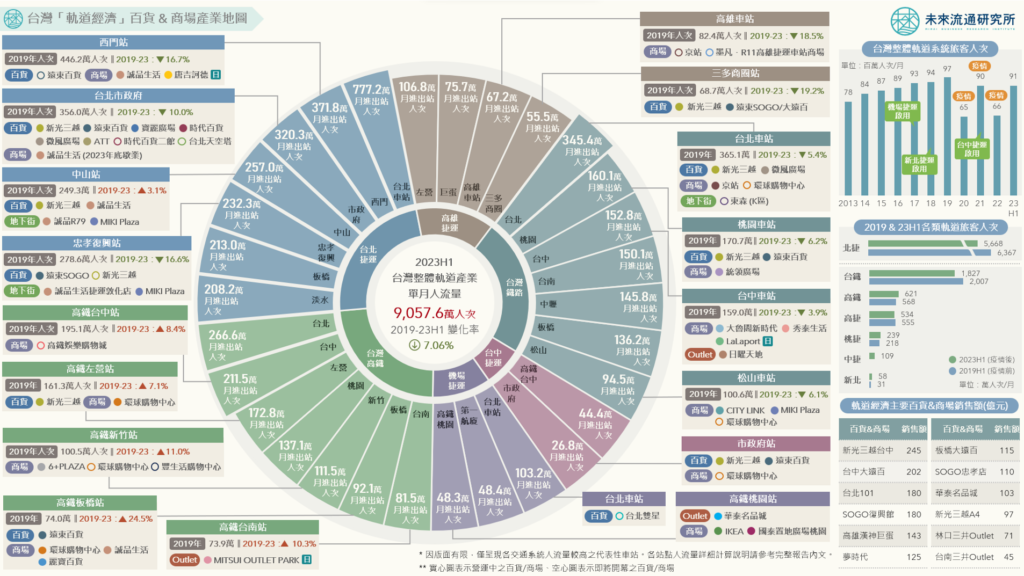

3個台灣「軌道經濟」百貨 & 商場產業地圖新情報news! 💡 疫後復甦:2023H1整體軌道客運收益創下新高、人流量與歷史高點仍相距7.1% 💡 現況發展:單月人流量逾200萬人次之超級站點合計10站、逾100萬人次站點合計59站,高鐵人流量增幅最高 💡 未來布局:冠德、潤泰、日勝生、三井不動產等大型集團領軍,軌道經濟生活圈遍地開花 2020年疫情爆發後,具有火車頭效益的內需型產業在邊境封鎖的限制下再度獲得重視,加上2022年立院三讀通過修正鐵路法部分條文,允許國營鐵路機構經報准可辦理國有不動產開發、處分或收益,有助於推動國營鐵路資產活化。此外,冠德建設(環球購物中心母集團)、日勝生集團(間接持股京站實業)、潤泰集團(CITYLINK母集團)、日本三井不動產(Mitsui Outlet Park、LaLaport母集團)等代表性企業對於軌道周邊商業設施與土地開發案的積極佈局,均使得資本投入規模龐大且具有高度產業關聯性帶動效果的軌道經濟產業,在疫情後逆勢成為推動內需經濟與消費成長的重要基礎。 未來流通研究所首度以「軌道經濟」為主題,進行台灣「軌道經濟」百貨&商場產業地圖調查。盤點各軌道系統人流量較高的站點、與站體周邊(或共構)百貨/商場/Outlet/地下街等大型商業設施,藉以說明台灣軌道經濟圈發展風貌。 疫後復甦:2023H1整體軌道客運收益創下新高、人流量與歷史高點仍相距7.1% 台灣整體軌道旅客運載人次於疫情前逐年穩定成長,自2013年的單月7,755萬人次成長至2019年達單月9,746萬人次,6年間成長幅度達25.7%。不過2020至2022年間受疫情影響,大眾運輸系統旅客人次驟減,直至2023上半年方迎來顯著復甦,單月旅客人次重新站上9,000萬大關,達9,058萬,惟與2019年的歷史高點相較仍有7.06%的差距。各軌道系統中,以高鐵運載旅客人次成長力道最為強勁,2023H1單月進出站人次達621萬,已超越疫情前2019年同期水準;受惠於民眾出國旅遊人潮大幅增長,桃園機場捷運2023H1單月進出站人次亦達239萬,同樣超越疫情前水準。至於旅客人次規模最大的台北捷運及台灣鐵路,2023H1旅客人次分別達單月5,668萬及1,827萬人次,與疫情前最高點相較約仍有10%左右差距。 進一步比較軌道產業收益,台灣整體軌道產業客運收入於疫情前逐年穩定成長,2019年達單月新台幣72.43億元。歷經疫情期間的震盪與衰退後,2023上半年軌道產業客運收入已回升至單月73.71億元,創下歷史新高。各軌道系統中,同樣以高鐵客運收益表現最為亮眼,2023H1高鐵單月客運收入達42.94億元,遙遙領先其他軌道系統,且與2019年同期的40.55億元相較,成長幅度達5.9%;其下為單月客運收入達10億元以上級別的台灣鐵路及台北捷運,2023H1分別達單月14.46億元及13.37億元,惟與疫情前2019年同期相較仍小幅衰退5.8%及3.3%。 由上述數據變化可以看出,台灣軌道產業長期發展腳步穩健,並於疫情後展現復甦回升力道。而穩定的軌道產業發展趨勢,為緊密相連的軌道經濟圈打下堅實基礎。 現況發展:單月人流量逾200萬人次之超級站點合計10站、逾100萬人次站點合計59站,高鐵人流量增幅最高 看準樞紐車站帶來的商業吸引力,百貨、商場、Outlet等以人流量做為消費基礎的大型商業設施亦將車站做為軸心進行展店布局。例如2023H1台北捷運系統中,單月人流量超過200萬人次的站點共計7站、介於100-200萬人次的站點達39站,顯著人流聚集效益使台北市逐步形成以捷運大站為中心的百貨商場分布結構。如具有六鐵共構優勢的台北車站,周邊設有新光三越、微風廣場與京站;市政府站周邊設有新光三越、遠東百貨、寶麗廣場、時代百貨、微風廣場、ATT;中山站為2023H1唯一人流量超越2019年同期水準的大型站點,周邊設有新光三越、誠品生活百貨、MIKI Plaza、誠品R79地下街等;忠孝復興站周邊除SOGO忠孝館與復興館外,誠品生活亦於2022年底進駐地下街。 高鐵系統中,2023H1單月人流量超過200萬人次的站點共2站、100-200萬人次站點共3站、80-100萬人次站點共2站,且上述主要站點人流量均已超越2019年同期水準。其中板橋站除與站體共構的環球購物中心外,周邊尚有遠東百貨、誠品生活及麗寶百貨;桃園站周邊以總開發面積達6.6萬坪的華泰名品城為中心,向外擴張出北台灣最大IKEA、涵蓋影城/商場/水族館的國泰置地廣場、以及一站之隔的環球購物中心;左營站則有新光三越與環球購物中心兩大商場。 台鐵系統中,2023H1僅台北車站單月人流量超過200萬人次、100-200萬人次站點共5站。其中桃園車站周邊設有新光三越、遠東百貨與統領廣場;台中車站周邊設有大魯閣新時代、秀泰生活、日曜天地及2023年全新開幕的三井LaLaport。其他各地捷運系統中,2023H1僅高捷左營站及機捷台北車站單月人流量超過100萬人次。 未來布局:冠德、潤泰、日勝生、三井不動產等大型集團領軍,軌道經濟生活圈遍地開花 根據仲量聯行統計,2022年與軌道經濟相關的政府招商案件,總投資金額估計達新台幣2,400億元,佔政府及公部門全年招商目標2,667億元的90%,這樣的趨勢使得資本投入規模龐大且具有高度產業關聯性帶動效果的軌道經濟產業,在疫情後逆勢成為推動內需經濟與消費成長的重要基礎。 例如以車站型商城為營運特色的環球購物中心,母集團冠德建設近年積極參與公辦都更、捷運聯開發以及都更危老重建案,陸續拿下台北南港台電北儲案(鄰近松山車站、附屬商業空間將開設環球購物中心、預定2029年完工),台鐵北車E1E2街廓公辦都更案(鄰近台北車站、以明日臺北埕為概念進行設計、商場部分佔兩層樓、預定2030年完工),台北市行二行三公辦都更案(鄰近台北車站、附屬商業空間將開設環球購物中心、預定2029年完工),新竹高鐵特定區事業發展用地開發經營案(高鐵新竹站正前方、附屬商業空間將開設環球購物中心、預定2029年完工),台中捷運烏日文心北屯線市政府站土地開發案(鄰近台中捷運市政府站、附屬商業空間將開設環球購物中心)等,成為台灣本土建築集團經營軌道經濟的代表性企業。 於內湖、松山、南港車站營運CITYLINK的潤泰集團,將於新莊線三重站捷六基地引進CITYLINK第5座營運據點;持股京站實業的日勝生,除既有位於台北車站與小碧潭站的京站據點外,子公司泰誠營造於2020年取得「高雄火車站站東舊宿舍公辦都更案」,將以高雄火車站為核心規劃「新京站全齡健康社區」,並設立京站高雄據點。 此外,以軌道節點角度觀察可以看到,主要都會區中具有高人流量與土地開發優勢的軌道站點,近年均具有量體龐大的商辦設施興建規畫案。例如機捷台北車站的台北雙子星大樓聯開共構工程,總投資金額達新台幣606億元,預計2027年完工;北捷台北市政府站預定興建台北天空塔,為雙品牌飯店&百貨公司摩天大樓;新光三越鑽石塔預定於2023年底前於忠孝復興站周邊開幕;緊鄰捷運國父紀念館站的SOGO大巨蛋購物中心預計於2025Q1全區開幕;鄰近捷運大坪林站/七張站的新店裕隆城,預定於2023年9月開幕;南港站周邊更有三井LaLaport、微風南港世界明珠、國產建材實業南港大型開發案、國泰南港調車廠複合商場、台電北儲環球購物中心等指標性大型商業設施/建築將陸續進駐。 高鐵方面,高鐵新竹站周邊預定由環球購物中心與豐邑機構旗下豐生活購物中心進駐;位於高鐵台中站旁的「高鐵娛樂購物城開發案」為全台最大高鐵站區開發案,商場面積達9萬坪;高鐵台南站旁三井OUTLET PARK二期工程預計於2025年完工;左營站方面,內政部2023年通過占地2.4公頃的「左營高鐵科技之心」基地都市計畫案,預計引進民間投資163億元,興建逾7萬坪的商場/辦公/商務/會展/轉運及停車等空間設施。高雄捷運方面,富邦人壽與漢神百貨合作,於凹子底站旁建造面積為漢神巨蛋兩倍大的漢神百貨三館,預計2026年展開營業,同樣位於凹子底站的義享天地購物中心,B館預定於2023-2024年開業。 台鐵部分,地下化後的高雄鳳山車站已於2020年動工興建購物大樓「空中鳳城」,預定2024年1月底開幕營運;月進出人次第2高的桃園車站,預定於2030年全線地下化後轉型為地下5層的全方位車站,地上層路廊騰空後預定建設聯開大樓及購物中心,目前桃園市府已研擬「大後站計畫」與「大中軸計畫」,內容包括工業區轉型變更、長期閒置的台銀土地活化等,以振興前後站商圈經濟。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 關聯資料(點擊前往): 2023【商業數據圖解】2022台灣「零售與電商」產業市佔率英雄榜 2023【商業數據圖解】2018-2022台灣「生活產業指數」六都數據解析 2023【商業數據圖解】台灣連鎖加盟產業「單店營業額」六都數據解析 2023【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2022【商業數據圖解】台灣「零售電商及快遞宅配業」疫後復甦解析 2022【產業地圖圖解】台灣TOP 2「零售生態圈」產業地圖 2022【產業地圖圖解】台灣零售及電商產業地殼變動:實體復甦 資料來源:未來流通研究所 【Industry Landscape Analysis】The Spatial-Economic Impact of Taiwan’s Rail Systems on Department Stores and Malls …

【產業地圖圖解】台灣「軌道經濟」百貨與商場產業地圖 Read More »