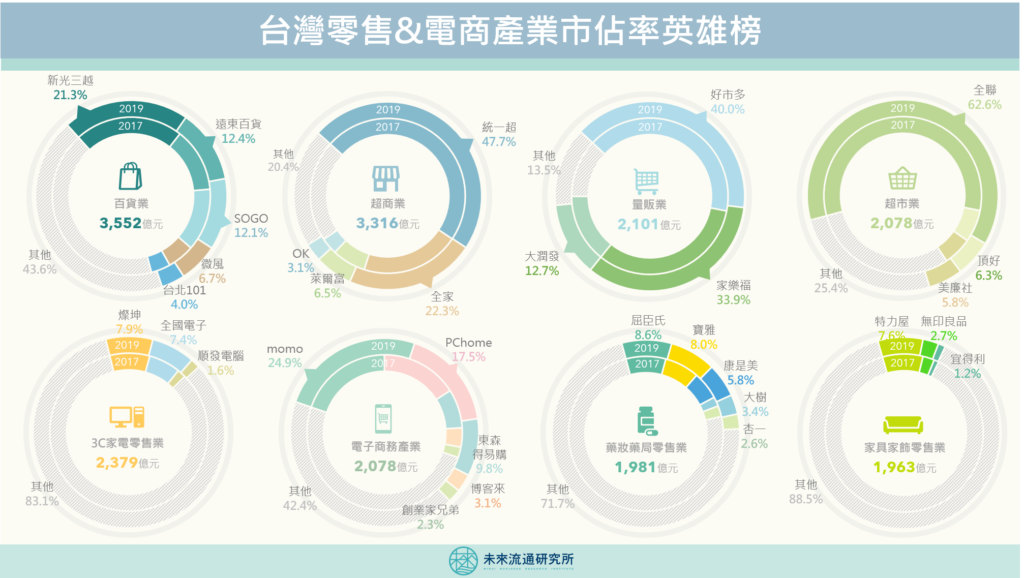

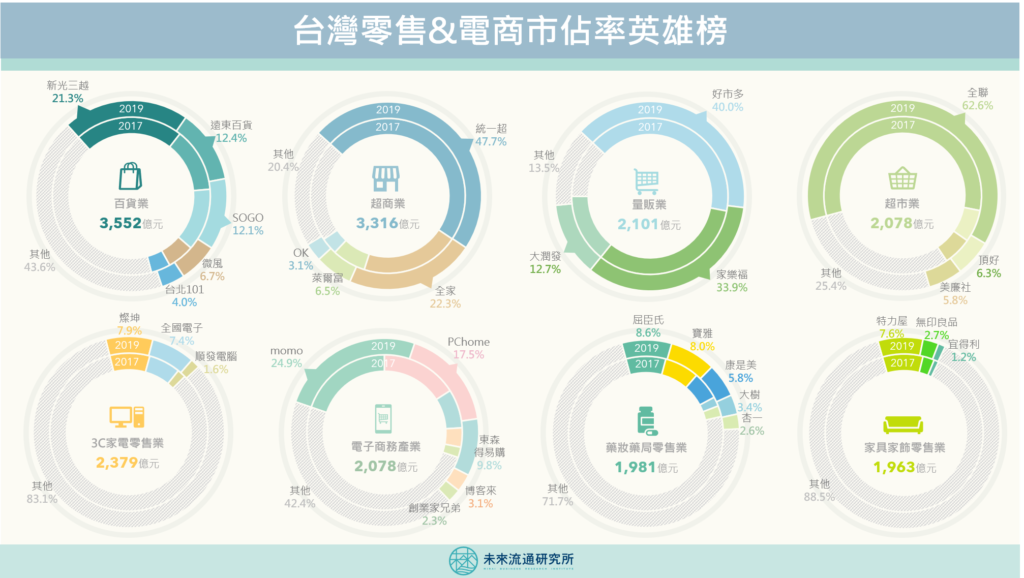

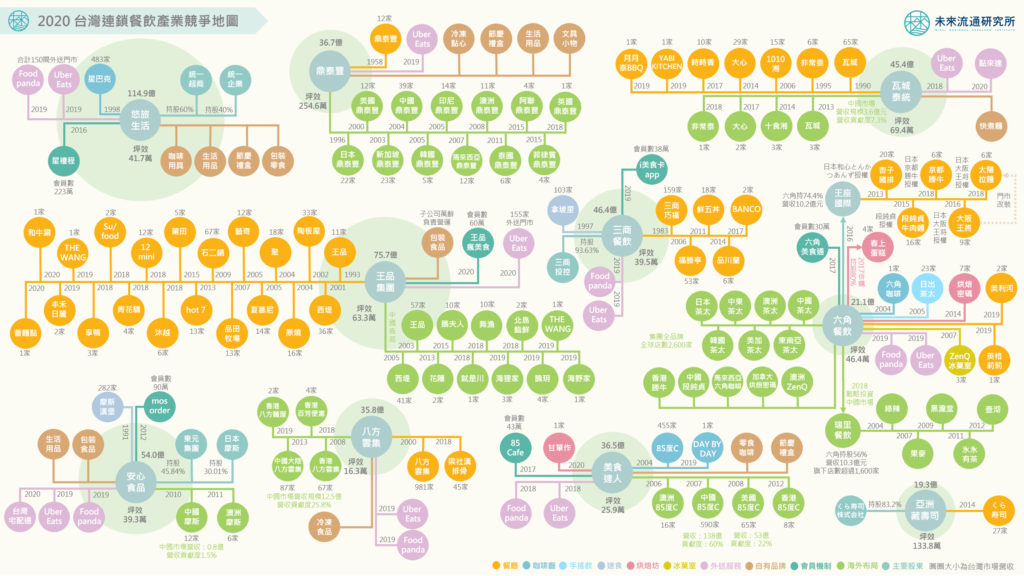

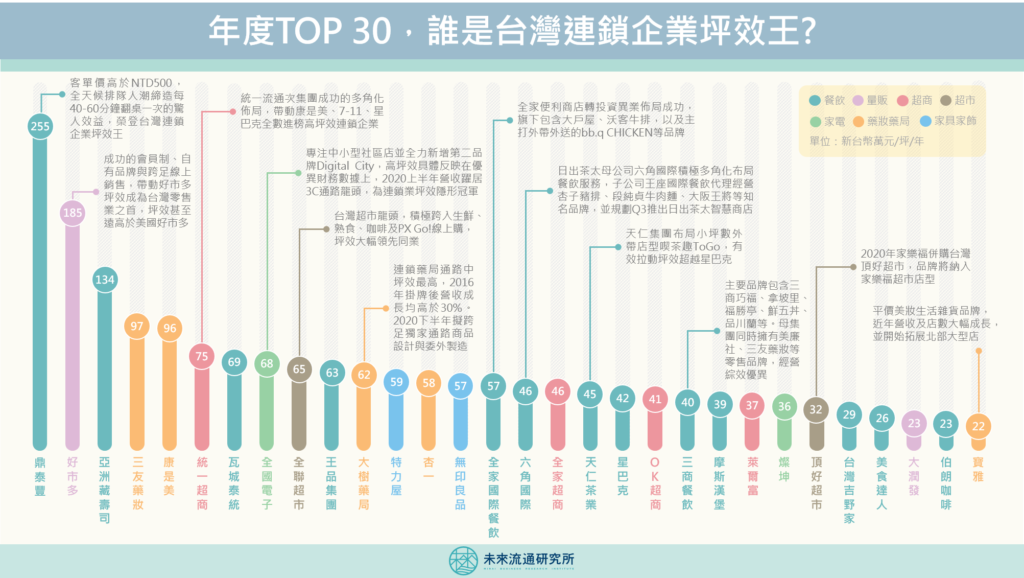

3個你不可不知的台灣連鎖企業坪效小秘密: ?鼎泰豐一騎絕塵,榮登台灣連鎖企業坪效王 ?COSTCO、7-11、全聯分列綜合零售通路坪效前3強 ?藥妝藥局為台灣高坪效優等生行業 「坪效」是實體通路有別於其他行業別最特殊的經營指標,也是攸關連鎖企業經營績效的關鍵數據。在全球實體消費市場遭逢疫情衝擊以及電子商務爆發性成長的當下,觀測各類型實體通路企業的坪效指標,不僅可做為企業經營健全強度的分析與衡量基準,也能夠為疫情後台灣實體通路的變革思維帶來一些線索。 未來流通研究所團隊抓取2019年台灣連鎖實體通路企業的全年營收、店鋪數量、營運坪數等數據,彙整成為連鎖企業坪效指標,並羅列前30強企業名單供讀者參考。從名單中可以看出,餐飲業為進榜家數最多的產業別,且當中涵蓋餐館、中式速食、日式速食、西式速食、咖啡飲料店等各種類型,而台灣餐飲業知名品牌鼎泰豐的坪效表現更是大幅領先,穩坐台灣連鎖企業坪效王的制霸地位。 至於零售業當中,則以藥妝藥局業態的普遍坪效表現最佳,包括三商集團與日本住友商社合資成立的三友藥妝(Tomod’s)、統一流通次集團旗下康是美、大樹連鎖藥局、以及杏一醫療用品,坪效介於每年58至97萬元間,均成功進入台灣連鎖企業高坪效前段班;而量販、超商及超市業態毫無意外地由好市多(COSTCO)、統一超商(7-11)與全聯超市領軍,分列台灣綜合零售通路坪效前3強。3C家電用品零售領域則以近年專注耕耘中小型社區店、並全力新增第二品牌Digital City門市的全國電子表現最佳,不僅取得傲視同業的坪效成果,2020上半年合併營收也獲得顯著成長,躍升為3C通路龍頭。 研究團隊進一步將坪效成果與各企業具體策略及動向對照,可以觀察到更鮮明的產業趨勢及營運脈絡。列出以下4點,歡迎大家共同討論: 高獨特性與識別度,明星企業衝破坪效天花板 台灣服務產業中有少數明星級連鎖企業,憑藉著具高獨特性與識別度的商品結構與經營策略,成功打造出高坪效優勢的競爭護城河,例如位居坪效榜第1與第2名的鼎泰豐與好市多,長期創造出遠高於同業平均水準的坪效表現,成為該產業領域中的經典案例。 其中台灣餐飲傳奇品牌鼎泰豐以細緻嚴謹的標準化流程制度著稱,將麵點餐食做到極致的品牌定位明確,在食材選用與製作工法上極其精緻細膩,加上以高達56%的人事成本養成優異的內外場服務人員,成功孕育出消費者對於品牌的高黏著度與認同度,因此在定價上具有更大空間,奠定了門店高坪效的優勢基礎。而採取獨特會員制的好市多,則是應用鮮明的批發價格優勢、以及大量的獨家販售與PB商品成功樹立起極高的品牌獨特性,近年好市多跨足線上銷售也取得成功,豐厚的會員費用收入疊加持續攀升的商品銷售金額,使好市多坪效成為台灣零售業之首,不僅遠遠超過同業,坪效甚至高過美國好市多。 另一項值得關注的議題則是坪效表現高居第3的「亞洲藏壽司」。造就高坪效的主因之一在於迴轉壽司業態本身的特性與優勢,入座即食的消費模式大幅削減了因烹調料理與送餐延遲導致的時間損失與錯誤率,且由於不需送餐動線,因此能夠安排密集度更高的座位配置,加上客單價與同業相較具備一定水準,共同形成了迴轉壽司業態較一般餐飲品牌更高的坪效優勢。此外,亞洲藏壽司在台灣市場因同時具備日本知名迴轉壽司品牌來台的話題加持,帶動大規模排隊人潮,也是墊高品牌坪效的關鍵原因。 連鎖集團跨業態布局,成功複製高坪效通路體系 台灣大型生活通路集團跨業態布局的策略做法正大步走向成熟,在各領域中均展現出亮眼的經營績效。例如做為台灣消費佈局最完整的代表,統一流通次集團無疑是極具代表性的標竿。統一集團旗下生活布局涵蓋零售、電商、餐飲、支付、宅配以及觀光等多元服務,不僅成為支撐民眾生活的基礎設施,也成功應用連鎖生活品牌經營的專業知識KNOW-HOW與跨業整合規模優勢,快速複製出橫跨多元業態的高坪效通路體系。旗下康是美(藥妝)、7-11(超商)、星巴克(餐飲)全數進入高坪效前20強名單,康是美與7-11更是在各自次產業領域中成為遙遙領先的高坪效優等生。 除了統一集團外,高坪效30強中的全家便利商店同樣擁有耕耘已久的餐飲布局,而三商集團則是具備橫跨餐飲與零售多品牌的扎實營運經驗,均為連鎖集團跨業態布局的經典代表。由於大型生活通路集團擁有難以複製的連鎖經營知識等無形優勢,以及餐飲零售產業在採購與物流方面亟需的規模經濟與議價能力,加上貫穿全集團的共通會員機制、跨通路交叉銷售服務等多元策略操作,在面對消費者時自然能夠有更加豐富的策略展現,而相對低成本、高回報的經營基礎,具體即反映在優異的坪效表現上,也是大型集團近幾年布局的關鍵。 「外用市場」成為連鎖餐飲通路下一個關鍵戰場 跨足外送與開展以外帶為主的中小型店為台灣餐飲業近年提升坪效的關鍵策略之一,尤其龐大的「外用商機」在後疫情消費時代中更加受到重視。例如瓦城集團2018年開始陸續推出「瓦城Express」、「大心 Express」等特殊店型,銷售製作快速省時、便於外帶的料理,除了積極與第三方外帶平台合作外,2020年進一步推出自有LINE線上點餐外帶平台「點來速」,搭配多款個人餐盒強勢進軍外帶與外送市場。根據瓦城統計,「點來速」服務上線1個月內即衝出超過2,600筆訂單,不難看出外送市場正成為內用規模低迷的環境下,鞏固集團營收的重要基礎。 同樣地,鼎泰豐也在2019年正式跨足外送服務,一方面彌補2018年以來略為下滑的門店來客數,另一方面也藉由日均超過1,000份、且擁有較高客單價(約700-800元)的外送訂單締造營收再度突圍成長的契機。而王品集團也在今年宣布將旗下17個品牌、155家店同步啟動外送服務,有鑑於外送平台業績占比已超過15%,因此王品目標將280間門店全面上線,甚至締造出Uber Eats台灣團隊與餐飲集團配合以來,投入最多門市、上架最多菜色的紀錄。此外,全家國際餐飲積極擴展外帶為主的bb.q CHICKEN品牌、天仁集團持續布局小坪數外帶店型喫茶趣ToGo等,也都是走在相同的策略脈絡上。 不難看出,擴張外帶外送業務以爭奪不斷擴大的外用市場,正成為台灣連鎖餐飲通路下一個關鍵戰場。由於外用訂單具有能夠在既有門店空間上,疊加較低成本即履行完成的優勢特性,加上需求規模翻漲幅度驚人,因此即便面臨外送平台手續費居高不下的挑戰,不少餐飲企業仍舊積極投入,也成為餐飲品牌衝高坪效表現的重要關鍵。 藥妝藥局緊抓消費趨勢,成為台灣高坪效優等生行業 進一步觀測坪效前30強企業名單可以看出,藥妝藥局為台灣零售業進入前段班家數最多的次產業別。藥妝藥局業銷售額近10年來年均複合成長率(CAGR)達2.5%,在普遍陷入衰退的台灣專賣零售業領域中,以逆勢成長的發展態勢受到相當多的注目。藥妝藥局產業近年活力相當豐沛,不僅有多項大規模企業併購事件陸續發生,外資(以日商為主)切入的腳步也持續加快,為台灣市場帶來許多創新的服務模式。具豐富資本、經驗、與門市網絡優勢的大型連鎖集團在產業中的重要性快速攀升,加上部分醫藥、醫材用品具不可在網路銷售的特殊限制,以及推動在地養老照護與分級醫療的政策方向,都是帶動藥妝藥局業實體門市坪效提升的原因。 不僅如此,以美妝、醫材、藥品等本業為核心,台灣藥妝藥局連鎖企業近年在商品結構與附加服務開發上也不斷大舉擴張,強調緊貼消費者/企業全生命週期與多元情境的需求,提供從日用雜貨、食品點心等日常必需品項,到居家保健、醫藥美容、專業用藥諮詢、心理諮商、甚至是醫院商場規劃管理的完整解決方案。跟隨人口結構、消費趨勢變化,藥妝藥局企業持續開發出新的營運模式與自有品牌商品,例如大樹藥局與全家便利商店及家樂福的複合店態、康是美持續推陳出新的PB商品、杏一積極布局的線上銷售平台、以及三友藥妝豐富的獨家進口商品組合等。 我們可以看到,台灣藥妝藥局產業在經過多年的演化後,已然孕育出創新的生活消費支援服務業態與供應鏈運銷生態圈,加上商品銷售/服務提供與實體門市高度關聯的特性,成功帶動多家藥妝藥局企業集體晉升高坪效優等生。 *研究數據皆為企業自身或第三方研究機構公開資訊,經研究團隊應用程式爬取整理。部分知名企業因公開數據不足故未納入榜中,如麥當勞、肯德基、屈臣氏等。此外,若本業參雜過多非連鎖通路營收來源,考量比較之合理性,則予以剔除,敬請讀者見諒。 資料來源:未來流通研究所 相關文章 Relevant Articles 【商業數據解讀】年度30強,誰是台灣連鎖企業坪效王 2020/08/04 【商業數據解讀】2020台灣零售通路地殼變動 2020/07/14 【日本商業前線】日本超商的「日均10萬元」鐵壁 2020/07/08 【產業競爭地圖】台灣零售集團邁向生活全通路布局 2020/06/10 【商業數據解讀】2020年Q1台灣民生消費品銷售成績單 2020/06/02 【商業數據解讀】疫情下日本民生消費品銷售成績單 2020/06/02