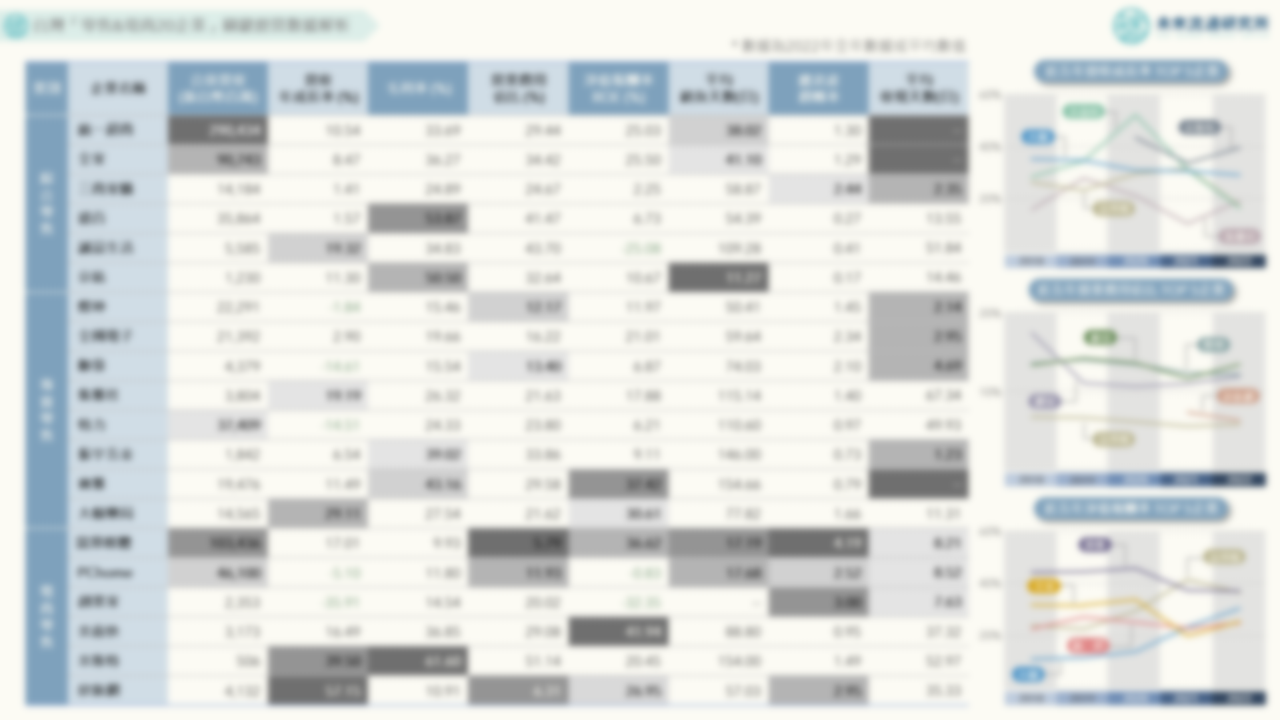

3個台灣「零售&電商20企業」關鍵經營數據新情報news!

💡 綜合零售業為大型集團布局所在:超商長期ROE表現穩健、展現台灣零售業藍籌地位

💡 專賣零售業品牌業態多元、業者眾多:3C家電業者公發家數最多、連鎖藥局業者成長強勁

💡 電商零售業仍為強勢零售業別:營業費用佔比&資產週轉率表現優異,彰顯產業經營特色

零售產業因覆蓋業態廣泛、經營模式多元,導致各次產業別間關鍵營運數據及財務表現迥異。例如直營連鎖、加盟連鎖、專櫃模式等零售業態,受營業額與費用認列差異影響,部分業者經營數據特性更近似於批發業(B2B)或空間租賃業;採用自有品牌專賣零售(Speciality Retailer of Private Label Apparel, SPA)模式的專賣零售業者,在毛利率、存貨管理、平均銷貨天數等指標上均有不同的評估水準;以輕資產、高週轉率為營運特徵的電商零售業,其財務數據更展現出與傳統零售業者截然不同的樣貌。

本次「零售&電商20企業關鍵經營數據解析」以台灣整體公開發行零售業者為調查對象(包含上市櫃/興櫃/未上市企業),篩選20家不同業別之代表性企業進行經營數據分析,藉以描繪整體零售企業經營形態及成效。調查結果顯示,綜合零售業方面,大型超商集團長期淨值報酬率(ROE)走勢穩健,同時在規模經濟、平均銷貨天數、平均收現天數等指標上擁有優異表現,展現零售業藍籌地位,以專櫃模式為主的百貨公司及大型商場則具備較佳毛利率;專賣零售業方面,3C家電零售業為公開發行業者家數最多且合計營業規模最大的業別,連鎖藥局業者則為近年營收規模成長最快的產業類型;電商零售業方面,多項經營指標均反映出電商仍為台灣強勢零售業別,尤其在營業費用佔比、淨值報酬率、總資產週轉率等指標上,業者普遍展現優異成效。

未來流通研究所彙整台灣20家零售&電商企業2022年關鍵經營數據(營收規模&成長率/毛利率/營業費用佔比/ROE/平均銷貨天數/總資產週轉率/平均收現天數等),包括基礎財務及零售業特殊關注數據進行分析,並結合近五年關鍵指標表現TOP 5企業,藉以掌握各零售業別代表性企業之經營成效與營運特徵。其中部分代表性業者因揭露經營數據有限,無法納入統合分析範疇,另有部分業者因合併業務多元且零售業外營收佔比較高,致其經營成效難以歸類於零售業中,造成遺珠之憾,敬請見諒。