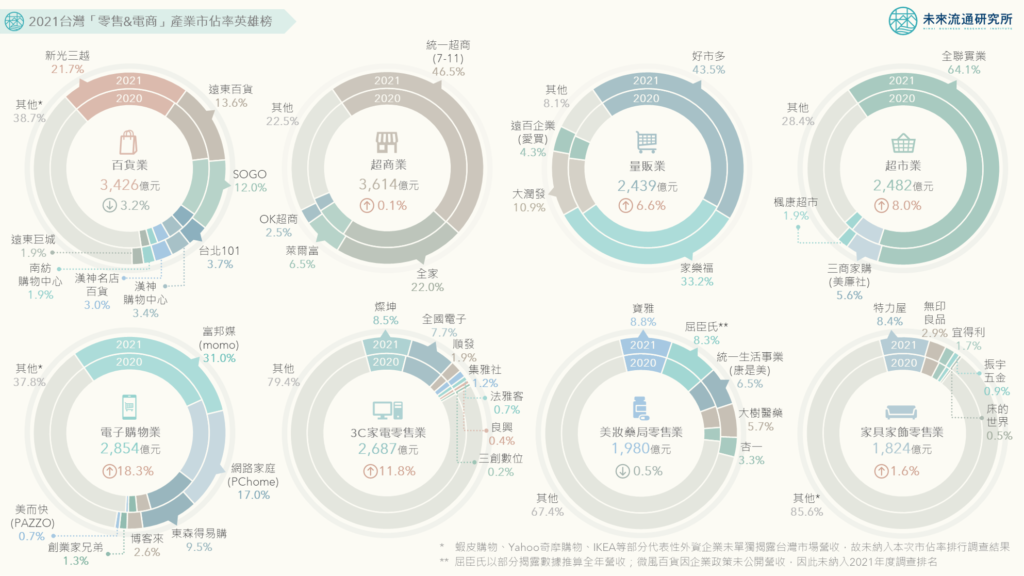

【商業數據圖解】2021台灣「零售與電商」產業市佔率英雄榜

【商業數據圖解】2021台灣「零售&電商」產業市佔率英雄榜 3個台灣2021「零售&電商」產業市佔率新情報news! ? 零售龍頭影響力持續提升:百貨、超商、量販、超市前2大企業市佔率達35%-77% ? 電商產業邁入高集中化階段:momo & 蝦皮購物近2年市佔率及線上流量大幅攀升 ? 併購大戰重塑產業風貌:統一集團描繪台灣OMO生活全通路藍圖 2021年台灣面臨前所未見的邊境封鎖及三級警戒措施,加速零售業市佔率版圖變動:首先,實體零售領域中,領導性企業市佔率持續提升,構成高度集中的產業風貌。例如量販業中前2大企業好市多(Costco)及家樂福,2021年合計市佔率高達76.7%;超市業中的全聯實業及三商家購(美廉社)、以及超商業中的統一超商(7-11)及全家便利商店,合計市佔率均超越所處產業別的68%。 其次,電商產業集中度快速拉高,少數領導性企業市佔率及線上流量大幅攀升,與其他業者間形成日益明顯的流量鴻溝;第三,2021-2022年間,以全聯實業及統一集團為首展開的跨業併購戰爭,成為台灣零售產業OMO生活全通路的首張具體藍圖,同時也是服務業發展歷程中極具意義的里程碑。 未來流通研究所團隊彙整台灣實體零售&電子商務業經營數據,以企業在台灣市場年營收金額進行計算,定期發布主要次產業別市佔率排名,並訪談多位產業資深專家,歸納市佔版圖變化所帶來的產業動向與發展趨勢。 零售龍頭影響力持續提升:百貨、超商、量販、超市前2大企業市佔率達35%-77% 百貨產業:2021年百貨業營收總額繼2020年衰退0.3%後再度下跌3.2%。不過領導業者營業額跌幅較低甚至逆勢攀升,帶動市佔率擴張,拉高百貨產業集中度。排名第1的新光三越百貨市佔率自2020年的21.3%增至21.7%;排名第2的遠東百貨市佔率自13.4%增至13.6%;位居第3的SOGO百貨市佔率自11.8%增至12.0%。台北金融大樓(台北101商場)、高雄地標漢神購物中心、漢神名店百貨市佔率均同步成長。此外,統一集團旗下百貨事業體南紡流通事業(南紡購物中心)、統正開發(統一夢時代)、統一百華(統一時代百貨)等,合計市佔率約2.9%。 超商產業:做為台灣最大綜合商品零售業別,高度飽和的產業競爭情勢除驅動業者朝向跨業經營及開創餐飲、健身等多型態生活服務發展外,也促使超商業者針對量販、超市等異業品牌展開併購,以構成自身規模優勢並切入更多細分消費市場,成為近年產業策略重心。市佔率方面,排名第1的統一超商(7-11)市佔率約略持平為46.5%;排名第2的全家便利商店市佔率自2020年22.5%降至22.0%;排名第3的萊爾富市佔率維持6.5%,位居第4的OK超商(來來超商)近年市佔率持續下跌,自2019年3.1%降至2021年僅2.5%。 量販產業:量販業亮眼成長表現除受惠於疫情下民生物資補給潮外,不少指標性業者成功拉高網路銷售比例亦為關鍵因素。例如2016年推出線上購物的好市多,2021年營收首度突破新台幣1,000億,並成為台灣線上流量TOP 10電商平台中唯一實體通路業者。市佔率方面,排名第1的好市多市佔率自2020年的42.8%增至43.5%;排名第2的家樂福市佔率自32.3%增至33.2%;排名第3的大潤發(2022年公平會通過全聯實業併購大潤發)市佔率自11.7%降至10.9%;遠百企業(愛買)市佔率自4.6%略降至4.3%,位居第4。 超市產業:超市業為疫情期間營收成長力道最強勁的實體零售業別,2019至2021年間整體產業規模大增19.2%外,更是過去10年年均複合成長率(CAGR)最高的綜合商品零售業別。市佔率方面,排名第1的全聯實業2021年市佔率達64.1%,為台灣零售各業中唯一市佔率超過60%的單一企業;三商投控旗下三商家購(美廉社)市佔率約略持平於5.6%,排名第2;位居第3的為興農集團旗下楓康超市,市佔率自2.0%微幅降至1.9%。(註:2020年市佔率排名第2的惠康百貨已於2020年併入台灣家樂福,因企業政策未拆分獨立營收,因此未納入2021年度調查排名) 電商產業邁入高集中化階段:momo & 蝦皮購物近2年市佔率及線上流量大幅攀升 電子商務業為近10年台灣零售業最耀眼的一顆星。產業規模自2010年1,021億元翻漲至2021年達2,854億元,期間成長率高達179.5%,營業規模陸續超越超市及量販業。疫情期間(2019-2021年)營收增幅更高達37.4%,展現驚人成長動能。 在產業高強度競爭下,物流設施、營運資金、線上流量等規模經濟優勢成為電商營運至關重要的競爭護城河,因此拉開不同規模業者間的營業額差距,使台灣電商產業結構近年朝向大者恆大方向發展。蟬聯電商產業市佔率第1的富邦媒(momo),2021年合併營收年增31.6%至884億元,市佔率自2020年的27.9%增至31.0%,市佔表現與營業總額雙雙創下自身歷史新高;蝦皮購物未單獨揭露台灣市場營收,故未納入本次市佔率排行調查結果。但觀察平台流量指標可以看到,2019-2021年疫情期間月均流量成長近20%,至2021年底月均流量已突破7,000萬人次,在台灣市場遙遙領先。雖每單消費金額較低,但營收成長幅度仍十分可觀;此外,網路家庭集團(PChome)雖面對艱辛的盈利及轉型階段,但仍保有17.0%的市佔規模,近年積極投入具高成長性的金融科技領域。 (註:蝦皮購物、Yahoo奇摩購物等部分外資電商企業因未單獨揭露台灣市場營收,故未納入本次市佔率調查排名。另有部分企業因電商業務非主要營收來源,故以電商相關營收佔比進行計算,而非直接採用合併營收。) 併購大戰重塑產業風貌:統一集團描繪台灣OMO生活全通路藍圖 台灣綜合商品零售&電商產業近5年展現積極跨業併購與聯盟競合動向,主因除自行展店成本持續拉高外,更關鍵的驅動力在於零售業別間界線趨於模糊化,使大型零售&電商集團將跨業別、跨通路布局視為長期共通性戰略,也帶動越來越多企業積極參與跨業整併與異業聯盟。例如美廉社、OK超商與蝦皮購物合作,萊爾富與車麗屋、愛國超市等業者合作建立萊到店服務大聯盟等,以鞏固全通路營運實力。 台灣零售業者中,全聯實業為採用併購擴張模式最具代表性的業者之一。全聯多年來陸續併購同屬於超市業的善美的超市、台北農產超市、楊聯社、全買超市及松青超市,已於超市業中取得逾60%市佔率的絕對優勢,2018年進一步透過併購白木屋,切入烘焙製造供應鏈,並於2021年收購台灣第3大量販企業大潤發,未來將採雙品牌經營,象徵全聯正式切入量販領域,邁出跨業經營的第一步。 此外,統一集團於2022年7月宣布收購60%台灣家樂福股權(原持有40%),由於台灣家樂福已於2020年收購惠康百貨(頂好超市&JASONS),此舉相當於使統一集團成為台灣唯一營運範疇橫跨4項核心綜合商品零售業別(百貨、超商、量販、超市)的全通路集團。加上統一長期布局餐飲、藥妝、物流、支付及電商領域,在各業別中均已孕育出具代表性產業地位的關聯企業。統一集團此後如何針對迥然不同的異業經營特徵、品牌差異、會員服務/數據及顧客生命週期價值(LTV)等面向,進行精緻的整合與優化,將成為台灣零售產業OMO生活全通路的第一張具體藍圖。 以綜合商品零售(百貨、超商、量販、超市)經營規模變化分析,統一集團若合併計算統一超、台灣家樂福(合併惠康百貨)及旗下百貨企業,2021年整體營收規模達2,591億,成為台灣唯一營業額超越2,000億的綜合商品零售業者;合併大潤發的全聯實業則以合計營收1,857億排名第2;位居第3的為量販龍頭好市多,單一品牌即創造出1,060億的龐大營收規模,吸引美國母公司於2022年斥資10.5億美元購買大統集團持有45%股權,全資經營台灣好市多事業。 本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫 資料來源:未來流通研究所 【Key Data Diagram】Market Share Rankings for Taiwanese Retailers & EC Companies in 2021 相關文章Relevant Articles 2022【商業數據圖解】2021台灣「零售與電商」產業市佔率英雄榜 2022/07/25 2022【關鍵排行圖解】2021中日台「電商物流20企業」經營數據排行 2022/07/21 2022【產業地圖圖解】台灣「觀光復甦」產業地圖 2022/07/19 2022【關鍵排行圖解】台灣「連鎖型產業」地區規模比較 2022/06/28 …