台灣「關鍵零售品類」通路比例與銷售變化

3個台灣「關鍵零售品類」通路比例&銷售變化關鍵情報: 💡整體通路結構分析:通路集中度偏高,前三大通路合計佔比(CR3)達62.8%至96.5%,惟專賣型通路佔比逐年下滑 💡民生快消&專業照護品類:2019-2025年藥品&醫材、寵物食用品、食品&生鮮類銷售成長最強,高密度實體通路具主導地位 💡高單價耐久&半耐久消費品類:3C產品、家電、家具寢具家用品、服飾品類為OMO關鍵戰場,通路功能分工加速成形 觀察各商品品類銷售通路結構與變動趨勢有助於判別市場通路集中度變化、主力銷售通路移轉方向以及新興銷售模式滲透程度,為掌握零售與消費市場趨勢的核心指標。本次調查結果顯示,多數品類通路集中度長期維持較高水準,前三大通路合計佔比(CR3)介於62.8%至96.5%間,顯示銷售結構仍高度集中於具規模優勢的特定核心通路型態。 不過,比較2019及2025年各品類通路結構變化,仍可觀察到兩項關鍵走勢:首先,相較於2019年多數品類銷售通路高度集中於專賣型通路的組成結構,2025年專賣通路雖仍維持最大銷售通路地位,但佔比普遍下滑。顯示消費市場對於單一專業通路的依賴程度逐步降低,取而代之的為綜合零售通路以及非店面零售的加速滲透,顯示通路結構正轉向更為開放多元的競爭型態;其次,非店面零售通路佔比在各品類中均出現顯著攀升,顯示線上零售通路已自疫情期間因應非接觸需求的購物避風港,轉變為整體零售市場中的常態性核心通路,且滲透範圍自標準化、價格導向商品,快速延伸至服飾、美妝、家具等過往高度依賴實體體驗與服務互動的品類。 進一步觀察各品類銷售通路結構可以看到,在食品、藥品&醫材、寵物用品&食品、美妝保養&個人清潔等高頻率民生快消品與專業照護型消費品類中,具備高據點密度與即時取得優勢的超商與超市通路,以及具備專業諮詢能力或實體信任機能的藥局、寵物專賣店展現出明確主導地位;在3C資通訊產品、家電、家具寢具&家用品、服飾鞋襪等高單價或半耐久消費品類中,通路集中度普遍偏高,且非店面零售通路佔比強勁攀升,使上述品類成為OMO整合模式關鍵戰場,通路功能分工加速成形。 未來流通研究所針對台灣「關鍵零售品類」通路比例及銷售變化進行定期調查,彙整八項主要銷售品類關聯數據,涵蓋銷售額分布、通路佔比及變動趨勢等指標,做為觀察各主要商品類別銷售走勢的重要參考基礎,有助於掌握市場動態並評估消費者行為變化對整體零售市場表現影響。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「關鍵零售品類」通路比例與銷售變化 2026/02/23 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2026/02/04 台灣「零售與電商全體次產業結構」年度數據總覽 2026/02/04 【關鍵排行圖解】台灣「2025Q4購物季電商平台流量」解析 2026/01/27 台灣「2025Q4購物季電商平台流量」解析 2026/01/27 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13

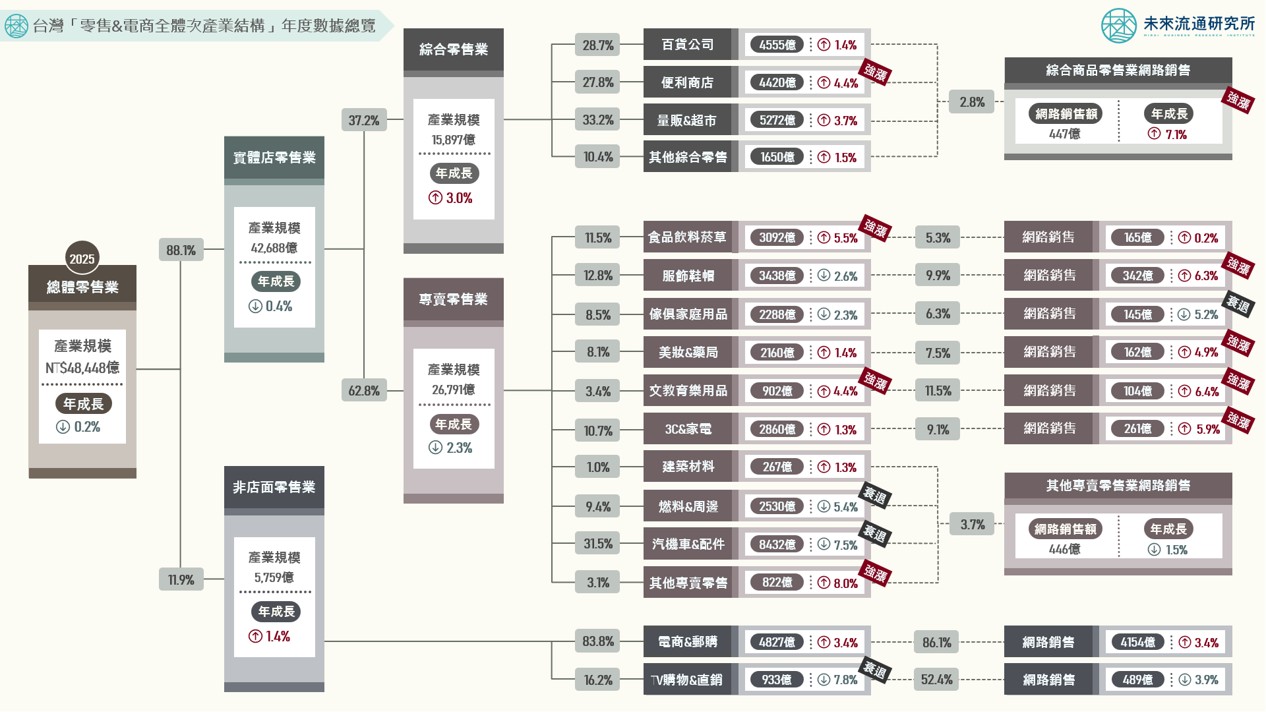

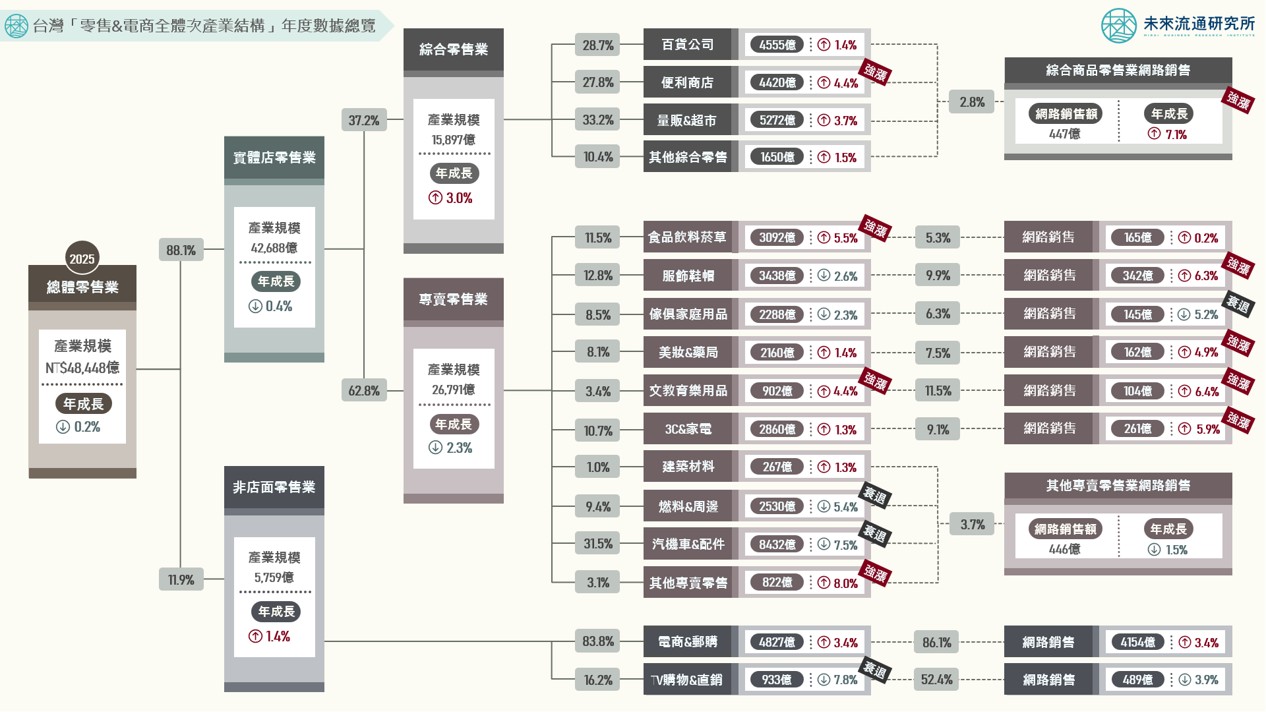

台灣「零售與電商全體次產業結構」年度數據總覽

3個2025年台灣「零售&電商全體次產業結構數據」關鍵情報: 💡2025整體零售產業:近25年來第三次全年整體零售業衰退;綜合零售業攀升3.0%維持穩健擴張,專賣零售業年減2.3% 💡2025實體零售產業:綜合零售、食品飲料、文教育樂、寵物用品業增長強勁,「生活支援型通路」成為實體零售業擴張引擎 💡2025網路銷售產業:全年網路銷售額年增2.8%,電商滲透率創下13.9%歷史次高,綜合零售、文教用品、服飾零售成長亮眼 2025年台灣整體零售業營業額達NT$4兆8448億元,微幅下滑0.2%,為近25年來第三度出現全年規模性衰退。顯示疫情帶動的消費紅利逐步消退後,零售市場正面臨高度競爭與通路結構調整的轉折點。值得注意的是,2025年消費者物價指數(CPI)年增1.7%,在名目價格上揚的情況下,零售業仍出現負成長,顯示實質消費動能減幅更為顯著。不過,產業規模的下滑並不等同於民生消費的全面萎縮,而是反映出不同通路型態與業態間成長動能出現幅度不一的分化落差,產業內部結構性差異趨於顯著。 各實體零售業別經營表現方面,2025年以便利商店業、超市&量販業、食品飲料菸草專賣業、文教育樂用品專賣業、其他專賣零售業(含寵物用品零售)等業別增長表現相對出色,顯示日常補給、體驗型與生活支援型通路型態成為近年推動實體零售領域擴張的重要引擎;服飾鞋帽專賣、傢俱&家庭用品專賣、以及汽機車&配件專賣等業別衰退幅度相對顯著,除部分通路表現受汽車關稅政策、房地產市場走勢等外部因素影響外,亦顯示消費者對非必要型或高單價商品支出態度趨向保守,傾向延後購買或轉向線上通路進行購買決策。 值得注意的是,雖然整體零售產業規模出現微幅衰退,但網路銷售額(含純電商及實體零售業網路銷售額)仍展現逆勢成長動能,全年規模攀升2.8%至NT$6716億,佔整體零售產業比例增至13.86%(即電商滲透率),僅略低於2022年13.93%的歷史高點。其中實體店零售業及非店面零售業網路銷售額分別年增3.2%及2.6%至NT$2073億及NT$4643億元,顯示各類型通路持續受惠於線上購物趨勢,為整體零售市場中重要的成長動能來源。 未來流通研究所定期彙整台灣零售與電商各次產業年度結構數據,並以產業樹狀圖呈現,作為觀察整體零售產業結構與發展脈絡的重要基礎。樹狀圖可快速且清晰地掌握各次產業規模、成長率及其他關鍵指標,並藉由各路徑間數據計算,精確分析不同次產業於各層級結構中的佔比。此外,將各次產業網路銷售額彙總並與整體零售業規模進行對比,即可得知整體零售業的網路銷售比例(即電商滲透率)。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「零售與電商全體次產業結構」年度數據總覽 2026/02/04 【關鍵排行圖解】台灣「2025Q4購物季電商平台流量」解析 2026/01/27 台灣「2025Q4購物季電商平台流量」解析 2026/01/27 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13 台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13 【商業數據圖解】台灣主要零售業別商品結構基因圖譜 2025/12/16

台灣「2025Q4購物季電商平台流量」解析

3個「2025Q4購物季電商平台流量」關鍵情報: 💡TOP 15電商平台流量:總流量年減2.7%至1.61億人次,蝦皮、momo穩居TOP 2,台灣酷澎、好市多線上購流量成長最顯著 💡流量結構與特徵分析:Uber Eats、蝦皮購物、露天市集展現高黏著度與流量品質,Uber Eats與露天市集年輕族群佔比最高 💡實體電商流量分析:8家實體電商流量創歷史新高,特力屋線上購、UNIQLO台灣、好市多線上購、iOPEN Mall流量增幅領先 2025Q4台灣TOP 15電商平台月均總流量達1.61億人次,較2024年同期微幅回落2.7%。顯示在疫情期間累積的線上消費紅利逐步消退後,流量成長不再是普遍現象,取而代之的是優勢通路的選擇性成長。進一步觀察各平台於調查期間表現可以看到,2025年台灣電商流量版圖展現出兩項明確走勢:其一為以蝦皮、酷澎、Uber Eats為首的外資電商與外送平台,憑藉其資本實力、定價策略與高密度物流網絡,持續強化對於本土線上消費市場的滲透;其二為大型本土零售集團加速推動資源整合與生態系布局,透過多元化的策略配置鞏固競爭門檻,形成集團軍對壘的競爭局勢。因此,具備資本、物流或生態系優勢的平台,在總量趨於平穩的市場環境中持續吸納流量並擴大影響力,資源有限的中小型平台則面臨流量縮減壓力,導致平台間流量與規模差距持續擴大。 本次調查結果顯示,2025Q4月均流量超過千萬人次的大型電商平台包括蝦皮購物、momo購物、PChome以及博客來四大平台。其中蝦皮購物以單月5560萬人次的流量規模維持顯著領先,其規模優勢與用戶基礎均遠高於其他競爭對手。流量成長表現方面,則以台灣酷澎(+214.5%)、好市多線上購物(+27.1%)、iOPEN Mall(+19.3%)以及Uber Eats台灣(+18.0%)增長幅度最為顯著。尤其台灣酷澎2025Q4月均流量大幅躍升至790萬人次,快速拉近與既有大型平台間的流量差距,為近年結構已趨穩定的台灣電商產業中少見的高成長案例。此外,本次首度納入調查的Uber Eats台灣,月均流量表現躍居第11位,顯示外送平台所採取的快商務模式,已成功將高密度實體店鋪網絡與即時履約能力轉化為線上通路競爭優勢。不僅有效強化實體零售的數位延伸效益,亦形塑出具高度滲透力的生活型電商入口,成為消費者日常高頻使用的重要消費節點。 本次調查同步彙整主要電商平台2025Q4跳出率、年輕族群結構、瀏覽深度(每次訪問頁數)與停留時間(平均訪問時長)等關鍵流量指標。調查結果顯示,Uber Eats台灣、蝦皮購物以及露天市集在跳出率、訪問頁數、平均停留時間等三項核心黏著度指標中均穩居前三,顯示具備高頻率使用情境的日常工具型平台,以及擁有高度內容吸引力與社群互動特性的電商平台,在使用深度與用戶黏著度表現上相對更具優勢。 實體電商流量調查方面,本次進榜前十大實體電商合計流量強勁成長13.7%至2790萬人次,其中8家大型業者月均流量創下歷史新高。觀察其業態分布,涵蓋量販、超市、服飾、居家與生活風格等多元零售型態,顯示台灣零售市場OMO模式發展已逐步邁入成熟階段。具備實體門市網絡、品牌信任基礎與全通路整合能力的實體電商,不僅能夠維持相對穩健的流量擴張,更進一步成為企業鞏固會員生態系與實現全通路覆蓋的關鍵戰場。以流量規模作為指標,2025Q4前三大實體電商依序為好市多線上購物、UNIQLO台灣網路商店以及誠品線上;以成長幅度觀察,則以特力屋線上購物、UNIQLO台灣網路商店、好市多線上購物、iOPEN Mall以及GU台灣表現最為亮眼。 觀察電商平台流量數據,不僅有助於辨識網路購物市場中的流量領先者與潛在成長新星,更能夠在高度競爭的數位行銷戰場中,具體呈現各家企業為爭奪消費者注意力與進站行為所採取的策略布局與資源配置差異。未來流通研究所針對2025年第四季台灣主要綜合電商平台及實體零售企業營運電商進行流量爬取與分析。除基礎流量規模外,同步結合跳出率、年輕族群佔比、瀏覽深度等關鍵行為指標進行交叉比對,以全面呈現不同電商模式在流量取得、用戶參與品質與轉化潛力上的差異,作為觀察台灣整體電商平台流量變化、競爭態勢演進及全通路經營成效的重要參照基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「2025Q4購物季電商平台流量」解析 2026/01/27 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13 台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13 【商業數據圖解】台灣主要零售業別商品結構基因圖譜 2025/12/16 台灣主要零售業別商品結構基因圖譜 2025/12/16 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代 2025/11/26

台灣「零售與電商次產業」趨勢回顧與展望

4個「台灣零售&電商次產業趨勢回顧展望」關鍵情報:💡 第一象限(中期成長高、短期成長高):遊樂器&玩具模型、中古汽車、自販機、電子商務、藥局醫材、綜合零售、烘焙專賣💡 第二象限(中期成長低、短期成長高):手機&智慧裝置、文教育樂用品、美妝藥局、食品飲料、3C家電、免稅商店、建材五金💡 第三象限(中期成長低、短期成長低):服飾零售、家具專賣、運動用品、電視購物、珠寶首飾、鞋履箱包、汽車百貨、中藥行💡 第四象限(中期成長高、短期成長低):直銷傳銷、汽機車&零配件專賣零售與電商產業承載龐大商品流通規模與金流交易活動,其營收表現直接反映出社會實質購買力與物價波動情勢,為家庭消費支出核心板塊。此外,零售與電商產業亦為連結上游製造供應鏈與終端市場的關鍵樞紐,具備高頻率交易與全通路滲透特性,往往被視為觀測內需市場活絡度、家庭消費信心、供應鏈庫存循環以及數位經濟滲透成熟度時的綜合性指標。本次調查以2025年單年度推估營收年增率(YOY)為短期成長指標,並以十年期(2015-2025)年均複合成長率(CAGR)作為中期結構性成長指標,透過雙軸分析架構,檢視各項零售與電商次產業別在不同時間維度下的成長動能與發展差異。本次調查以整體零售業平均成長數值做為分析的基準原點,以此建構出四大象限,藉以衡量各業別相對位置與動態變化,作為判讀產業趨勢的重要依據。本次調查中,第一象限業別具備明確且具延續性的成長優勢,不僅2015-2025年中期複合成長率高於整體零售產業基準值,2025年在整體零售產業衰退的挑戰下,依舊展現穩健擴張動能。位於該象限的業別包括吸納民生與日常消費支出的超商、超市、量販、百貨等綜合零售業別;遊樂器&玩具模型、中古汽車、藥局醫材、烘焙麵包、保健營養食品、寵物&相關用品等專賣零售業別,多數成功掌握功能明確且持續擴張的獨特需求類型,在市場分化過程中持續提升滲透率;以及憑藉高度便利性、低邊際成本與數位化營運模式快速擴張的自動販賣機與電子商務等無店面零售業別。第二象限業別則包括手機&智慧型裝置專賣、文教育樂用品專賣、3C家電專賣、美妝藥局、食品飲料&菸草製品專賣、免稅商店以及五金&建材專賣等業別,呈現中期成長溫和、短期成長動能優於整體零售業均值的成長型態,多屬於市場滲透率較高的成熟型或循環型需求市場。其中手機&智慧型裝置、文教育樂用品、以及食品飲料&菸草製品專賣業成長表現相對亮眼。第三象限業別整體呈現中期成長趨緩、短期動能轉弱的成長型態,多為台灣零售市場中偏高度成熟、且同時承受需求移轉、競爭加劇或銷售通路重組等壓力的產業族群。本次調查中,位於該象限的業別包括CAGR仍保持正向成長的服飾零售、家具零售、運動用品零售、電視購物與中藥零售業,顯示上述業別多仍保有一定程度的規模基礎與穩定基本需求,惟短期成長表現對於景氣循環、消費信心波動與家庭支出排序具備較高度敏感性;同屬第三象限的家用器具&用品零售、珠寶首飾零售、鞋履箱包零售以及汽車百貨零售業,多屬非高頻率消費或可延後購買的非必需型商品,於本次調查中YOY與CAGR指標均陷入負成長,顯示上述業別在通膨或疫情導致實質購買力受限的環境中,往往率先受到消費遞延效應的影響。第四象限業別包括直銷傳銷業與汽機車及零配件零售業,呈現中期成長穩健、短期擴張動能縮減的成長特徵。因有效掌握特定消費族群、長期發展具備支撐基礎,但2025年受景氣循環或消費環境轉折影響,出現較明顯的下調修正。其中汽機車及零配件零售業負向落差達12.8個百分點,為本次調查中最高。未來流通研究所針對主要零售&電商業別,以十年期(2015-2025)年均複合成長率(CAGR)作為中期成長指標,結合2025單年度短期成長率(推估)進行雙軸矩陣分析,並以整體零售業平均數值做為象限原點,藉以評估各業別不同期間發展走勢與成長力道,做為產業趨勢回顧與展望評估之基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望2026/01/13 台灣「零售與電商次產業」趨勢回顧與展望2026/01/13 【商業數據圖解】台灣主要零售業別商品結構基因圖譜2025/12/16 台灣主要零售業別商品結構基因圖譜2025/12/16 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 台灣網路使用行為:線上零售「流量通膨」時代2025/11/26

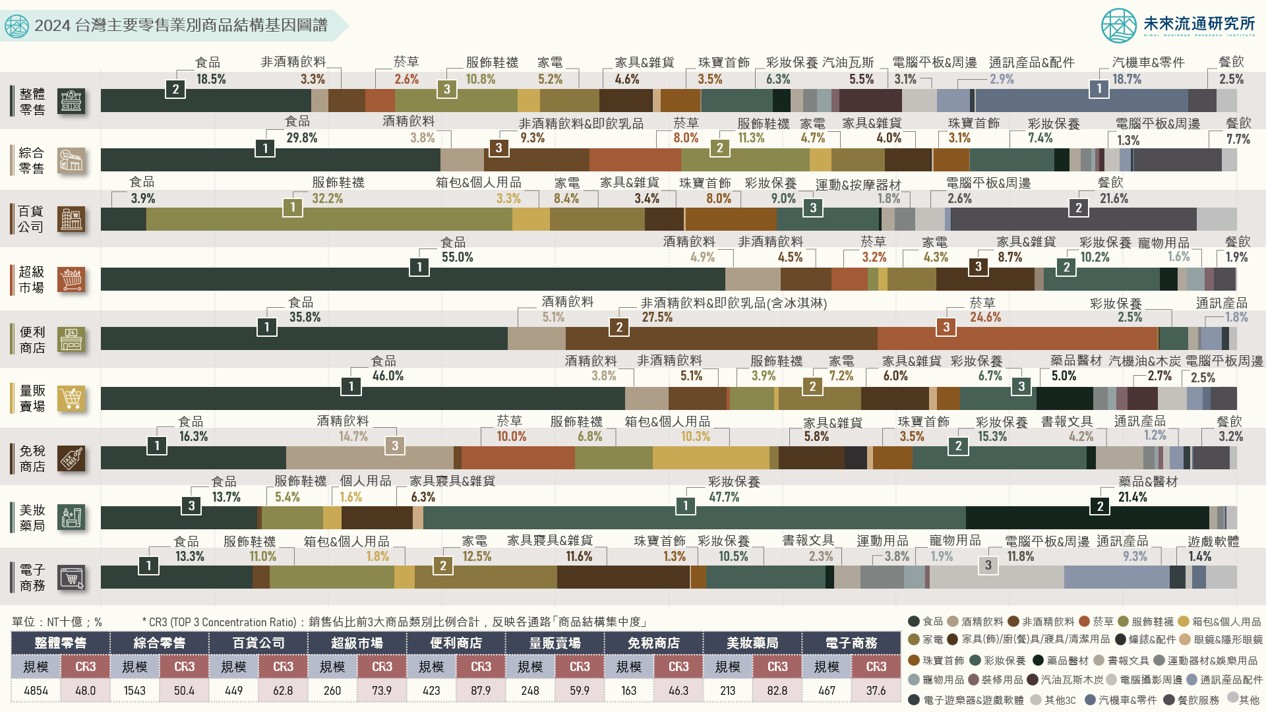

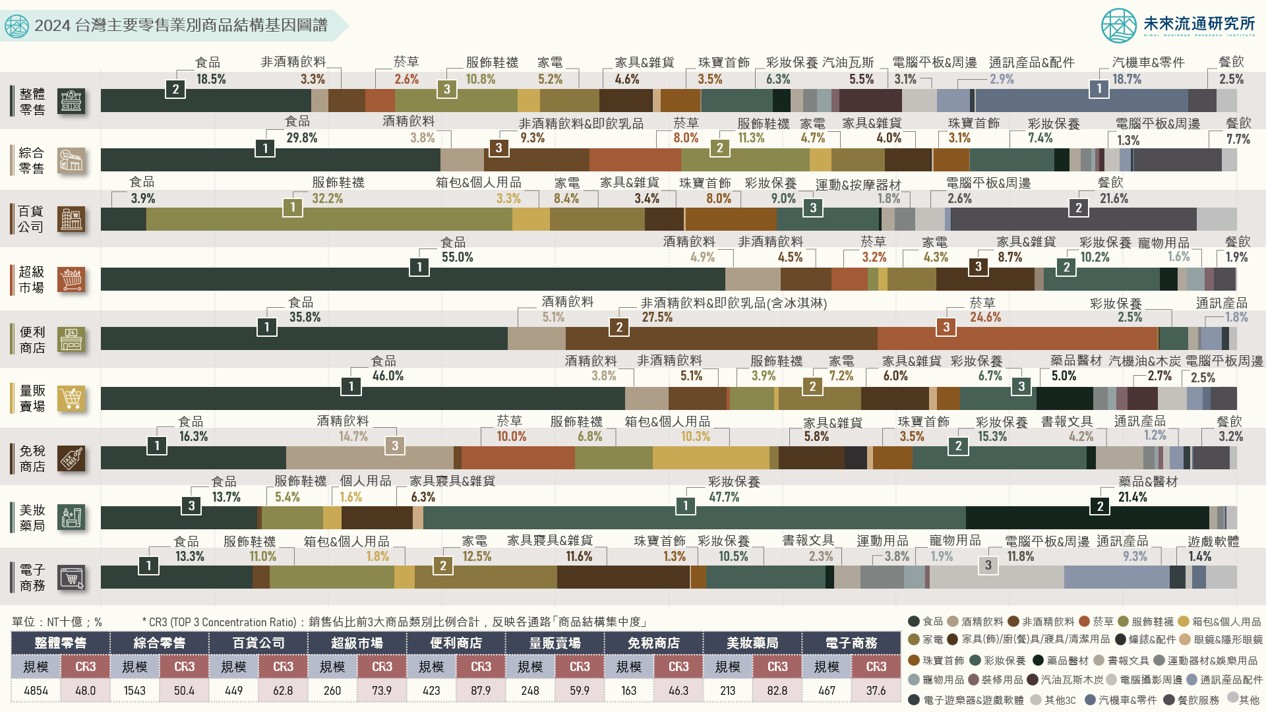

台灣主要零售業別商品結構基因圖譜

4個台灣「主要零售業別商品結構」關鍵情報:💡整體零售業商品結構:汽機車佔比下滑,消費流向食品、通訊產品、家電、保健與寵物用品;電商轉向全方位生活量販💡實體零售通路「零售服務化」:百貨公司加速轉型為大型餐飲聚落&社交場域;超商成為國民食堂與生活基礎設施💡功能性通路走向「專業深化」:彩妝保養&專業醫療保健為推動藥妝店成長雙箭頭;量販賣場掌握家庭核心物資剛需市場💡特定通路「新興箭頭品類」:彩妝保養首登超市第2大銷售品類;免稅鐵三角「菸酒妝」佔比下滑、服飾/箱包/書籍攀升「銷售商品結構」為零售通路最核心的DNA組成要素,主要銷售品項不僅形塑出零售通路的多元服務特徵及消費者購物場域偏好,同時也構成零售業各次產業別間最關鍵的營運差異與產業邊界判別基礎。此外,代表各通路別前3大銷售商品類別合計比例的「銷售商品結構集中度(TOP 3 Concentration Ratio, CR3)」數值,反映出不同零售業別在商品銷售策略、市場定位及資源配置上的差異,不僅有助於觀察各通路跨年度調整與成長路徑,亦可作為研判代表性業者策略布局與產業競合關係演變的重要觀測指標。未來流通研究所定期彙整台灣「主要零售業別商品結構」年度數據,以基因圖譜方式呈現各業別核心銷售商品組成。調查範疇涵蓋整體零售業、綜合商品零售業、百貨公司業、超級市場業、便利商店業、量販賣場業、免稅商店業、美妝藥局業及電子商務業等,並進一步結合TOP3商品集中度指標(CR3)進行分析,以掌握各零售通路別當年度銷售趨勢關鍵變化。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望2026/01/13 台灣「零售與電商次產業」趨勢回顧與展望2026/01/13 【商業數據圖解】台灣主要零售業別商品結構基因圖譜2025/12/16 台灣主要零售業別商品結構基因圖譜2025/12/16 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 台灣網路使用行為:線上零售「流量通膨」時代2025/11/26

台灣網路使用行為:線上零售「流量通膨」時代

3個台灣網路使用行為:線上零售「流量通膨」時代關鍵情報: 💡線上零售「流量通膨」:TOP 15綜合電商總流量年減4.2%;廣告成本持續攀升、線上零售平均ROAS連續4年下滑至3.51 💡社群流量展現功能特徵:LINE蟬聯使用率冠軍,YT及FB廣告觸及人數逾1700萬人,IG/TikTok/Threads廣告觸及增幅達雙位數 💡消費者網購行為變化:搜尋引擎蟬聯最大資訊檢索管道、ChatGPT佔比增至24.3%;品牌官網及SNS為購買前主要造訪標的 根據DataReportal追蹤分析,疫情後全球線上零售市場已自流量紅利期進入更高強度的流量爭奪與資本效率競賽。台灣亦呈現相同趨勢:數位廣告金額自2021年的US$28.9億增至2025年達US$44.8億,累計成長幅度達55.0%,遠高於同期間零售業網路銷售額(約20.4%)成長表現。此外,台灣線上零售平均廣告回報比(Return on AD Spending, ROAS)已連續四年下滑,自2021年的4.83降至2025年的3.51,顯示企業獲取流量的邊際成本上升,形成典型的「流量通膨」現象。促使近年零售企業行銷戰略重點逐步自過往單純追求廣泛觸及的目標,轉向強化流量品質、轉化效率以及廣告投資報酬率,同時更加重視數據科技、AI行銷與自動化工具的應用,協助精準鎖定高價值消費者以優化廣告資源分配並提升投放效率。 本次調查同步盤點台灣前在廣告觸及人數最高的社群媒體平台表現,其中具備龐大用戶基盤與高跨年齡層覆蓋能力的YouTube與Facebook擁有最高潛在觸及人數,為企業進行大規模觸及與品牌維護的首選平台;IG與TikTok雖然潛在觸及基數不及兩大傳統社群媒體平台,但亮眼成長表現反映出其用戶數量與活躍度的快速提升,其中TikTok更以高增長率快速接近IG潛在觸及規模;受益於母集團Meta的跨平台導流效益,本年度首次納入調查的Threads潛在觸及人數高達670萬人,首度進榜即擠身台灣第5大廣告潛在觸及平台。此外,台灣消費者獲取線上資訊方式中,搜尋引擎以85.6%的比例遙遙領先,確立其作為資訊檢索核心基礎設施的地位,但生成式AI工具ChatGPT短時間內使用佔比增至24.3%,成為與圖像搜索並駕齊驅的資訊來源,顯示透過AI工具輔助的資訊檢索與知識獲取方式正快速普及,使AI自單純的輔助工具躍升為新興資訊入口。 未來流通研究所綜整分析台灣網路使用行為關鍵數據,針對大型綜合電商平台月均流量變化、主要社群媒體與通訊平台使用數據、數位廣告關鍵數據、消費者獲取線上資訊方式等關鍵指標進行分析,作為觀測流量通膨時代下民眾網路使用行為之參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣網路使用行為:線上零售「流量通膨」時代 2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖 2025/11/18 海外「實體零售AI科技導入案例」地圖 2025/11/18 【市場預測圖解】2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29

台灣「關鍵零售品類」通路比例與銷售變化

3個台灣「關鍵零售品類」通路比例&銷售變化關鍵情報: 💡整體通路結構分析:通路集中度偏高,前三大通路合計佔比(CR3)達62.8%至96.5%,惟專賣型通路佔比逐年下滑 💡民生快消&專業照護品類:2019-2025年藥品&醫材、寵物食用品、食品&生鮮類銷售成長最強,高密度實體通路具主導地位 💡高單價耐久&半耐久消費品類:3C產品、家電、家具寢具家用品、服飾品類為OMO關鍵戰場,通路功能分工加速成形 觀察各商品品類銷售通路結構與變動趨勢有助於判別市場通路集中度變化、主力銷售通路移轉方向以及新興銷售模式滲透程度,為掌握零售與消費市場趨勢的核心指標。本次調查結果顯示,多數品類通路集中度長期維持較高水準,前三大通路合計佔比(CR3)介於62.8%至96.5%間,顯示銷售結構仍高度集中於具規模優勢的特定核心通路型態。 不過,比較2019及2025年各品類通路結構變化,仍可觀察到兩項關鍵走勢:首先,相較於2019年多數品類銷售通路高度集中於專賣型通路的組成結構,2025年專賣通路雖仍維持最大銷售通路地位,但佔比普遍下滑。顯示消費市場對於單一專業通路的依賴程度逐步降低,取而代之的為綜合零售通路以及非店面零售的加速滲透,顯示通路結構正轉向更為開放多元的競爭型態;其次,非店面零售通路佔比在各品類中均出現顯著攀升,顯示線上零售通路已自疫情期間因應非接觸需求的購物避風港,轉變為整體零售市場中的常態性核心通路,且滲透範圍自標準化、價格導向商品,快速延伸至服飾、美妝、家具等過往高度依賴實體體驗與服務互動的品類。 進一步觀察各品類銷售通路結構可以看到,在食品、藥品&醫材、寵物用品&食品、美妝保養&個人清潔等高頻率民生快消品與專業照護型消費品類中,具備高據點密度與即時取得優勢的超商與超市通路,以及具備專業諮詢能力或實體信任機能的藥局、寵物專賣店展現出明確主導地位;在3C資通訊產品、家電、家具寢具&家用品、服飾鞋襪等高單價或半耐久消費品類中,通路集中度普遍偏高,且非店面零售通路佔比強勁攀升,使上述品類成為OMO整合模式關鍵戰場,通路功能分工加速成形。 未來流通研究所針對台灣「關鍵零售品類」通路比例及銷售變化進行定期調查,彙整八項主要銷售品類關聯數據,涵蓋銷售額分布、通路佔比及變動趨勢等指標,做為觀察各主要商品類別銷售走勢的重要參考基礎,有助於掌握市場動態並評估消費者行為變化對整體零售市場表現影響。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「關鍵零售品類」通路比例與銷售變化 2026/02/23 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2026/02/04 台灣「零售與電商全體次產業結構」年度數據總覽 2026/02/04 【關鍵排行圖解】台灣「2025Q4購物季電商平台流量」解析 2026/01/27 台灣「2025Q4購物季電商平台流量」解析 2026/01/27 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13

台灣「零售與電商全體次產業結構」年度數據總覽

3個2025年台灣「零售&電商全體次產業結構數據」關鍵情報: 💡2025整體零售產業:近25年來第三次全年整體零售業衰退;綜合零售業攀升3.0%維持穩健擴張,專賣零售業年減2.3% 💡2025實體零售產業:綜合零售、食品飲料、文教育樂、寵物用品業增長強勁,「生活支援型通路」成為實體零售業擴張引擎 💡2025網路銷售產業:全年網路銷售額年增2.8%,電商滲透率創下13.9%歷史次高,綜合零售、文教用品、服飾零售成長亮眼 2025年台灣整體零售業營業額達NT$4兆8448億元,微幅下滑0.2%,為近25年來第三度出現全年規模性衰退。顯示疫情帶動的消費紅利逐步消退後,零售市場正面臨高度競爭與通路結構調整的轉折點。值得注意的是,2025年消費者物價指數(CPI)年增1.7%,在名目價格上揚的情況下,零售業仍出現負成長,顯示實質消費動能減幅更為顯著。不過,產業規模的下滑並不等同於民生消費的全面萎縮,而是反映出不同通路型態與業態間成長動能出現幅度不一的分化落差,產業內部結構性差異趨於顯著。 各實體零售業別經營表現方面,2025年以便利商店業、超市&量販業、食品飲料菸草專賣業、文教育樂用品專賣業、其他專賣零售業(含寵物用品零售)等業別增長表現相對出色,顯示日常補給、體驗型與生活支援型通路型態成為近年推動實體零售領域擴張的重要引擎;服飾鞋帽專賣、傢俱&家庭用品專賣、以及汽機車&配件專賣等業別衰退幅度相對顯著,除部分通路表現受汽車關稅政策、房地產市場走勢等外部因素影響外,亦顯示消費者對非必要型或高單價商品支出態度趨向保守,傾向延後購買或轉向線上通路進行購買決策。 值得注意的是,雖然整體零售產業規模出現微幅衰退,但網路銷售額(含純電商及實體零售業網路銷售額)仍展現逆勢成長動能,全年規模攀升2.8%至NT$6716億,佔整體零售產業比例增至13.86%(即電商滲透率),僅略低於2022年13.93%的歷史高點。其中實體店零售業及非店面零售業網路銷售額分別年增3.2%及2.6%至NT$2073億及NT$4643億元,顯示各類型通路持續受惠於線上購物趨勢,為整體零售市場中重要的成長動能來源。 未來流通研究所定期彙整台灣零售與電商各次產業年度結構數據,並以產業樹狀圖呈現,作為觀察整體零售產業結構與發展脈絡的重要基礎。樹狀圖可快速且清晰地掌握各次產業規模、成長率及其他關鍵指標,並藉由各路徑間數據計算,精確分析不同次產業於各層級結構中的佔比。此外,將各次產業網路銷售額彙總並與整體零售業規模進行對比,即可得知整體零售業的網路銷售比例(即電商滲透率)。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「零售與電商全體次產業結構」年度數據總覽 2026/02/04 【關鍵排行圖解】台灣「2025Q4購物季電商平台流量」解析 2026/01/27 台灣「2025Q4購物季電商平台流量」解析 2026/01/27 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13 台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13 【商業數據圖解】台灣主要零售業別商品結構基因圖譜 2025/12/16

台灣「2025Q4購物季電商平台流量」解析

3個「2025Q4購物季電商平台流量」關鍵情報: 💡TOP 15電商平台流量:總流量年減2.7%至1.61億人次,蝦皮、momo穩居TOP 2,台灣酷澎、好市多線上購流量成長最顯著 💡流量結構與特徵分析:Uber Eats、蝦皮購物、露天市集展現高黏著度與流量品質,Uber Eats與露天市集年輕族群佔比最高 💡實體電商流量分析:8家實體電商流量創歷史新高,特力屋線上購、UNIQLO台灣、好市多線上購、iOPEN Mall流量增幅領先 2025Q4台灣TOP 15電商平台月均總流量達1.61億人次,較2024年同期微幅回落2.7%。顯示在疫情期間累積的線上消費紅利逐步消退後,流量成長不再是普遍現象,取而代之的是優勢通路的選擇性成長。進一步觀察各平台於調查期間表現可以看到,2025年台灣電商流量版圖展現出兩項明確走勢:其一為以蝦皮、酷澎、Uber Eats為首的外資電商與外送平台,憑藉其資本實力、定價策略與高密度物流網絡,持續強化對於本土線上消費市場的滲透;其二為大型本土零售集團加速推動資源整合與生態系布局,透過多元化的策略配置鞏固競爭門檻,形成集團軍對壘的競爭局勢。因此,具備資本、物流或生態系優勢的平台,在總量趨於平穩的市場環境中持續吸納流量並擴大影響力,資源有限的中小型平台則面臨流量縮減壓力,導致平台間流量與規模差距持續擴大。 本次調查結果顯示,2025Q4月均流量超過千萬人次的大型電商平台包括蝦皮購物、momo購物、PChome以及博客來四大平台。其中蝦皮購物以單月5560萬人次的流量規模維持顯著領先,其規模優勢與用戶基礎均遠高於其他競爭對手。流量成長表現方面,則以台灣酷澎(+214.5%)、好市多線上購物(+27.1%)、iOPEN Mall(+19.3%)以及Uber Eats台灣(+18.0%)增長幅度最為顯著。尤其台灣酷澎2025Q4月均流量大幅躍升至790萬人次,快速拉近與既有大型平台間的流量差距,為近年結構已趨穩定的台灣電商產業中少見的高成長案例。此外,本次首度納入調查的Uber Eats台灣,月均流量表現躍居第11位,顯示外送平台所採取的快商務模式,已成功將高密度實體店鋪網絡與即時履約能力轉化為線上通路競爭優勢。不僅有效強化實體零售的數位延伸效益,亦形塑出具高度滲透力的生活型電商入口,成為消費者日常高頻使用的重要消費節點。 本次調查同步彙整主要電商平台2025Q4跳出率、年輕族群結構、瀏覽深度(每次訪問頁數)與停留時間(平均訪問時長)等關鍵流量指標。調查結果顯示,Uber Eats台灣、蝦皮購物以及露天市集在跳出率、訪問頁數、平均停留時間等三項核心黏著度指標中均穩居前三,顯示具備高頻率使用情境的日常工具型平台,以及擁有高度內容吸引力與社群互動特性的電商平台,在使用深度與用戶黏著度表現上相對更具優勢。 實體電商流量調查方面,本次進榜前十大實體電商合計流量強勁成長13.7%至2790萬人次,其中8家大型業者月均流量創下歷史新高。觀察其業態分布,涵蓋量販、超市、服飾、居家與生活風格等多元零售型態,顯示台灣零售市場OMO模式發展已逐步邁入成熟階段。具備實體門市網絡、品牌信任基礎與全通路整合能力的實體電商,不僅能夠維持相對穩健的流量擴張,更進一步成為企業鞏固會員生態系與實現全通路覆蓋的關鍵戰場。以流量規模作為指標,2025Q4前三大實體電商依序為好市多線上購物、UNIQLO台灣網路商店以及誠品線上;以成長幅度觀察,則以特力屋線上購物、UNIQLO台灣網路商店、好市多線上購物、iOPEN Mall以及GU台灣表現最為亮眼。 觀察電商平台流量數據,不僅有助於辨識網路購物市場中的流量領先者與潛在成長新星,更能夠在高度競爭的數位行銷戰場中,具體呈現各家企業為爭奪消費者注意力與進站行為所採取的策略布局與資源配置差異。未來流通研究所針對2025年第四季台灣主要綜合電商平台及實體零售企業營運電商進行流量爬取與分析。除基礎流量規模外,同步結合跳出率、年輕族群佔比、瀏覽深度等關鍵行為指標進行交叉比對,以全面呈現不同電商模式在流量取得、用戶參與品質與轉化潛力上的差異,作為觀察台灣整體電商平台流量變化、競爭態勢演進及全通路經營成效的重要參照基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「2025Q4購物季電商平台流量」解析 2026/01/27 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13 台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13 【商業數據圖解】台灣主要零售業別商品結構基因圖譜 2025/12/16 台灣主要零售業別商品結構基因圖譜 2025/12/16 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代 2025/11/26

台灣「零售與電商次產業」趨勢回顧與展望

4個「台灣零售&電商次產業趨勢回顧展望」關鍵情報:💡 第一象限(中期成長高、短期成長高):遊樂器&玩具模型、中古汽車、自販機、電子商務、藥局醫材、綜合零售、烘焙專賣💡 第二象限(中期成長低、短期成長高):手機&智慧裝置、文教育樂用品、美妝藥局、食品飲料、3C家電、免稅商店、建材五金💡 第三象限(中期成長低、短期成長低):服飾零售、家具專賣、運動用品、電視購物、珠寶首飾、鞋履箱包、汽車百貨、中藥行💡 第四象限(中期成長高、短期成長低):直銷傳銷、汽機車&零配件專賣零售與電商產業承載龐大商品流通規模與金流交易活動,其營收表現直接反映出社會實質購買力與物價波動情勢,為家庭消費支出核心板塊。此外,零售與電商產業亦為連結上游製造供應鏈與終端市場的關鍵樞紐,具備高頻率交易與全通路滲透特性,往往被視為觀測內需市場活絡度、家庭消費信心、供應鏈庫存循環以及數位經濟滲透成熟度時的綜合性指標。本次調查以2025年單年度推估營收年增率(YOY)為短期成長指標,並以十年期(2015-2025)年均複合成長率(CAGR)作為中期結構性成長指標,透過雙軸分析架構,檢視各項零售與電商次產業別在不同時間維度下的成長動能與發展差異。本次調查以整體零售業平均成長數值做為分析的基準原點,以此建構出四大象限,藉以衡量各業別相對位置與動態變化,作為判讀產業趨勢的重要依據。本次調查中,第一象限業別具備明確且具延續性的成長優勢,不僅2015-2025年中期複合成長率高於整體零售產業基準值,2025年在整體零售產業衰退的挑戰下,依舊展現穩健擴張動能。位於該象限的業別包括吸納民生與日常消費支出的超商、超市、量販、百貨等綜合零售業別;遊樂器&玩具模型、中古汽車、藥局醫材、烘焙麵包、保健營養食品、寵物&相關用品等專賣零售業別,多數成功掌握功能明確且持續擴張的獨特需求類型,在市場分化過程中持續提升滲透率;以及憑藉高度便利性、低邊際成本與數位化營運模式快速擴張的自動販賣機與電子商務等無店面零售業別。第二象限業別則包括手機&智慧型裝置專賣、文教育樂用品專賣、3C家電專賣、美妝藥局、食品飲料&菸草製品專賣、免稅商店以及五金&建材專賣等業別,呈現中期成長溫和、短期成長動能優於整體零售業均值的成長型態,多屬於市場滲透率較高的成熟型或循環型需求市場。其中手機&智慧型裝置、文教育樂用品、以及食品飲料&菸草製品專賣業成長表現相對亮眼。第三象限業別整體呈現中期成長趨緩、短期動能轉弱的成長型態,多為台灣零售市場中偏高度成熟、且同時承受需求移轉、競爭加劇或銷售通路重組等壓力的產業族群。本次調查中,位於該象限的業別包括CAGR仍保持正向成長的服飾零售、家具零售、運動用品零售、電視購物與中藥零售業,顯示上述業別多仍保有一定程度的規模基礎與穩定基本需求,惟短期成長表現對於景氣循環、消費信心波動與家庭支出排序具備較高度敏感性;同屬第三象限的家用器具&用品零售、珠寶首飾零售、鞋履箱包零售以及汽車百貨零售業,多屬非高頻率消費或可延後購買的非必需型商品,於本次調查中YOY與CAGR指標均陷入負成長,顯示上述業別在通膨或疫情導致實質購買力受限的環境中,往往率先受到消費遞延效應的影響。第四象限業別包括直銷傳銷業與汽機車及零配件零售業,呈現中期成長穩健、短期擴張動能縮減的成長特徵。因有效掌握特定消費族群、長期發展具備支撐基礎,但2025年受景氣循環或消費環境轉折影響,出現較明顯的下調修正。其中汽機車及零配件零售業負向落差達12.8個百分點,為本次調查中最高。未來流通研究所針對主要零售&電商業別,以十年期(2015-2025)年均複合成長率(CAGR)作為中期成長指標,結合2025單年度短期成長率(推估)進行雙軸矩陣分析,並以整體零售業平均數值做為象限原點,藉以評估各業別不同期間發展走勢與成長力道,做為產業趨勢回顧與展望評估之基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望2026/01/13 台灣「零售與電商次產業」趨勢回顧與展望2026/01/13 【商業數據圖解】台灣主要零售業別商品結構基因圖譜2025/12/16 台灣主要零售業別商品結構基因圖譜2025/12/16 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 台灣網路使用行為:線上零售「流量通膨」時代2025/11/26

台灣主要零售業別商品結構基因圖譜

4個台灣「主要零售業別商品結構」關鍵情報:💡整體零售業商品結構:汽機車佔比下滑,消費流向食品、通訊產品、家電、保健與寵物用品;電商轉向全方位生活量販💡實體零售通路「零售服務化」:百貨公司加速轉型為大型餐飲聚落&社交場域;超商成為國民食堂與生活基礎設施💡功能性通路走向「專業深化」:彩妝保養&專業醫療保健為推動藥妝店成長雙箭頭;量販賣場掌握家庭核心物資剛需市場💡特定通路「新興箭頭品類」:彩妝保養首登超市第2大銷售品類;免稅鐵三角「菸酒妝」佔比下滑、服飾/箱包/書籍攀升「銷售商品結構」為零售通路最核心的DNA組成要素,主要銷售品項不僅形塑出零售通路的多元服務特徵及消費者購物場域偏好,同時也構成零售業各次產業別間最關鍵的營運差異與產業邊界判別基礎。此外,代表各通路別前3大銷售商品類別合計比例的「銷售商品結構集中度(TOP 3 Concentration Ratio, CR3)」數值,反映出不同零售業別在商品銷售策略、市場定位及資源配置上的差異,不僅有助於觀察各通路跨年度調整與成長路徑,亦可作為研判代表性業者策略布局與產業競合關係演變的重要觀測指標。未來流通研究所定期彙整台灣「主要零售業別商品結構」年度數據,以基因圖譜方式呈現各業別核心銷售商品組成。調查範疇涵蓋整體零售業、綜合商品零售業、百貨公司業、超級市場業、便利商店業、量販賣場業、免稅商店業、美妝藥局業及電子商務業等,並進一步結合TOP3商品集中度指標(CR3)進行分析,以掌握各零售通路別當年度銷售趨勢關鍵變化。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望2026/01/13 台灣「零售與電商次產業」趨勢回顧與展望2026/01/13 【商業數據圖解】台灣主要零售業別商品結構基因圖譜2025/12/16 台灣主要零售業別商品結構基因圖譜2025/12/16 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 台灣網路使用行為:線上零售「流量通膨」時代2025/11/26

台灣網路使用行為:線上零售「流量通膨」時代

3個台灣網路使用行為:線上零售「流量通膨」時代關鍵情報: 💡線上零售「流量通膨」:TOP 15綜合電商總流量年減4.2%;廣告成本持續攀升、線上零售平均ROAS連續4年下滑至3.51 💡社群流量展現功能特徵:LINE蟬聯使用率冠軍,YT及FB廣告觸及人數逾1700萬人,IG/TikTok/Threads廣告觸及增幅達雙位數 💡消費者網購行為變化:搜尋引擎蟬聯最大資訊檢索管道、ChatGPT佔比增至24.3%;品牌官網及SNS為購買前主要造訪標的 根據DataReportal追蹤分析,疫情後全球線上零售市場已自流量紅利期進入更高強度的流量爭奪與資本效率競賽。台灣亦呈現相同趨勢:數位廣告金額自2021年的US$28.9億增至2025年達US$44.8億,累計成長幅度達55.0%,遠高於同期間零售業網路銷售額(約20.4%)成長表現。此外,台灣線上零售平均廣告回報比(Return on AD Spending, ROAS)已連續四年下滑,自2021年的4.83降至2025年的3.51,顯示企業獲取流量的邊際成本上升,形成典型的「流量通膨」現象。促使近年零售企業行銷戰略重點逐步自過往單純追求廣泛觸及的目標,轉向強化流量品質、轉化效率以及廣告投資報酬率,同時更加重視數據科技、AI行銷與自動化工具的應用,協助精準鎖定高價值消費者以優化廣告資源分配並提升投放效率。 本次調查同步盤點台灣前在廣告觸及人數最高的社群媒體平台表現,其中具備龐大用戶基盤與高跨年齡層覆蓋能力的YouTube與Facebook擁有最高潛在觸及人數,為企業進行大規模觸及與品牌維護的首選平台;IG與TikTok雖然潛在觸及基數不及兩大傳統社群媒體平台,但亮眼成長表現反映出其用戶數量與活躍度的快速提升,其中TikTok更以高增長率快速接近IG潛在觸及規模;受益於母集團Meta的跨平台導流效益,本年度首次納入調查的Threads潛在觸及人數高達670萬人,首度進榜即擠身台灣第5大廣告潛在觸及平台。此外,台灣消費者獲取線上資訊方式中,搜尋引擎以85.6%的比例遙遙領先,確立其作為資訊檢索核心基礎設施的地位,但生成式AI工具ChatGPT短時間內使用佔比增至24.3%,成為與圖像搜索並駕齊驅的資訊來源,顯示透過AI工具輔助的資訊檢索與知識獲取方式正快速普及,使AI自單純的輔助工具躍升為新興資訊入口。 未來流通研究所綜整分析台灣網路使用行為關鍵數據,針對大型綜合電商平台月均流量變化、主要社群媒體與通訊平台使用數據、數位廣告關鍵數據、消費者獲取線上資訊方式等關鍵指標進行分析,作為觀測流量通膨時代下民眾網路使用行為之參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣網路使用行為:線上零售「流量通膨」時代 2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖 2025/11/18 海外「實體零售AI科技導入案例」地圖 2025/11/18 【市場預測圖解】2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29

2024台灣「物流與交通」產業市佔率英雄榜

3個「2024 台灣物流&交通產業市佔率」關鍵情報:💡陸上運輸&倉儲:宅配快遞、綜合物流業集中度提升,倉儲業長尾效應顯著;統一速達、嘉里快遞、遠雄自貿港市佔成長較高💡海空運輸&報關:海運業貨櫃三雄寡佔態勢加劇;航空業「星宇效應」顯著;承攬業產業集中度顯著攀升、大型業者成長亮眼💡大眾交通運輸:軌道運輸業展現高度集中&自然獨占特性,高鐵、高捷成長亮眼;公車客運&計程車業成為MaaS新戰場分析交通與物流次產業別市佔率結構有助於了解該業別競爭型態、企業策略成效差異化以及外部環境對於供需結構所構成的長期影響。因此,市佔率變化不僅代表個別企業在運能網絡、服務品質、價格策略與技術投入等方面的競爭優勢,透過連續年度比較更能夠進一步辨識出所在業別的生命週期階段,可作為制定產業策略、投資評估與政策規劃的重要參考基礎。本次調查顯示,2024年台灣快遞宅配&外送平台業市佔結構展現出顯著的大型業者主導特徵。位居首位的統一速達市佔率自13.9%回升0.7個百分點至14.6%,為代表性業者中市佔增幅最顯著的業者。foodpanda與Uber Eats兩大外送平台亦憑藉其高度平台化的運作模式與高消費端滲透率、加上由大量兼職配送人力構成的廣泛配送網絡,成為宅配外送市場中極具規模經濟的核心板塊;綜合物流業市佔結構同樣展現大者恆大、集團化運作的明確趨勢,市場由具備通路基礎的便利商店物流體系與第三方專業物流服務商兩大板塊共同主導。其中新竹物流作為本土3PL物流龍頭,2024年市佔率自7.6%攀升至7.9%,反映出其在電商宅配與供應鏈解決方案領域中的競爭力持續增強;航空運輸業中,2024年長榮航空與中華航空合計市佔率達85.0%,為物流&交通各業中CR 2指標最高的業別。不過,星宇航空與台灣虎航近年市佔率快速提升,已為航空業市佔結構造成顯著的邊際變化;承攬報關業市佔結構展現出明確的集中度提升走勢,CR 3年增8.5個百分點至34.0%,為本次調查集中度攀升幅度最高的產業型態。未來流通研究所團隊定期調查彙整台灣物流&交通業經營數據,結合企業本業營收金額(非合併營收)進行計算,定期發布主要次產業別市佔率排名,並針對市佔率變化與產業集中度等指標進行綜整分析,做為深入觀測產業的判讀基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「餐飲與觀光娛樂業」趨勢回顧與展望2026/01/06 【商業數據圖解】2024台灣「物流與交通」產業市佔率英雄榜2025/12/22 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖2025/11/18

2024台灣「物流與交通全體次產業結構」年度數據總覽

3個2024台灣「物流&交通全體次產業結構數據」關鍵情報:💡資產型運輸業&輔助承攬業展現雙位數成長:海洋水運、貨運承攬、船務代理、報關服務規模全面回升;航空運輸業增幅放緩💡內需型物流&客運領域成長分化:倉儲業增長顯著;汽車運輸業、軌道運輸業、快遞外送業溫和擴張;郵務配送規模持續下跌💡產業收支盈虧:整體產業營利率攀升,航空運輸輔助業、海洋水運、船務代理盈利率顯著提升;公車客運為唯一虧損業別物流&交通產業在產業經濟研究領域中普遍被視為領先指標(Leading Indicator)產業,其營運變化往往早於整體景氣循環反映市場訊號,具有高度預測價值。其中物流業掌握供應鏈運能、倉儲利用率、存貨水位等關鍵要素,能夠反映上游生產與下游終端需求市場強弱。例如陸地運輸業營運狀況緊扣內需產銷變化,可作為觀察本地製造、零售與民生消費動能的重要參考基礎;海空運&報關承攬業為衡量進出口貿易景氣、全球市場變化與供應鏈調度走勢的即時輔助指標;大眾運輸、出行經濟等交通運輸業數據則反映出民眾工作通勤、活動密度與整體移動需求,為觀察就業市場活絡程度、觀光產業景氣與城市經濟運作的重要參考基礎。不同細分產業型態共同構成物流&交通產業的多元代表意涵,透過持續追蹤產業規模、各次產業結構佔比變化等指標,有助於全面了解台灣整體社會經濟與產業發展趨勢。本次調查顯示,2024年台灣物流&交通產業規模在2023年衰退18.4%的較低基期上迎來反彈回升,整體規模年增10.9%至NT$1兆8322億元。成長動能主要來自於水上運輸業及航空運輸業兩大資產密集型運輸業別、以及具高服務密度的運輸輔助&承攬報關業別。其中水上運輸業規模年增26.2%,為所有物流&交通次產業別中成長幅度最為顯著的領域;輔助承攬業與航空運輸業規模分別年增13.3%及12.4%,增幅位居第2、3位。三大業別的同步成長充分反映出台灣作為外向型經濟體,其物流與交通產業營運表現與全球貿易景氣高度連動的結構特性,以及台灣物流產業在全球貿易流向中所扮演的關鍵角色。另一方面,相對於跨境運輸與承攬報關業的顯著擴張,2024年內需導向型貨物與旅客運輸相關業別成長表現相對溫和分化。其中規模最大的陸地運輸業產業規模年增4.3%至NT$5443億,多年期溫和成長的發展走勢顯示市場已進入相對成熟的發展階段;倉儲業年增10.7%至NT$528億,雖然規模有限,但成長幅度優於多數內需型運輸業別;郵務&快遞外送業年增2.3%至NT$1268億,其中郵務收入持續萎縮、年減3.3%至NT$264億,反映出紙本郵件需求量長期下滑走勢。快遞外送業則在電商物流與即時配送服務(快商務模式)推動下攀升3.9%,但成長幅度相較疫情期間明顯回落,除因疫情後市場需求增速放緩外,亦受到近年企業自建物流系統提升內部化配送比例所帶來的替代效應影響。值得一提的是,包括汽車貨運、倉儲、快遞外送業在內,近年內需型物流產業的發展軌跡反映出明確的數位經濟實體化趨勢。2024年台灣零售業網路銷售額正式突破NT$6500億元,佔整體零售業比例達13.5%,顯示電子商務不再僅為零售市場的補充性構成,已發展成為主導物流基礎設施建設(衛星倉、自動化分揀中心等)與城市物流規畫的核心引擎。未來流通研究所定期彙整台灣「物流&交通業全體次產業結構」年度數據總覽,並以產業樹狀圖方式呈現。樹狀圖不僅可快速清晰的呈現各次產業別與細項產業別的營收規模、變化率等關鍵數據,藉由各路徑數據間的簡單計算,更能夠進一步得出不同次產業別相對於各層產業結構的精準佔比,可做為觀測整體產業結構與脈絡的重要基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 海外「實體零售AI科技導入案例」地圖2025/11/18

台灣網路使用行為:線上零售「流量通膨」時代

3個台灣網路使用行為:線上零售「流量通膨」時代關鍵情報: 💡線上零售「流量通膨」:TOP 15綜合電商總流量年減4.2%;廣告成本持續攀升、線上零售平均ROAS連續4年下滑至3.51 💡社群流量展現功能特徵:LINE蟬聯使用率冠軍,YT及FB廣告觸及人數逾1700萬人,IG/TikTok/Threads廣告觸及增幅達雙位數 💡消費者網購行為變化:搜尋引擎蟬聯最大資訊檢索管道、ChatGPT佔比增至24.3%;品牌官網及SNS為購買前主要造訪標的 根據DataReportal追蹤分析,疫情後全球線上零售市場已自流量紅利期進入更高強度的流量爭奪與資本效率競賽。台灣亦呈現相同趨勢:數位廣告金額自2021年的US$28.9億增至2025年達US$44.8億,累計成長幅度達55.0%,遠高於同期間零售業網路銷售額(約20.4%)成長表現。此外,台灣線上零售平均廣告回報比(Return on AD Spending, ROAS)已連續四年下滑,自2021年的4.83降至2025年的3.51,顯示企業獲取流量的邊際成本上升,形成典型的「流量通膨」現象。促使近年零售企業行銷戰略重點逐步自過往單純追求廣泛觸及的目標,轉向強化流量品質、轉化效率以及廣告投資報酬率,同時更加重視數據科技、AI行銷與自動化工具的應用,協助精準鎖定高價值消費者以優化廣告資源分配並提升投放效率。 本次調查同步盤點台灣前在廣告觸及人數最高的社群媒體平台表現,其中具備龐大用戶基盤與高跨年齡層覆蓋能力的YouTube與Facebook擁有最高潛在觸及人數,為企業進行大規模觸及與品牌維護的首選平台;IG與TikTok雖然潛在觸及基數不及兩大傳統社群媒體平台,但亮眼成長表現反映出其用戶數量與活躍度的快速提升,其中TikTok更以高增長率快速接近IG潛在觸及規模;受益於母集團Meta的跨平台導流效益,本年度首次納入調查的Threads潛在觸及人數高達670萬人,首度進榜即擠身台灣第5大廣告潛在觸及平台。此外,台灣消費者獲取線上資訊方式中,搜尋引擎以85.6%的比例遙遙領先,確立其作為資訊檢索核心基礎設施的地位,但生成式AI工具ChatGPT短時間內使用佔比增至24.3%,成為與圖像搜索並駕齊驅的資訊來源,顯示透過AI工具輔助的資訊檢索與知識獲取方式正快速普及,使AI自單純的輔助工具躍升為新興資訊入口。 未來流通研究所綜整分析台灣網路使用行為關鍵數據,針對大型綜合電商平台月均流量變化、主要社群媒體與通訊平台使用數據、數位廣告關鍵數據、消費者獲取線上資訊方式等關鍵指標進行分析,作為觀測流量通膨時代下民眾網路使用行為之參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣網路使用行為:線上零售「流量通膨」時代 2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖 2025/11/18 海外「實體零售AI科技導入案例」地圖 2025/11/18 【市場預測圖解】2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29

2015-2028 台灣「包裹數量」結構趨勢與人均變化

3個「2015-2028 台灣包裹數量&人均變化」關鍵情報: 💡包裹總量擴張趨於穩定:2024年首度突破17億件新高,預估2028年將增至近20億件、2025至2028年間CAGR達4.1% 💡包裹配送結構趨勢變化:2015至2024年進口包裹數量翻漲184.9%增幅最高、國內宅配快遞(含店取)達9.5億件規模最大 💡全球人均包裹數量指標:2024年中國(123.8件)超越南韓(115.5件)首度奪冠,英國、日本、台灣皆為高包裹密度市場(70件以上) 「包裹數量」不僅為物流產業運能負載、業務量體與運作效率的量化指標,近年在電商滲透率提升、跨境交易與即時配送需求快速擴張等趨勢影響下,亦成為衡量內需消費動能、線上線下消費結構變化、以及產業數位化程度&網路銷售成熟度的重要指標。 本次調查顯示,台灣包裹總量歷經疫情中後期的劇烈波動後,已重回穩定成長軌道。自2015年的9.9億攀升至2024年達17.0億件,創下歷史新高,10年間包裹總量增加逾7億件、累計增幅達71.3%,其中以宅配快遞包裹增加4.4億件最為顯著。同期間台灣電子商務(純電商)產業規模擴張幅度達219.9%,反映出物流活動、包裹數量與電商經濟間的高度連動。市場成長潛力方面,在台灣網路銷售佔比持續自然擴張(電商滲透率增至約15%),但同時伴隨著物流運能及勞動力供給緊縮等限制條件的基準情境(Baseline Scenario)中,推估2028年全台包裹總量將增至近20億件,2025至2028年間包裹量年均複合成長率(CAGR)約為4.1%。 台灣包裹配送結構依服務模式與物流範圍,可劃分為國內宅配快遞(含店取)、國內汽車貨運、進口包裹、郵務包裹以及出口包裹等五大類別。其中國內宅配快遞包裹為衡量網路銷售市場與零售業活絡程度的重要指標,係整體包裹市場中規模最大的核心構成版塊,主要涵蓋3PL宅配快遞業及便利商店店取包裹(歸屬物流業務部分)。本次調查顯示,國內宅配快遞包裹總量自2015年的5.1億件增至2024年達9.5億件,10年間累計增幅達86.7%(CAGR達7.2%),佔整體包裹數量比例自51.2%增至55.8%,確立台灣以宅配為核心的包裹市場結構;另一方面,2015至2024年間進口包裹數量自2321萬件增至6611萬件,雖然規模有限,但累計增幅達184.9%(CAGR達12.3%),為本次調查中成長幅度最高的包裹類別,反映出近年各類跨境電商與跨境代購服務的快速普及。 此外,「人均包裹數量」為評估包裹市場成熟度與物流密集度的核心指標,主要用以衡量消費端對於網購與宅配服務的依賴程度、以及判斷當地生活型態與零售通路數位化程度的重要基礎。本次調查顯示,中國人均包裹量過去10年間維持高速增長,陸續超越日本、英國與南韓等主要市場,並於2024年以每人123.8件的水準首度登上全球人均包裹數量首位,南韓則以115.5件的人均包裹量位居第2。極高的包裹密度除顯示中國與南韓物流體系均具備低成本、高效率與高頻率運作能力外,也可以看出兩國市場透過極致低價化與包裹微小化策略刺激消費的競爭特徵。此外,2024年英國、日本與台灣的人均包裹數量分別達76.8件、76.6件、72.6件,均已邁入每人每年70件以上的高包裹密度市場階段。相較之下,包裹總量僅次於中國、位居全球第二的美國,2024年人均包裹數量僅達66.6件,過去十年間增幅相對有限。 未來流通研究所首度針對台灣包裹市場進行系統性量化分析,涵蓋包裹總量、結構組成以及人均包裹量等核心指標,並透過跨期統計與趨勢推估模型描繪市場發展輪廓與未來成長潛力。本次調查同步對照中國、日本、南韓、美國、英國等主要海外國家包裹總量與人均包裹量數據,藉以評估台灣包裹市場的相對發展階段與成長潛力,作為掌握國內包裹市場的發展現況、觀測整體電商物流市場與制定相關策略的重要依據。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29 【市場預測圖解】台灣零售業「點數經濟」規模與產業動向 2025/10/23 台灣零售業「點數經濟」規模與產業動向 2025/10/23 【商業數據圖解】台灣近十年「家庭消費結構變化」六都數據解析 2025/10/14 台灣近十年「家庭消費結構變化」六都數據解析 2025/10/14 【市場預測圖解】2030台灣「電商滲透率」未來模擬圖 2025/09/30

台灣「流通及生活服務業勞動力變化」關鍵數據解析

3個「台灣流通&生活服務業勞動力變化」關鍵情報:💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP 3,產業吸納力與就業流向趨勢穩定流通及生活服務業為支撐民眾日常生活的重要基礎,不僅容納大量就業人口,其所蘊含的勞動供需變化、薪資變動、區域就業分布等數據更直接牽動整體勞動力市場組成結構。此外,流通及生活服務產業以高度勞動密集與服務導向為特性,對於青年、兼職及中高齡勞動人口具有高度吸納力,為超高齡社會中整體服務業永續發展及提升產業競爭力的關鍵所在。根據主管機關統計,2024年全台服務業總就業人數(含受雇員工、雇主、自營作業者、無酬家屬工作者)年增1.1%至705.1萬人,佔總體就業人數比例達60.8%,明確反映出服務業對於穩定整體社會就業結構的重要性。本次調查顯示,2024年雇用員工人數最多的流通及生活服務業別依序為批發業、零售業、醫療保健業以及餐廳業,從業人員總數介於35.9萬至105.1萬人間,其餘業別雇用人數均未逾10萬人,顯示不同業別在勞動力吸納規模上存在顯著差距。與2023年相較,本次調查業別中以餐廳業淨增加雇用員工數最多,其下依序為醫療保健業、零售業以及其他餐飲業;若以成長幅度做為指標,則以旅行服務業雇用員工數年增幅度最為顯著,航空運輸業與其他餐飲業分居第2、3位,反映出疫情後餐飲零售與跨境旅遊市場的蓬勃發展,以及因應高齡化社會所帶動的醫療保健就業需求持續擴張。此外,觀察緊扣青年就業結構的大專生就業流向可以看到,近五年(2020-2024)大專畢業生就業比例前3大流通及生活服務業別依序為批發零售業、醫療保健&社會工作業以及餐飲住宿業,與前次調查相較差異不大,顯示新鮮人職涯選擇已趨於穩定。多數畢業生偏好產業規模大、職缺穩定、就業機會普及且具地緣優勢的業別,使上述具備高職缺基數的業別成為流通及生活服務業就業市場中穩定的人才需求池。以每人每月總薪資做為劃分指標可以看到,2024年整體服務業平均薪資在金融、壽險、航空運輸等業別帶動下,年增4.3%至NT$59,176元,創下1997年後最高增幅。與2023年相較,航空運輸業薪資年增幅位居本次調查業別中最高,其下依序為批發業、旅行服務業、軌道運輸業、快遞業、倉儲業及其他運輸輔助業,其餘調查業別薪資增幅均低於整體服務業水準。工作時數方面,2024年整體服務業每月總工時達164.8小時,與2023年持平。本次調查業別中,公車客運、快遞及軌道運輸業蟬聯前3大長工時業別,反映出基礎交通與物流系統的勞動結構壓力。台灣於2025年正式進入超高齡社會,根據國發會推估,至2030年全台勞動力缺口將達48萬人,預期對於以人力密集為主的流通與生活服務業將帶來顯著挑戰。產業勢必面臨人力招募困難、工時延長與服務品質不穩等困境,甚至可能成為超高齡社會下脆弱度較高的產業環節。因此,未來流通研究所針對台灣「流通&生活服務業勞動力變化」關鍵數據進行調查,以每人每月總工時、每人每月總薪資、受雇員工人數等3項指標為基礎,並以服務業整體工時&薪資水準進行劃分,透過象限圖進行綜合分析。同時結合台灣&日本65歲以上人口佔總工作人口比例、六都主要服務業別雇用員工數、各細項職務別職缺數以及近五年大專生就業業別流向數據,自多元角度勾勒出台灣流通&生活服務業勞動力分布樣態及趨勢變化,期望做為掌握當前勞動力市場結構性問題與觀測整體流通與生活服務業勞動力結構與產業人力資源規劃的基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】2017-2024台灣「零售與電商企業」營收成長率熱力圖2025/09/08 【市場預測圖解】台灣「旅遊消費」市場規模與消費結構2025/08/26 台灣「旅遊消費」市場規模與消費結構2025/08/26 【商業數據圖解】2017-2024台灣「連鎖餐飲企業」營收成長率熱力圖2025/08/21 【商業數據圖解】2024台灣「餐飲與觀光休閒」產業市佔率英雄榜2025/08/07 2024台灣「餐飲與觀光休閒」產業市佔率英雄榜2025/08/07

台灣「電商物流」關鍵數據與市場預測

3個台灣「電商物流關鍵數據&市場預測」關鍵情報: 💡台灣電商物流產業邁入震盪期:2023年產業規模首見衰退,2024-2025年復甦反彈、挑戰新台幣500億元里程碑 💡台灣電商物流費用率:零售業網路銷售額成長趨緩,電商物流費用率於2023年觸底回升,2025年推估增至疫情後新高 💡台灣超商店取/取貨站:近5年據點數量翻漲,蝦皮店到店淨增2000家最多、7-ELEVEN與全家便利商店分別淨增1053與546家 台灣電商物流產業歷經疫情期間的高速成長後,2023年開始邁入變化幅度較大的產業震盪階段。根據未來流通研究所調查估算,2019至2024年間台灣電商物流產業規模成長幅度達92.3%,遠高於同期間整體物流業增幅。觀察年別變化可以看到,2023年電商物流產業規模出現首度下滑,不過2024年後產業重回穩健成長軌道,全年規模較2023年增長9.8%。展望2025年,推估整體電商物流產業規模仍將維持正成長,預估至2030年整體產業規模將達新台幣681.2億元。 依主管機關認定營業項目區分,台灣電商物流產業主要劃分為汽車貨運、快遞宅配、郵務包裹、其它快遞、普通倉儲及低溫倉儲等6大次產業領域。2024年以汽車貨運業電商物流營業額最高,佔整體電商物流產業比例逾60%;快遞宅配&外送平台業電商物流營業額於2024年首度超越普通倉儲業,成為電商物流產業中第2大次產業別,佔整體電商物流產業比例約15.7%;普通倉儲業電商物流營業額年增16.8%,佔整體電商物流產業比例約14.4%。上述3項業別佔整體電商物流產業比例高達93.7%,顯示汽車貨運、快遞宅配以及普通倉儲領域已成為支撐整體電商物流產業發展的核心結構,且預期在快速擴張的電商需求量體帶動下,將成為加速導入先進設備、尖端技術與數位科技的物流產業領域。 電商物流費用率指標方面,受疫情期間網路銷售規模快速擴張影響,電商物流費用率自2019年逐年下降,至2023年降至6.64%的歷史低點,不過2024年顯著回升至7.11%。觀察未來趨勢,由於運費終端價格指數持續攀升,加上同期間網路銷售成長幅度趨緩,推估2025年電商物流費用率將續增至約7.35%,超越2019年的7.20%,創下調查期間新高。 在日益沉重的物流費用壓力下,各類型電商服務勢必將面臨調高免運門檻與壓縮補貼空間的營運挑戰,但亦同步帶動新型態「自取型物流」服務加速發展,尤其是能夠多元應用異業既有配送網絡的超商店取、蝦皮店到店、智慧取貨站等新型態物流服務,不僅成為超高齡社會下電商物流降低運輸費用&勞動力成本的重要解決方案,亦能夠增添嶄新產業成長動能。本次調查顯示,2020-2024年間大型便利商店業者持續積極展店,極高的門市滲透率不僅使超商成為支撐自取型電商物流服務的重要支柱,亦為業者創造多元營收的關鍵來源。中華郵政旗下智慧取貨櫃「i郵箱」2024年鋪設數量達2408座,截至2024年底,i郵箱使用率約56%、每年寄取件包裹數約543萬件,在無人取貨設備滲透率與使用率攀升帶動下,仍具備潛力成長空間。由蝦皮購物自建的蝦皮店到店為電商業者以重資本投入終端取貨據點建置的代表性案例,自2020年底啟動展店後,目前據點數已逾2000家,期間歷經便利商店店型、大型社區店型、複合型通路合作門市等多元型態,目前以24小時無人智慧取貨店型為主,佔據點總數比例達70%。 未來流通研究所集結分析關聯產業數據及業界專家意見,以產值模型推估計算台灣電商物流產業規模、電商物流費用率(委外)等關鍵指標,並結合超商店取/取貨站主要業者投入現況分析,做為觀測整體電商物流產業結構之重要基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】2017-2024台灣「零售與電商企業」營收成長率熱力圖2025/09/08 2017-2024台灣「零售與電商企業」營收成長率熱力圖2025/09/08 【市場預測圖解】台灣「旅遊消費」市場規模與消費結構2025/08/26 【商業數據圖解】2019-2025H1台灣零售次產業「季節性營收變化」數據解析2025/07/29 2019-2025H1台灣零售次產業「季節性營收變化」數據解析2025/07/29 【商業數據圖解】2024台灣「零售與電商」產業市佔率英雄榜2025/07/22

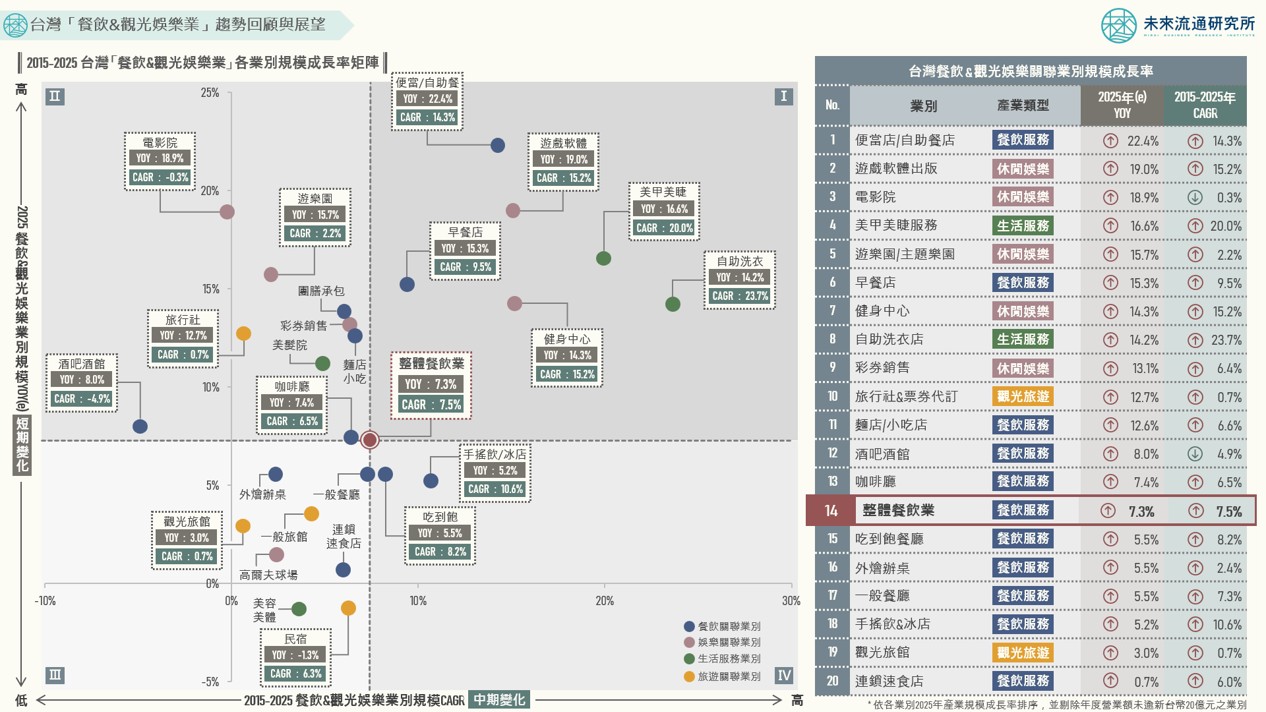

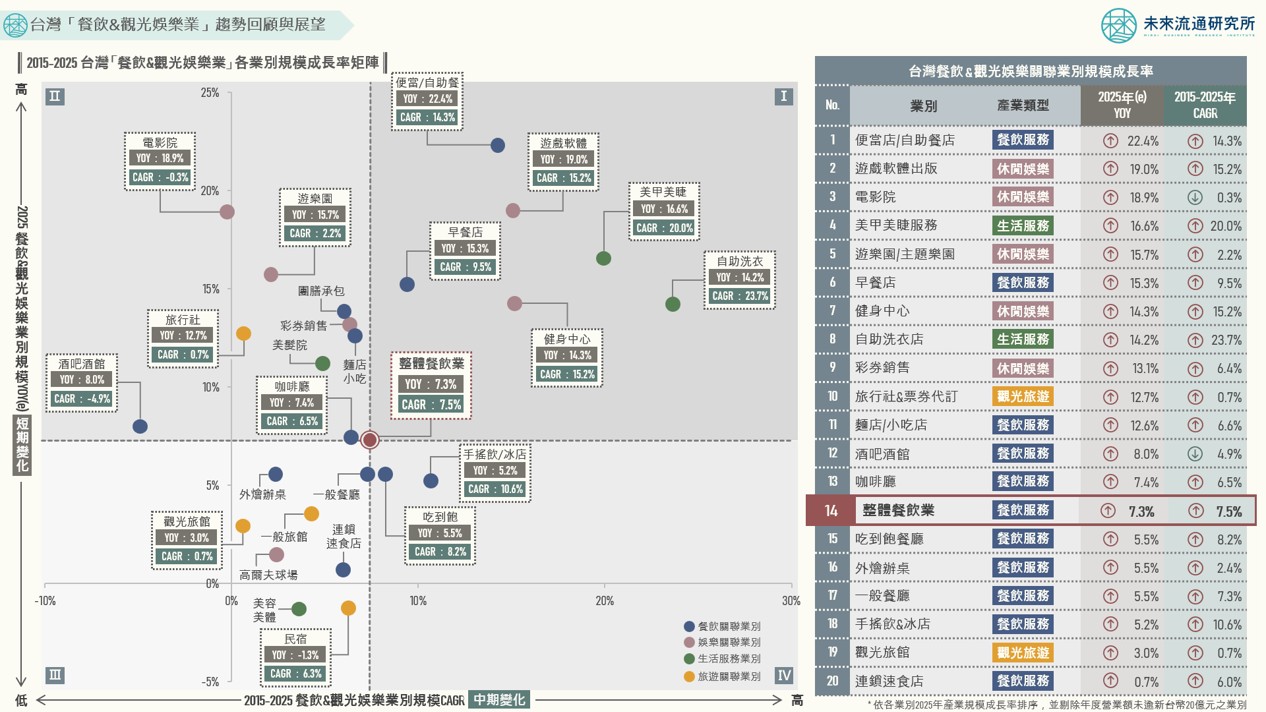

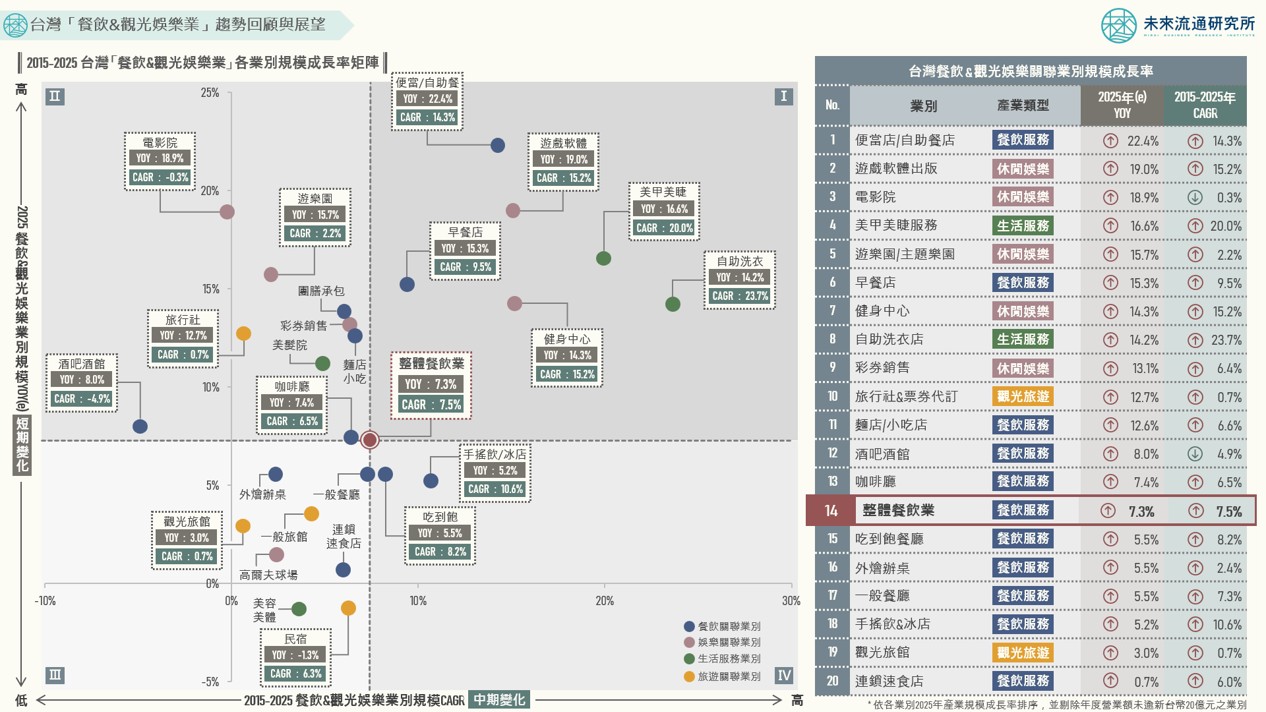

台灣「餐飲與觀光娛樂業」趨勢回顧與展望

4個「台灣餐飲&觀光娛樂業趨勢回顧展望」關鍵情報: 💡第一象限(中期成長高、短期成長高):便當店、早餐店、遊戲軟體出版、美甲美睫、自助洗衣、健身中心 💡第二象限(中期成長低、短期成長高):麵店、咖啡廳、酒吧、美髮院、彩券銷售、遊樂園、電影院、旅行社 💡第三象限(中期成長低、短期成長低):一般餐廳、外燴辦桌、連鎖速食、旅館民宿、高爾夫球場、美容美體 💡第四象限(中期成長高、短期成長低):吃到飽餐廳、手搖飲/冰店 餐飲&觀光娛樂業吸納龐大就業人口與民間消費支出,其數據波動緊扣社會消費景氣動向,為家庭可支配所得結構中的重點消費項目,加上難以透過進口或跨境替代的產業特性,使其成為觀察內需消費動能、家庭消費信心與服務型經濟活絡度時的重要指標。 未來流通研究所針對主要餐飲&觀光娛樂業別,以十年期(2015-2025)年均複合成長率(CAGR)作為中期成長指標,結合2025單年度短期成長率(推估)進行雙軸矩陣分析。並以整體餐飲業平均數值做為象限原點,以此建構出四大象限,藉以評估在非商品銷售的內需消費市場中,各業別不同期間發展走勢與成長力道,做為產業趨勢回顧與展望評估之基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「餐飲與觀光娛樂業」趨勢回顧與展望2026/01/06 【商業數據圖解】2024台灣「物流與交通」產業市佔率英雄榜2025/12/22 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖2025/11/18

2024台灣「連鎖加盟企業」營收排行TOP 60

4個2024台灣「連鎖加盟企業」營收排行TOP 60關鍵情報: 💡綜合零售業:7-ELEVEN/全聯/好市多持續領先、超商&超市量販業「大者恆大」;百貨業成長重心轉向大型複合機能購物聚落 💡專賣零售業:集雅社營收逆勢增長,躍升成長指標型3C家電通路;美妝藥局業鎖定剛需市場,寶雅、大樹、康是美穩健擴張 💡餐飲服務業:TOP 15餐飲業者回落至溫和成長區間;饗賓、漢來、築間、豆府、雲雀2024本業營收增幅仍逾雙位數 💡娛樂文創&生活家居業:健身運動、寵物經濟、家具裝修、IP授權商品等利基型市場成長顯著;實體娛樂場館面臨高基期回落 連鎖加盟產業為承載多元化民生消費服務的核心領域,不僅為台灣最重要的服務流通網絡,亦創造出豐富大量的中小型創業及就業機會。與總體經濟數據相比,連鎖加盟企業的經營成果往往更能夠即時反映民生消費景氣變化。 本次調查顯示,綜合商品零售業持續展現「大者恆大」特徵,統一超商、全聯實業及好市多蟬聯2024年全台唯三本業營收突破新台幣千億元門檻的連鎖零售企業,量販業者好市多與日系商場三井不動產展現亮眼成長力道,部分傳統百貨業者與規模較小的便利商店品牌面臨成長瓶頸,顯示產業加速形成以資本規模、數據能力與通路整合為核心競爭力的分化走勢;專賣零售業中,通訊維修及3C家電連鎖零售通路業者持續面臨營收回落挑戰,本業營收年減幅介於0.8%至12.2%間,惟主營高階家電市場的集雅社成長表現亮眼,2024年本業營收年增幅達雙位數。寶雅國際、大樹藥局、康是美、杏一、佑全藥品等美妝藥局業者本業營收維持穩健成長,顯示個人保健與生活照護用品需求穩定且持續擴張;連鎖餐飲業中,多數業者歷經連續兩年強勢復甦後,2024年回復至溫和成長軌道。高成長餐飲業者類型主要集中於高價吃到飽、特色餐廳與多品牌集團,饗賓餐旅、漢來美食、築間餐飲、豆府集團、雲雀國際等業者本業營收增幅仍逾雙位數;娛樂文創&生活家居業中,成長動能主要集中於個人健身、寵物經濟、日系家具、室內裝修以及玩具模型&娛樂IP授權商品等利基型態市場。世界健身、柏文健康、萬達寵物、無印良品、宜得利家居、振宇五金、三商美福、野獸國等企業2024年本業營收均高於2023年水準。 未來流通研究所持續調查台灣「連鎖加盟企業」經營表現,並區分為4項主要產業類別進行排名。篩選各業別中本業營收TOP15(合計60家)代表性企業,定期發布分析營收數據與變化幅度,做為持續追蹤台灣連鎖加盟企業領先集團的觀察名單。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖 2025/11/18 海外「實體零售AI科技導入案例」地圖 2025/11/18 【市場預測圖解】2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29 2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29 【市場預測圖解】台灣零售業「點數經濟」規模與產業動向 2025/10/23

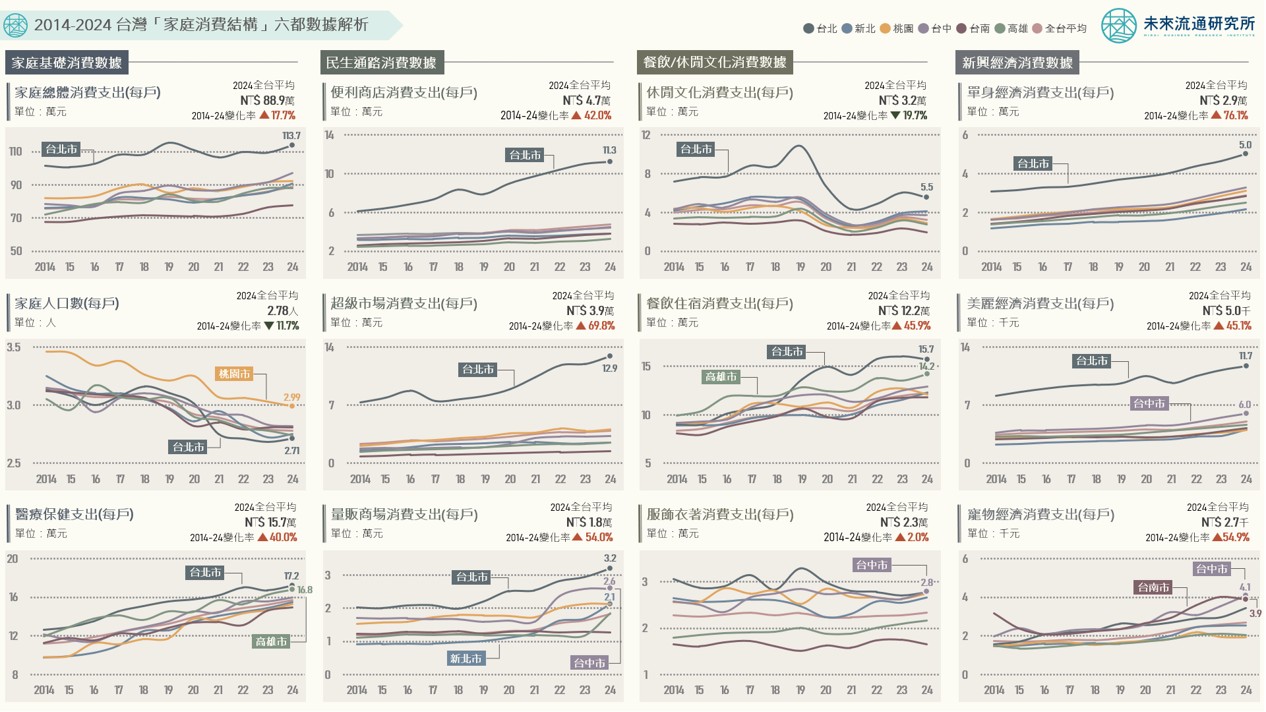

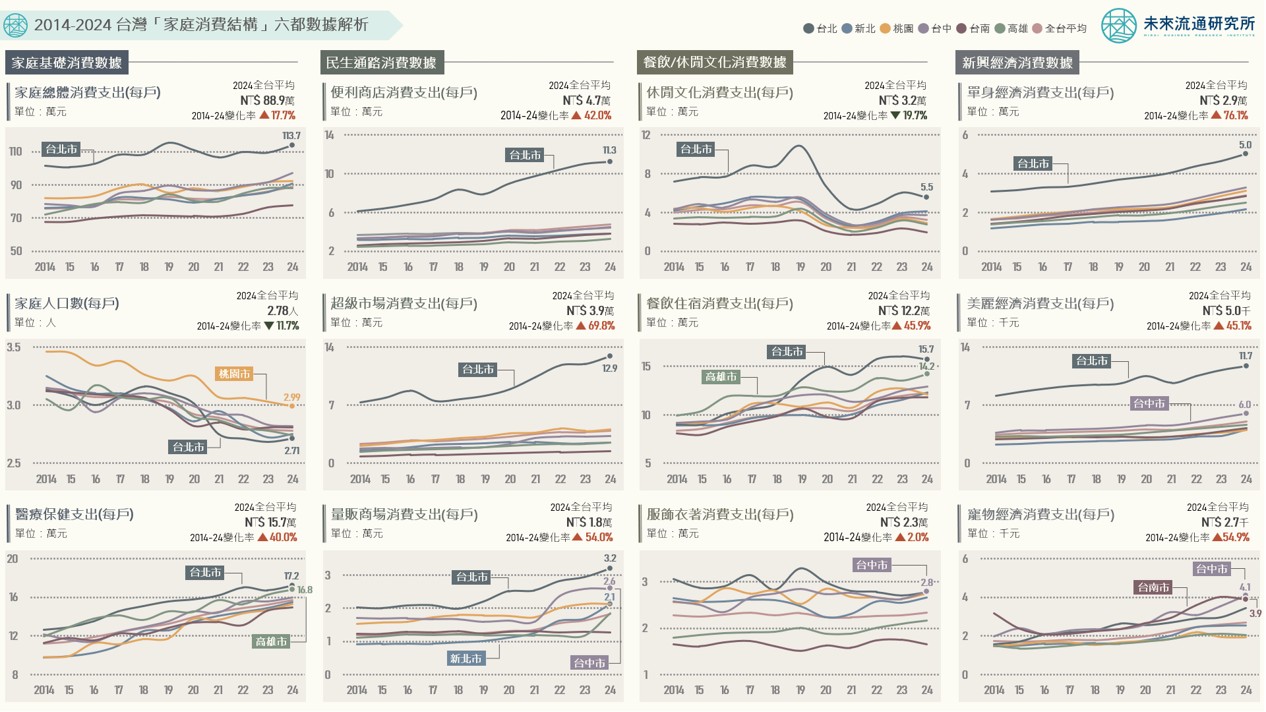

台灣近十年「家庭消費結構變化」六都數據解析

4個2014-2024台灣「家庭消費結構」六都數據解析關鍵情報: 💡 家庭基礎消費:近10年每戶消費總額與醫療支出分別成長17.7%及40.0%;2024年六都首度全數進入「每戶三人以下」時代 💡 民生通路消費:近10年民生通路消費穩健成長、每戶超市支出額攀升69.8%最為顯著;2024年每戶超商支出達NT$4.7萬居冠 💡 餐飲&休閒文化消費:近10年每戶休閒文化支出額下滑19.7%;2024年餐飲住宿消費額躍升45.9%至NT$12.2萬新高 💡 新興經濟消費:台北市與台中市為單身經濟及美麗經濟消費主力;台中市與台南市展現亮眼寵物消費實力 家庭消費結構的長期變化對於整體經濟具有「內需再分配」效應,其變動不僅直接反映出民眾消費偏好與生活型態轉變,亦為觀測整體經濟發展階段與社會價值取向的重要指標,並同步影響投資方向與勞動市場配置。 本次調查顯示,2014年至2024年間,台灣家庭平均每戶消費支出(不含利息/稅捐規費罰款/捐贈/婚喪禮金等非消費性支出)累計成長17.7%至NT$88.9萬,同期間每戶平均人口規模縮減11.7%至2.78人,且2024年六都家戶規模首度全數進入「每戶三人以下」時代,顯示家庭消費重心正由過往的共享型支出結構、轉為以個人化與便利導向為主的消費模式。此外,本次調查同步納入單身經濟、美麗經濟以及寵物經濟等三項近年家戶支出額成長表現相對亮眼的新興消費類別,以突顯社會結構變遷、生活型態與消費偏好轉變所帶來的內需消費商機。 未來流通研究所以近十年(2014-2024)每戶家庭消費數據為基礎,提出台灣「家庭消費結構」六都數據解析。涵蓋家庭基礎消費、民生通路消費、餐飲/休閒文化消費、新興經濟消費等4種類型,總計12項消費支出項目。自各面向詳細解析台灣家庭消費類型變化及六都地域性消費差異,做為觀測整體消費市場變化的基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣近十年「家庭消費結構變化」六都數據解析 2025/10/14 【市場預測圖解】2030台灣「電商滲透率」未來模擬圖 2025/09/30 【產業地圖圖解】台灣「餐飲業新勢力」產業地圖 2025/09/23 台灣「餐飲業新勢力」產業地圖 2025/09/23 【商業數據圖解】2017-2024台灣「零售與電商企業」營收成長率熱力圖 2025/09/08 【市場預測圖解】台灣「旅遊消費」市場規模與消費結構 2025/08/26

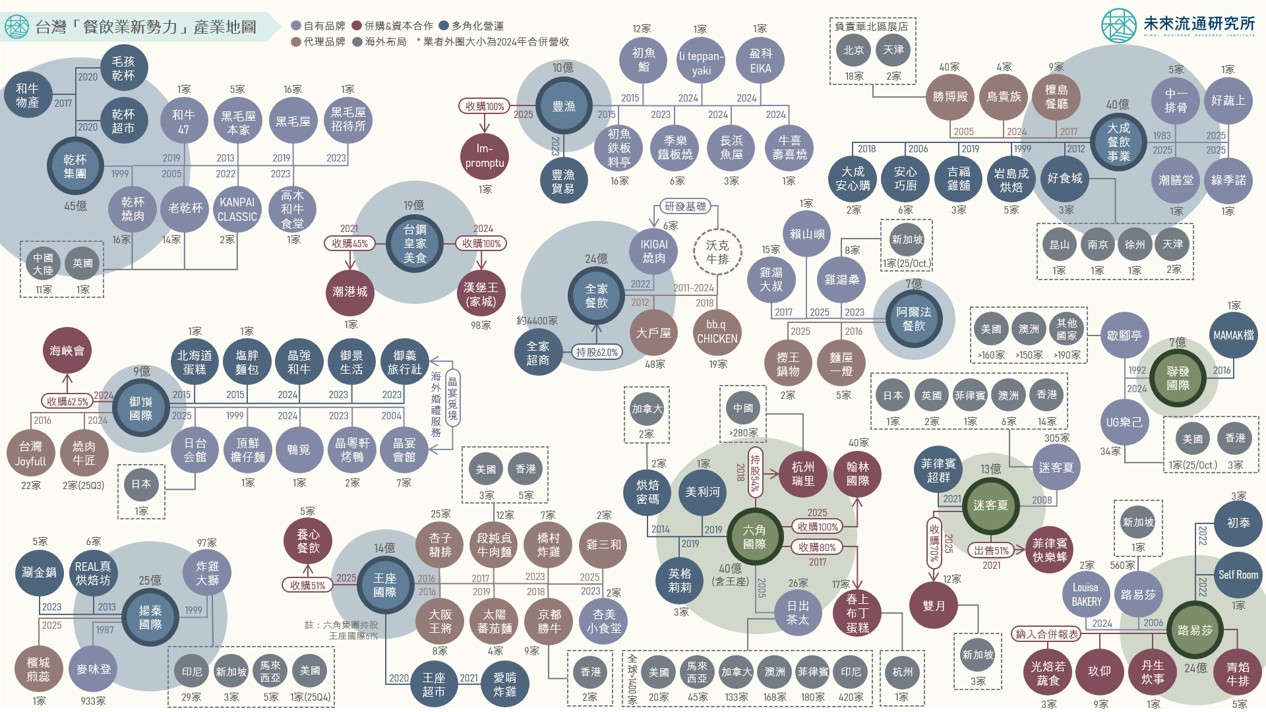

台灣「餐飲業新勢力」產業地圖

3個台灣「餐飲業新勢力」產業地圖關鍵情報: 💡合併收購:六角集團、皇家美食、御嵿國際、路易莎、迷客夏應用資本併購策略建立新事業體,推動企業成長轉型 💡品牌代理:王座、全家餐飲、大成餐飲事業、阿爾法餐飲,導入海外成熟品牌力與營運模式,降低風險並提升市場影響力 💡海外布局&異業整合:聯發國際、揚秦、六角積極拓展海外市場版圖;乾杯、豊漁應用供應鏈優勢建構業外營收支柱 台灣餐飲產業規模除2022-2024年間受惠於疫情後消費復甦紅利帶動、年增幅創下新高外,自2017年後擴張幅度即持續低於近20年長期平均增長水準(7.2%)。2025上半年餐飲業規模增幅約6.2%,較2024年同期8.3%的增長表現縮減2.1個百分點。可以看出整體餐飲產業正面臨終端需求量受制於人口結構與內需限制致成長空間有限、以及勞動力不足與成本上升提升營運難度等多重挑戰。 為應對內需市場規模的結構性限制與日趨激烈的產業競爭,部分業者著手採取合併收購、策略聯盟、品牌代理、多角化營運、海外布局等外部成長策略,藉由納入外部資源加速建立新的成長曲線,作為突破內需天花板限制的重要箭頭。值得一提的是,除大型集團外,不少兼具決策彈性與資本實力的中型餐飲業者更加重視能夠發揮高度槓桿效益的外部成長策略,將其視為彌補布局缺口、提升市場滲透率以及拉高於資本市場中估值與吸引力的關鍵策略。 本次研究以2024年台灣市場餐飲本業營收低於NT$40億元、但憑藉靈活的外部成長策略成為餐飲產業重要競爭力量的中型業者為調查範疇,繪製台灣「餐飲業新勢力」產業地圖,作為觀察整體產業變動趨勢的重要參考依據。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「餐飲業新勢力」產業地圖 2025/09/23 【產業地圖圖解】台灣「餐飲業新勢力」產業地圖 2025/09/23 台灣「餐飲業新勢力」產業地圖 2025/09/23 【市場預測圖解】台灣「旅遊消費」市場規模與消費結構 2025/08/26 台灣「旅遊消費」市場規模與消費結構 2025/08/26 【商業數據圖解】2017-2024台灣「連鎖餐飲企業」營收成長率熱力圖 2025/08/21

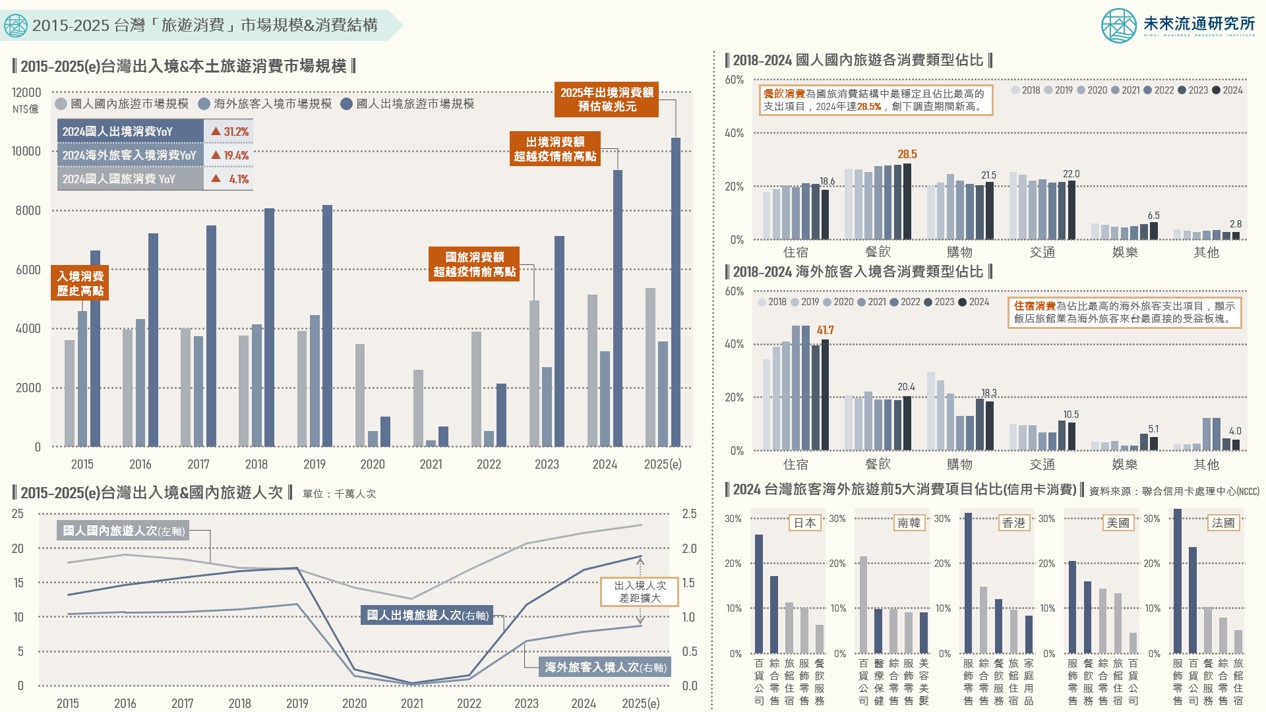

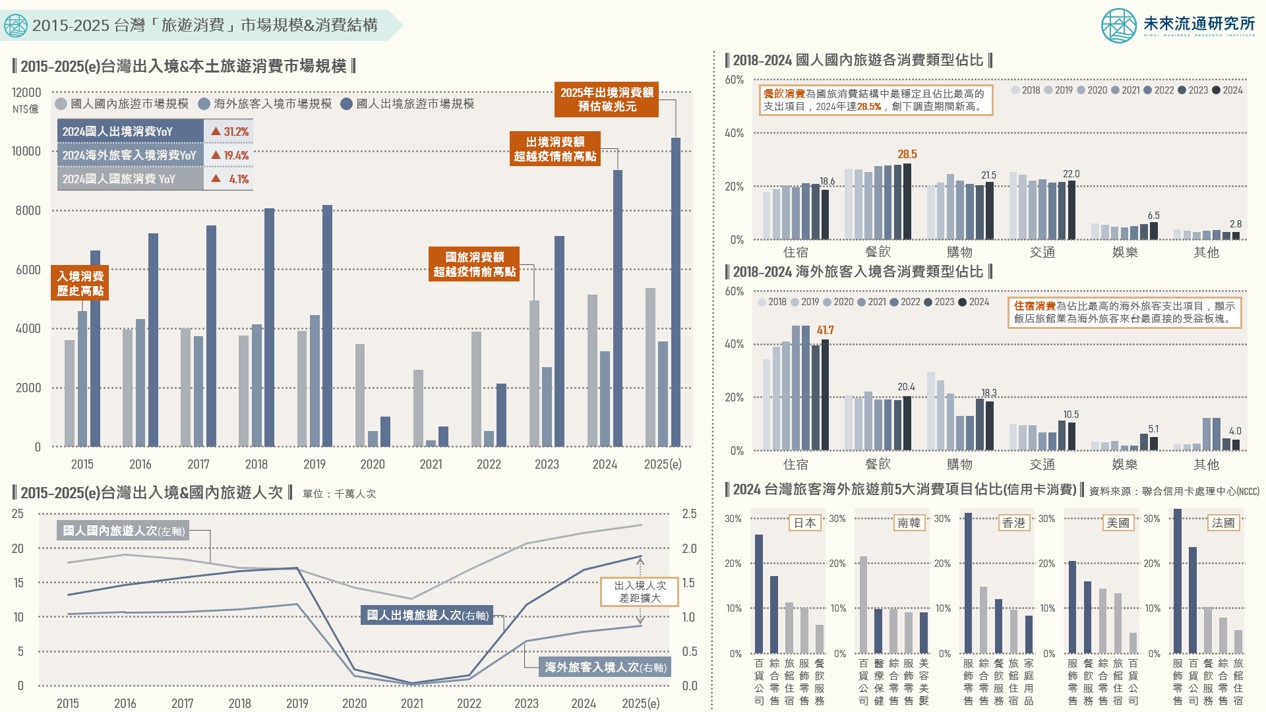

台灣「旅遊消費」市場規模與消費結構

3個台灣「旅遊消費」市場規模&消費結構關鍵情報: 💡國人國內旅遊:旅客人次續創新高、消費增幅趨緩,推估2025年市場規模達5364億;餐飲支出長期居首、住宿支出佔比縮減 💡海外旅客入境:2024入境人次僅復甦至疫前高點66.2%,推估2025年市場規模達3569億;住宿與餐飲佔比達41.7%及20.4% 💡國人海外旅遊:出境人次與海外消費同創歷史新高,推估2025年市場規模首度突破1兆元;支出重心聚焦百貨公司&服飾零售 觀光旅遊產業具備帶動零售、餐飲、交通等相關消費的高度產業關聯性,承載「出口型服務輸出」的戰略意涵,不僅可直接創造外匯收入,更能夠進一步衍生出會展經濟、醫療觀光、文創文旅等多元產業外溢效益。此外,觀光旅遊產業在國際舞台上亦扮演著強化國家品牌辨識度、塑造文化形象、提升軟實力與全球能見度的重要角色,因此經常成為國家產業政策資源挹注的重點所在,被視為支撐國家經濟永續成長的「立國型產業」焦點。 旅遊消費產業可劃分為國人出境旅遊(Outbound Tourism)、海外旅客入境旅遊(Inbound Tourism)以及國人國內旅遊(Resident Domestic Tourism)三大產業板塊。本次調查顯示,台灣旅遊消費市場自2023年展開強勁復甦,2024年以「國人出境旅遊」表現最為亮眼,整體規模在連續兩年高增長基期上持續攀升31.2%,創下NT$9358億元的歷史新高,預估2025年出境旅遊消費總額將首度突破新台幣一兆元規模,為3大旅遊消費板塊中規模最大、成長表現亦最為亮眼的產業型態。 「海外旅客入境旅遊」方面,2024年整體市場規模年增19.4%至NT$3221億,惟仍低於2019年疫情前NT$4457億元的水準,推估2025年海外旅客入境消費總額將達NT$3569億。海外旅客入境人次於2019年創下1186.4萬人次高峰,歷經疫情重挫後,2024年來台旅客總量達785.8萬人次,僅恢復至疫情前高點的66.2%。 「國人國內旅遊」在國旅熱潮退去後、面臨成長力道趨緩挑戰,2024年國旅市場規模年增4.1%至NT$5158億。值得注意的是,雖然2024年國旅人次年增7.4%至2億2203萬人次新高,惟受制於高頻率、短天數、價格敏感度高等特徵,每人每旅次消費金額僅達NT$2323元,加上總旅次成長趨緩且平均旅遊天數降至1.39天、創近十年新低,顯示國民旅遊朝向降低住宿比例的短時高頻輕旅行&生活圈旅遊模式,壓縮整體消費成長空間。 未來流通研究所首度針對台灣「旅遊消費」市場規模&消費結構進行調查,調查範圍覆蓋國人國內旅遊(國旅)、海外旅客入境、國人出境旅遊等三大產業板塊,並結合觀光衛星帳、聯合信用卡處理中心等關聯數據,同步分析消費類別佔比及產業關聯度等關鍵指標,並進行2025年市場規模推估,做為掌握觀光市場趨勢基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】2017-2024台灣「零售與電商企業」營收成長率熱力圖2025/09/08 【市場預測圖解】台灣「旅遊消費」市場規模與消費結構2025/08/26 【商業數據圖解】2017-2024台灣「連鎖餐飲企業」營收成長率熱力圖2025/08/21 【商業數據圖解】2024台灣「餐飲與觀光休閒」產業市佔率英雄榜2025/08/07 【商業數據圖解】2019-2025H1台灣零售次產業「季節性營收變化」數據解析2025/07/29 【商業數據圖解】2024台灣「零售與電商」產業市佔率英雄榜2025/07/22

2017-2024台灣「連鎖餐飲企業」營收成長率熱力圖

3個台灣「連鎖餐飲企業」營收成長率熱力圖關鍵情報:💡內用式餐廳集團:2024年增幅回落、市場恢復常態化消費;饗賓餐旅、漢來美食、豆府集團持續展現強勁成長動能💡快餐速食&咖啡茶飲:快餐速食業者2024年增幅普遍趨緩,揚秦國際、饗樂餐飲擴張幅度領先;咖啡茶飲業擴張力道平疲💡2024年高獲利企業:空廚與宴會、高加盟模式、海外布局及多元品牌並進,高價餐飲等多元經營模式同步展現獲利實力台灣外食人口比例高於全球平均,且在多元文化與國際交流往來頻繁影響下,民眾對各類型餐飲風格接受度高,使台灣成為餐飲創新沃土的同時,在資本市場中也構成豐富多樣的餐飲類股族群,不僅提供穩健投資回報,亦吸引海外餐飲企業來台上市。不過,餐飲市場總胃納量與人口規模及組成結構密切相關,屬於具明顯「內需規模天花板」效應的產業類型。但即使在市場總量限制下,仍有部分表現優異的餐飲企業能夠克服天險,靈活應用進軍海外市場、品牌多角化經營、擴大網路銷售、開拓多元類型加盟事業、結盟異業通路夥伴、跨足商品銷售領域(餐飲零售化)等策略突圍,將營業規模與盈利能力推進至競爭對手難以追趕的優勢地位。受2020及2021年疫情期間較低的營收基數及疫情後強勢反彈的消費力道影響,2022及2023年為多數餐飲業者營業額加速成長的重要時點。不過,本次調查顯示,2024年餐飲市場自疫情後補償性消費驅動的強勢復甦走勢、逐步回復至以長期消費需求為主的平穩發展階段。業者營收年成長幅度普遍回落至10%以下、甚至有少部分業者在高基數效應上陷入衰退。在可取得本業財務資料的餐飲企業中,2024年達成本業營收百億里程碑的餐飲集團包括台灣麥當勞、台灣星巴克、王品集團、爭鮮餐飲以及首度進榜的饗賓餐旅,顯示上述大型餐飲集團在激烈競爭且市場增速趨緩的產業環境中,持續在品牌經營、通路擴張、營運效率與市場滲透力等方面展現高度競爭力,不僅成功與對手拉開顯著差距,也在供應鏈議價能力、行銷資源配置以及人才吸引力等方面形成優勢規模壁壘。進一步以本業營收成長性作為分析指標可以看到,2024年饗賓餐旅、漢來美食、揚秦國際、饗樂餐飲、豆府集團、以及築間餐飲本業營收成長表現優異,營收年增幅均達雙位數。主要營運拓展項目方面,餐廳業者與飲料店業者疫情前後均以研發新產品、拓展新品牌&新型態門市、擴大網路銷售等作法為擴張重心。值得關注的是,咖啡館/手搖飲等飲料店業者疫情後於多項拓展策略上展現旺盛擴張企圖心。例如規劃投入研發新產品業者佔比自2019年的47.0%增至2024年達61.5%、拓展新品牌&新型態門市佔比自13.6%增至27.4%、異業通路結盟佔比自12.1%增至22.2%等,顯示飲料店業者積極透過產品創新與跨領域合作強化品牌滲透力。此外,規劃擴張國內與海外據點業者佔比分別自9.1%及4.6%增至27.4%及19.7%,一舉攀升18.3及15.1個百分點,為本次調查中增幅最顯著的拓展項目。顯示飲料店業者不僅持續加快內需市場擴張腳步,亦藉由積極布局海外市場作為第二成長曲線,以市場並進策略分散營運風險並提升長期成長韌性。盈利能力方面,本次調查顯示,2024年TOP 5業者長榮空廚、鼎泰豐、豆府集團、金色三麥以及欣葉集團營業利益率(鼎泰豐因資料取得限制以稅前淨利率替代)均逾10%,顯示具備獨特商業模式與差異化競爭優勢的企業普遍擁有優於產業均值的獲利表現。例如2024年位居首位的長榮空廚受惠於航空餐需求回升&跨足零售領域形成的高產能利用率、以及不需承擔傳統餐飲門市租金成本等營運優勢,在固定費用結構相對輕盈的基礎上,成為本次調查中唯一營業利益率逾20%的業者;另一方面,與2023年營利指標比較可以看到,漢來美食與揚秦國際為本次調查中少數2024年營業利益率高於2023年水準的企業,顯示上述業者在高度波動的產業環境中,仍舊能夠透過強化供應鏈管理及內部流程優化等方式持續強化獲利表現。未來流通研究所彙整2017-2024年間24家代表性連鎖餐飲企業(涵蓋餐廳餐館/快餐速食/咖啡茶飲業別)本業營收成長率,並應用「營收成長率熱力圖」進行分析與呈現,同時結合餐飲業者主要營運拓展項目與營業利益率等關鍵指標,不僅能夠掌握特定類型企業的市場滲透優勢,亦可清晰呈現各餐飲版塊的規模變化及產業景氣趨勢,有助於分析台灣連鎖餐飲代表性企業經營表現及產業版圖變化。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【市場預測圖解】台灣「旅遊消費」市場規模與消費結構2025/08/26 【商業數據圖解】2017-2024台灣「連鎖餐飲企業」營收成長率熱力圖2025/08/21 【商業數據圖解】2024台灣「餐飲與觀光休閒」產業市佔率英雄榜2025/08/07 【關鍵排行圖解】2024台灣「連鎖加盟產業TOP 60」產業成長率與單店營業額2025/07/14 【商業數據圖解】台灣「流通及生活服務業勞動力變化」關鍵數據解析2025/06/25 【商業數據圖解】台灣流通產業「另類消費指標」數據解析2025/05/26

台灣「餐飲與觀光娛樂業」趨勢回顧與展望

4個「台灣餐飲&觀光娛樂業趨勢回顧展望」關鍵情報: 💡第一象限(中期成長高、短期成長高):便當店、早餐店、遊戲軟體出版、美甲美睫、自助洗衣、健身中心 💡第二象限(中期成長低、短期成長高):麵店、咖啡廳、酒吧、美髮院、彩券銷售、遊樂園、電影院、旅行社 💡第三象限(中期成長低、短期成長低):一般餐廳、外燴辦桌、連鎖速食、旅館民宿、高爾夫球場、美容美體 💡第四象限(中期成長高、短期成長低):吃到飽餐廳、手搖飲/冰店 餐飲&觀光娛樂業吸納龐大就業人口與民間消費支出,其數據波動緊扣社會消費景氣動向,為家庭可支配所得結構中的重點消費項目,加上難以透過進口或跨境替代的產業特性,使其成為觀察內需消費動能、家庭消費信心與服務型經濟活絡度時的重要指標。 未來流通研究所針對主要餐飲&觀光娛樂業別,以十年期(2015-2025)年均複合成長率(CAGR)作為中期成長指標,結合2025單年度短期成長率(推估)進行雙軸矩陣分析。並以整體餐飲業平均數值做為象限原點,以此建構出四大象限,藉以評估在非商品銷售的內需消費市場中,各業別不同期間發展走勢與成長力道,做為產業趨勢回顧與展望評估之基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「餐飲與觀光娛樂業」趨勢回顧與展望2026/01/06 【商業數據圖解】2024台灣「物流與交通」產業市佔率英雄榜2025/12/22 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖2025/11/18

2024台灣「物流與交通」產業市佔率英雄榜

3個「2024 台灣物流&交通產業市佔率」關鍵情報:💡陸上運輸&倉儲:宅配快遞、綜合物流業集中度提升,倉儲業長尾效應顯著;統一速達、嘉里快遞、遠雄自貿港市佔成長較高💡海空運輸&報關:海運業貨櫃三雄寡佔態勢加劇;航空業「星宇效應」顯著;承攬業產業集中度顯著攀升、大型業者成長亮眼💡大眾交通運輸:軌道運輸業展現高度集中&自然獨占特性,高鐵、高捷成長亮眼;公車客運&計程車業成為MaaS新戰場分析交通與物流次產業別市佔率結構有助於了解該業別競爭型態、企業策略成效差異化以及外部環境對於供需結構所構成的長期影響。因此,市佔率變化不僅代表個別企業在運能網絡、服務品質、價格策略與技術投入等方面的競爭優勢,透過連續年度比較更能夠進一步辨識出所在業別的生命週期階段,可作為制定產業策略、投資評估與政策規劃的重要參考基礎。本次調查顯示,2024年台灣快遞宅配&外送平台業市佔結構展現出顯著的大型業者主導特徵。位居首位的統一速達市佔率自13.9%回升0.7個百分點至14.6%,為代表性業者中市佔增幅最顯著的業者。foodpanda與Uber Eats兩大外送平台亦憑藉其高度平台化的運作模式與高消費端滲透率、加上由大量兼職配送人力構成的廣泛配送網絡,成為宅配外送市場中極具規模經濟的核心板塊;綜合物流業市佔結構同樣展現大者恆大、集團化運作的明確趨勢,市場由具備通路基礎的便利商店物流體系與第三方專業物流服務商兩大板塊共同主導。其中新竹物流作為本土3PL物流龍頭,2024年市佔率自7.6%攀升至7.9%,反映出其在電商宅配與供應鏈解決方案領域中的競爭力持續增強;航空運輸業中,2024年長榮航空與中華航空合計市佔率達85.0%,為物流&交通各業中CR 2指標最高的業別。不過,星宇航空與台灣虎航近年市佔率快速提升,已為航空業市佔結構造成顯著的邊際變化;承攬報關業市佔結構展現出明確的集中度提升走勢,CR 3年增8.5個百分點至34.0%,為本次調查集中度攀升幅度最高的產業型態。未來流通研究所團隊定期調查彙整台灣物流&交通業經營數據,結合企業本業營收金額(非合併營收)進行計算,定期發布主要次產業別市佔率排名,並針對市佔率變化與產業集中度等指標進行綜整分析,做為深入觀測產業的判讀基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「餐飲與觀光娛樂業」趨勢回顧與展望2026/01/06 【商業數據圖解】2024台灣「物流與交通」產業市佔率英雄榜2025/12/22 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖2025/11/18

2024台灣「物流與交通全體次產業結構」年度數據總覽

3個2024台灣「物流&交通全體次產業結構數據」關鍵情報:💡資產型運輸業&輔助承攬業展現雙位數成長:海洋水運、貨運承攬、船務代理、報關服務規模全面回升;航空運輸業增幅放緩💡內需型物流&客運領域成長分化:倉儲業增長顯著;汽車運輸業、軌道運輸業、快遞外送業溫和擴張;郵務配送規模持續下跌💡產業收支盈虧:整體產業營利率攀升,航空運輸輔助業、海洋水運、船務代理盈利率顯著提升;公車客運為唯一虧損業別物流&交通產業在產業經濟研究領域中普遍被視為領先指標(Leading Indicator)產業,其營運變化往往早於整體景氣循環反映市場訊號,具有高度預測價值。其中物流業掌握供應鏈運能、倉儲利用率、存貨水位等關鍵要素,能夠反映上游生產與下游終端需求市場強弱。例如陸地運輸業營運狀況緊扣內需產銷變化,可作為觀察本地製造、零售與民生消費動能的重要參考基礎;海空運&報關承攬業為衡量進出口貿易景氣、全球市場變化與供應鏈調度走勢的即時輔助指標;大眾運輸、出行經濟等交通運輸業數據則反映出民眾工作通勤、活動密度與整體移動需求,為觀察就業市場活絡程度、觀光產業景氣與城市經濟運作的重要參考基礎。不同細分產業型態共同構成物流&交通產業的多元代表意涵,透過持續追蹤產業規模、各次產業結構佔比變化等指標,有助於全面了解台灣整體社會經濟與產業發展趨勢。本次調查顯示,2024年台灣物流&交通產業規模在2023年衰退18.4%的較低基期上迎來反彈回升,整體規模年增10.9%至NT$1兆8322億元。成長動能主要來自於水上運輸業及航空運輸業兩大資產密集型運輸業別、以及具高服務密度的運輸輔助&承攬報關業別。其中水上運輸業規模年增26.2%,為所有物流&交通次產業別中成長幅度最為顯著的領域;輔助承攬業與航空運輸業規模分別年增13.3%及12.4%,增幅位居第2、3位。三大業別的同步成長充分反映出台灣作為外向型經濟體,其物流與交通產業營運表現與全球貿易景氣高度連動的結構特性,以及台灣物流產業在全球貿易流向中所扮演的關鍵角色。另一方面,相對於跨境運輸與承攬報關業的顯著擴張,2024年內需導向型貨物與旅客運輸相關業別成長表現相對溫和分化。其中規模最大的陸地運輸業產業規模年增4.3%至NT$5443億,多年期溫和成長的發展走勢顯示市場已進入相對成熟的發展階段;倉儲業年增10.7%至NT$528億,雖然規模有限,但成長幅度優於多數內需型運輸業別;郵務&快遞外送業年增2.3%至NT$1268億,其中郵務收入持續萎縮、年減3.3%至NT$264億,反映出紙本郵件需求量長期下滑走勢。快遞外送業則在電商物流與即時配送服務(快商務模式)推動下攀升3.9%,但成長幅度相較疫情期間明顯回落,除因疫情後市場需求增速放緩外,亦受到近年企業自建物流系統提升內部化配送比例所帶來的替代效應影響。值得一提的是,包括汽車貨運、倉儲、快遞外送業在內,近年內需型物流產業的發展軌跡反映出明確的數位經濟實體化趨勢。2024年台灣零售業網路銷售額正式突破NT$6500億元,佔整體零售業比例達13.5%,顯示電子商務不再僅為零售市場的補充性構成,已發展成為主導物流基礎設施建設(衛星倉、自動化分揀中心等)與城市物流規畫的核心引擎。未來流通研究所定期彙整台灣「物流&交通業全體次產業結構」年度數據總覽,並以產業樹狀圖方式呈現。樹狀圖不僅可快速清晰的呈現各次產業別與細項產業別的營收規模、變化率等關鍵數據,藉由各路徑數據間的簡單計算,更能夠進一步得出不同次產業別相對於各層產業結構的精準佔比,可做為觀測整體產業結構與脈絡的重要基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 海外「實體零售AI科技導入案例」地圖2025/11/18

台灣近十年「家庭消費結構變化」六都數據解析

4個2014-2024台灣「家庭消費結構」六都數據解析關鍵情報: 💡 家庭基礎消費:近10年每戶消費總額與醫療支出分別成長17.7%及40.0%;2024年六都首度全數進入「每戶三人以下」時代 💡 民生通路消費:近10年民生通路消費穩健成長、每戶超市支出額攀升69.8%最為顯著;2024年每戶超商支出達NT$4.7萬居冠 💡 餐飲&休閒文化消費:近10年每戶休閒文化支出額下滑19.7%;2024年餐飲住宿消費額躍升45.9%至NT$12.2萬新高 💡 新興經濟消費:台北市與台中市為單身經濟及美麗經濟消費主力;台中市與台南市展現亮眼寵物消費實力 家庭消費結構的長期變化對於整體經濟具有「內需再分配」效應,其變動不僅直接反映出民眾消費偏好與生活型態轉變,亦為觀測整體經濟發展階段與社會價值取向的重要指標,並同步影響投資方向與勞動市場配置。 本次調查顯示,2014年至2024年間,台灣家庭平均每戶消費支出(不含利息/稅捐規費罰款/捐贈/婚喪禮金等非消費性支出)累計成長17.7%至NT$88.9萬,同期間每戶平均人口規模縮減11.7%至2.78人,且2024年六都家戶規模首度全數進入「每戶三人以下」時代,顯示家庭消費重心正由過往的共享型支出結構、轉為以個人化與便利導向為主的消費模式。此外,本次調查同步納入單身經濟、美麗經濟以及寵物經濟等三項近年家戶支出額成長表現相對亮眼的新興消費類別,以突顯社會結構變遷、生活型態與消費偏好轉變所帶來的內需消費商機。 未來流通研究所以近十年(2014-2024)每戶家庭消費數據為基礎,提出台灣「家庭消費結構」六都數據解析。涵蓋家庭基礎消費、民生通路消費、餐飲/休閒文化消費、新興經濟消費等4種類型,總計12項消費支出項目。自各面向詳細解析台灣家庭消費類型變化及六都地域性消費差異,做為觀測整體消費市場變化的基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣近十年「家庭消費結構變化」六都數據解析 2025/10/14 【市場預測圖解】2030台灣「電商滲透率」未來模擬圖 2025/09/30 【產業地圖圖解】台灣「餐飲業新勢力」產業地圖 2025/09/23 台灣「餐飲業新勢力」產業地圖 2025/09/23 【商業數據圖解】2017-2024台灣「零售與電商企業」營收成長率熱力圖 2025/09/08 【市場預測圖解】台灣「旅遊消費」市場規模與消費結構 2025/08/26

台灣「旅遊消費」市場規模與消費結構

3個台灣「旅遊消費」市場規模&消費結構關鍵情報: 💡國人國內旅遊:旅客人次續創新高、消費增幅趨緩,推估2025年市場規模達5364億;餐飲支出長期居首、住宿支出佔比縮減 💡海外旅客入境:2024入境人次僅復甦至疫前高點66.2%,推估2025年市場規模達3569億;住宿與餐飲佔比達41.7%及20.4% 💡國人海外旅遊:出境人次與海外消費同創歷史新高,推估2025年市場規模首度突破1兆元;支出重心聚焦百貨公司&服飾零售 觀光旅遊產業具備帶動零售、餐飲、交通等相關消費的高度產業關聯性,承載「出口型服務輸出」的戰略意涵,不僅可直接創造外匯收入,更能夠進一步衍生出會展經濟、醫療觀光、文創文旅等多元產業外溢效益。此外,觀光旅遊產業在國際舞台上亦扮演著強化國家品牌辨識度、塑造文化形象、提升軟實力與全球能見度的重要角色,因此經常成為國家產業政策資源挹注的重點所在,被視為支撐國家經濟永續成長的「立國型產業」焦點。 旅遊消費產業可劃分為國人出境旅遊(Outbound Tourism)、海外旅客入境旅遊(Inbound Tourism)以及國人國內旅遊(Resident Domestic Tourism)三大產業板塊。本次調查顯示,台灣旅遊消費市場自2023年展開強勁復甦,2024年以「國人出境旅遊」表現最為亮眼,整體規模在連續兩年高增長基期上持續攀升31.2%,創下NT$9358億元的歷史新高,預估2025年出境旅遊消費總額將首度突破新台幣一兆元規模,為3大旅遊消費板塊中規模最大、成長表現亦最為亮眼的產業型態。 「海外旅客入境旅遊」方面,2024年整體市場規模年增19.4%至NT$3221億,惟仍低於2019年疫情前NT$4457億元的水準,推估2025年海外旅客入境消費總額將達NT$3569億。海外旅客入境人次於2019年創下1186.4萬人次高峰,歷經疫情重挫後,2024年來台旅客總量達785.8萬人次,僅恢復至疫情前高點的66.2%。 「國人國內旅遊」在國旅熱潮退去後、面臨成長力道趨緩挑戰,2024年國旅市場規模年增4.1%至NT$5158億。值得注意的是,雖然2024年國旅人次年增7.4%至2億2203萬人次新高,惟受制於高頻率、短天數、價格敏感度高等特徵,每人每旅次消費金額僅達NT$2323元,加上總旅次成長趨緩且平均旅遊天數降至1.39天、創近十年新低,顯示國民旅遊朝向降低住宿比例的短時高頻輕旅行&生活圈旅遊模式,壓縮整體消費成長空間。 未來流通研究所首度針對台灣「旅遊消費」市場規模&消費結構進行調查,調查範圍覆蓋國人國內旅遊(國旅)、海外旅客入境、國人出境旅遊等三大產業板塊,並結合觀光衛星帳、聯合信用卡處理中心等關聯數據,同步分析消費類別佔比及產業關聯度等關鍵指標,並進行2025年市場規模推估,做為掌握觀光市場趨勢基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】2017-2024台灣「零售與電商企業」營收成長率熱力圖2025/09/08 【市場預測圖解】台灣「旅遊消費」市場規模與消費結構2025/08/26 【商業數據圖解】2017-2024台灣「連鎖餐飲企業」營收成長率熱力圖2025/08/21 【商業數據圖解】2024台灣「餐飲與觀光休閒」產業市佔率英雄榜2025/08/07 【商業數據圖解】2019-2025H1台灣零售次產業「季節性營收變化」數據解析2025/07/29 【商業數據圖解】2024台灣「零售與電商」產業市佔率英雄榜2025/07/22

2024台灣「餐飲與觀光休閒」產業市佔率英雄榜

3個台灣2024「餐飲&觀光休閒」產業市佔率關鍵情報:💡餐飲產業:王品、饗賓、漢來美食、揚秦、Q Burger等大型連鎖品牌市佔率持續攀升;TOP 3空廚業者合計市佔率首破50%💡旅遊產業:晶華、君悅、台北喜來登市佔穩健擴張,台北漢來成長強勁;旅遊服務業規模回升,大型業者成長率優於產業均值💡休閒產業:娛樂業眼球經濟持續趨向分眾化、電影院&KTV業規模縮減;健身房業市佔結構穩固,TOP 2業者合計佔比逾80%從產業經濟的角度出發,市佔率具備較營收變動指標更高的相對性與產業可比較性,能夠細緻地錨定個別企業於所在產業中的相對位置與滲透表現,為擬定擴展策略與投資評估提供關鍵衡量基礎。尤其在餐飲服務、觀光旅遊、休閒娛樂等具備高度競爭、消費者選擇多元等特徵的服務型業別中,市佔率不僅是衡量企業市場地位與品牌影響力的核心指標,甚至能夠直接影響業者在營收穩定性、品牌影響力、資源整合以及長期獲利能力等關鍵領域中的營運表現。例如較高的市佔率有助於企業降低採購與營運成本外,亦能夠藉由強勢的品牌能見度吸引更多消費者,在高度依賴口碑與體驗的餐飲&觀光休閒業中具備顯著影響力。此外,在產業進入成熟或整併階段時,市佔率的結構組成與長期變動亦能夠做為判別市場集中度與競爭態勢的指標性訊號。本次調查結果顯示,2024年餐飲與觀光休閒產業中,多數大型連鎖品牌營運成長表現普遍優於整體產業平均,帶動市佔率與產業集中度顯著攀升。例如一般餐廳&吃到飽餐廳業中,2024年市佔率超過1%的餐廳業者雖僅維持6家,分別為王品集團、饗賓餐旅、漢來美食、瓦城泰統、築間餐飲以及鼎泰豐,整體產業仍呈現高度分散結構。但前三大業者王品集團、饗賓餐旅及漢來美食2024年市佔規模全面攀升,推升CR 3指標年增0.6個百分點至7.2%。此外,2024及2025年台灣餐飲產業迎來多項大型併購項目,多家連鎖餐飲集團透過策略性併購擴張事業版圖,反映出產業朝向集團化與多品牌化發展的明確趨勢。例如菲律賓快樂蜂集團透過旗下子公司迷客夏取得雙月70%股份;六角國際收購翰林茶館母公司翰林國際企業100%股權、其子公司王座國際亦取得養心餐飲集團51%股權;以咖啡館起家的路易莎陸續併購玖仰、光焙若蔬食、青焰炭火熟成牛排等餐食品牌;主營宴會廳事業並轉投資日式餐廳Joyfull的御嵿國際取得海峽會62.5%股權等,均持續推動餐飲產業朝向集中化發展。快餐速食&早餐店業中,3大連鎖速食業者麥當勞、必勝客、肯德基2024年合計市佔率增至33.9%。其中實施「積極展店、汰弱換強」策略的麥當勞,2024年底門店數量增至417家,創下台灣麥當勞40年來最高店數紀錄,成為本次調查中3大速食品牌中市佔率增幅最顯著的業者;宴會廳&團膳空廚業中,由三大空廚業者共同構成的CR 3指標年增6.6個百分點至52.5%,首度突破50%門檻;觀光旅館產業中,前三大業者台北晶華、台北君悅以及台北寒舍喜來登市佔增長表現普遍優於競爭對手,推升CR 3指標自14.4%增至15.4%;旅行&周邊服務業中,雄獅旅遊、東南旅遊、五福旅遊合計市佔率增至23.9%,較2023年攀升2.5個百分點。另一方面,咖啡館業及電影院&KTV業為本次調查中少數2024年產業集中度低於2023年的業別。其中咖啡館業雖仍為產業集中度最高的餐飲次產業別,惟TOP 3業者合計市佔率年減2.7個百分點至71.4%,為連續第二年CR 3指標陷入下滑。推估主因在於疫情後咖啡館重新成為熱門創業標的,大量小型與獨立品牌投入市場致整體市佔率結構趨於分散(2023及2024年全台咖啡館營業據點數新增419家及267家,創下2016年後最高及次高紀錄);電影院&KTV業2024年產業規模在疫情後報復性消費形成的高基期上、年減6.1%至NT$226億,TOP 3業者合計市佔率年減1.5個百分點至40.5%,同樣為連續第二年CR 3指標下滑。推估主因在於市場受小型區域品牌回流或復業,以及消費者娛樂選擇日益多元,部分需求轉向串流影音、線上K歌App、沉浸式娛樂等新興娛樂型態,加上產業恢復常態後形成的成長天花板影響,使大型連鎖品牌在整體需求縮減的市場環境中,較難維持疫後復甦期間的強勢擴張力道,導致市佔率出現下滑。此外,進一步觀察本次市佔率變動可以看到,2024年疫情後短期復甦紅利褪去後,消費支出回歸理性化與常態化,整體餐飲與觀光休閒產業競爭環境趨向穩定、擴張速度放緩,使企業間的市佔率消長更為顯著,不僅直接反映出各家企業在顧客維繫、通路佈局與營運資源配置等面向的差異化經營成果,也進一步突顯市佔率作為衡量企業相對競爭力與中長期成長潛力的重要指標價值。因此,未來流通研究所彙整台灣餐飲及觀光產業經營數據,以關聯企業在特定業別營收來源規模進行分類計算,發布主要次產業市佔率調查成果,做為深入觀測餐飲、觀光及休閒產業的判讀基礎。 登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「餐飲與觀光娛樂業」趨勢回顧與展望2026/01/06 【商業數據圖解】2024台灣「物流與交通」產業市佔率英雄榜2025/12/22 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖2025/11/18

台灣「關鍵零售品類」通路比例與銷售變化

3個台灣「關鍵零售品類」通路比例&銷售變化關鍵情報: 💡整體通路結構分析:通路集中度偏高,前三大通路合計佔比(CR3)達62.8%至96.5%,惟專賣型通路佔比逐年下滑 💡民生快消&專業照護品類:2019-2025年藥品&醫材、寵物食用品、食品&生鮮類銷售成長最強,高密度實體通路具主導地位 💡高單價耐久&半耐久消費品類:3C產品、家電、家具寢具家用品、服飾品類為OMO關鍵戰場,通路功能分工加速成形 觀察各商品品類銷售通路結構與變動趨勢有助於判別市場通路集中度變化、主力銷售通路移轉方向以及新興銷售模式滲透程度,為掌握零售與消費市場趨勢的核心指標。本次調查結果顯示,多數品類通路集中度長期維持較高水準,前三大通路合計佔比(CR3)介於62.8%至96.5%間,顯示銷售結構仍高度集中於具規模優勢的特定核心通路型態。 不過,比較2019及2025年各品類通路結構變化,仍可觀察到兩項關鍵走勢:首先,相較於2019年多數品類銷售通路高度集中於專賣型通路的組成結構,2025年專賣通路雖仍維持最大銷售通路地位,但佔比普遍下滑。顯示消費市場對於單一專業通路的依賴程度逐步降低,取而代之的為綜合零售通路以及非店面零售的加速滲透,顯示通路結構正轉向更為開放多元的競爭型態;其次,非店面零售通路佔比在各品類中均出現顯著攀升,顯示線上零售通路已自疫情期間因應非接觸需求的購物避風港,轉變為整體零售市場中的常態性核心通路,且滲透範圍自標準化、價格導向商品,快速延伸至服飾、美妝、家具等過往高度依賴實體體驗與服務互動的品類。 進一步觀察各品類銷售通路結構可以看到,在食品、藥品&醫材、寵物用品&食品、美妝保養&個人清潔等高頻率民生快消品與專業照護型消費品類中,具備高據點密度與即時取得優勢的超商與超市通路,以及具備專業諮詢能力或實體信任機能的藥局、寵物專賣店展現出明確主導地位;在3C資通訊產品、家電、家具寢具&家用品、服飾鞋襪等高單價或半耐久消費品類中,通路集中度普遍偏高,且非店面零售通路佔比強勁攀升,使上述品類成為OMO整合模式關鍵戰場,通路功能分工加速成形。 未來流通研究所針對台灣「關鍵零售品類」通路比例及銷售變化進行定期調查,彙整八項主要銷售品類關聯數據,涵蓋銷售額分布、通路佔比及變動趨勢等指標,做為觀察各主要商品類別銷售走勢的重要參考基礎,有助於掌握市場動態並評估消費者行為變化對整體零售市場表現影響。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣「關鍵零售品類」通路比例與銷售變化 2026/02/23 【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽 2026/02/04 台灣「零售與電商全體次產業結構」年度數據總覽 2026/02/04 【關鍵排行圖解】台灣「2025Q4購物季電商平台流量」解析 2026/01/27 台灣「2025Q4購物季電商平台流量」解析 2026/01/27 【商業數據圖解】台灣「零售與電商次產業」趨勢回顧與展望 2026/01/13

台灣「餐飲與觀光娛樂業」趨勢回顧與展望

4個「台灣餐飲&觀光娛樂業趨勢回顧展望」關鍵情報: 💡第一象限(中期成長高、短期成長高):便當店、早餐店、遊戲軟體出版、美甲美睫、自助洗衣、健身中心 💡第二象限(中期成長低、短期成長高):麵店、咖啡廳、酒吧、美髮院、彩券銷售、遊樂園、電影院、旅行社 💡第三象限(中期成長低、短期成長低):一般餐廳、外燴辦桌、連鎖速食、旅館民宿、高爾夫球場、美容美體 💡第四象限(中期成長高、短期成長低):吃到飽餐廳、手搖飲/冰店 餐飲&觀光娛樂業吸納龐大就業人口與民間消費支出,其數據波動緊扣社會消費景氣動向,為家庭可支配所得結構中的重點消費項目,加上難以透過進口或跨境替代的產業特性,使其成為觀察內需消費動能、家庭消費信心與服務型經濟活絡度時的重要指標。 未來流通研究所針對主要餐飲&觀光娛樂業別,以十年期(2015-2025)年均複合成長率(CAGR)作為中期成長指標,結合2025單年度短期成長率(推估)進行雙軸矩陣分析。並以整體餐飲業平均數值做為象限原點,以此建構出四大象限,藉以評估在非商品銷售的內需消費市場中,各業別不同期間發展走勢與成長力道,做為產業趨勢回顧與展望評估之基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「餐飲與觀光娛樂業」趨勢回顧與展望2026/01/06 【商業數據圖解】2024台灣「物流與交通」產業市佔率英雄榜2025/12/22 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖2025/11/18

2024台灣「物流與交通」產業市佔率英雄榜

3個「2024 台灣物流&交通產業市佔率」關鍵情報:💡陸上運輸&倉儲:宅配快遞、綜合物流業集中度提升,倉儲業長尾效應顯著;統一速達、嘉里快遞、遠雄自貿港市佔成長較高💡海空運輸&報關:海運業貨櫃三雄寡佔態勢加劇;航空業「星宇效應」顯著;承攬業產業集中度顯著攀升、大型業者成長亮眼💡大眾交通運輸:軌道運輸業展現高度集中&自然獨占特性,高鐵、高捷成長亮眼;公車客運&計程車業成為MaaS新戰場分析交通與物流次產業別市佔率結構有助於了解該業別競爭型態、企業策略成效差異化以及外部環境對於供需結構所構成的長期影響。因此,市佔率變化不僅代表個別企業在運能網絡、服務品質、價格策略與技術投入等方面的競爭優勢,透過連續年度比較更能夠進一步辨識出所在業別的生命週期階段,可作為制定產業策略、投資評估與政策規劃的重要參考基礎。本次調查顯示,2024年台灣快遞宅配&外送平台業市佔結構展現出顯著的大型業者主導特徵。位居首位的統一速達市佔率自13.9%回升0.7個百分點至14.6%,為代表性業者中市佔增幅最顯著的業者。foodpanda與Uber Eats兩大外送平台亦憑藉其高度平台化的運作模式與高消費端滲透率、加上由大量兼職配送人力構成的廣泛配送網絡,成為宅配外送市場中極具規模經濟的核心板塊;綜合物流業市佔結構同樣展現大者恆大、集團化運作的明確趨勢,市場由具備通路基礎的便利商店物流體系與第三方專業物流服務商兩大板塊共同主導。其中新竹物流作為本土3PL物流龍頭,2024年市佔率自7.6%攀升至7.9%,反映出其在電商宅配與供應鏈解決方案領域中的競爭力持續增強;航空運輸業中,2024年長榮航空與中華航空合計市佔率達85.0%,為物流&交通各業中CR 2指標最高的業別。不過,星宇航空與台灣虎航近年市佔率快速提升,已為航空業市佔結構造成顯著的邊際變化;承攬報關業市佔結構展現出明確的集中度提升走勢,CR 3年增8.5個百分點至34.0%,為本次調查集中度攀升幅度最高的產業型態。未來流通研究所團隊定期調查彙整台灣物流&交通業經營數據,結合企業本業營收金額(非合併營收)進行計算,定期發布主要次產業別市佔率排名,並針對市佔率變化與產業集中度等指標進行綜整分析,做為深入觀測產業的判讀基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】台灣「餐飲與觀光娛樂業」趨勢回顧與展望2026/01/06 【商業數據圖解】2024台灣「物流與交通」產業市佔率英雄榜2025/12/22 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖2025/11/18

2024台灣「物流與交通全體次產業結構」年度數據總覽

3個2024台灣「物流&交通全體次產業結構數據」關鍵情報:💡資產型運輸業&輔助承攬業展現雙位數成長:海洋水運、貨運承攬、船務代理、報關服務規模全面回升;航空運輸業增幅放緩💡內需型物流&客運領域成長分化:倉儲業增長顯著;汽車運輸業、軌道運輸業、快遞外送業溫和擴張;郵務配送規模持續下跌💡產業收支盈虧:整體產業營利率攀升,航空運輸輔助業、海洋水運、船務代理盈利率顯著提升;公車客運為唯一虧損業別物流&交通產業在產業經濟研究領域中普遍被視為領先指標(Leading Indicator)產業,其營運變化往往早於整體景氣循環反映市場訊號,具有高度預測價值。其中物流業掌握供應鏈運能、倉儲利用率、存貨水位等關鍵要素,能夠反映上游生產與下游終端需求市場強弱。例如陸地運輸業營運狀況緊扣內需產銷變化,可作為觀察本地製造、零售與民生消費動能的重要參考基礎;海空運&報關承攬業為衡量進出口貿易景氣、全球市場變化與供應鏈調度走勢的即時輔助指標;大眾運輸、出行經濟等交通運輸業數據則反映出民眾工作通勤、活動密度與整體移動需求,為觀察就業市場活絡程度、觀光產業景氣與城市經濟運作的重要參考基礎。不同細分產業型態共同構成物流&交通產業的多元代表意涵,透過持續追蹤產業規模、各次產業結構佔比變化等指標,有助於全面了解台灣整體社會經濟與產業發展趨勢。本次調查顯示,2024年台灣物流&交通產業規模在2023年衰退18.4%的較低基期上迎來反彈回升,整體規模年增10.9%至NT$1兆8322億元。成長動能主要來自於水上運輸業及航空運輸業兩大資產密集型運輸業別、以及具高服務密度的運輸輔助&承攬報關業別。其中水上運輸業規模年增26.2%,為所有物流&交通次產業別中成長幅度最為顯著的領域;輔助承攬業與航空運輸業規模分別年增13.3%及12.4%,增幅位居第2、3位。三大業別的同步成長充分反映出台灣作為外向型經濟體,其物流與交通產業營運表現與全球貿易景氣高度連動的結構特性,以及台灣物流產業在全球貿易流向中所扮演的關鍵角色。另一方面,相對於跨境運輸與承攬報關業的顯著擴張,2024年內需導向型貨物與旅客運輸相關業別成長表現相對溫和分化。其中規模最大的陸地運輸業產業規模年增4.3%至NT$5443億,多年期溫和成長的發展走勢顯示市場已進入相對成熟的發展階段;倉儲業年增10.7%至NT$528億,雖然規模有限,但成長幅度優於多數內需型運輸業別;郵務&快遞外送業年增2.3%至NT$1268億,其中郵務收入持續萎縮、年減3.3%至NT$264億,反映出紙本郵件需求量長期下滑走勢。快遞外送業則在電商物流與即時配送服務(快商務模式)推動下攀升3.9%,但成長幅度相較疫情期間明顯回落,除因疫情後市場需求增速放緩外,亦受到近年企業自建物流系統提升內部化配送比例所帶來的替代效應影響。值得一提的是,包括汽車貨運、倉儲、快遞外送業在內,近年內需型物流產業的發展軌跡反映出明確的數位經濟實體化趨勢。2024年台灣零售業網路銷售額正式突破NT$6500億元,佔整體零售業比例達13.5%,顯示電子商務不再僅為零售市場的補充性構成,已發展成為主導物流基礎設施建設(衛星倉、自動化分揀中心等)與城市物流規畫的核心引擎。未來流通研究所定期彙整台灣「物流&交通業全體次產業結構」年度數據總覽,並以產業樹狀圖方式呈現。樹狀圖不僅可快速清晰的呈現各次產業別與細項產業別的營收規模、變化率等關鍵數據,藉由各路徑數據間的簡單計算,更能夠進一步得出不同次產業別相對於各層產業結構的精準佔比,可做為觀測整體產業結構與脈絡的重要基礎。登入會員即可下載完整圖解情報 單篇購買Single Purchase 會員登入Login 相關文章Relevant Articles 【商業數據圖解】2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 2024台灣「物流與交通全體次產業結構」年度數據總覽2025/12/08 【商業數據圖解】台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 台灣網路使用行為:線上零售「流量通膨」時代2025/11/26 2024台灣「連鎖加盟企業」營收排行TOP 602025/11/21 海外「實體零售AI科技導入案例」地圖2025/11/18

台灣網路使用行為:線上零售「流量通膨」時代

3個台灣網路使用行為:線上零售「流量通膨」時代關鍵情報: 💡線上零售「流量通膨」:TOP 15綜合電商總流量年減4.2%;廣告成本持續攀升、線上零售平均ROAS連續4年下滑至3.51 💡社群流量展現功能特徵:LINE蟬聯使用率冠軍,YT及FB廣告觸及人數逾1700萬人,IG/TikTok/Threads廣告觸及增幅達雙位數 💡消費者網購行為變化:搜尋引擎蟬聯最大資訊檢索管道、ChatGPT佔比增至24.3%;品牌官網及SNS為購買前主要造訪標的 根據DataReportal追蹤分析,疫情後全球線上零售市場已自流量紅利期進入更高強度的流量爭奪與資本效率競賽。台灣亦呈現相同趨勢:數位廣告金額自2021年的US$28.9億增至2025年達US$44.8億,累計成長幅度達55.0%,遠高於同期間零售業網路銷售額(約20.4%)成長表現。此外,台灣線上零售平均廣告回報比(Return on AD Spending, ROAS)已連續四年下滑,自2021年的4.83降至2025年的3.51,顯示企業獲取流量的邊際成本上升,形成典型的「流量通膨」現象。促使近年零售企業行銷戰略重點逐步自過往單純追求廣泛觸及的目標,轉向強化流量品質、轉化效率以及廣告投資報酬率,同時更加重視數據科技、AI行銷與自動化工具的應用,協助精準鎖定高價值消費者以優化廣告資源分配並提升投放效率。 本次調查同步盤點台灣前在廣告觸及人數最高的社群媒體平台表現,其中具備龐大用戶基盤與高跨年齡層覆蓋能力的YouTube與Facebook擁有最高潛在觸及人數,為企業進行大規模觸及與品牌維護的首選平台;IG與TikTok雖然潛在觸及基數不及兩大傳統社群媒體平台,但亮眼成長表現反映出其用戶數量與活躍度的快速提升,其中TikTok更以高增長率快速接近IG潛在觸及規模;受益於母集團Meta的跨平台導流效益,本年度首次納入調查的Threads潛在觸及人數高達670萬人,首度進榜即擠身台灣第5大廣告潛在觸及平台。此外,台灣消費者獲取線上資訊方式中,搜尋引擎以85.6%的比例遙遙領先,確立其作為資訊檢索核心基礎設施的地位,但生成式AI工具ChatGPT短時間內使用佔比增至24.3%,成為與圖像搜索並駕齊驅的資訊來源,顯示透過AI工具輔助的資訊檢索與知識獲取方式正快速普及,使AI自單純的輔助工具躍升為新興資訊入口。 未來流通研究所綜整分析台灣網路使用行為關鍵數據,針對大型綜合電商平台月均流量變化、主要社群媒體與通訊平台使用數據、數位廣告關鍵數據、消費者獲取線上資訊方式等關鍵指標進行分析,作為觀測流量通膨時代下民眾網路使用行為之參考基礎。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 台灣網路使用行為:線上零售「流量通膨」時代 2025/11/26 【關鍵排行圖解】2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖 2025/11/18 海外「實體零售AI科技導入案例」地圖 2025/11/18 【市場預測圖解】2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29

2024台灣「連鎖加盟企業」營收排行TOP 60

4個2024台灣「連鎖加盟企業」營收排行TOP 60關鍵情報: 💡綜合零售業:7-ELEVEN/全聯/好市多持續領先、超商&超市量販業「大者恆大」;百貨業成長重心轉向大型複合機能購物聚落 💡專賣零售業:集雅社營收逆勢增長,躍升成長指標型3C家電通路;美妝藥局業鎖定剛需市場,寶雅、大樹、康是美穩健擴張 💡餐飲服務業:TOP 15餐飲業者回落至溫和成長區間;饗賓、漢來、築間、豆府、雲雀2024本業營收增幅仍逾雙位數 💡娛樂文創&生活家居業:健身運動、寵物經濟、家具裝修、IP授權商品等利基型市場成長顯著;實體娛樂場館面臨高基期回落 連鎖加盟產業為承載多元化民生消費服務的核心領域,不僅為台灣最重要的服務流通網絡,亦創造出豐富大量的中小型創業及就業機會。與總體經濟數據相比,連鎖加盟企業的經營成果往往更能夠即時反映民生消費景氣變化。 本次調查顯示,綜合商品零售業持續展現「大者恆大」特徵,統一超商、全聯實業及好市多蟬聯2024年全台唯三本業營收突破新台幣千億元門檻的連鎖零售企業,量販業者好市多與日系商場三井不動產展現亮眼成長力道,部分傳統百貨業者與規模較小的便利商店品牌面臨成長瓶頸,顯示產業加速形成以資本規模、數據能力與通路整合為核心競爭力的分化走勢;專賣零售業中,通訊維修及3C家電連鎖零售通路業者持續面臨營收回落挑戰,本業營收年減幅介於0.8%至12.2%間,惟主營高階家電市場的集雅社成長表現亮眼,2024年本業營收年增幅達雙位數。寶雅國際、大樹藥局、康是美、杏一、佑全藥品等美妝藥局業者本業營收維持穩健成長,顯示個人保健與生活照護用品需求穩定且持續擴張;連鎖餐飲業中,多數業者歷經連續兩年強勢復甦後,2024年回復至溫和成長軌道。高成長餐飲業者類型主要集中於高價吃到飽、特色餐廳與多品牌集團,饗賓餐旅、漢來美食、築間餐飲、豆府集團、雲雀國際等業者本業營收增幅仍逾雙位數;娛樂文創&生活家居業中,成長動能主要集中於個人健身、寵物經濟、日系家具、室內裝修以及玩具模型&娛樂IP授權商品等利基型態市場。世界健身、柏文健康、萬達寵物、無印良品、宜得利家居、振宇五金、三商美福、野獸國等企業2024年本業營收均高於2023年水準。 未來流通研究所持續調查台灣「連鎖加盟企業」經營表現,並區分為4項主要產業類別進行排名。篩選各業別中本業營收TOP15(合計60家)代表性企業,定期發布分析營收數據與變化幅度,做為持續追蹤台灣連鎖加盟企業領先集團的觀察名單。 登入會員即可下載完整圖解情報 單篇購買 Single Purchase 會員登入 Login 相關文章 Relevant Articles 2024台灣「連鎖加盟企業」營收排行TOP 60 2025/11/21 【產業地圖圖解】海外「實體零售AI科技導入案例」地圖 2025/11/18 海外「實體零售AI科技導入案例」地圖 2025/11/18 【市場預測圖解】2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29 2015-2028 台灣「包裹數量」結構趨勢與人均變化 2025/10/29 【市場預測圖解】台灣零售業「點數經濟」規模與產業動向 2025/10/23

No posts found.

台灣「零售與電商全體次產業結構」年度數據總覽 posted on 2026/02/04

台灣「零售與電商全體次產業結構」年度數據總覽 posted on 2026/02/04 台灣「2025Q4購物季電商平台流量」解析 posted on 2026/01/27

台灣「2025Q4購物季電商平台流量」解析 posted on 2026/01/27 台灣「零售與電商次產業」趨勢回顧與展望 posted on 2026/01/13

台灣「零售與電商次產業」趨勢回顧與展望 posted on 2026/01/13 台灣「關鍵零售品類」通路比例與銷售變化 posted on 2026/02/23

台灣「關鍵零售品類」通路比例與銷售變化 posted on 2026/02/23