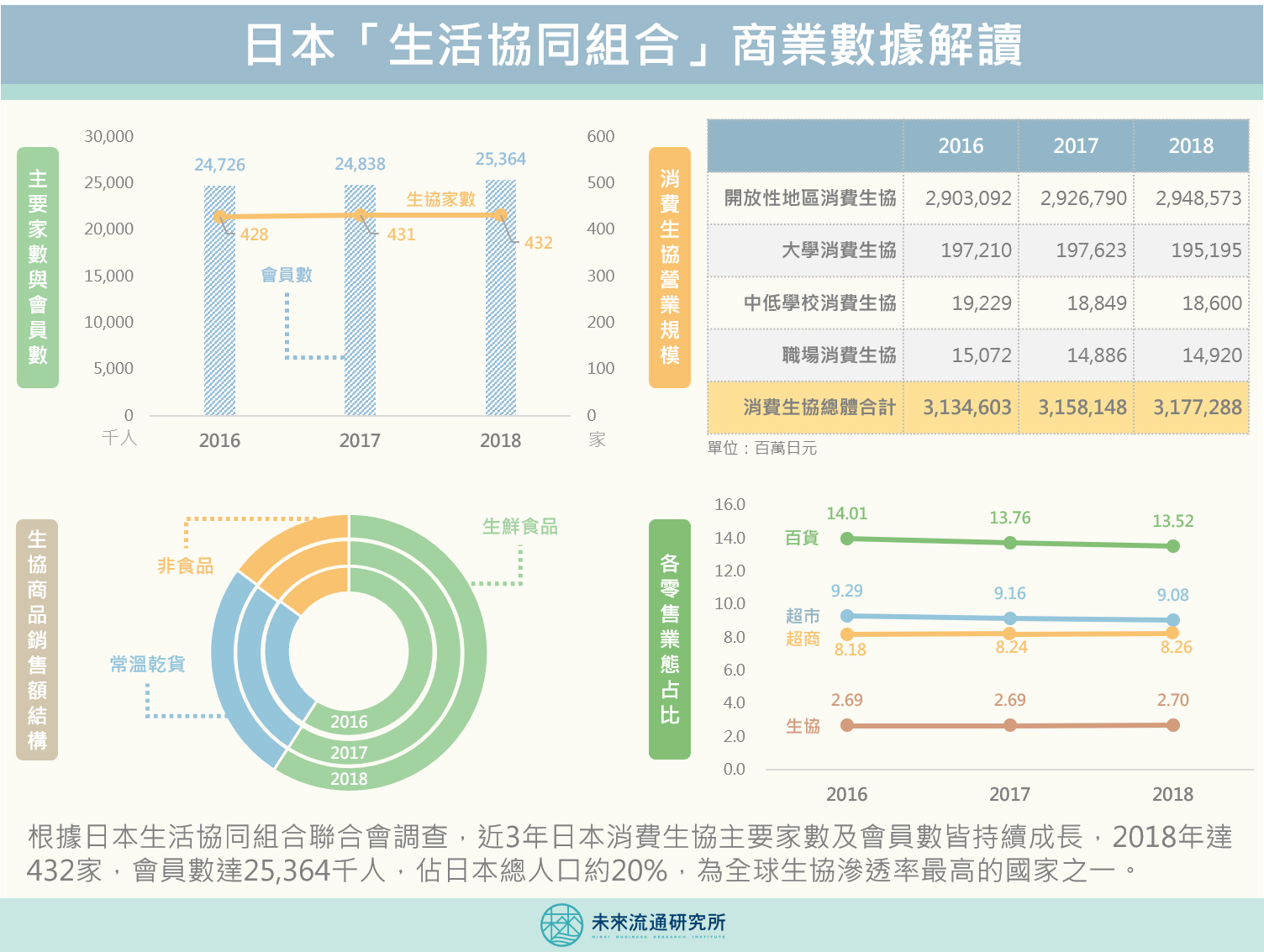

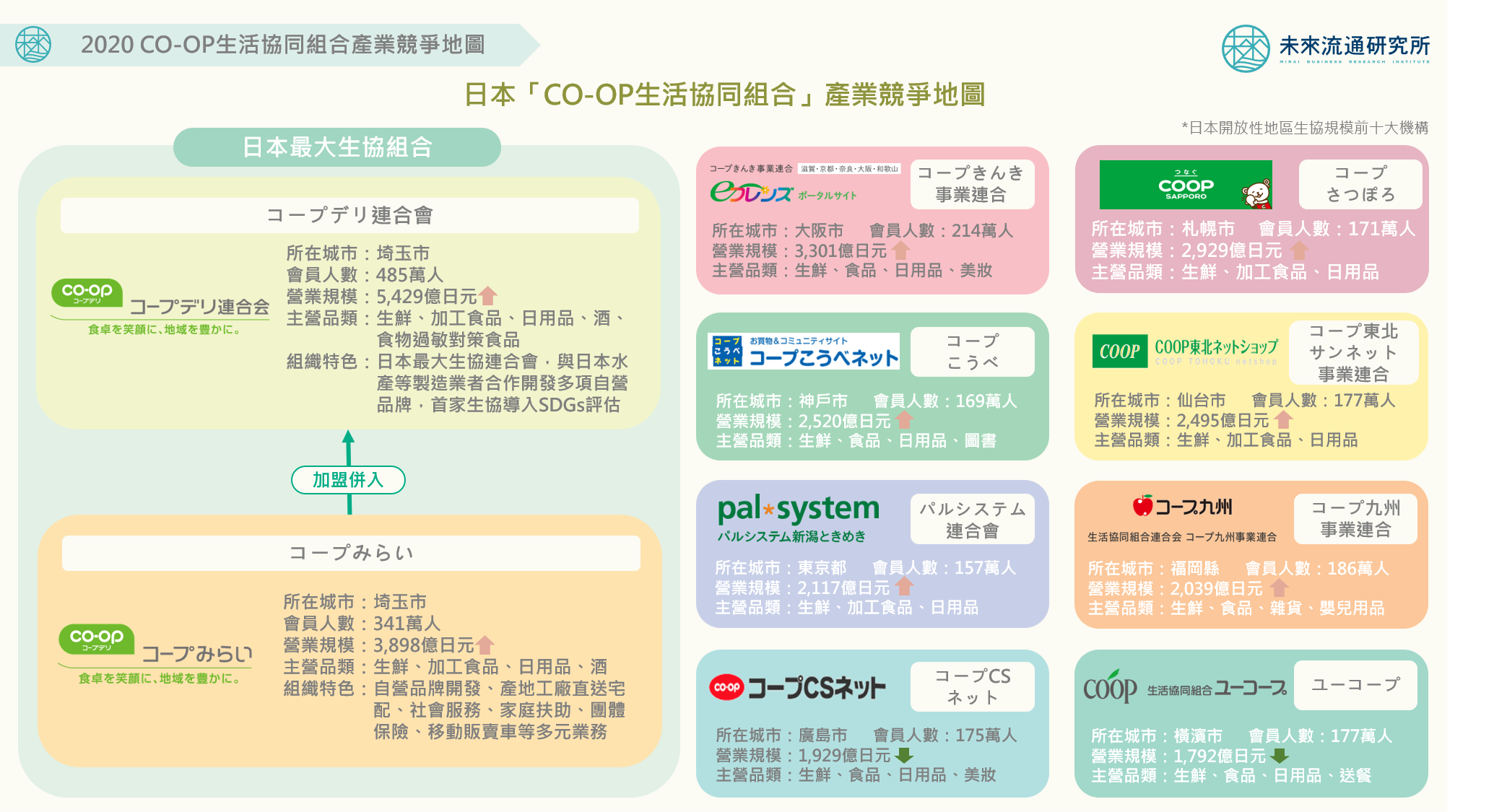

根據日本生活協同組合聯合會調查,近三年日本消費生協主要家數及會員數皆持續成長,2018年達432家,會員數達25,364千人,佔日本總人口約20%,為全球生協滲透率最高的國家之一。 日本生活協同組合產業是成功善用訂閱制經營的隱形冠軍。在人口老化內需消費不振的背景下,近3年消費生協營業規模仍有微幅成長,2018年達3兆1773億日元。其中開放性地區消費生協規模最大,佔整體規模的93%;其次為大學消費生協、中低學校消費生協和職場消費生協。 日本前10大生協的營業規模皆超過1,700億日圓,覆蓋地區包括關東、關西、北海道、東北及九州。其中埼玉市的コープデリ連合會以及加盟併入的コープみらい為日本最大規模的生協組織,營業規模達5,429億日元及3,898億日元。 在銷售品項方面,日本生協銷售佔比最高的品項為生鮮食品,2018年銷售額達1兆5,374億日元;其次為常溫乾貨類食品,2018年銷售額達6,780億日元。非食品類2018年銷售額達3,868億日元。可以看出日本消費者對生協之消費偏好仍高度集中於生鮮類食品,顯見日本生協長期關注於食品安全、產地新鮮直送等措施與形象發揮了相當顯著的效果。 在經過多年的發展,日本生協已成為日本國內第四大零售通路,具強大談判能力,吸引知名製造業者依據食安、環保、健康等訴求,協助生協開發多元自有商品,樹立起生活風格SPA(製造零售業)模式,而自有品牌商品的強強聯合也成為日本生協生態系的強力後援。