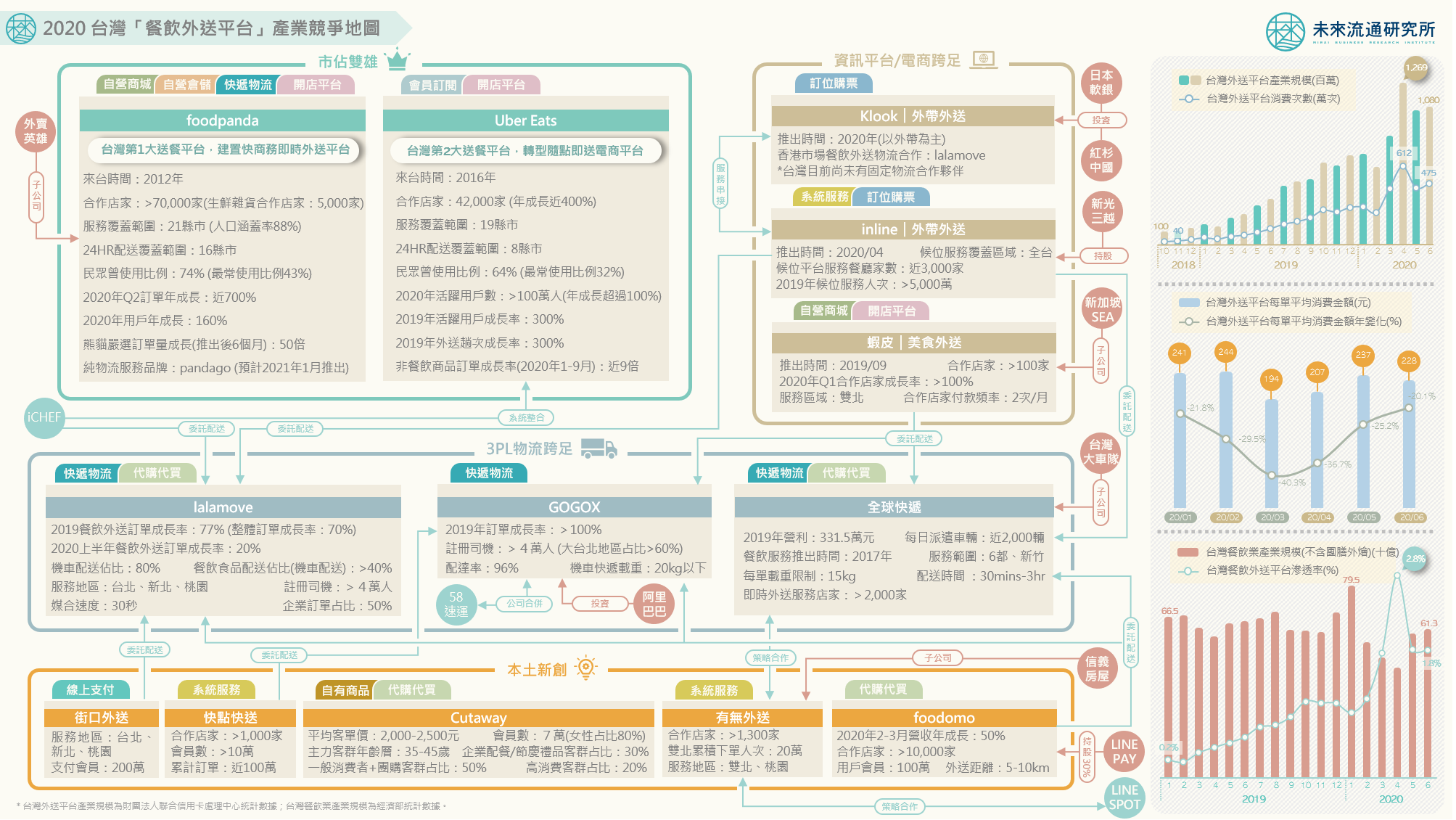

解析台灣餐飲外送平台關鍵數據的商業意涵

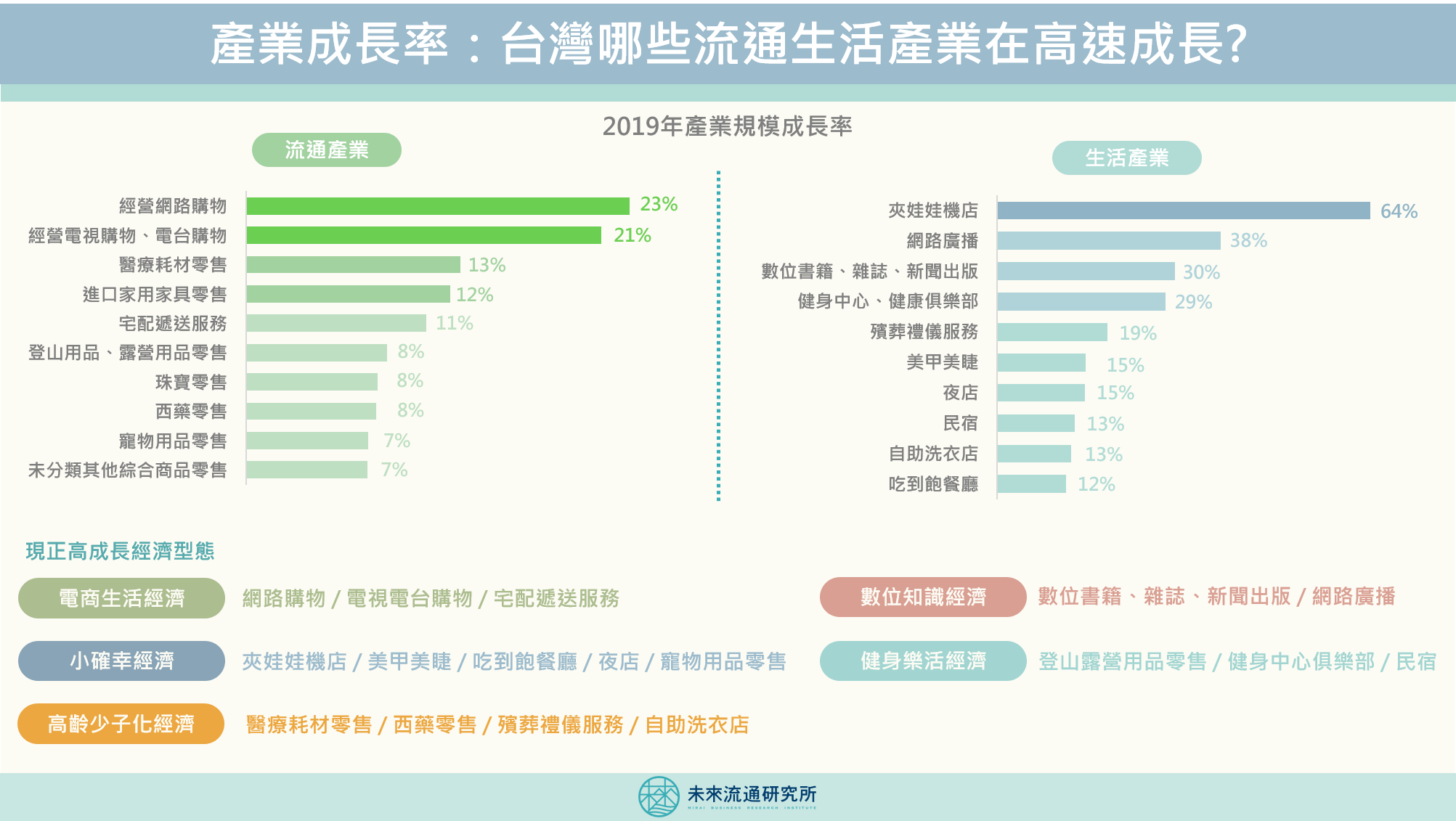

3個「台灣餐飲外送平台」商業數據新情報news! ? 台灣餐飲外送平台滲透率僅1.6%,具高成長潛力 ? 2020上半年高黏著度用戶數翻漲超過800%,帶動會員制度進場 ? 2020 Q3台灣餐飲業全面復甦,吃到飽餐廳產業規模同期爆增14.4%最高 2020年疫情爆發,民眾在宅時間拉長、外出用餐頻率下滑,導致長期以實體門店做為服務基礎的餐廳與零售產業遭受到龐大衝擊,如何在削減門店端營運費用的同時開拓新的營收來源,成為零售與餐飲業者今年以來的共通課題。 也因此,能夠快速在既有門店與設備基礎上延伸觸及消費者的「配送到宅服務」受到前所未有的注目,甚至被稱為是在疫情高壓下「別無選擇」的求生方案。餐飲業導入外送服務的比例在2020年迎來大幅度成長。以外送平台為核心,餐飲業的經營模式、店鋪型態、以及整體服務鏈上的勞動力配置都正在經歷前所未有的轉折。