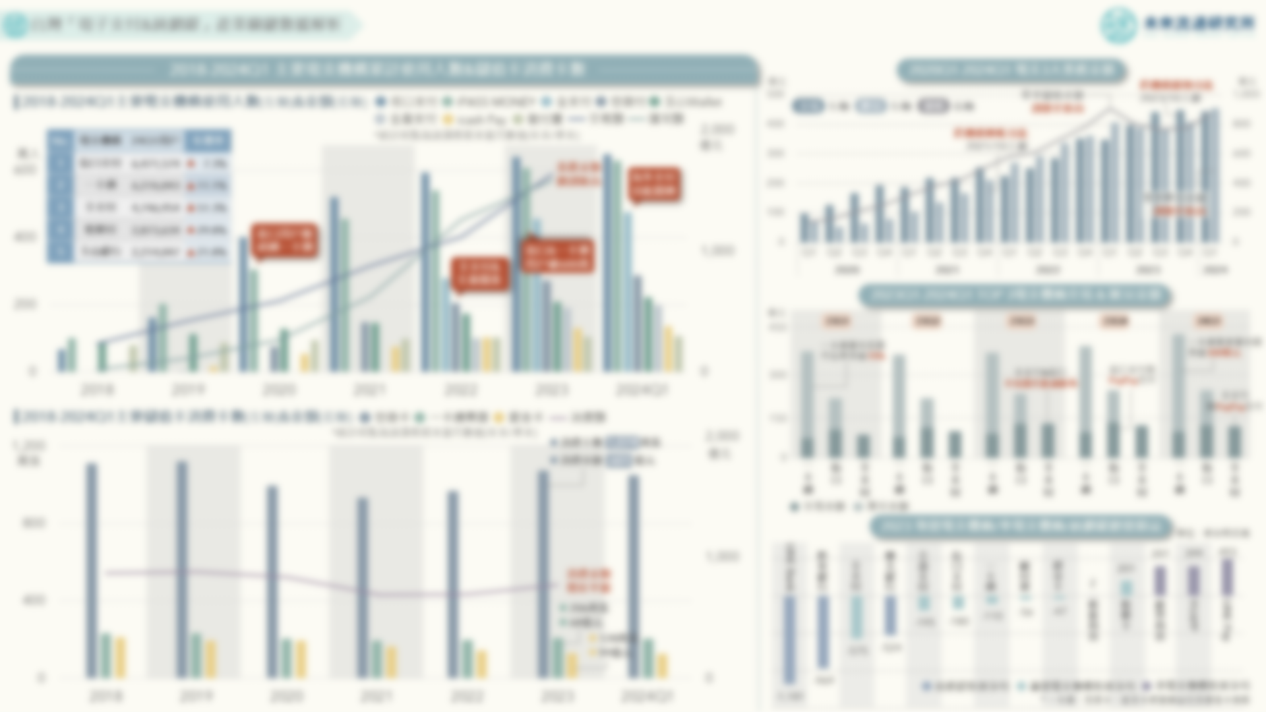

3個台灣「生活次產業」六都結構&單店營業額新情報news! 💡 大型連鎖業別:健身房&不動產仲介業疫情期間持續增長;KTV產業疫情後強勢反彈、台中市成長表現亮眼 💡 美麗經濟業別:美髮院/髮廊&美容美體服務業溫和成長,台北市佔比近30%、規模優勢顯著 💡 新興加盟業別:課業補習班&自助洗衣店新進加盟成長亮眼;夾娃娃機店業規模增長趨緩 生活產業涵蓋範疇多元廣袤,緊扣民眾日常需求動向與生活型態,不僅是觀察民間消費與剛性需求走勢的重要指標,近年在機構投資人及大型連鎖集團的布局帶動下,多項生活業別轉進成為現代化連鎖加盟及創新創業的重要戰場,產業經濟價值大幅提升。本次調查結果顯示,8項生活次產業別2023年營業規模已全數超越2019年疫情前水準,其中不動產仲介、課業補習班、健身房以及美容美體等業別疫情前後更增長逾20%。顯示生活產業雖然在規模上未能與零售、餐飲等大型核心服務業別競爭,但其所展現的成長力道與蘊含的獨特生活型態價值,為觀察終端消費趨勢與偏好變化的重要參照基礎。 本次調查中,台北市在7項業別中位居規模佔比首位,其中美容美體業、課業補習班業、KTV業、美髮院/髮廊業中,台北市佔比均近30%,反映出台北市於全台生活產業中的顯著優勢地位;而近年快速發展的台中市則於4項業別中取得次高佔比,同時在健身房業、KTV業、美容美體服務業、不動產仲介業中展現六都最高成長力道,成為近年生活產業成長動能最強勁的地區;其他地區中,新北市為夾娃娃娃機業中佔比最高地區、桃園市於一般洗衣/自助洗衣店業中成長力道顯著、高雄市美髮院/髮廊產業強勁成長,不同地區各異其趣的生活產業結構與發展走勢反映出當地民眾多元生活型態與消費偏好。單店營業額方面,台北市於7項業別中位居首位,僅健身房業由新北市及台中市拿下第1、2名。全台平均單店營業額TOP 2為健身房及不動產仲介業,分別達新台幣1,735萬及1,220萬元,KTV及課業補習班業以881萬及811萬元分居第3、4名,其他業別單店營業額均未逾200萬元。