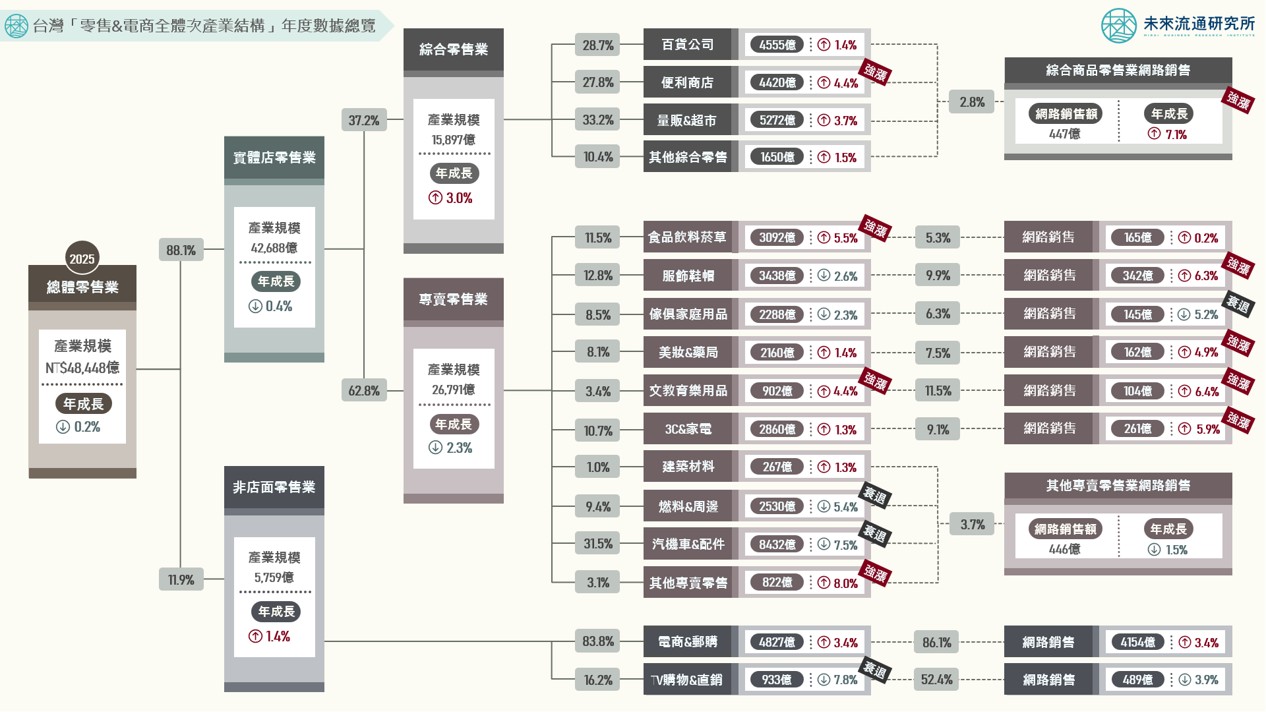

【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽

3個2025年台灣「零售&電商全體次產業結構數據」關鍵情報: 💡2025整體零售產業:近25年來第三次全年整體零售業衰退;綜合零售業攀升3.0%維持穩健擴張,專賣零售業年減2.3% 💡2025實體零售產業:綜合零售、食品飲料、文教育樂、寵物用品業增長強勁,「生活支援型通路」成為實體零售業擴張引擎 💡2025網路銷售產業:全年網路銷售額年增2.8%,電商滲透率創下13.9%歷史次高,綜合零售、文教用品、服飾零售成長亮眼 2025年台灣整體零售業營業額達NT$4兆8448億元,微幅下滑0.2%,為近25年來第三度出現全年規模性衰退。顯示疫情帶動的消費紅利逐步消退後,零售市場正面臨高度競爭與通路結構調整的轉折點。值得注意的是,2025年消費者物價指數(CPI)年增1.7%,在名目價格上揚的情況下,零售業仍出現負成長,顯示實質消費動能減幅更為顯著。不過,產業規模的下滑並不等同於民生消費的全面萎縮,而是反映出不同通路型態與業態間成長動能出現幅度不一的分化落差,產業內部結構性差異趨於顯著。