【商業數據圖解】台灣「電子支付與純網銀」產業關鍵數據解析

3個「台灣電子支付&純網銀產業關鍵數據」新情報news! 💡 2021年電支交易金額首度超越儲值卡,電支轉帳金額疫情下再創新高 💡 Line Pay Money首度奪下轉帳&儲值金額冠軍,街口支付穩坐交易規模&總使用人數龍頭

3個「台灣電子支付&純網銀產業關鍵數據」新情報news! 💡 2021年電支交易金額首度超越儲值卡,電支轉帳金額疫情下再創新高 💡 Line Pay Money首度奪下轉帳&儲值金額冠軍,街口支付穩坐交易規模&總使用人數龍頭

3個台灣零售業「門店密集度&單店營業額」新情報news! 💡 便利商店業:門店密集度增至每店覆蓋1,582人,逼近冠軍指標國家南韓 💡 超級市場&量販賣場業:門店密集度&單店營業額雙成長,台北市增幅最大 💡 百貨公司業:門店數量持續下滑、單店營業額逆勢成長,台中市蟬聯單店營業額冠軍 「門店密集度」&「單店營業額」為攸關實體零售業經營成效及企業評價的關鍵數據。尤其連鎖型態實體店商業模式,係以「單店模型」做為可複製擴張、立地選址及成本效益之決策基礎,因此相關量化數據更是策略推進時的重要依據。

3個台灣「觀光旅館營運實況」年度數據新情報news! 💡 2021觀光旅館營運冰火兩極:產業規模重挫16.4%,但風景區指標業者表現亮眼 💡 區域差異擴大:南投縣旅館平均房價13,868元再創新高、台北市旅館住用率24.6%持續探底 💡 2021海外&本土旅客人次雙降:海外旅客跌至56.6萬歷史新低、國旅退燒本土旅客年減16.2% 2021年全球疫情持續延燒,不僅海外觀光旅客來台規模持續縮減,本土旅遊市場也因受三級警戒措施影響出現萎縮,對台灣觀光旅館產業形成雪上加霜的嚴峻衝擊:觀光旅館產業規模在2020年重挫32.4%的基礎上,2021年持續衰退16.4%至新台幣338.6億,不僅規模縮減至1999年的水準,更創下近21年來新低紀錄。

3個「2021台灣消費&生活產業TOP20變化排名」新情報news! 💡TOP20 成長產業類型:海空貨運&倉儲、新居家生活消費、數位行銷&通路銷售 💡TOP20 衰退產業類型:實體休閒&內用餐飲、大眾運輸&旅行、疫後退燒產業

3個台灣2020「物流&交通」產業市佔率新情報news! 💡 電商&連鎖零售產業需求爆發,快遞宅配、消費性物流重返高速成長 💡 全球缺櫃塞港、海空運價飆漲,拉動海洋運輸、承攬報關、倉儲業別逆勢擴張 💡 大眾交通系統疫情下全面重挫,航空運輸、汽車客運/計程車、軌道運輸遭遇歷史性跌幅 「市佔率」在產業研究與投資評價領域中,是能夠決定結構性優勢的關鍵數據,更是判斷企業能否取得大規模成功的重要估值指標。在物流交通領域中,高市佔企業通常擁有在運配產業中十分關鍵的「規模經濟」優勢,無論是在運作效率與彈性、單位成本、議價能力、覆蓋配送範圍,以及對於客戶及託運人的信賴程度上,都具備較對手更強的競爭優勢。

4個2020台灣流通業「連鎖型企業」營收排行新情報news! 💡 綜合零售業:連鎖企業平均規模最大,民生消費通路表現優異 💡 專賣零售業:疫情經濟帶動,3C家電與美妝藥局企業脫穎而出 💡 餐飲服務業:疫情迫使連鎖餐飲企業面臨近20年最大衰退 💡 休閒育樂&生活家居業:娛樂業全面重挫,生活家居連鎖通路一枝獨秀

3個「2021H1台灣消費&生活商品TOP 20銷售變化排名」新情報news! 💡 TOP20銷售成長商品:宅居補給、防護清消、運動保健、疫後反彈 💡 TOP20銷售衰退商品:彩妝保養、工作餐食、社交外出、疫後退燒 💡 疫情新生活消費模式成形:快煮烹飪、清潔防護、家居生活

3個「2021H1台灣消費&生活產業TOP20變化排名」新情報news! 💡 TOP20 成長產業類型:數位行銷、海空貨運、新居家生活消費 💡 TOP20 衰退產業類型:實體空間、大眾運輸&觀光旅行、疫後退燒業別 💡 2020H1-2021H1未入榜特殊業別:少子高齡化、數位化服務 2021年1-4月份台灣市場迎來疫情後的強勁復甦,受惠於民眾高漲的消費熱情,不少零售及餐飲次產業別紛紛創下同期成長幅度的新高紀錄。不過5月中旬本土疫情爆發,台灣首次啟動覆蓋全境的三級警戒措施,導致消費人潮驟減,特定產業項目遭受前所未有的營收重挫。由於2021上半年台灣消費與生活產業較過往呈現更為劇烈的動盪變化,因此本次調查特別將2021H1及2021年5-6月份營收變化排名劃分為不同圖表呈現,藉由更精細的區隔協助會員針對期間產業變化進行精確判讀。

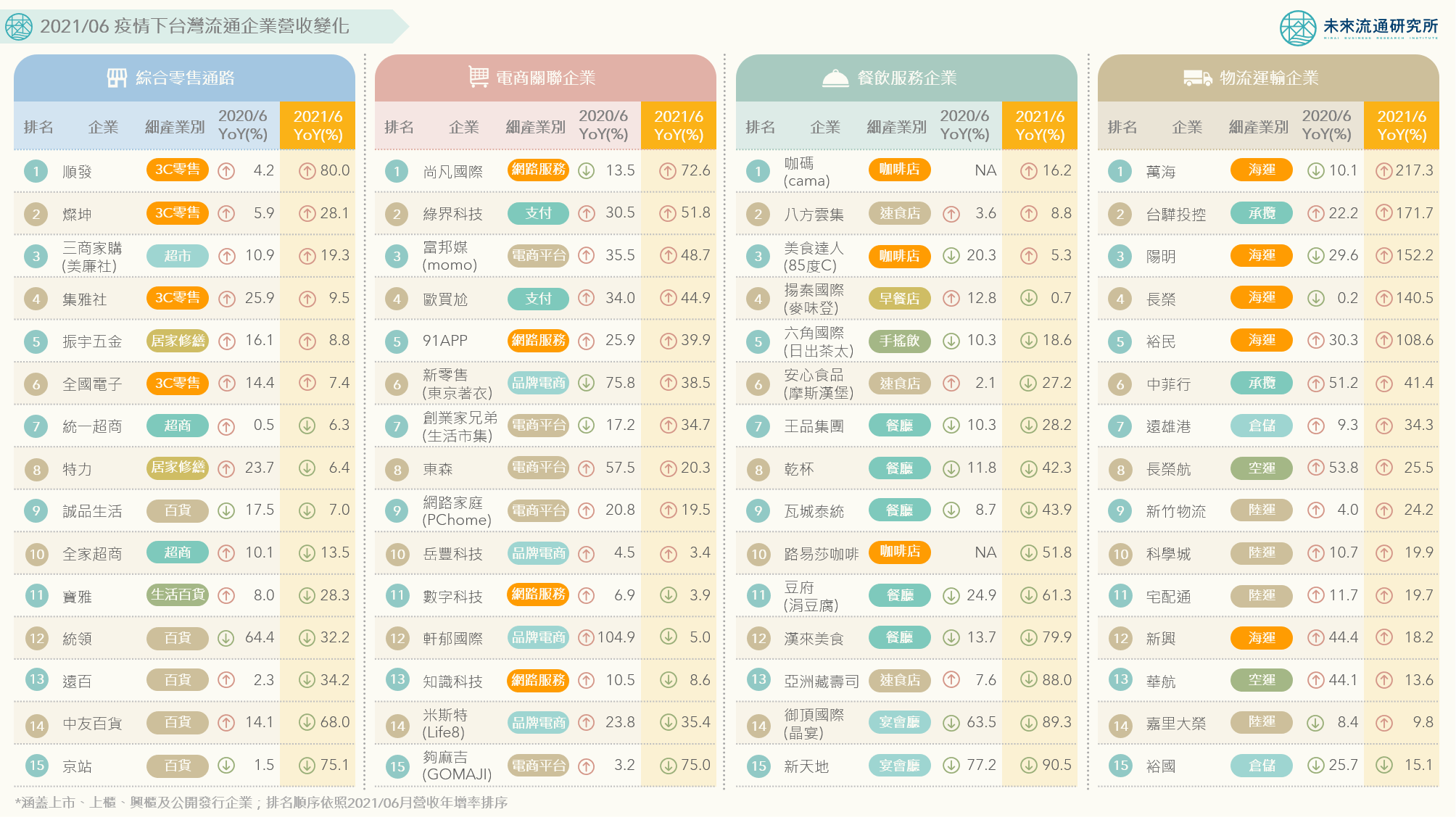

2021年6月份為台灣境內首度全月份覆蓋三級警戒的新紀錄。與5月份相較,消費行為與經營環境變化幅度加劇,企業無法再遵循過往經驗法則進行評估與決策。受創業態衰退加劇,甚至開始湧現關店潮,而意外獲益的業態雖取得驚人營收成長,但也有部分企業陷入營運量能無法負荷的挑戰中。 以零售、電商、餐飲、物流等產業別為核心的流通型企業,在疫情下優異的應對能力,不僅象徵著台灣核心服務業強韌且富有彈性的經營實力,也成為台灣社會度過疫情管制的關鍵供應鏈,支撐著民生物資、居家飲食、醫療配送等重要社會命脈。 未來流通研究所繼5月份盤點流通企業營收變化後,再度整理分析台灣零售、電商、餐飲、物流等流通型企業6月份營收數據,並進行三年期(2019-2021)同期比較。藉由營收年變化率觀測疫情衝擊下各類型企業受到的具體影響。哪些類型企業相較2020年已做足因應對策並抓住發展契機,而哪些類型企業則再次遭受嚴峻打擊? 實體零售業漲跌加劇:3C家電零售持續爆發、百貨賣場營收跌幅擴大 連鎖實體零售業為台灣規模最大的內需服務業別,在嚴格的警戒措施下,6月份不同零售次業態的營收變化更加劇烈。例如因應居家上班與遠距上課的設備採購需求,加上在宅娛樂市場成長推升,3C家電專賣零售業6月份營收成長力道持續拉高,順發營收成長率由5月份的71.0%增至6月份的80.0%,燦坤、集雅社與全國電子營收也分別年增28.1%、9.5%及7.4%。然而另一方面,百貨賣場營收跌幅則持續擴大,以軌道商場經營為特色的京站營收跌幅由5月份的40.9%擴大至6月份的75.1%,中友百貨及遠百營收衰退幅度也分別增至68.0%及34.2%。

3個「台灣流通 & 生活服務業勞動力分布」新情報news! 💡 批發零售業胃納服務業最多就業人口,住宿餐飲業青年就職比例近六成 💡 2021H1核心服務業職缺率迎來劇變,運輸倉儲業平均空缺時間超過5個月 💡 2020核心服務業薪資變化兩極,運輸倉儲業為唯一時薪下跌業別 台灣流通及生活服務產業以批發零售、運輸倉儲、住宿餐飲為3大核心服務業別,並涵蓋豐富多元的生活支援服務產業,不僅承載著台灣大量就業人口,也直接反映出民眾的生活型態與消費模式。

台灣「關鍵零售品類」通路比例與銷售變化 posted on 2026/02/23

台灣「關鍵零售品類」通路比例與銷售變化 posted on 2026/02/23 台灣「零售與電商全體次產業結構」年度數據總覽 posted on 2026/02/04

台灣「零售與電商全體次產業結構」年度數據總覽 posted on 2026/02/04 台灣「2025Q4購物季電商平台流量」解析 posted on 2026/01/27

台灣「2025Q4購物季電商平台流量」解析 posted on 2026/01/27 台灣「零售與電商次產業」趨勢回顧與展望 posted on 2026/01/13

台灣「零售與電商次產業」趨勢回顧與展望 posted on 2026/01/13