【商業數據圖解】2018-2023台灣「零售與電商」中短期趨勢回顧展望

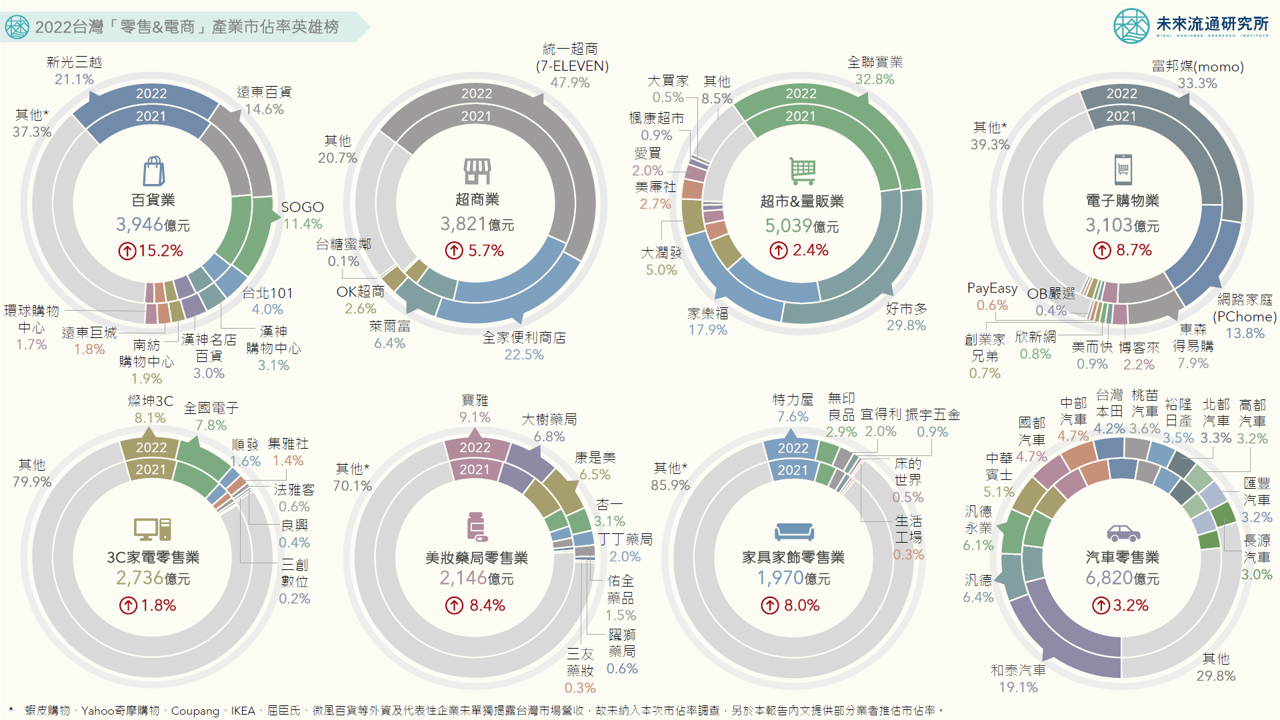

3個「台灣零售&電商業中短期趨勢回顧展望」新情報news! 💡 綜合零售業:免稅店疫後復甦力道強勁、民生通路重返長期發展軌道、百貨公司短中期營運表現亮眼 💡 專賣零售業:藥局醫材、寵物用品、服飾零售業中期成長幅度亮眼,汽機車&配件零售業2023年增幅最高 💡 無店面&其他零售業:純電商業疫後成長幅度回落至2.1%歷史新低,TV購物&直銷面臨單年度衰退 2023年民眾生活與消費模式隨疫情管制陸續取消,消費力道重新回流至實體場域,而疫情期間興起的食品及防疫物資囤購潮亦趨於平復,個人用品、彩妝、精品等品類買氣回升,出入境人潮同步自疫情期間的低谷快速反彈回升。根據主管機關調查,2023年認為營運受疫情干擾的零售業者比例自2022年的62.2%降至26.4%,顯示零售產業正重返中長期發展路徑,產業成長驅動力自疫情期間的短期過熱性消費移轉至具持續性的常態購物模式與人均所得提升。