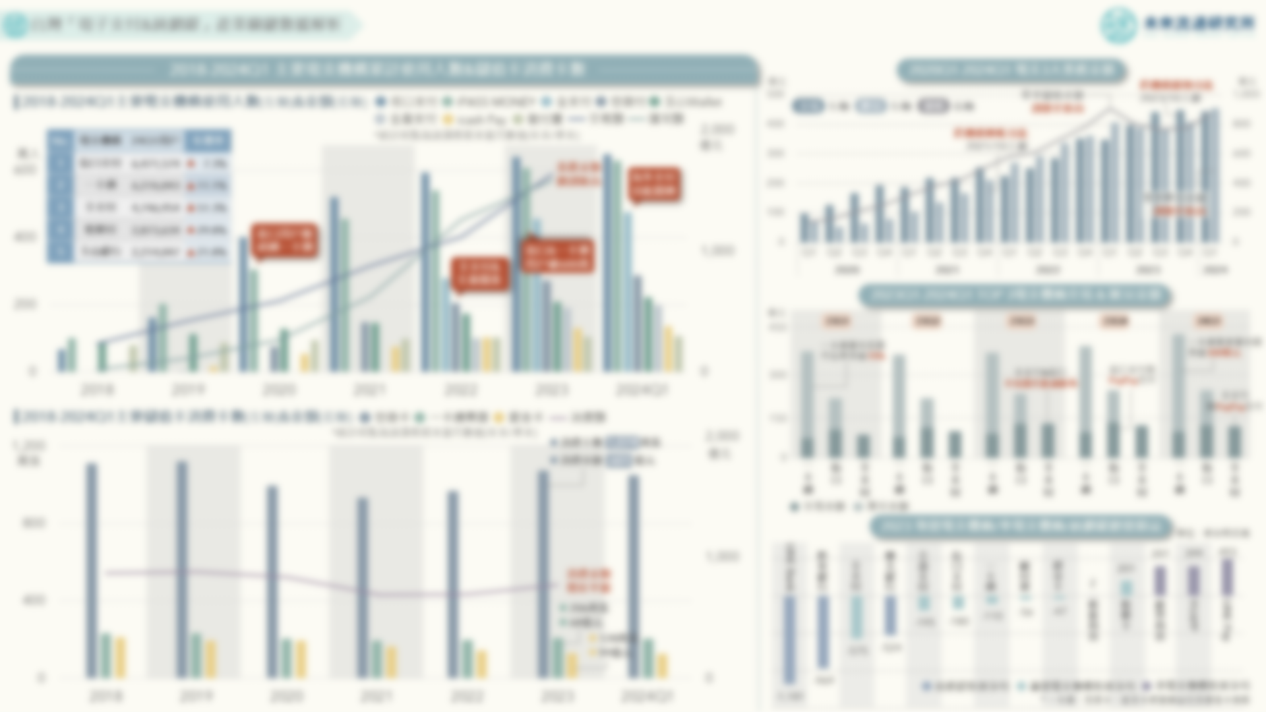

【關鍵排行圖解】2019-2023台灣生鮮食材與快速消費品FMCG進口量變化排行

3個「2019-2023台灣生鮮食材&快速消費品FMCG進口量變化排行」新情報news! 💡2019-2023進口成長TOP 20:無酒精啤酒&啤酒、汽水/氣泡水/氣泡酒/清酒/天然果汁、腰果/堅果、冰淇淋、速食麵、香皂 💡2019-2023進口衰退TOP 20:嬰幼兒食品&服飾、戶外運動用品、男性服飾、褲襪、鞋靴、珠寶首飾、化妝品、隱形眼鏡

3個「2019-2023台灣生鮮食材&快速消費品FMCG進口量變化排行」新情報news! 💡2019-2023進口成長TOP 20:無酒精啤酒&啤酒、汽水/氣泡水/氣泡酒/清酒/天然果汁、腰果/堅果、冰淇淋、速食麵、香皂 💡2019-2023進口衰退TOP 20:嬰幼兒食品&服飾、戶外運動用品、男性服飾、褲襪、鞋靴、珠寶首飾、化妝品、隱形眼鏡

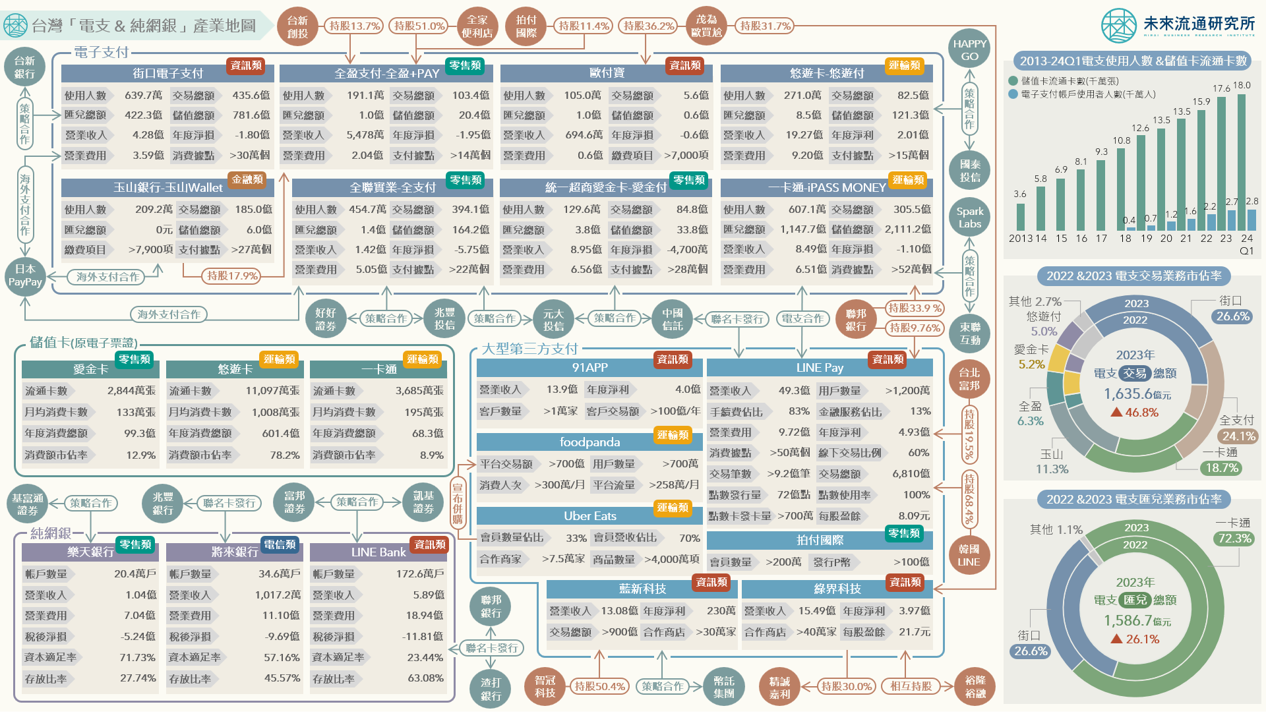

3個「台灣電子支付&純網銀產業關鍵數據」新情報news! 💡NT$10兆元非現金支付戰爭:電子支付使用人數&業務金額快速攀升、儲值卡消費卡數&金額成長趨緩 💡TOP 8電支機構用戶價值:玉山銀行&全支付人均交易額最高、一卡通iPASS MONEY人均匯兌額遙遙領先

3個台灣「電子支付 & 純網銀」產業地圖新情報news! 💡 電子支付:街口支付&一卡通使用人數突破600萬;全支付使用人數&交易金額強勁成長

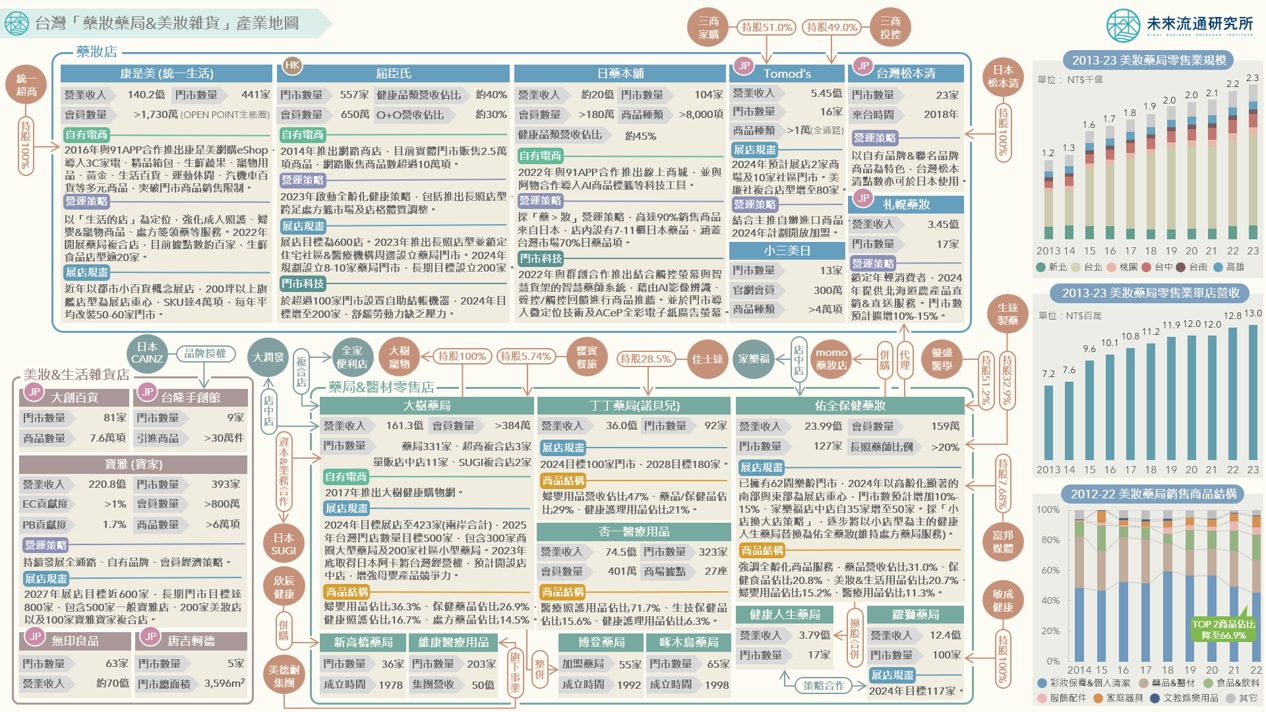

3個台灣「藥妝藥局&美妝雜貨」產業地圖新情報news! 💡 藥妝藥局業商品結構多元化:掌握一站式購足&全齡化商機,企業進軍自有品牌提升利基優勢 💡 第三波藥局產業併購浪潮:大型集團參戰,開啟資本化、連鎖化、大型化產業競爭戰局

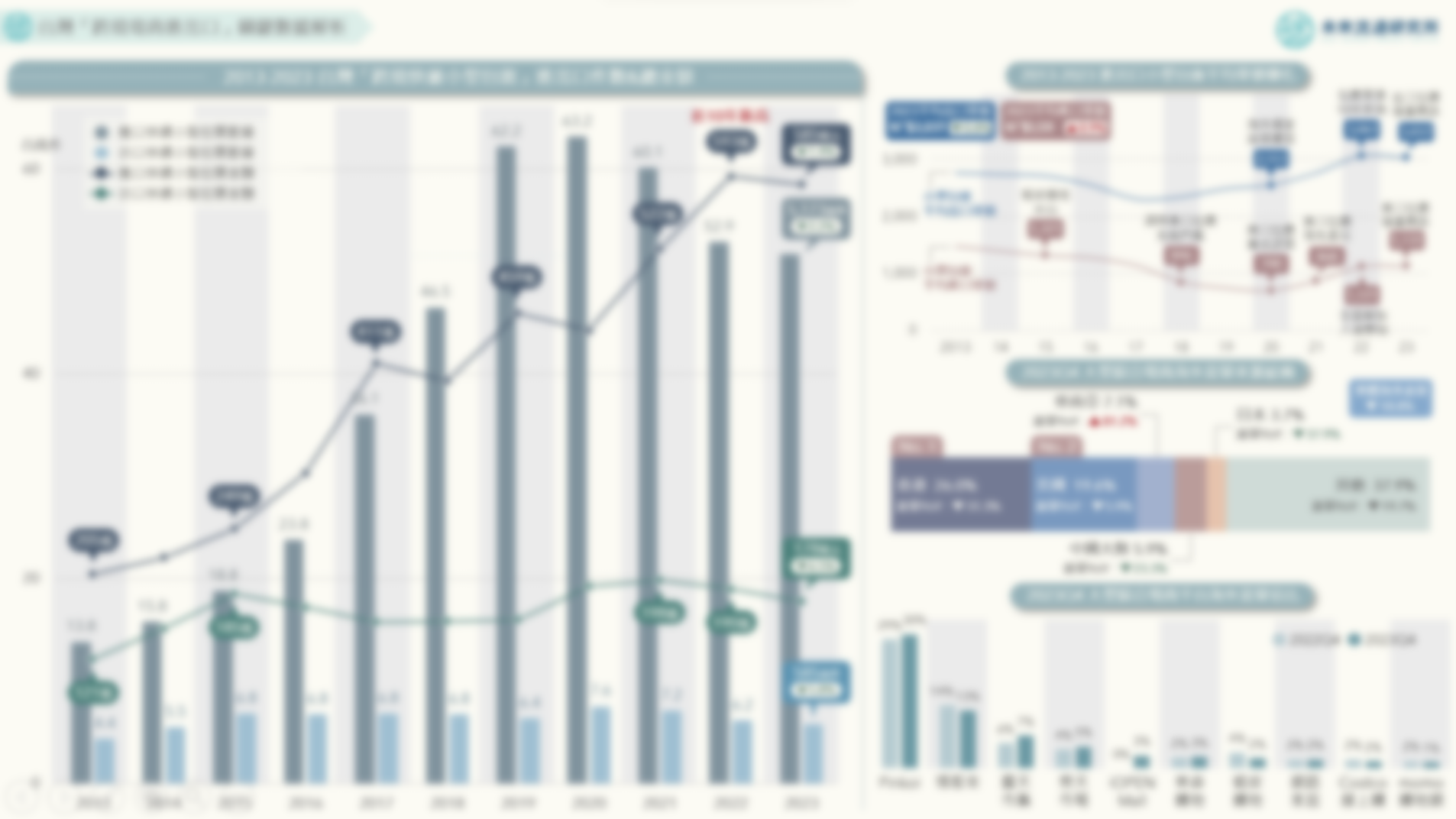

3個台灣「跨境電商進出口」關鍵數據新情報news! 💡 2023跨境電商進口趨勢:歷經疫情期間大幅增長,進口包裹金額自2020年後首度衰退1.4% 💡 2023跨境電商出口趨勢:出口包裹連續兩年價量齊跌,2023出口金額年減6.5% 💡 TOP 10 綜合電商平台海外流量年減18.8%:Pinkoi海外流量佔比首次突破30%續創新高、東南亞流量逆勢增長為第3大海外來源

3個台灣「零售&電商全體次產業結構數據」新情報news! 💡 2023年實體零售通路維持強勢增長,帶動整體零售產業規模年增6.9%至4.6兆元新高 💡 百貨公司、免稅商店、服飾專賣、汽機車零售成長強勁;量販&超市、3C&家電、建材專賣零售陷入衰退 💡 純電商業規模全年增幅降至1.9%歷史新低;實體零售業中服飾專賣網路銷售額增幅居冠、綜合零售業網路銷售額最高 2023年全球主要國家零售業表現逐步回穩,其中美國零售業(retail

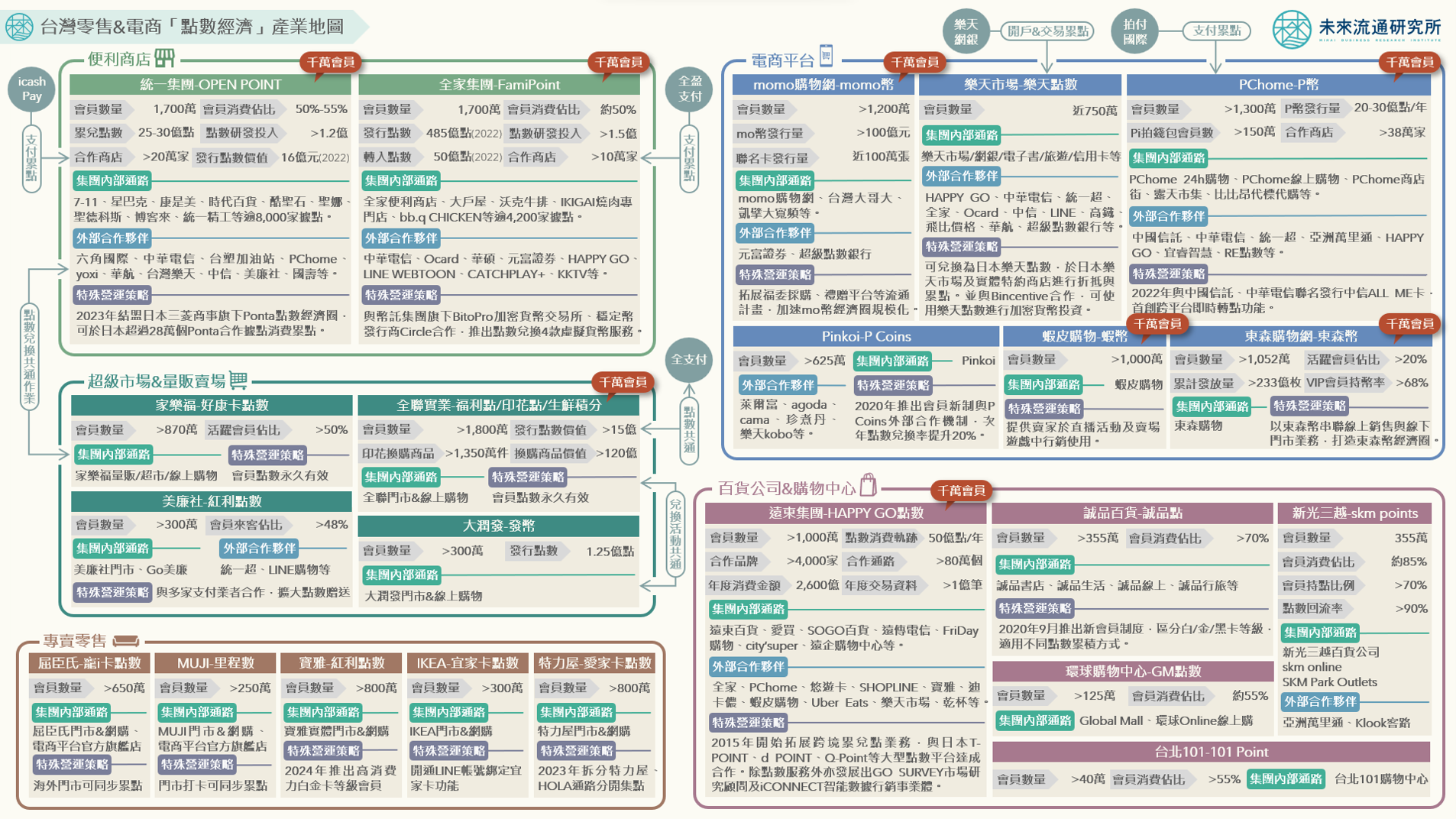

2024【產業地圖圖解】台灣零售&電商「點數經濟」產業地圖 3個台灣「零售&電商點數經濟」產業地圖新情報news! 💡 參照日本點數經濟圈:日本強強合作共通性點數平台、點數競爭自零售消費跨入多元領域 💡

3個「台灣2023Q4 購物季電商平台流量」新情報news! 💡 TOP 10綜合電商平台:2023H2電商產業景氣逐步回暖,惟TOP 10平台Q4合計流量仍年減12.7% 💡 實體零售B2C電商平台:流量成長表現亮眼,UNIQLO、誠品、GU、全聯線上購流量再創新高 💡 生鮮食品專賣電商平台:疫情紅利逐步流失,鮮拾、無毒農、悠活農村、台灣好農奠定堅實基礎

3個台灣「疫情前後關鍵零售品類市場規模&通路結構」新情報news! 💡 食品&生鮮類:超市/量販/藥妝通路銷售佔比提升;服飾鞋襪類:疫情後電商通路晉身第3大銷售通路 💡 藥品&醫材類:疫情期間銷售規模增長81.4%,量販店佔比擴張13.6個百分點;寵物食用品類:疫情期間銷售規模成長37.3% 💡 3C資通訊類:電商銷售佔比首度突破30%;家電類/家具寢具類/美妝保養類:疫情後電商平台躍居第2大銷售通路 台灣整體零售市場中,2022年民生消費品&FMCG銷售總額達新台幣2.6兆元,與2019年疫情前相較成長10.6%;消費性耐久財(Consumer

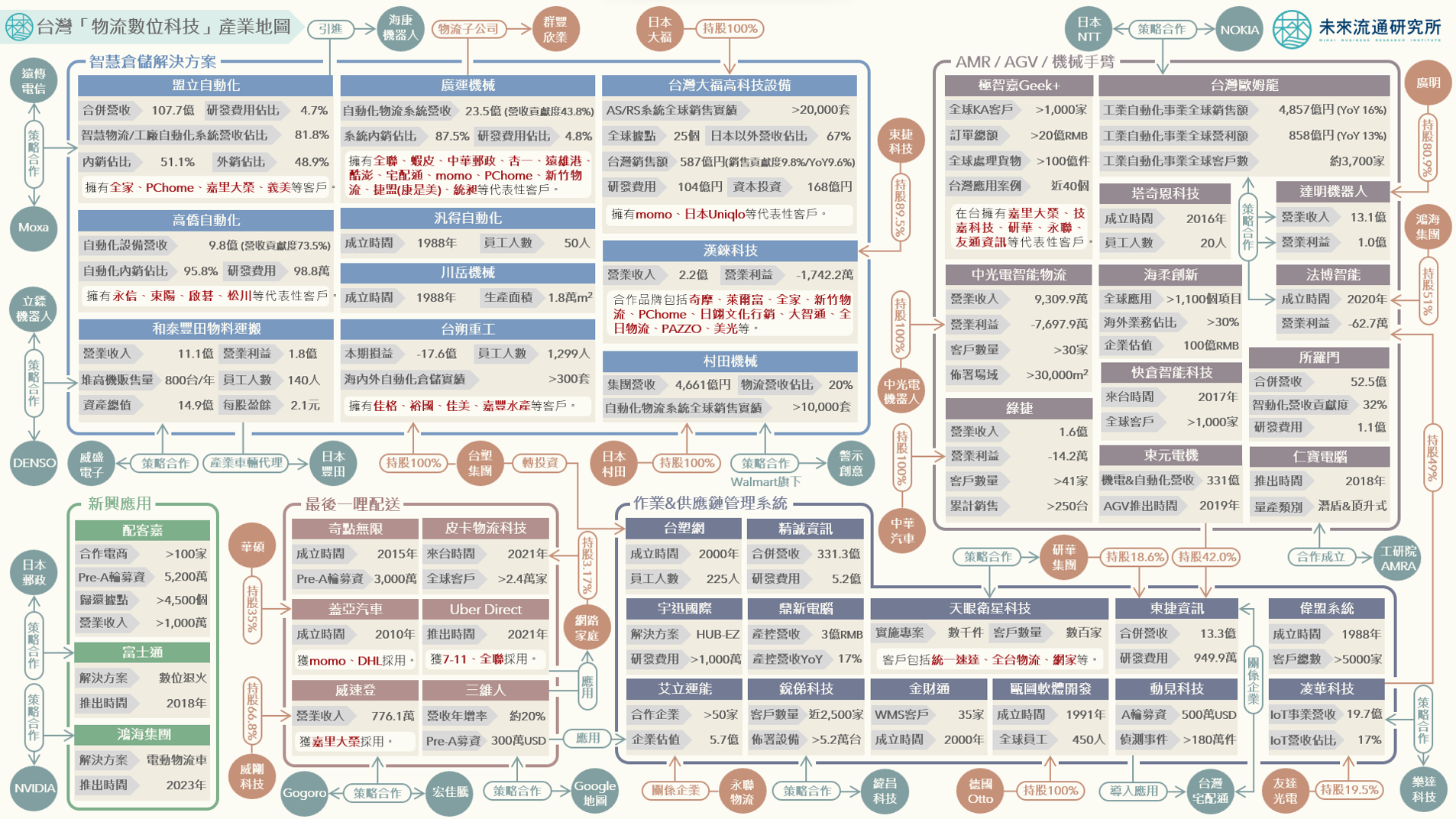

3個台灣「物流數位科技」產業地圖新情報news! 💡 智慧倉儲解決方案:應對勞動力匱乏及成本上升挑戰,2024-2029亞太區自動化倉儲市場CAGR達17.3% 💡 AMR/AGV/機械手臂:亞太地區為全球工業機器人兵家必爭之地,本土大型電子&汽車集團跨界搶進