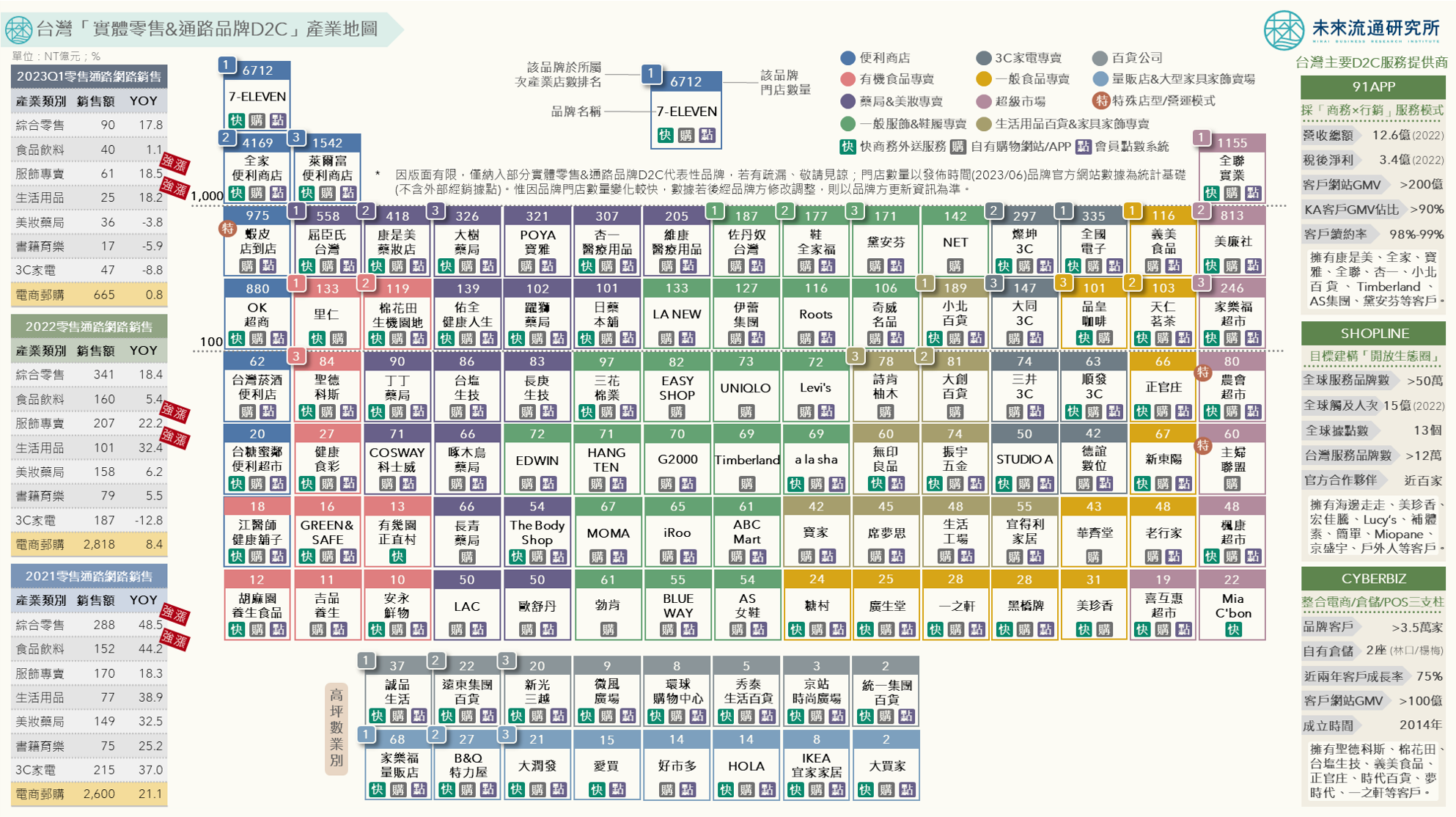

3個台灣「實體零售&通路品牌D2C」產業地圖新情報news!

💡 數位通路布局晉身實體零售企業共通性成長戰略、「自建品牌官網&APP 」比例快速攀升

💡 「點數經濟」奪回會員足跡掌握權、「門店外送」服務覆蓋多元零售業別

💡 D2C服務軍火商陣容堅強、系統平台/數位工具/金流物流整合服務成為零售業轉型基幹

受惠於Nike、可口可樂、Levi‘s、P&G等大型企業的引領,加上疫情墊高中間通路及供應鏈運作成本、消費者自主意識提高、行銷溝通管道多元化等因素影響,不透過中間商、轉而藉由品牌官網/APP/直營門市/Line官方帳號/品牌社群媒體等渠道直接面向終端消費者的Direct-to-Consumer(D2C)模式近年在全球受到大量關注。

D2C模式代表的不僅是更加簡短透明的交易歷程與溝通管道,更重要的是品牌商透過D2C模式直接收集/持有/分析大量第一手消費數據與顧客意見回饋,同時結合第三方外部數據,在建立起更加清晰立體的顧客輪廓後,創造出以消費者為核心的營運迴圈(loop)。這樣的做法不僅能夠協助企業優化消費者旅程,也能夠更加高效準確地進行資源配置及敏捷修正,降低過往因資訊不對稱/資訊不足所造成的成本耗損與效率缺失。

未來流通研究所首度以D2C為主題,進行台灣「實體零售&通路品牌D2C」產業地圖調查。由於D2C模式近年在台灣零售版圖中快速普及,採用企業橫跨多元業態與營運規模,已由品牌營運策略晉身為產業共通性發展趨勢,因此本次調查對象不僅限於品牌商,亦同步納入門店數量較高的大型實體通路業者,以完整說明分析台灣零售產業D2C發展形貌。

數位通路布局晉身實體零售企業共通性成長戰略、「自建品牌官網&APP 」比例快速攀升

本次台灣「實體零售&通路品牌D2C」產業地圖調查,以有經營線上銷售業務(包含自建官方網站/購物APP/上架第三方或外送平台)之實體零售企業與品牌商為主要調查對象,並優先納入門店數量較高的企業品牌以提高產業代表性。

本次調查110家企業中,擁有自營購物官網或APP的業者佔比超過96%,意味著許多大型實體零售企業與品牌商已在既有全通路(OMO)基礎設施之上,進一步藉由建置自有購物官網/APP、經營自有社群媒體、強化直營門市銷售與導流等方式,展開以消費者為中心的D2C布局,以建立更清晰的品牌識別與高品質的會員管理機制。

例如會員規模達43萬名的AS集團,旗下5個分眾品牌合計門市櫃點數量達130個。2022年AS集團整體品牌電商營業額年增率達45%,高達88%的線上會員同時擁有品牌APP,來自APP的營收佔比超過60%。此外,立基於實體網絡基礎,AS成功培養出年均消費次數為單一通路會員1.5倍、消費金額達2-3倍的跨通路消費族群,2022年AS集團跨通路消費族群年均消費次數年增幅超過50%。

全台擁有近70家門市的Timberland,D2C業績佔比達85%、累積品牌會員規模超過100萬、會員佔整體營業額貢獻度達85%。2019年疫情前Timberland線上通路營收貢獻度即達15%,當中約有70%銷售業績來自於品牌官網,跨通路會員年度平均客單價為單一通路消費者的2倍。2022年雙十一期間Timberland官網展現成交金額年增8%、平均客單價提升26%的優異表現。

2020年誠品生活推出自營官方網站誠品線上、誠品人APP、自有行動支付eslite Pay以及整合實體門店與線上會員的全新會員制度,並將上述新型態服務結合誠品旗下多元通路與社群自媒體,形成完整的「誠品自營消費者生態圈」。截至2022年,誠品已擁有超過334萬名記名會員,為其發展資料驅動D2C模式的重要數位資產。

「點數經濟」奪回會員足跡掌握權、「門店外送」服務覆蓋多元零售業別

①D2C「點數經濟」回饋機制培育忠誠客戶,奪回會員足跡掌握權

在行銷/廣告/溝通費用及新客獲取成本高漲的挑戰下,使用點數、紅利等機制強化既有客群經營的策略益發受到企業重視。資策會產業情報研究所發布2022年網購消費者調查結果顯示,藉由「點數回饋平台」&「現金回饋平台」進入購物網站的比例分別年增4.7及4.0個百分點至34.7%與30.0%,且點數回饋平台已超越比價網站,成為佔比第2高的消費者網購途徑,反映出消費者對於點數、紅利、價格折讓等機制的高購買敏感度。因此多數D2C服務商均已推出點數發放/查詢/自動折抵/推播等相關功能應用供企業客戶使用,亦積極與Line等大型點數發放平台合作。

台灣大型零售通路集團多數已建立起龐大的自有點數生態圈,例如會員數達1,800萬的全聯福利中心,每年發出點數(福利點)價值超過新台幣15億元;超商龍頭7-ELEVEN自2014年起打造OPEN POINT生態圈,點數可於集團內外超過30個通路進行流通(包含轉贈/折抵/代收等),至2022年會員人數已超過1,560萬,會員消費佔比達50%-55%,累計流通點數達25-30億點,點數價值寫下新台幣16億元新高。

②「門店外送」服務覆蓋多元零售業別、晉身品牌關鍵消費者服務

受惠於foodpanda與Uber Eats相繼推出pandago、Uber Direct 等純物流品牌,協助企業進行即時快配服務,零售門店外送已成為直達終端市場的品牌消費者服務標配之一。

由本次調查可以看出,外送服務覆蓋業別廣泛,包括綜合商品零售業、美妝藥局、一般&有機食品專賣等業態均已普遍導入外送服務。例如7-ELEVEN串接foodpanda、Uber Eats與自有foodomo三大外送平台,全聯福利中心推出自有小時達服務並設立24小時營運的專門店,家樂福推出家速配快送服務等;專賣業者除與外送平台完成串接外,亦有部分品牌建置自有外送服務。例如屈臣氏推出閃電送服務,杏一與Uber合作推出杏福快送服務,Studio A與lalamove合作推出2小時快送服務,一之軒、聖德科斯、棉花田搭配CYBERBIZ NOW快送服務,於官方網站中推出自有快配服務等。

D2C服務軍火商陣容堅強、系統平台/數位工具/金流物流整合服務成為零售業轉型基幹

做為D2C軍火商的核心領域,台灣市場不僅擁有知名度較高的91APP、CYBERBIZ、SHOPLINE等企業強勁發展,來自海內外的各型態D2C服務提供商/開店平台系統商同樣百花齊放,包括WACA、meepShop、GOGOSHOP、ShopStore、QDM、網路開店123、加拿大Shopify、馬來西亞EasyStore、美國Wix與Block旗下Weebly等,且不少業者均提供完整一站式系統與服務解決方案,大幅降低D2C模式導入門檻,同時有效提高實施效率。

其中成立於2013年的91APP,為台灣最早提供D2C解決方案的SaaS服務商及首家上櫃軟體雲公司,品牌客戶網站成交額(GMV)逾新台幣200億元。2022年91APP合併營收年增14.7%至新台幣12.6億元,當中經常性收入佔比達90.97%,稅後淨利寫下新台幣3.4億元歷史新高,全年投入研發費用達1.25億元。除台灣市場外,91APP亦將營運範圍擴大至香港與馬來西亞(2020年轉投資馬來西亞EasyStore,取得27.3%股權)。

2015年進軍台灣市場的SHOPLINE,服務台灣品牌數超過12萬個。2023年SHOPLINE在台以建構「開放生態圈」為目標,與阿物科技、沛星互動科技、beBit TECH、圈圈科技及HAPPYGO等企業合作,推出SHOPLINE擴充功能商店,藉由開放API串接對話式商務、CDP、KOL媒合等多元第三方服務應用;成立於2014年的CYBERBIZ,整合建置品牌官網、智慧倉儲管理系統及智慧POS系統等三大解決方案,至2023年品牌客戶數已突破3.5萬家,品牌客戶網站成交額(GMV)突破百億元。2021年CYBERBIZ啟動CYBERBIZ GLOBAL計畫,與Amazon全球開店、DHL等業者合作,協助台灣品牌以跨境電商模式切入海外市場。

本文為精彩摘要,欲下載完整圖解情報與詳細數據請前往圖解情報庫

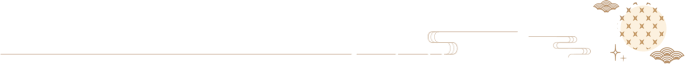

關聯資料(點擊前往):

2023【商業數據圖解】台灣「電商滲透率與網路購物產業結構」全面解析

2023【商業數據圖解】台灣「零售與電商全體次產業結構」年度數據總覽

2022【商業數據圖解】台灣「零售電商及快遞宅配業」疫後復甦解析

2022【產業地圖圖解】台灣TOP 2「零售生態圈」產業地圖

2022【產業地圖圖解】台灣零售及電商產業地殼變動:實體復甦

2022【商業數據圖解】疫後世代:2019-2021全球「電商滲透率」疫情前後比較

資料來源:未來流通研究所

【Industry Landscape Analysis】Analysis of D2C Model Adoption in Taiwan’s Physical Retail & Brand Companies