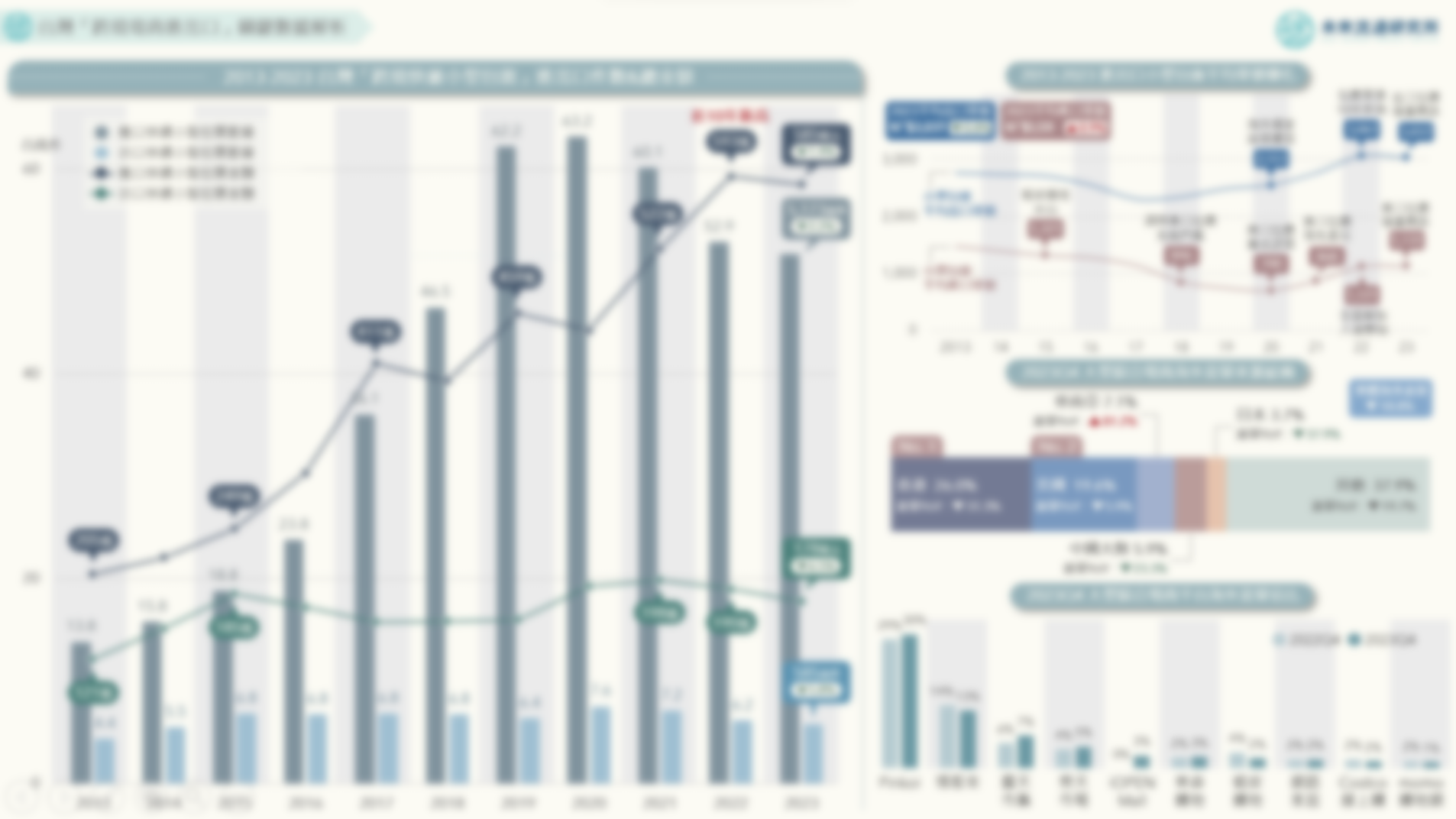

2019-2023台灣生鮮食材與快速消費品FMCG進口量變化排行

3個「2019-2023台灣生鮮食材&快速消費品FMCG進口量變化排行」新情報news! 💡2019-2023進口成長TOP 20:無酒精啤酒&啤酒、汽水/氣泡水/氣泡酒/清酒/天然果汁、腰果/堅果、冰淇淋、速食麵、香皂 💡2019-2023進口衰退TOP 20:嬰幼兒食品&服飾、戶外運動用品、男性服飾、褲襪、鞋靴、珠寶首飾、化妝品、隱形眼鏡 💡2023年疫情後進口成長亮眼:禽蛋、二手服飾&配件、公事包/旅行箱包/旅遊備品、口香糖、寢具、唇部化妝品、香料 2019-2023年間受疫情影響,跨國供應鏈受阻、民眾生活型態&購物偏好轉變、出境旅遊人次下滑,使生鮮食材與快速消費品(FMCG)進口規模迎來多元歧異的變化走勢。本次調查結果顯示,2019-2023年間輸入規模(重量)成長幅度較高的商品類別包括無酒精啤酒&啤酒、汽水/氣泡水/氣泡酒/清酒/天然果汁、腰果/堅果、冰淇淋、速食麵等。此外,2023年疫情過後,民眾生活與企業營運恢復常態,亦帶動部分商品進口規模強勁成長,例如禽蛋、二手服飾&配件、公事包/旅行箱包/旅遊備品、口香糖、寢具、唇部化妝品、香料等。商品進口規模變化不僅反映出民眾於疫情期間生活型態與消費偏好的轉變,以及餐飲、零售等企業大宗採購走勢,也可以同步看出品牌商與跨境貿易集團的商品布局策略。 值得一提的是,本次調查中,南韓多項生鮮食材與快速消費品進口規模展現亮眼成長力道、躋身主要進口來源國外,部分進口商品結構亦朝向高單價品類集中。例如含糖或香料汽水/氣泡水、天然果汁&果汁飲料、冰淇淋/冰棒、速食麵、香皂、嬰幼兒食品、化妝粉/粉餅、眼部化妝品、唇部化妝品等。且受惠於近年韓式餐廳市場快速成長,南韓進口生鮮食材與醬料規模亦顯著提升。例如2019-2023年間南韓泡菜(酸漬外之調製或保藏泡包心菜)進口規模增長81.0%、胡椒粉/辣椒粉進口規模增長66.6%、清酒進口規模成長218.8%等。 未來流通研究所定期抓取生鮮食材&消費性商品進口規模數據(以商品重量為統計基準,排除通貨膨脹及貨幣匯率偏誤),並依據2019-2023年疫情前後多年期成長指標進行排名,發布進口規模成長與衰退幅度前20大商品類別排名(排名資料已剔除進口規模極小之商品類別),並結合2023年單年度變化幅度,做為全面觀測生鮮食材&消費性商品進口變化的參考基準。 登入會員即可下載完整圖解情報