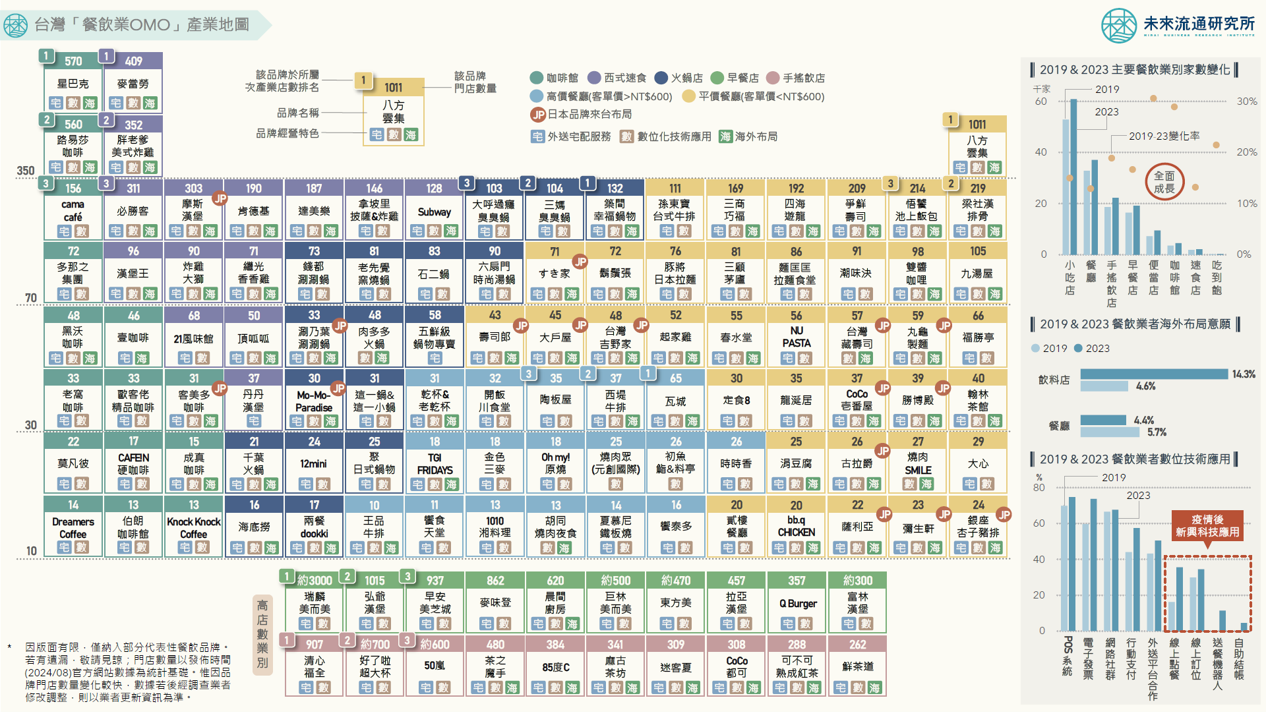

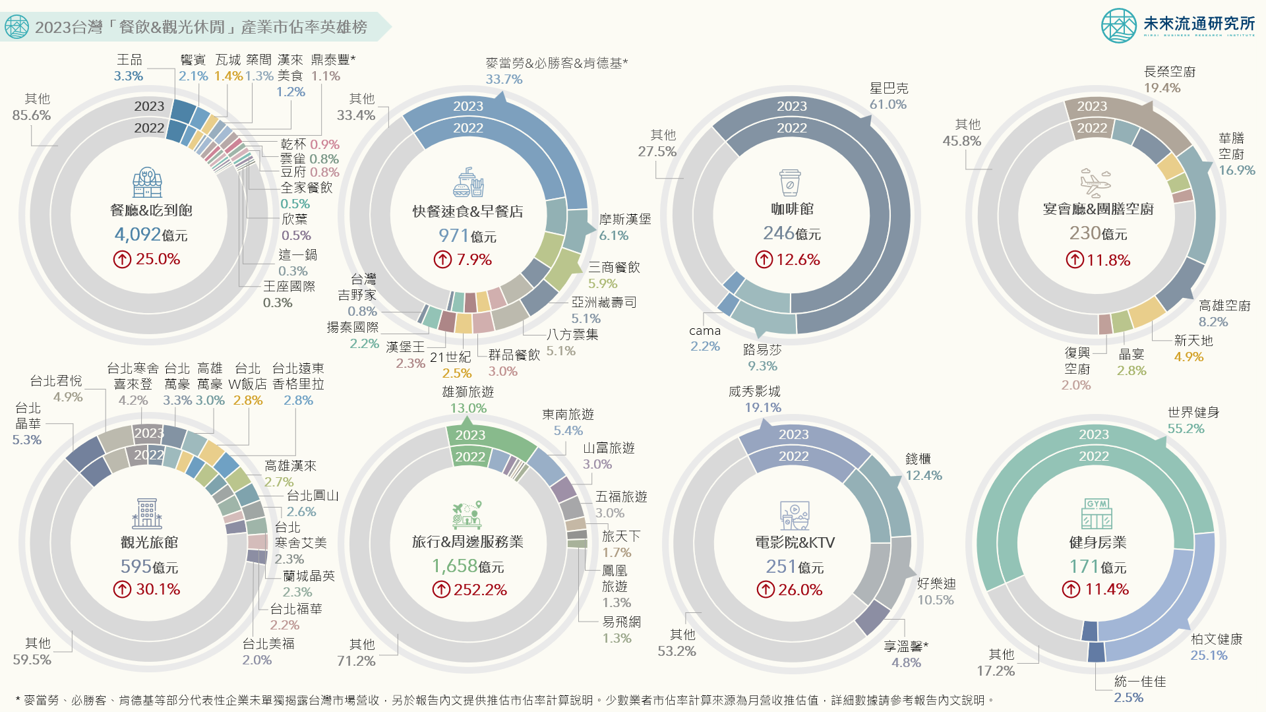

2023台灣「餐飲與觀光休閒」產業市佔率英雄榜

3個台灣2023「餐飲&觀光休閒」產業市佔率新情報news! 💡大型餐飲集團市佔攀升:空廚雙雄、亞洲藏壽司、築間、饗賓、王品市佔顯著增長;星巴克獨佔咖啡館業市佔鰲頭 💡旅遊產業市佔變化兩極:跨境旅遊復甦帶動都會區觀光旅館&大型旅行社市佔強漲;國旅降溫致風景區旅館市佔下滑 💡電影院&KTV、健身房業強勢復甦:享溫馨預計2024Q4興櫃;健身雙雄世界健身&柏文健康合計市佔率超過80% 2023年台灣餐飲&觀光產業在疫情後消費強勢復甦帶動下,項下各次產業別規模普遍增長,本次調查結果反映出多項顯著產業趨勢變化。餐飲業方面:餐廳&吃到飽業產業集中度持續偏低,2023年市佔率超過1%的業者合計6家;快餐速食&早餐店業中,3大連鎖速食業者麥當勞、必勝客、肯德基合計拿下逾30%市佔率,亞洲藏壽司市佔率較2022年增長0.8個百分點,為市佔擴張幅度最顯著的快餐速食企業;空廚業者在跨境航線全面復甦帶動下營收顯著回升,長榮與華膳空廚2023年市佔率年增幅度超過雙位數,為本次調查所有企業中單年度市佔擴張幅度最高的業者。 觀光休閒業方面:長達2年的旅遊出團禁令正式結束帶動產業規模強勁增長,主營出境旅遊服務的大型綜合旅行社業者營運表現亮眼。位居市佔排名首位的雄獅旅遊市佔率攀升6.0個百分點,為本次調查中市佔率攀升幅度最顯著的旅行社業者;2023年台灣民眾參與運動人口比例與規律運動人口比例兩項指標均創下歷史新高,同步帶動健身房產業規模穩健擴張,TOP 2業者世界健身&柏文健康合計市佔率超過80%。 未來流通研究所彙整台灣餐飲及觀光產業經營數據,以關聯企業在特定業別營收來源規模進行分類計算,定期發布主要次產業市佔率調查成果,做為深入觀測餐飲、觀光及休閒產業的判讀基礎。 登入會員即可下載完整圖解情報