「整座城市、都是我的咖啡館」。

香氣飽滿、苦甜醇厚的咖啡已成為許多人生活中不可或缺的存在,如此豐美的消費基礎自然孕育出龐大的商業價值,並且透過多元的咖啡通路型態蓄積成為台灣餐飲消費市場的新興力量。1993及1994年,台灣本土品牌丹堤咖啡及怡客咖啡成立,並陸續開展加盟機制,台灣咖啡店產業開始走向連鎖經營與規模商業化。

1998年統一集團代理星巴客首度落腳台灣,啟動國際品牌經營台灣咖啡市場開端。2004年85度C成立並快速展店,同年超商龍頭7-11推出CITY CAFÉ品牌,以24小時經營搭配大量鋪機全台門市的優勢,在細酌慢飲的店內飲用型態外,開創出訴求效率與便利的平價咖啡外帶模式,後續各大超商陸續推出現煮咖啡外帶/外送服務,成為台灣咖啡飲用普及化的起跑指標。

在咖啡深植「國民味蕾」的基礎上,2006年路易莎咖啡與cama café成立,帶動創新力大爆發的外帶特化店態進入消費市場。於此同時,黑沃、成真、Fika Fika等兵強馬壯的本土新創品牌也挾帶著各自精采的競爭特色快速發展。 多元的企業參與及經營模式,構築起台灣連鎖咖啡店產業不容小覷的競爭力量,甚至成為帶動台灣餐飲服務輸出的新箭頭、並扮演資本市場生力軍的角色。

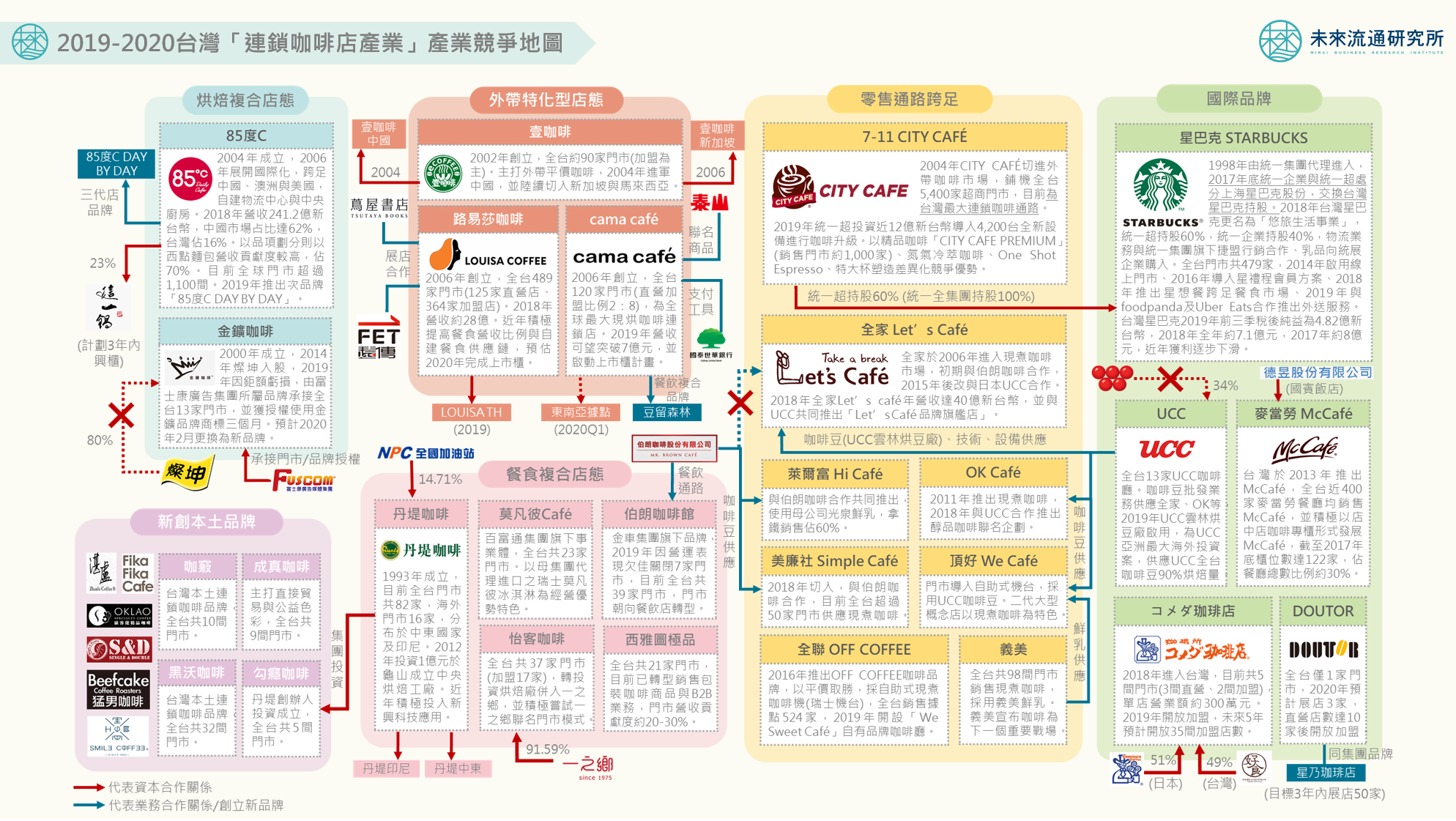

未來流通研究所團隊以連鎖咖啡店產業為範疇,爬取自1993年(台灣連鎖咖啡元年)以來,台灣機構投資人、媒體報導、研究機構及產業領導團隊的產業論述進行分析,繪製出台灣連鎖咖啡店產業競爭地圖,並且以經營型態為區分,歸納出6項不同的企業陣營,整理說明如下。

餐食複合店態

以咖啡飲品搭配調理餐食、烘焙點心的複合型經營店態,為最早期開啟台灣本土咖啡店連鎖經營的模式,代表業者如丹堤、怡客、伯朗咖啡館等,在很長一段期間內強勢主導了台灣連鎖咖啡店市場。不過近年這項經營模式遭遇新進競爭者的衝擊與挑戰,面臨品牌老化與消費者流失的困境,業者紛紛著手展開服務創新與經營轉型。如丹堤咖啡導入無人點餐機、怡客咖啡嘗試與一之鄉聯名經營模式等。其中伯朗咖啡館2019年雖關閉多家門市,但母公司伯朗咖啡B2B業務通路仍維持不錯的表現,為萊爾富Hi Café、美廉社Simple Café供應咖啡豆原料。

烘焙複合店態

烘焙複合店態以烘焙商品為經營特色,烘焙品營收貢獻度與咖啡飲品相等、甚至可能更高。這項模式以發跡於高雄的金鑛咖啡及85度C為代表。85度C為台灣近年連鎖咖啡產業海外布局的經典代表案例,以自建物流中心與中央廚房的模式進行海外布局,目前全球門市達1,100家,分布於中國、澳洲與美國。2018年85度C年營收約241.2億新台幣,其中中國市場占比高達62%,台灣則佔16%。以品項劃分則以西點麵包營收貢獻度較高,佔70%。不過另一家金鑛咖啡2019年因鉅額虧損陷入經營危機,改由富士康廣告集團承接全台13家門市,預計2020年2月將更換為新品牌,屆時金鑛咖啡很可能將成為時代的眼淚了。

國際品牌

1998年統一集團代理星巴克落腳台灣市場,迎來國際品牌經營台灣咖啡消費市場的首航,在星巴克的品牌效應影響下,咖啡跳脫功能性飲品的角色,向上擴及至生活型態、文化價值等層面,甚至掀起民眾將咖啡店作為重要生活與工作場域的風潮,同時也開創出台灣過去較少見的高價精品咖啡消費市場。值得注意的是,2017年底統一集團處分上海星巴克股份,交換台灣星巴克持股,2018年台灣星巴克已正式成為統一集團子公司。

除了星巴克外,日本UCC也在台灣咖啡產業佔有一席之地,不過相對於全台13家的咖啡店門市,UCC在台灣更加聚焦於B2B咖啡豆供應業務,為全家Let’s Café、OK Café、頂好 We Café的重要供應商。2019年啟用的雲林烘豆廠,為UCC亞洲最大海外投資案,不難看出UCC希望繼續深耕台灣咖啡市場的強大企圖。此外,由餐飲業跨足咖啡銷售的麥當勞,推出McCafé品牌,挾帶全台近400家據點的優勢基礎進行推廣,並且運用獨特的店中店咖啡專櫃形式,近年發展也相當快速。

零售通路跨足

超商、超市等零售通路跨足現煮咖啡銷售的服務模式,為台灣連鎖咖啡產業最獨具特色、同時也是規模最大的企業陣營,2004年7-11推出CITY CAFÉ品牌切進外帶咖啡市場,首創超商跨足現煮咖啡銷售的先例,一舉將咖啡消費族群由相對小眾的咖啡愛好者大幅擴充至一般消費者。超商咖啡坐擁據點密集(如7-11已鋪機超過全台5,400家門市)、商品平價且可多元搭售、標準化設備可快速製作等優勢,加上母集團厚實的資本能量,在短期內成功推動超商成為台灣相當重要的咖啡通路。

除7-11外,全家、萊爾富、OK等其他超商業者、全聯、頂好、美廉社等超市業者、以及義美等專賣品牌業者均跟進投入,強勢撐起極具台灣特色的超商咖啡模式。由於銷售表現良好,超商業者不僅持續投入大量資源於門市咖啡銷售,更進一步以咖啡單品為核心,開創出豐富的門市店態,如7-11的「!+? CAFE RESERVE」、全家的「Let’s Café 品牌旗艦店」、以及全聯的「We Sweet Café」等,顯然現煮咖啡已成為台灣流通集團迎戰下世代商機的重要戰場。

外帶特化型店態

2006年路易莎咖啡與cama café成立,由於大幅開放加盟,短短數年內獨樹一格的外帶特化型店態已在台灣咖啡市場舉步生風。2019年路易莎咖啡門市數量正式超越星巴克,成為專賣型連鎖咖啡店網點最為密集的品牌。除了咖啡飲品本業外,路易莎咖啡與cama café也開始逐步拉高餐食營收比例,例如路易莎自建餐食供應鏈,cama亦開出餐飲複合品牌豆留森林。

值得注意的是,外帶特化型品牌近年所蓄積的力量,正逐步展現在具備更高擴散效益的資本市場與海外佈局方面,路易莎與cama均規劃於近兩年內完成上市櫃目標,有助於強化台灣相對薄弱的餐飲類股市場輪廓,提高市場投資組合多元性;除此之外,路易莎與cama亦陸續插旗潛在消費力豐沛的東南亞海外市場,加上最早期的代表企業壹咖啡亦持續深化海外布局力道,使外帶特化型咖啡品牌逐步匯集成為引領台灣餐飲品牌國際化的新箭頭。

新創本土品牌

除了大型知名連鎖品牌外,台灣新創本土品牌近年也挾帶著各自精采的競爭特色快速發展,與大型連鎖集團強調規模經濟與標準化的經營重點不同,新創的中小型本土品牌大多具備了一部分第三波咖啡浪潮的特點,強調品牌高專屬性、較小眾的獨特優勢與飲品風味,例如卓越的烘培與沖泡技巧、或是結合直接貿易與社會公益特色等,也更加重視高黏著度的小範圍客群經營。兵強馬壯的本土品牌近年在台灣市場取得不錯的發展,不僅開闢出匠心別具的經營模式,也是台灣連鎖咖啡店產業走向細緻化、成熟化階段的重要特徵。

在經過上述的資訊整理論述後不難看出,活力十足的連鎖咖啡店產業正在成為台灣下一個服務業海外開拓的箭頭。從日本的經驗可以看出,以亞洲為中心的強勁海外市場表現,在很大程度上彌補了日本國內需求低迷不振對服務型企業盈利造成的損害。因此越來越多日本內需服務型(餐飲、零售為主)企業開始將東南亞等海外國家視為「新外需戰略」的樞紐地帶,將海外業務做為支撐企業營收與獲益增長的「第二支柱」。台灣連鎖咖啡店產業是否有機會在日本經驗的沃土上,培育出本土餐飲文化新外需的箭頭,我們認為是相當有潛力且值得關注的。