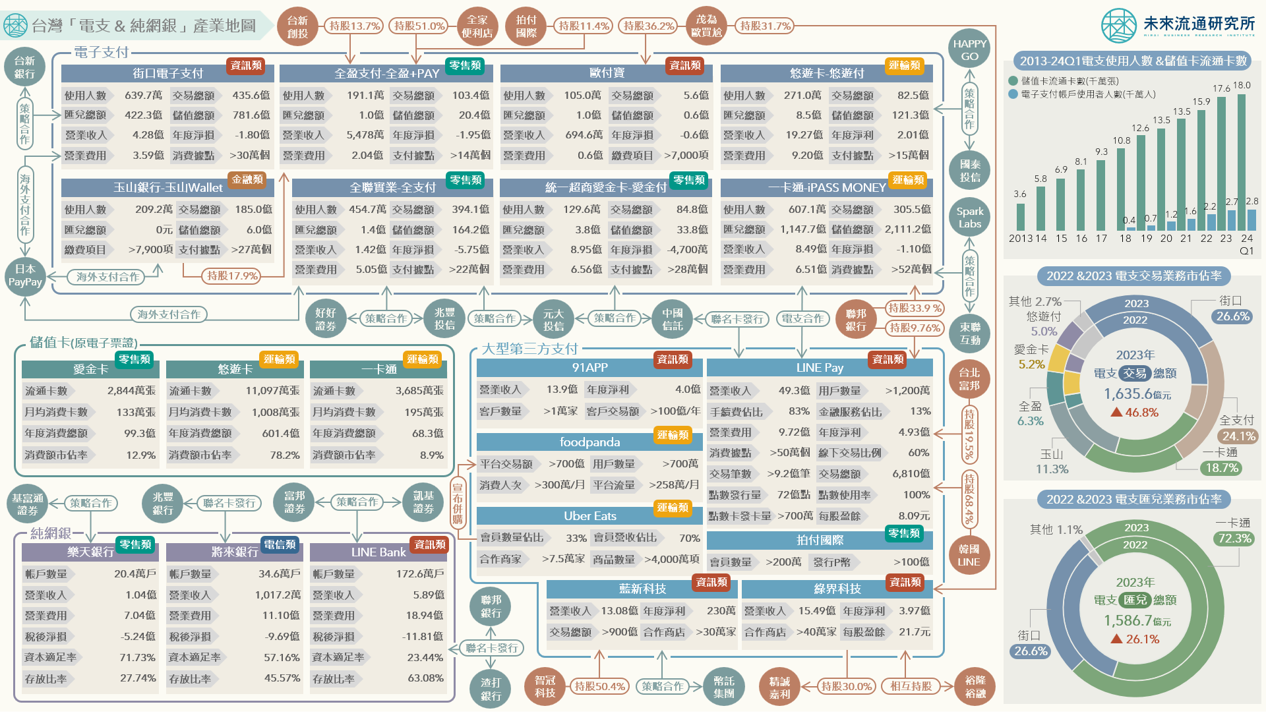

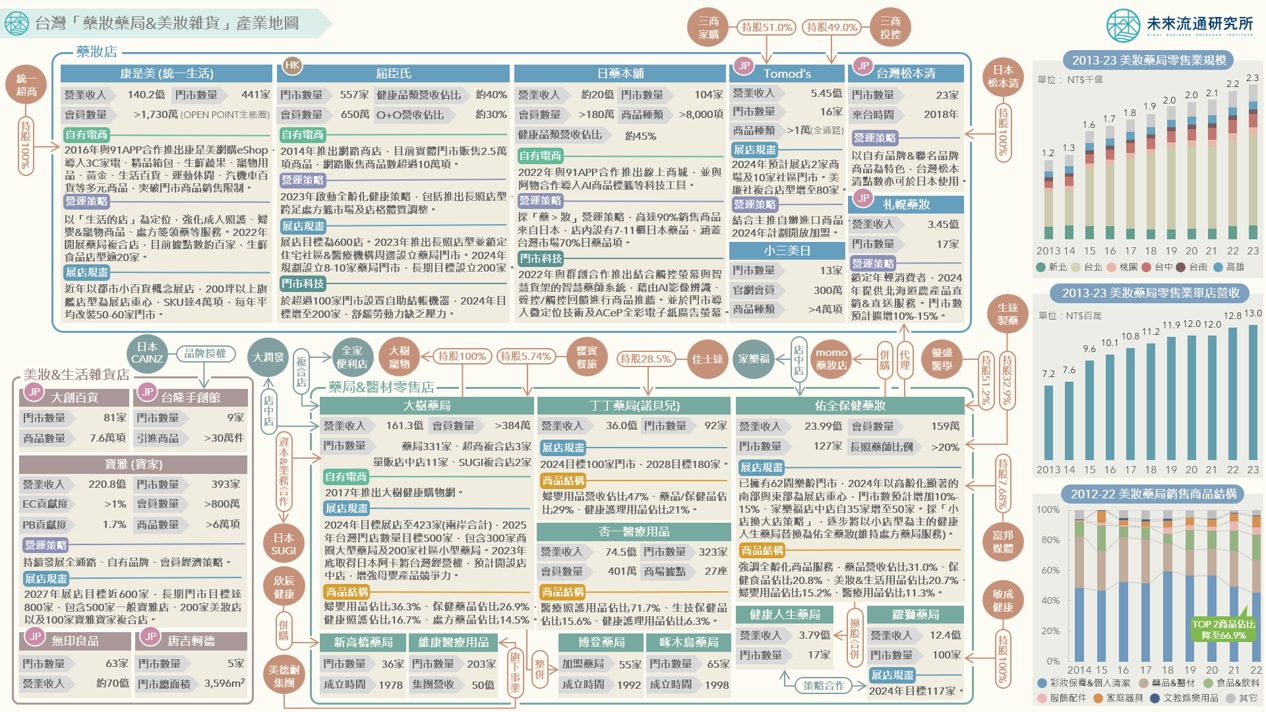

【產業地圖圖解】海外直擊「2024亞洲零售科技展」產業地圖

3個「2024亞洲零售科技展」新情報news! 💡 數位轉型&數據分析:科技巨擘、新創企業、金融集團共同參戰,搶佔亞太區百億美元商機 💡 零售媒體&電子標籤:活化店鋪資源+提升經營效能+降低勞力負荷,疫情後普及率快速提升 💡 智慧零售&減碳永續:單點突破+整合性解決方案,應對勞動力不足&永續環境挑戰 各項科技解決方案的百花齊放將零售業快速推向由AI、IoT等先進技術引領的革命浪潮,做為擁有龐大人口規模與市場量體的亞洲地區更是全球關注的熱點戰場。根據Mordor