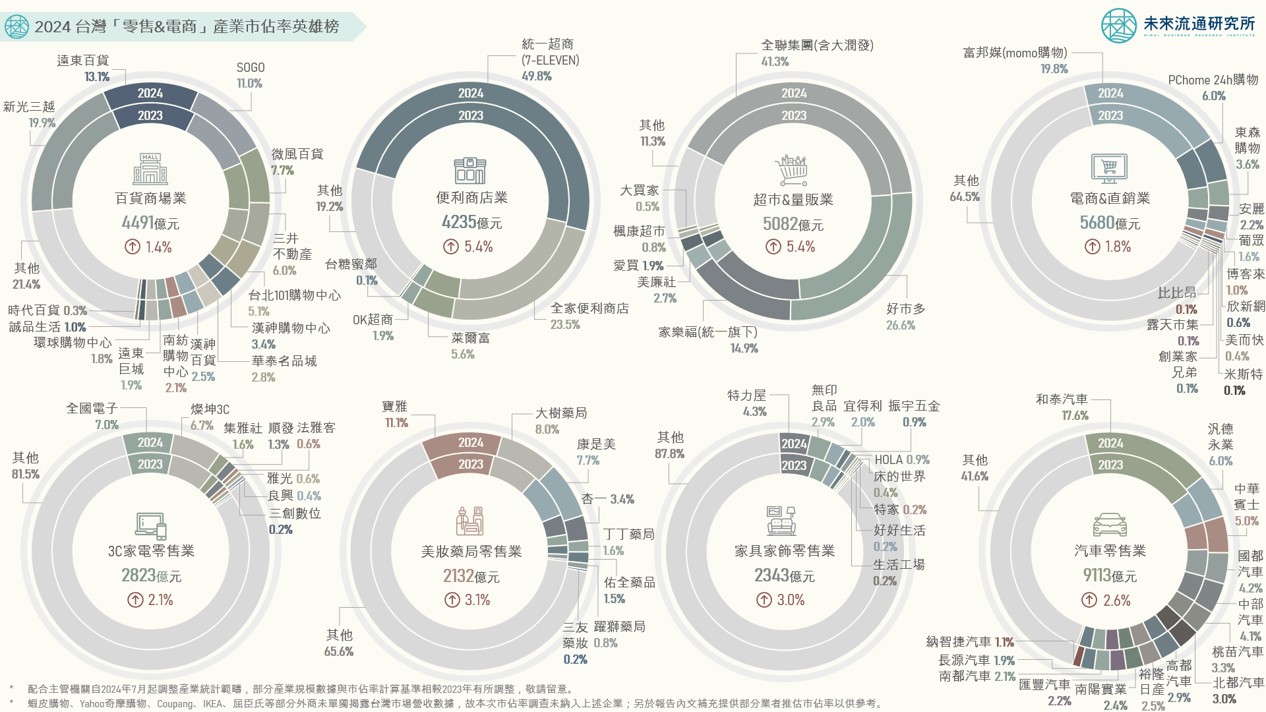

3個台灣2024「零售&電商」產業市佔率關鍵情報:

💡便利商店&超市量販:全聯併大潤發後市佔率突破40%、量販業CR 3指標創新高;超商業市佔結構穩固、領導業者優勢顯著

💡百貨商場&電商直銷:台北101購物中心&三井集團市佔成長幅度顯著;酷澎強勢搶進拓展市佔表現、momo增長力道趨緩

💡專賣零售:集雅社市佔表現逆勢擴張、藥妝產業CR3集中度顯著提升、日系家具家飾品牌持續攀升、納智捷市佔成長表現亮眼

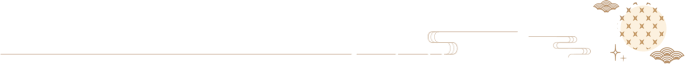

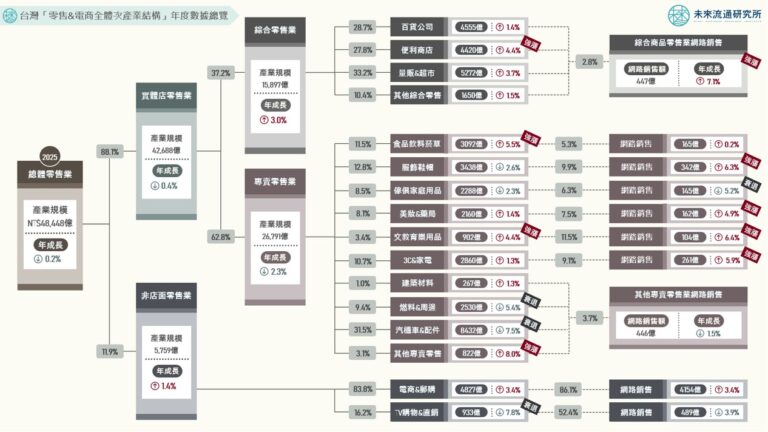

2024年台灣零售產業規模年增2.6%至新台幣4.9兆元,不同業別中業者市佔率組成結構與變化趨勢呈現多元發展,反映出各家企業在通路策略、品牌經營與市場競爭力上的差異化布局。本次調查顯示,2024年百貨商場、便利商店、超市&量販業等綜合商品零售業別中,前三大業者合計市佔率(CR 3)介於44.0%至82.8%間,遠高於其他零售業別。此外,便利商店、美妝藥局、超市&量販業、汽車專賣業2024年呈現市場集中度上升走勢,反映出領導業者透過擴張門市數量、強化供應鏈整合以及優化會員經營等策略鞏固領導地位、拉開與競爭對手差距的產業趨勢外,亦提高整體產業對於企業資本規模、品牌經營與營運效率的標準門檻。

進一步觀察各業別市佔結構,綜合商品零售業方面,百貨商場業中,產業擴張重心集中於精品品牌布局、Outlet開發及軌道經濟生活圈場域經營,代表性業者台北101購物中心及三井不動產集團均擁有亮眼成長表現。2025年百貨商場業將迎來多項具大型開發規模與高話題性的開幕案,包括遠東集團SOGO Garden City、統一集團Dream Plaza、南港LaLaport、誠品生活台南、新光三越台南小北門店以及台中漢神洲際購物廣場等。新店開業不僅對於來客量與銷售額具有明顯挹注效果,也勢必將影響市佔結構組成;超市&量販業中,2024年市佔結構受指標性併購案影響出現較大變動。其中全聯福利中心加計大潤發(2025年8月1日後大潤發量販店更名為大全聯)2024年營業額突破NT$2100億元、市佔率達41.3%,穩居超市量販產業市佔龍頭,好市多與家樂福以26.6%及14.9%分居第2、3位,前三大企業合計市佔率達82.8%,首度超越便利商店,成為本次調查中CR 3指標最高的產業型態;電商&直銷業中,受酷澎強勢擴張市佔影響,使長期以來穩定的市佔結構出現顯著鬆動與重組,長期位居首位的富邦媒體科技(momo購物網)2024年維持0.2個百分點的市佔擴張,但成長力道趨緩。

專賣零售業方面,3C家電零售業中,TOP 2業者全國電子與燦坤2024年均陷入市佔率縮減走勢,主營影音家電銷售的集雅社市佔率逆勢攀升0.2個百分點,位居第3;美妝藥局業中,寶雅、大樹藥局、康是美等TOP 3業者市佔規模均高於2023年表現,使美妝藥局業成為本次調查中CR 3增幅最顯著的零售業別;家具家飾零售業中,特力集團旗下零售事業品牌合計市佔率達5.7%,在結構相對分散的家具家飾零售市場中展現出較顯著的規模優勢與通路整合效益(IKEA未單獨揭露台灣營收故未納入排名),無印良品與宜得利等日系家具品牌近年持續拓展台灣市場規模,2024年市佔率分居第2、3位;汽車專賣零售業中,和泰汽車蟬聯市佔冠軍,分居第2、3名的汎德永業與中華賓士受惠於豪華進口車銷售力道回升,2024年市佔率分別年增0.6及0.5個百分點。納智捷則在電動車n7大量交車帶動下,市佔表現一舉攀升0.8個百分點,為本次調查中市佔年增幅最顯著的汽車零售業者。

未來流通研究所彙整零售&電商產業數據,結合各企業在台年營業額進行計算,定期發布主要次產業別市佔率變化,並訪談多位產業資深專家,歸納2024年市佔版圖變化所反映出的產業動向與發展趨勢,做為觀測整體零售&電商產業動向的重要參考基礎。