Search Results for: 餐廳 – Page 5

【商業數據圖解】台灣「餐飲門店數與餐飲科技」市場評估

2023/04/26

3個台灣「餐飲門店數&餐飲科技」市場評估新情報news! 💡 2019-2022逆勢展店餐飲業別:便當/自助餐、手搖飲、咖啡館、吃到飽餐廳、早餐店 💡 高門店數餐飲業者排行:瑞麟美而美、早安美芝城、弘爺漢堡、八方雲集、清心福全、星巴克 💡 2022-2027餐飲科技市場評估:雲端POS&KDS成為「連鎖餐飲企業」標配,線上訂位&點餐系統&送餐機器人成長動能強勁 受惠於管制措施放寬以及疫情後強勢反彈的餐飲消費力,2022年台灣餐飲產業營業規模年增17.70%至新台幣6,698億元新高,創下近10年最高年增幅,且多數次產業別門店數已超越2019年疫情前水準。門店數成長幅度TOP 5業別分別為早餐店、吃到飽餐廳、咖啡館、手搖飲/冰果店、以及便當/自助餐店,疫情期間家數逆勢增長13.6%至23.3%,為2019-2022年台灣展店力道最強勁的餐飲型態。 受疫情影響,2022年台灣餐飲業者展店幅度降至2.3%(僅計算本次調查10項業別,不含外燴/團膳/營養午餐),為2004年以來最低年增幅。但據iCHEF發布的「2023展店規畫大調查」報告顯示,疫情後受惠於消費景氣回穩,高達86%的多店業者及54%的單店業者均已著手進行展店規劃。然而另一方面,同期間居高不下的職缺率反映出餐飲業者正面臨嚴重的勞動力不足危機,因此,導入可應對人力不足挑戰的各項餐飲科技,不僅有助於業者在人力相對有限的情況下實施據點擴張,在台灣整體適齡勞動人口持續縮減的趨勢下,更是餐飲產業邁向長期發展的必要性技術對策。 本次調查針對4項主要餐飲科技類別進行2022-2027年市場評估,分別為2022年覆蓋率達73.1%的POS&廚房顯示系統(KDS)、線上訂位&會員點數(覆蓋率34.8%)、自助點餐系統(覆蓋率34.8%)、以及疫情後普及率快速提升的送餐機器人&智慧調理機。本調查分析台灣各項餐飲次產業別門店數變化趨勢、主要次產業別6都門店數分布比例、領導業者門店數成長形勢,並以上述數據為基礎,進行2022至2027年4項主要餐飲科技類別市場規模趨勢推估,提出台灣「餐飲門店數&餐飲科技」市場評估,協助掌握疫情後餐飲科技高速成長的趨勢與機會。 本篇為會員限定文章,下載完整圖解情報與詳細數據請前往「圖解情報庫」 ...

台灣「餐飲門店數與餐飲科技」市場評估

2023/04/26

2023商業數據圖解

3個台灣「餐飲門店數&餐飲科技」市場評估新情報news! 💡 2019-2022逆勢展店餐飲業別:便當/自助餐、手搖飲、咖啡館、吃到飽餐廳、早餐店 💡 高門店數餐飲業者排行:瑞麟美而美、早安美芝城、弘爺漢堡、八方雲集、清心福全、星巴克 💡 2022-2027餐飲科技市場評估:雲端POS&KDS成為「連鎖餐飲企業」標配,線上訂位&點餐系統&送餐機器人成長動能強勁 受惠於管制措施放寬以及疫情後強勢反彈的餐飲消費力,2022年台灣餐飲產業營業規模年增17.70%至新台幣6,698億元新高,創下近10年最高年增幅,且多數次產業別門店數已超越2019年疫情前水準。門店數成長幅度TOP ...

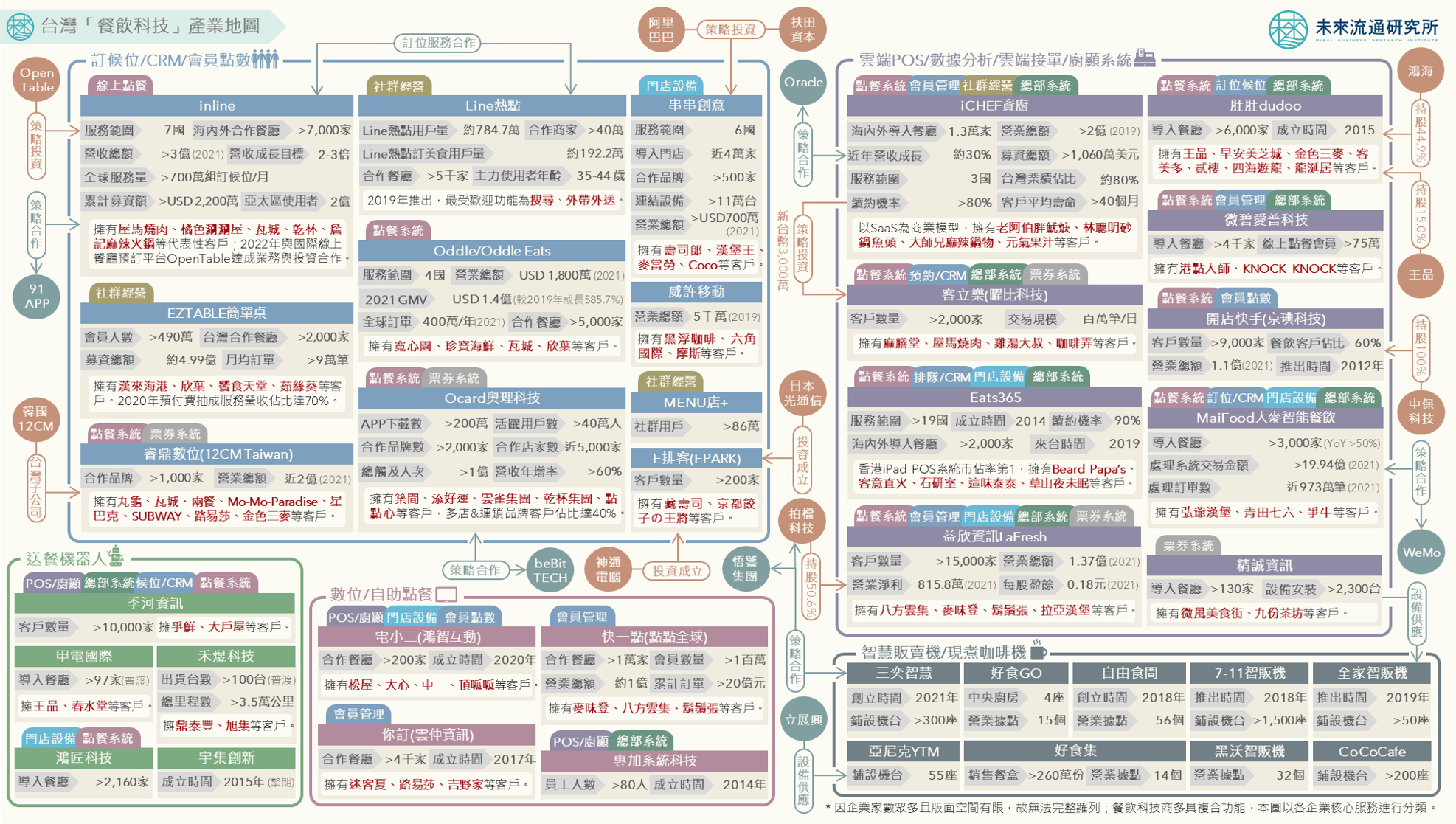

【產業地圖圖解】台灣「餐飲科技」產業地圖

2023/04/25

3個台灣「餐飲科技」產業地圖新情報news! 💡 雲端POS/接單系統&數據分析:SaaS服務成為餐飲科技發展箭頭 💡 訂候位/CRM/會員點數&數位點餐系統:迎戰勞動力不足的餐飲產業危機 💡 自動送餐機器人&智慧販賣機:描繪無人化餐飲服務的未來藍圖 疫情大幅扭轉企業營運環境與消費者餐飲型態,構成台灣餐飲科技加速應用的關鍵轉捩點:例如2020年台灣餐飲業者導入POS系統比例達75.6%的歷史新高,建置線上點餐系統業者的比例亦自2019年的16.2%大幅成長至2022年達34.8%。 ...

【關鍵排行圖解】疫後復甦TOP 40:2022台灣「連鎖服務業」門店數排行

2023/04/10

3個「2022台灣連鎖服務業門店數排行TOP40」新情報news! 💡 餐飲服務&觀光住宿:平價餐飲業門店數維持大幅領先,民宿/便當店/手搖飲店家數強勢增長 💡 綜合零售&專賣零售:便利商店家數首度超越服飾專賣店,中古汽車行/寵物用品店成長幅度顯著 💡 生活服務&休閒娛樂:美髮店/夾娃娃機店家數居冠,美甲美睫/自助洗衣/不動產仲介門店數翻漲 「連鎖式經營」涵蓋直營連鎖(Regular Chain)、特許加盟(Franchise Chain)、自願加盟(Voluntary Chain)等模式,為構成服務業標準化管理與資本化擴張的重要基礎。做為實體門市展店擴張最主要的經營型態,連鎖經營模式已自零售、餐飲等業別擴大延伸至生活服務、休閒娛樂、教育、金融等多元服務領域,為傳統服務產業邁向現代化經營的關鍵。 ...

疫後復甦TOP 40:2022台灣「連鎖服務業」門店數排行

2023/04/10

2023關鍵排行圖解

3個「2022台灣連鎖服務業門店數排行TOP40」新情報news! 💡 餐飲服務&觀光住宿:平價餐飲業門店數維持大幅領先,民宿/便當店/手搖飲店家數強勢增長 💡 綜合零售&專賣零售:便利商店家數首度超越服飾專賣店,中古汽車行/寵物用品店成長幅度顯著 💡 生活服務&休閒娛樂:美髮店/夾娃娃機店家數居冠,美甲美睫/自助洗衣/不動產仲介門店數翻漲 「連鎖式經營」涵蓋直營連鎖(Regular ...

【關鍵排行圖解】疫後復甦TOP 40:2022台灣消費與生活產業成長率排行

2023/03/21

3個「2022台灣消費&生活產業成長率排行TOP 40」新情報news! 💡專業服務&生活服務業:家事服務、電腦資訊課程、活動售票、代辦留(遊)學服務、學前教育、長者照護 💡零售通路&運輸物流業:海洋水運、公路汽車客運、宅配快遞、金銀飾品零售、香水零售、中古汽車零售 💡休閒娛樂&餐飲住宿業:藝術表演活動籌辦、電影院、特種娛樂服務、運動活動籌辦、露營住宿、餐館餐廳 隨著台灣疫情管制措施逐步放寬,2022下半年起多項於疫情期間營運遭受重挫的內需消費及生活服務產業強勁反彈,加上消費者物價攀升同步墊高營業額,部分產業規模已經超越2019年疫情前水準,創下歷史新高。 消費及生活產業涵蓋零售通路、餐飲住宿、休閒娛樂、運輸物流、生活服務、專業服務等關聯業別,承載著大量就業人口,並與其他眾多產業類別高度關聯。因此,消費及生活產業的興衰榮枯不僅直接牽動GDP、物價、就業等核心經濟數據表現,更是民眾感知經濟與生活滿意度的敏感訊號。 未來流通研究所定期彙整台灣細部產業別營業額及成長率指標,本次特別鎖定疫後復甦主題,提出2022年台灣消費&生活產業成長率TOP ...

疫後復甦TOP 40:2022台灣消費與生活產業成長率排行

2023/03/21

2023關鍵排行圖解

3個「2022台灣消費&生活產業成長率排行TOP40」新情報news! 💡 專業服務&生活服務業:家事服務、電腦資訊課程、活動售票、代辦留(遊)學服務、學前教育、長者照護 💡 零售通路&運輸物流業:海洋水運、公路汽車客運、宅配快遞、金銀飾品零售、香水零售、中古汽車零售 💡 休閒娛樂&餐飲住宿業:藝術表演活動籌辦、電影院、特種娛樂服務、運動活動籌辦、露營住宿、餐館餐廳 隨著台灣疫情管制措施逐步放寬,2022下半年起多項於疫情期間營運遭受重挫的內需消費及生活服務產業強勁反彈,加上消費者物價攀升同步墊高營業額,部分產業規模已經超越疫情前水準,創下歷史新高。 ...

【商業數據圖解】台灣「餐飲全體次產業結構」年度數據總覽

2023/03/08

3個台灣「餐飲全體次產業結構年度數據」新情報news! 💡 2022台灣餐飲產業迎來強勁復甦:整體產業規模年增17.70%,全服務式餐館業(FSR)成長26.56% 💡 聚會&內用型態餐飲次產業別強勁反彈:餐廳餐館、吃到飽、咖啡館、飲酒店、外燴&辦桌 💡 餐飲業共通性經營困境:營運遭受疫情干擾、食材成本翻漲、人力成本偏高&缺工問題嚴峻 受惠於餐飲內用與邊境封鎖等管制措施陸續放寬、疫情後強勢反彈的報復性餐飲消費力道、以及年成長5.77%的外食費用CPI指數,2022年台灣整體餐飲產業營業規模年增17.70%至新台幣6,698億,創下近10年最高年增幅。各餐飲細項業別幾乎全數成長,且多數業別營業規模均已超越疫情爆發前(2019年)水準,顯示在缺乏境外旅客的情況下,台灣餐飲內需規模仍足以支撐產業穩定成長外,也反映出餐飲產業強韌的景氣復甦實力。比較疫情前後產業規模(2022年相對於2019年),增長幅度前3高的業別為便當/自助餐、早餐店以及手搖飲/冰果店,展現出上述業別強大的疫情抵禦能力與穩固的消費基礎。 另一方面,根據調查,台灣餐飲業者共通性經營困境主要包括:營運遭受疫情干擾、食材成本波動劇烈、以及人力成本&缺工問題。與2019年疫情前業者多認為營運成本過高、同業間競爭激烈、租金支出高為主要挑戰的調查結果相較存在顯著差異,反映出在外部環境的劇烈變動下,餐飲業者於疫情前後所面臨的經營困境已截然不同。 未來流通研究所每年固定彙整台灣「餐飲全體次產業結構」年度數據總覽,並以產業樹狀圖方式呈現,為觀測整體餐飲產業結構與脈絡的絕佳工具。樹狀圖不僅可快速清晰的呈現各次產業別與細項產業別的營收規模、成長率等關鍵數據,藉由各路徑數據間的簡單計算,更能夠進一步得出不同次產業別相對於各層產業結構的精準佔比。 本篇為會員限定文章,下載完整圖解情報與詳細數據請前往「圖解情報庫」 ...

台灣「餐飲全體次產業結構」年度數據總覽

2023/03/08

2023商業數據圖解

3個台灣「餐飲全體次產業結構年度數據」新情報news! 💡 2022台灣餐飲產業迎來強勁復甦:整體產業規模年增17.70%,全服務式餐館業(FSR)成長26.56% 💡 聚會&內用型態餐飲次產業別強勁反彈:餐廳餐館、吃到飽、咖啡館、飲酒店、外燴&辦桌 💡 餐飲業共通性經營困境:營運遭受疫情干擾、食材成本翻漲、人力成本偏高&缺工問題嚴峻 受惠於餐飲內用與邊境封鎖等管制措施陸續放寬、疫情後強勢反彈的報復性餐飲消費力道、以及年成長5.77%的外食費用CPI指數,2022年台灣整體餐飲產業營業規模年增17.70%至新台幣6,698億,創下近10年最高年增幅。各餐飲細項業別幾乎全數成長,且多數業別營業規模均已超越疫情爆發前(2019年)水準,顯示在缺乏境外旅客的情況下,台灣餐飲內需規模仍足以支撐產業穩定成長外,也反映出餐飲產業強韌的景氣復甦實力。比較疫情前後產業規模(2022年相對於2019年),增長幅度前3高的業別為便當/自助餐、早餐店以及手搖飲/冰果店,展現出上述業別強大的疫情抵禦能力與穩固的消費基礎。 ...

【商業數據圖解】2022台灣「觀光餐飲及休閒娛樂業」疫後復甦解析

2022/12/21

4個「台灣觀光餐飲&休閒娛樂業疫後復甦」新情報news! 💡 強勁成長產業:藝文展覽、運動籌辦、高爾夫球場、健身房 💡 復甦反彈產業:工商展覽、觀光旅館、遊樂園、音樂展演、吃到飽餐廳 💡 疫後疲弱產業:KTV、夜店、理容院、特種服務業、酒吧&餐酒館 💡 ...