Search Results for: 餐廳

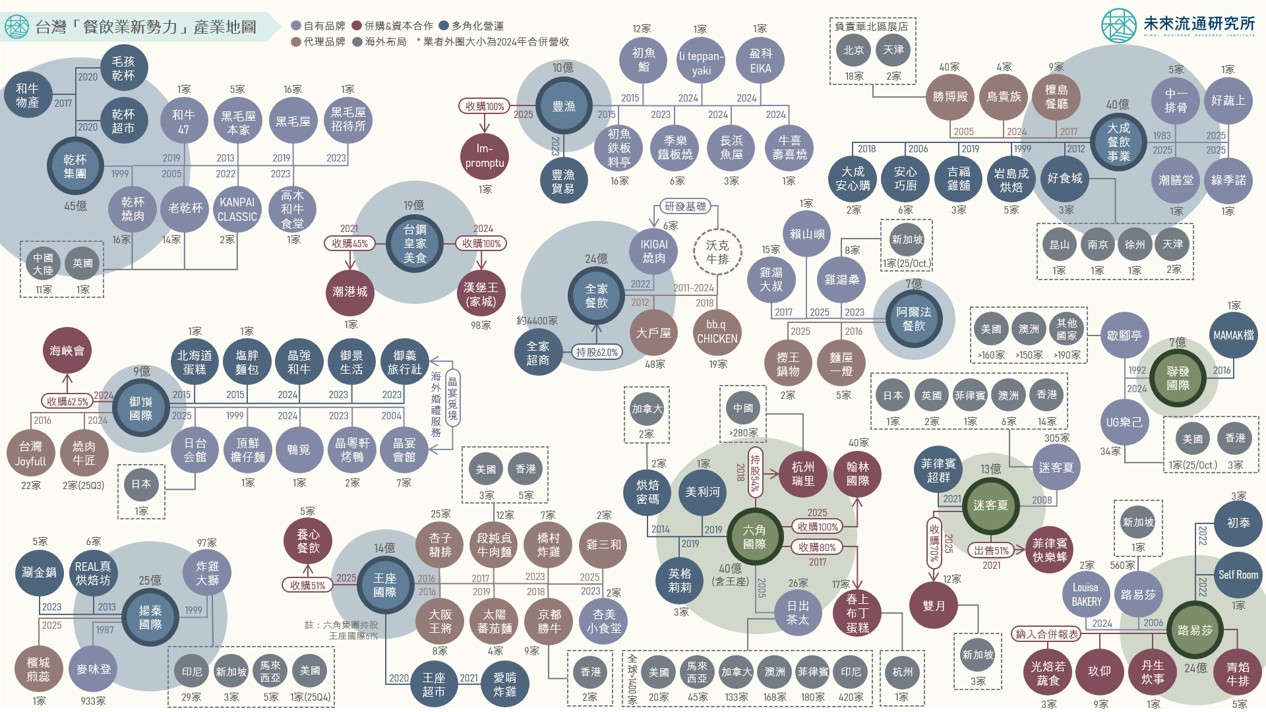

【產業地圖圖解】台灣「餐飲業新勢力」產業地圖

2025/09/23

3個台灣「餐飲業新勢力」產業地圖關鍵情報: 💡合併收購:六角集團、皇家美食、御嵿國際、路易莎、迷客夏應用資本併購策略建立新事業體,推動企業成長轉型 💡品牌代理:王座、全家餐飲、大成餐飲事業、阿爾法餐飲,導入海外成熟品牌力與營運模式,降低風險並提升市場影響力 💡海外布局&異業整合:聯發國際、揚秦、六角積極拓展海外市場版圖;乾杯、豊漁應用供應鏈優勢建構業外營收支柱 台灣餐飲產業規模除2022-2024年間受惠於疫情後消費復甦紅利帶動、年增幅創下新高外,自2017年後擴張幅度即持續低於近20年長期平均增長水準(7.2%)。2025上半年餐飲業規模增幅約6.2%,較2024年同期8.3%的增長表現縮減2.1個百分點。可以看出整體餐飲產業正面臨終端需求量受制於人口結構與內需限制致成長空間有限、以及勞動力不足與成本上升提升營運難度等多重挑戰。 為應對內需市場規模的結構性限制與日趨激烈的產業競爭,部分業者著手採取合併收購、策略聯盟、品牌代理、多角化營運、海外布局等外部成長策略,藉由納入外部資源加速建立新的成長曲線,作為突破內需天花板限制的重要箭頭。值得一提的是,除大型集團外,不少兼具決策彈性與資本實力的中型餐飲業者更加重視能夠發揮高度槓桿效益的外部成長策略,將其視為彌補布局缺口、提升市場滲透率以及拉高於資本市場中估值與吸引力的關鍵策略。 本次研究以2024年台灣市場餐飲本業營收低於NT$40億元、但憑藉靈活的外部成長策略成為餐飲產業重要競爭力量的中型業者為調查範疇,繪製台灣「餐飲業新勢力」產業地圖,作為觀察整體產業變動趨勢的重要參考依據。 合併收購:六角集團、皇家美食、御嵿國際、路易莎、迷客夏應用資本併購策略建立新事業體,推動企業成長轉型 ...

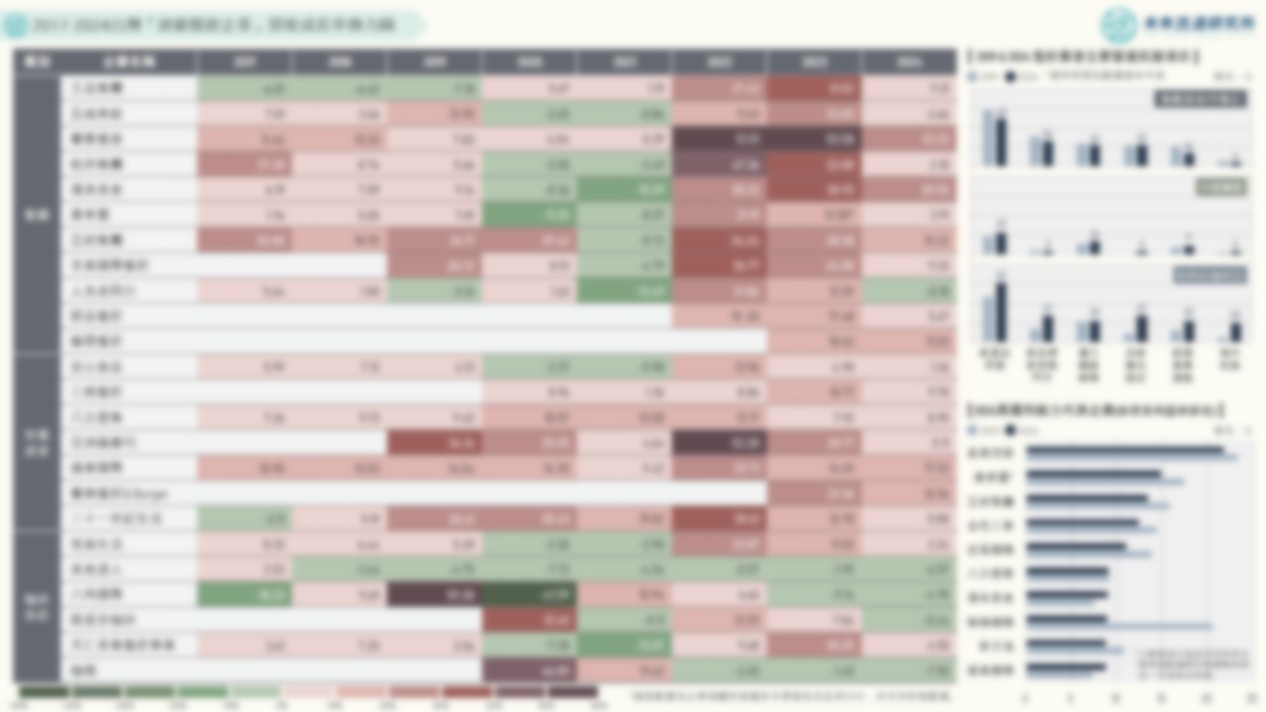

【商業數據圖解】2017-2024台灣「連鎖餐飲企業」營收成長率熱力圖

2025/08/21

3個台灣「連鎖餐飲企業」營收成長率熱力圖關鍵情報: 💡內用式餐廳集團:2024年增幅回落、市場恢復常態化消費;饗賓餐旅、漢來美食、豆府集團持續展現強勁成長動能 💡快餐速食&咖啡茶飲:快餐速食業者2024年增幅普遍趨緩,揚秦國際、饗樂餐飲擴張幅度領先;咖啡茶飲業擴張力道平疲 💡2024年高獲利企業:空廚與宴會、高加盟模式、海外布局及多元品牌並進,高價餐飲等多元經營模式同步展現獲利實力 台灣外食人口比例高於全球平均,且在多元文化與國際交流往來頻繁影響下,民眾對各類型餐飲風格接受度高,使台灣成為餐飲創新沃土的同時,在資本市場中也構成豐富多樣的餐飲類股族群,不僅提供穩健投資回報,亦吸引海外餐飲企業來台上市。不過,餐飲市場總胃納量與人口規模及組成結構密切相關,屬於具明顯「內需規模天花板」效應的產業類型。但即使在市場總量限制下,仍有部分表現優異的餐飲企業能夠克服天險,靈活應用進軍海外市場、品牌多角化經營、擴大網路銷售、開拓多元類型加盟事業、結盟異業通路夥伴、跨足商品銷售領域(餐飲零售化)等策略突圍,將營業規模與盈利能力推進至競爭對手難以追趕的優勢地位。 受2020及2021年疫情期間較低的營收基數及疫情後強勢反彈的消費力道影響,2022及2023年為多數餐飲業者營業額加速成長的重要時點。不過,本次調查顯示,2024年餐飲市場自疫情後補償性消費驅動的強勢復甦走勢、逐步回復至以長期消費需求為主的平穩發展階段。業者營收年成長幅度普遍回落至10%以下、甚至有少部分業者在高基數效應上陷入衰退。在可取得本業財務資料的餐飲企業中,2024年達成本業營收百億里程碑的餐飲集團包括台灣麥當勞、台灣星巴克、王品集團、爭鮮餐飲以及首度進榜的饗賓餐旅,顯示上述大型餐飲集團在激烈競爭且市場增速趨緩的產業環境中,持續在品牌經營、通路擴張、營運效率與市場滲透力等方面展現高度競爭力,不僅成功與對手拉開顯著差距,也在供應鏈議價能力、行銷資源配置以及人才吸引力等方面形成優勢規模壁壘。進一步以本業營收成長性作為分析指標可以看到,2024年饗賓餐旅、漢來美食、揚秦國際、饗樂餐飲、豆府集團、以及築間餐飲本業營收成長表現優異,營收年增幅均達雙位數。 主要營運拓展項目方面,餐廳業者與飲料店業者疫情前後均以研發新產品、拓展新品牌&新型態門市、擴大網路銷售等作法為擴張重心。值得關注的是,咖啡館/手搖飲等飲料店業者疫情後於多項拓展策略上展現旺盛擴張企圖心。例如規劃投入研發新產品業者佔比自2019年的47.0%增至2024年達61.5%、拓展新品牌&新型態門市佔比自13.6%增至27.4%、異業通路結盟佔比自12.1%增至22.2%等,顯示飲料店業者積極透過產品創新與跨領域合作強化品牌滲透力。此外,規劃擴張國內與海外據點業者佔比分別自9.1%及4.6%增至27.4%及19.7%,一舉攀升18.3及15.1個百分點,為本次調查中增幅最顯著的拓展項目。顯示飲料店業者不僅持續加快內需市場擴張腳步,亦藉由積極布局海外市場作為第二成長曲線,以市場並進策略分散營運風險並提升長期成長韌性。 盈利能力方面,本次調查顯示,2024年TOP ...

2017-2024台灣「連鎖餐飲企業」營收成長率熱力圖

2025/08/21

2025商業數據圖解

3個台灣「連鎖餐飲企業」營收成長率熱力圖關鍵情報: 💡內用式餐廳集團:2024年增幅回落、市場恢復常態化消費;饗賓餐旅、漢來美食、豆府集團持續展現強勁成長動能 💡快餐速食&咖啡茶飲:快餐速食業者2024年增幅普遍趨緩,揚秦國際、饗樂餐飲擴張幅度領先;咖啡茶飲業擴張力道平疲 💡2024年高獲利企業:空廚與宴會、高加盟模式、海外布局及多元品牌並進,高價餐飲等多元經營模式同步展現獲利實力 台灣外食人口比例高於全球平均,且在多元文化與國際交流往來頻繁影響下,民眾對各類型餐飲風格接受度高,使台灣成為餐飲創新沃土的同時,在資本市場中也構成豐富多樣的餐飲類股族群,不僅提供穩健投資回報,亦吸引海外餐飲企業來台上市。不過,餐飲市場總胃納量與人口規模及組成結構密切相關,屬於具明顯「內需規模天花板」效應的產業類型。但即使在市場總量限制下,仍有部分表現優異的餐飲企業能夠克服天險,靈活應用進軍海外市場、品牌多角化經營、擴大網路銷售、開拓多元類型加盟事業、結盟異業通路夥伴、跨足商品銷售領域(餐飲零售化)等策略突圍,將營業規模與盈利能力推進至競爭對手難以追趕的優勢地位。 受2020及2021年疫情期間較低的營收基數及疫情後強勢反彈的消費力道影響,2022及2023年為多數餐飲業者營業額加速成長的重要時點。不過,本次調查顯示,2024年餐飲市場自疫情後補償性消費驅動的強勢復甦走勢、逐步回復至以長期消費需求為主的平穩發展階段。業者營收年成長幅度普遍回落至10%以下、甚至有少部分業者在高基數效應上陷入衰退。在可取得本業財務資料的餐飲企業中,2024年達成本業營收百億里程碑的餐飲集團包括台灣麥當勞、台灣星巴克、王品集團、爭鮮餐飲以及首度進榜的饗賓餐旅,顯示上述大型餐飲集團在激烈競爭且市場增速趨緩的產業環境中,持續在品牌經營、通路擴張、營運效率與市場滲透力等方面展現高度競爭力,不僅成功與對手拉開顯著差距,也在供應鏈議價能力、行銷資源配置以及人才吸引力等方面形成優勢規模壁壘。進一步以本業營收成長性作為分析指標可以看到,2024年饗賓餐旅、漢來美食、揚秦國際、饗樂餐飲、豆府集團、以及築間餐飲本業營收成長表現優異,營收年增幅均達雙位數。 主要營運拓展項目方面,餐廳業者與飲料店業者疫情前後均以研發新產品、拓展新品牌&新型態門市、擴大網路銷售等作法為擴張重心。值得關注的是,咖啡館/手搖飲等飲料店業者疫情後於多項拓展策略上展現旺盛擴張企圖心。例如規劃投入研發新產品業者佔比自2019年的47.0%增至2024年達61.5%、拓展新品牌&新型態門市佔比自13.6%增至27.4%、異業通路結盟佔比自12.1%增至22.2%等,顯示飲料店業者積極透過產品創新與跨領域合作強化品牌滲透力。此外,規劃擴張國內與海外據點業者佔比分別自9.1%及4.6%增至27.4%及19.7%,一舉攀升18.3及15.1個百分點,為本次調查中增幅最顯著的拓展項目。顯示飲料店業者不僅持續加快內需市場擴張腳步,亦藉由積極布局海外市場作為第二成長曲線,以市場並進策略分散營運風險並提升長期成長韌性。 盈利能力方面,本次調查顯示,2024年TOP ...

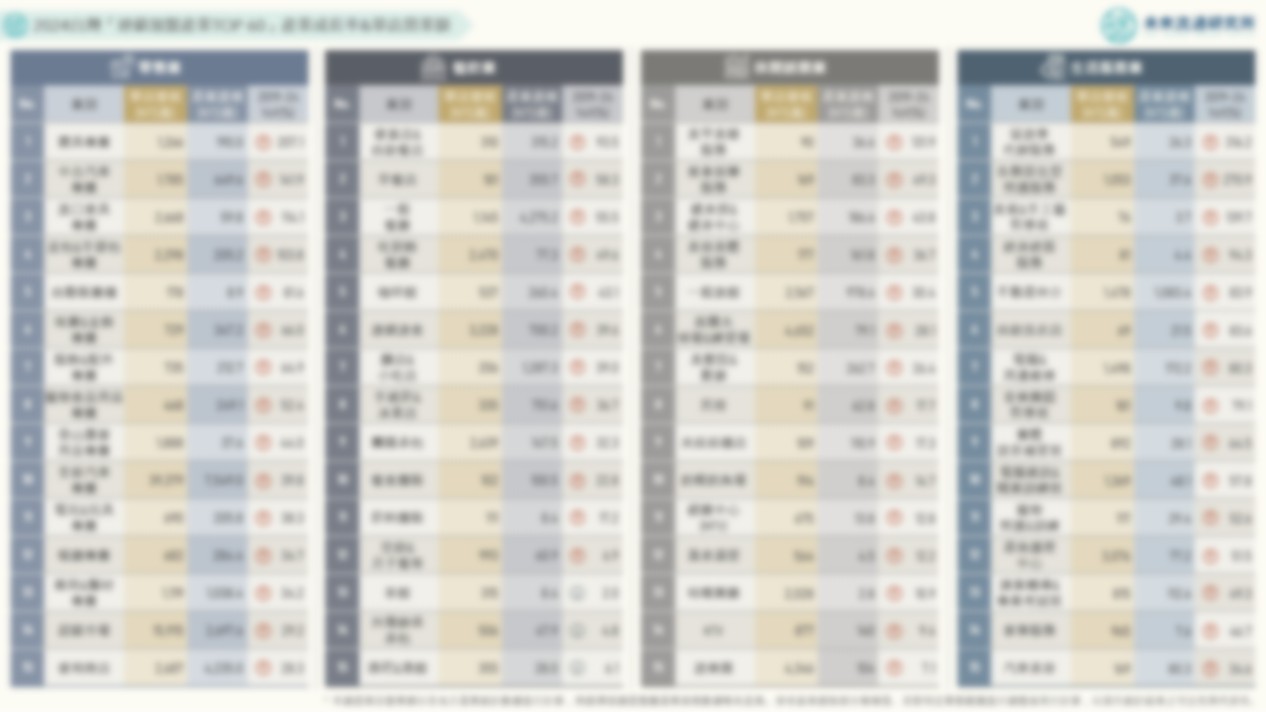

【商業數據圖解】2024台灣「餐飲與觀光休閒」產業市佔率英雄榜

2025/08/07

3個台灣2024「餐飲&觀光休閒」產業市佔率關鍵情報: 💡餐飲產業:王品、饗賓、漢來美食、揚秦、Q Burger等大型連鎖品牌市佔率持續攀升;TOP 3空廚業者合計市佔率首破50% 💡旅遊產業:晶華、君悅、台北喜來登市佔穩健擴張,台北漢來成長強勁;旅遊服務業規模回升,大型業者成長率優於產業均值 💡休閒產業:娛樂業眼球經濟持續趨向分眾化、電影院&KTV業規模縮減;健身房業市佔結構穩固,TOP 2業者合計佔比逾80% 從產業經濟的角度出發,市佔率具備較營收變動指標更高的相對性與產業可比較性,能夠細緻地錨定個別企業於所在產業中的相對位置與滲透表現,為擬定擴展策略與投資評估提供關鍵衡量基礎。尤其在餐飲服務、觀光旅遊、休閒娛樂等具備高度競爭、消費者選擇多元等特徵的服務型業別中,市佔率不僅是衡量企業市場地位與品牌影響力的核心指標,甚至能夠直接影響業者在營收穩定性、品牌影響力、資源整合以及長期獲利能力等關鍵領域中的營運表現。例如較高的市佔率有助於企業降低採購與營運成本外,亦能夠藉由強勢的品牌能見度吸引更多消費者,在高度依賴口碑與體驗的餐飲&觀光休閒業中具備顯著影響力。此外,在產業進入成熟或整併階段時,市佔率的結構組成與長期變動亦能夠做為判別市場集中度與競爭態勢的指標性訊號。 ...

2024台灣「餐飲與觀光休閒」產業市佔率英雄榜

2025/08/07

2025商業數據圖解

3個台灣2024「餐飲&觀光休閒」產業市佔率關鍵情報: 💡餐飲產業:王品、饗賓、漢來美食、揚秦、Q Burger等大型連鎖品牌市佔率持續攀升;TOP 3空廚業者合計市佔率首破50% 💡旅遊產業:晶華、君悅、台北喜來登市佔穩健擴張,台北漢來成長強勁;旅遊服務業規模回升,大型業者成長率優於產業均值 💡休閒產業:娛樂業眼球經濟持續趨向分眾化、電影院&KTV業規模縮減;健身房業市佔結構穩固,TOP 2業者合計佔比逾80% 從產業經濟的角度出發,市佔率具備較營收變動指標更高的相對性與產業可比較性,能夠細緻地錨定個別企業於所在產業中的相對位置與滲透表現,為擬定擴展策略與投資評估提供關鍵衡量基礎。尤其在餐飲服務、觀光旅遊、休閒娛樂等具備高度競爭、消費者選擇多元等特徵的服務型業別中,市佔率不僅是衡量企業市場地位與品牌影響力的核心指標,甚至能夠直接影響業者在營收穩定性、品牌影響力、資源整合以及長期獲利能力等關鍵領域中的營運表現。例如較高的市佔率有助於企業降低採購與營運成本外,亦能夠藉由強勢的品牌能見度吸引更多消費者,在高度依賴口碑與體驗的餐飲&觀光休閒業中具備顯著影響力。此外,在產業進入成熟或整併階段時,市佔率的結構組成與長期變動亦能夠做為判別市場集中度與競爭態勢的指標性訊號。 ...

【關鍵排行圖解】2024台灣「連鎖加盟產業TOP 60」產業成長率與單店營業額

2025/07/14

4個2024台灣「連鎖加盟產業TOP 60」產業成長率&單店營業額新情報news! 💡2019-2024 連鎖零售業:寢具專賣業、中古汽車業、進口家具業規模成長強勁,超市、超商單店營業額創歷史新高 💡2019-2024 餐飲服務業:便當/自助餐店、早餐店、一般餐廳業規模增幅領先,連鎖速食店單店營業額突破3000萬元 💡2019-2024 休閒娛樂業:個人照護&美容服務關聯業別強勁擴張,KTV、遊樂園等傳統娛樂業態面臨成長趨緩挑戰 💡2019-2024 生活服務業:代辦留遊學、居住型照護服務、美術/手工藝教學班規模顯著擴張,自助洗衣店單店營業額衰退 單店營業額與產業規模分別對應營運效率與市場總量&成熟度,為分析連鎖加盟產業結構與營運績效時不可或缺的核心指標。其中單店營業額主要反映單點營運績效、坪效利用率以及商業模式經濟效益,有助於評估特定業別的獲利潛力、品牌力與標準化程度,為加盟主進行投資決策時判斷資金回收與營運風險的重要依據。一般而言,高單店營收通常意味著所售商品單價高、高客流量或高頻率消費行為,具備相對優勢的營收動能與競爭條件;產業規模則主要用於衡量市場總量,反映出特定業別於商業系統中的規模量體與市場滲透程度。產業規模較大的業別通常緊扣高度成熟且穩定的需求市場,對於就業結構、供應鏈與商業基礎設施具備顯著影響,且普遍存在高度競爭與規模經濟效應。此外,交叉分析單店營業額與產業規模指標有助於掌握各業別營運效率與市場潛力。例如單店營收高但產業規模有限的業別屬於利基型市場,而產業規模大、但單店營收低的業別則代表具有市場飽和/分散、標準化程度較低的產業特徵。 本次調查鎖定連鎖零售業、餐飲服務業、休閒娛樂業以及生活服務業等4項連鎖加盟重點服務業態,同步盤點上述業別單店營業額、整體產業規模以及2019-2024年5年期間產業規模變化。調查結果顯示,整體零售加盟市場具備穩健擴張動能,惟成長表現趨於分化。屬於利基品類銷售通路的寢具、中古汽車、進口家具以及皮包/手提包專賣業於調查期間內(2019-2024)產業規模增幅顯著;單店營業額較高的業別為全新汽車專賣、超級市場、便利商店以及進口家具專賣業,反映出上述業別具有商品單價較高、坪效表現優異等優勢;珠寶飾品、寵物用品、服飾配件專賣業則為穩健成長型業別代表,兼具產值規模、單店營運績效與市場持續擴張潛力,在景氣波動下展現營運韌性。 ...

2024台灣「連鎖加盟產業TOP 60」產業成長率與單店營業額

2025/07/14

2025關鍵排行圖解

4個2024台灣「連鎖加盟產業TOP 60」產業成長率&單店營業額新情報news! 💡2019-2024 連鎖零售業:寢具專賣業、中古汽車業、進口家具業規模成長強勁,超市、超商單店營業額創歷史新高 💡2019-2024 餐飲服務業:便當/自助餐店、早餐店、一般餐廳業規模增幅領先,連鎖速食店單店營業額突破3000萬元 💡2019-2024 休閒娛樂業:個人照護&美容服務關聯業別強勁擴張,KTV、遊樂園等傳統娛樂業態面臨成長趨緩挑戰 ...

【商業數據圖解】台灣「流通及生活服務業勞動力變化」關鍵數據解析

2025/06/25

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP 3,產業吸納力與就業流向趨勢穩定 流通及生活服務業為支撐民眾日常生活的重要基礎,不僅容納大量就業人口,其所蘊含的勞動供需變化、薪資變動、區域就業分布等數據更直接牽動整體勞動力市場組成結構。此外,流通及生活服務產業以高度勞動密集與服務導向為特性,對於青年、兼職及中高齡勞動人口具有高度吸納力,為超高齡社會中整體服務業永續發展及提升產業競爭力的關鍵所在。根據主管機關統計,2024年全台服務業總就業人數(含受雇員工、雇主、自營作業者、無酬家屬工作者)年增1.1%至705.1萬人,佔總體就業人數比例達60.8%,明確反映出服務業對於穩定整體社會就業結構的重要性。 本次調查顯示,2024年雇用員工人數最多的流通及生活服務業別依序為批發業、零售業、醫療保健業以及餐廳業,從業人員總數介於35.9萬至105.1萬人間,其餘業別雇用人數均未逾10萬人,顯示不同業別在勞動力吸納規模上存在顯著差距。與2023年相較,本次調查業別中以餐廳業淨增加雇用員工數最多,其下依序為醫療保健業、零售業以及其他餐飲業;若以成長幅度做為指標,則以旅行服務業雇用員工數年增幅度最為顯著,航空運輸業與其他餐飲業分居第2、3位,反映出疫情後餐飲零售與跨境旅遊市場的蓬勃發展,以及因應高齡化社會所帶動的醫療保健就業需求持續擴張。此外,觀察緊扣青年就業結構的大專生就業流向可以看到,近五年(2020-2024)大專畢業生就業比例前3大流通及生活服務業別依序為批發零售業、醫療保健&社會工作業以及餐飲住宿業,與前次調查相較差異不大,顯示新鮮人職涯選擇已趨於穩定。多數畢業生偏好產業規模大、職缺穩定、就業機會普及且具地緣優勢的業別,使上述具備高職缺基數的業別成為流通及生活服務業就業市場中穩定的人才需求池。 ...

台灣「流通及生活服務業勞動力變化」關鍵數據解析

2025/06/25

2025商業數據圖解

3個「台灣流通&生活服務業勞動力變化」關鍵情報: 💡服務就業市場:批發/零售/醫療保健/餐廳業為雇用員工數TOP 4業別;海空運薪資領先、公車客運&快遞業面臨長工時困境 💡六都人力結構:都會區為流通與生活服務業核心人力據點,批發零售、運輸倉儲業六都雇用人數集中度偏高 💡青年就業流向:製造/批發零售/醫療保健蟬聯近五年大專生就業流向TOP 3,產業吸納力與就業流向趨勢穩定 流通及生活服務業為支撐民眾日常生活的重要基礎,不僅容納大量就業人口,其所蘊含的勞動供需變化、薪資變動、區域就業分布等數據更直接牽動整體勞動力市場組成結構。此外,流通及生活服務產業以高度勞動密集與服務導向為特性,對於青年、兼職及中高齡勞動人口具有高度吸納力,為超高齡社會中整體服務業永續發展及提升產業競爭力的關鍵所在。根據主管機關統計,2024年全台服務業總就業人數(含受雇員工、雇主、自營作業者、無酬家屬工作者)年增1.1%至705.1萬人,佔總體就業人數比例達60.8%,明確反映出服務業對於穩定整體社會就業結構的重要性。 本次調查顯示,2024年雇用員工人數最多的流通及生活服務業別依序為批發業、零售業、醫療保健業以及餐廳業,從業人員總數介於35.9萬至105.1萬人間,其餘業別雇用人數均未逾10萬人,顯示不同業別在勞動力吸納規模上存在顯著差距。與2023年相較,本次調查業別中以餐廳業淨增加雇用員工數最多,其下依序為醫療保健業、零售業以及其他餐飲業;若以成長幅度做為指標,則以旅行服務業雇用員工數年增幅度最為顯著,航空運輸業與其他餐飲業分居第2、3位,反映出疫情後餐飲零售與跨境旅遊市場的蓬勃發展,以及因應高齡化社會所帶動的醫療保健就業需求持續擴張。此外,觀察緊扣青年就業結構的大專生就業流向可以看到,近五年(2020-2024)大專畢業生就業比例前3大流通及生活服務業別依序為批發零售業、醫療保健&社會工作業以及餐飲住宿業,與前次調查相較差異不大,顯示新鮮人職涯選擇已趨於穩定。多數畢業生偏好產業規模大、職缺穩定、就業機會普及且具地緣優勢的業別,使上述具備高職缺基數的業別成為流通及生活服務業就業市場中穩定的人才需求池。 ...

【商業數據圖解】台灣「餐飲次產業」六都門店數與門店密度解析

2025/04/29

3個台灣「餐飲次產業」六都門店數&門店密度關鍵情報: 💡 2019-2024門店增幅強勁:便當/自助餐店大漲39.5%、新北&桃園市增幅最高;咖啡館成長36.5%、新北市淨增182家最多 💡 2019-2024門店增幅穩健:餐酒館/酒吧、手搖飲/冰果店、早餐店、麵店/小吃店穩定擴張,展現平價剛需市場特徵 💡 2019-2024門店增幅較緩:一般餐廳業增長13.8%、新北市淨增1038家最多;連鎖速食店增長13.4%、台中市淨增50家最多 不同於「產業營收規模」主要反映市場景氣與短期成長動能,「產業門店家數」變化反映的則是企業與投資方對於市場前景的預判與投資信心,更加貼近中長期資本挹注潛力及業者布局意向,不僅可做為觀察整體產業生命週期、競爭態勢與市場成熟度的重要指標,對於商業地產、軟硬體設備商、原物料供應及人力服務業者亦具有高度參考價值。本次調查餐飲產業為民生消費核心載體,其營業規模、門店數量與地理分布結構緊扣區域人口結構、都市化程度、人均消費等經濟&社會基礎指標動態變化。不僅可做為衡量內需消費動能與服務業發展潛力的前端指標,觀察門店數量及密度變化亦有助於分析所在地區產業競爭飽和度、經濟活絡程度、民眾生活型態、餐飲偏好以及消費信心強弱變化等關鍵因子。 本次調查範疇涵蓋2019-2024年間(穿越疫情期間)主要餐飲業別在台門店數量與變動幅度。調查期間內台灣整體餐飲產業門店數合計淨增加2萬7337家、擴增幅度達18.7%(CAGR約3.5%)。主要次產業別中以便當/自助餐店及咖啡館門店數成長39.5%及36.5%最為顯著,間接反映出台灣餐食及飲料業近年最受消費者偏好的業別;餐酒館/酒吧、手搖飲/冰果店、早餐店、麵店/小吃店2019-2024年間門店數穩健擴張,增幅介於18.3%至25.6%間,顯示緊扣日常高頻消費情境的產業類別,因具備穩定客群與營收模式,在疫情後期及經濟波動下仍展現高度抗壓韌性與成長潛力;一般餐廳業及連鎖速食店業於調查期間內分別增長13.8%及13.4%,均低於整體餐飲業門店數成長幅度,主因除基數較高(一般餐廳業)外,也象徵市場發展進入相對成熟飽和階段。值得注意的是,2024年整體餐飲業門店數年成長幅度較2023年下滑1.3個百分點至2.3%,創下2008年後次低。其中一般餐廳業展店幅度更降至0.7%,為2013年統計起始以來新低,全年僅淨增264家,顯示在人力匱乏、人事&原物料成本高漲壓縮獲利空間、難以尋覓合適地點等因素影響下,部分餐飲業別展店腳步顯著趨緩。 另一方面,門店密度(每萬人擁有店鋪數量)為衡量生活產業於特定地區市場飽和度與服務可及性的重要指標,亦為觀測地區商業潛力或市場成熟度的主要工具,可做為業者門店立地佈局或經營模式的策略參考基礎。本次調查結果顯示,2024年以街邊店為主要構成型態的麵店/小吃店以每萬人高達26.74家成為門店密度最高的餐飲業別,且遙遙領先其他餐飲型態,反映出麵店/小吃店業高需求頻率、低進入門檻、高在地生活依賴性與高服務可及度等特徵,為台灣生活型基礎餐飲服務核心;其下依序為一般餐廳業(每萬人15.96家)、手搖飲/冰果店業(每萬人9.58家)以及早餐店業(每萬人8.39家)。其他餐飲業別門店密度均低於每萬人4.35家,其中連鎖速食店及餐酒館/酒吧密度甚至低於每萬人1家的水準。可以看出相較於零售、生活等業別,餐飲業門店密度指標分布趨於兩極化,反映出各次產業別在營運型態、區位展店策略與鎖定消費市場上的高度差異。高密度業種多具有在地化特性強、客單價低、周轉率高、服務半徑小等特徵,藉由門店大量分布與貼近生活圈以滿足即時需求;低密度業種則屬於精準錨定的目的地型消費型態,消費者可接受較遠距離移動、且單店服務更多人口,據點擴展更仰賴選址精準與商圈條件。 進一步觀察六都地區性指標變化可以看到,台北市一般餐廳、連鎖速食店、咖啡館以及餐酒館/酒吧的門店數量位居六都中最高;台中市在麵店/小吃店與便當/自助餐店業中門店數表現最佳;高雄市與新北市則分別擁有最多手搖飲/冰果店以及早餐店門店數。門店數成長幅度方面,2019-2024年間新北市便當/自助餐店、一般餐廳、咖啡館業門店數增幅位居六都首位;桃園市以早餐店、手搖飲/冰果店業門店數增幅領先;台南市於連鎖速食店、餐酒館/酒吧業中展現優異門店擴張力道;高雄市則以麵店/小吃店門店數成長幅度領先。可以看出除擁有最大人口量體的新北市外,具有新興開發區優勢的桃園市與台南市近年在青年白領人口大量移入與科技產業聚集紅利等因素帶動下,成為餐飲業者展店拓點的重要戰場。再度印證餐飲業做為地方經濟活動指標的重要角色,能夠快速反映區域生活與消費市場發展動能及生活密度變化。 ...