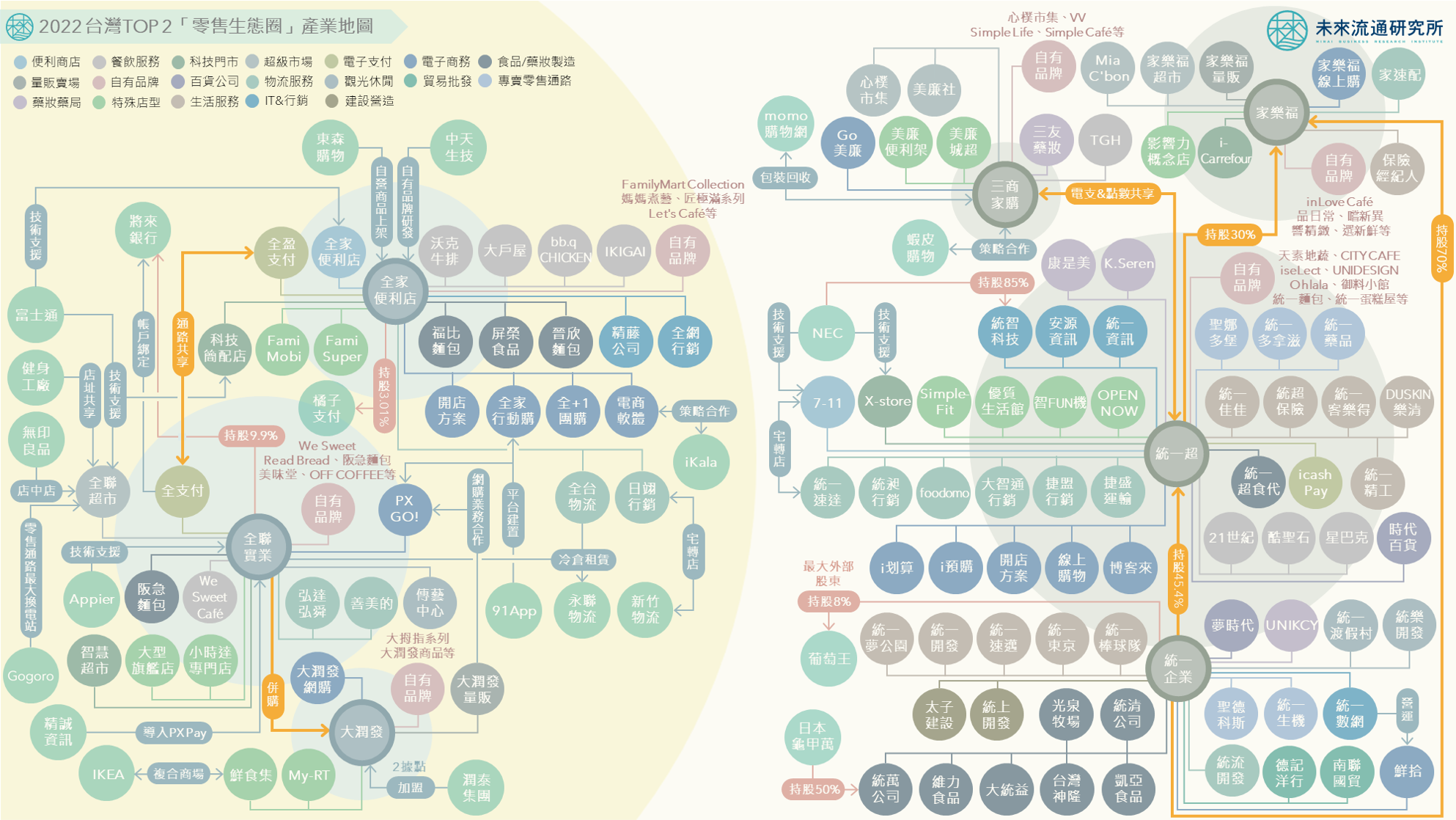

【產業地圖圖解】台灣TOP 2「零售生態圈」產業地圖

3個「2022台灣TOP 2零售生態圈」新情報news! 💡 關鍵併購+策略結盟:台灣零售業形成產業生態圈共生風貌 💡 疫後零售集團新戰場:OMO全通路、電子支付&數位會員、自有品牌 💡 外部科技業者參戰:零售科技、數位工具整合加速產業共通性成長

3個「2022台灣TOP 2零售生態圈」新情報news! 💡 關鍵併購+策略結盟:台灣零售業形成產業生態圈共生風貌 💡 疫後零售集團新戰場:OMO全通路、電子支付&數位會員、自有品牌 💡 外部科技業者參戰:零售科技、數位工具整合加速產業共通性成長

3個台灣「第三方(3PL)汽車貨運產業」新情報news! 💡 疫情期間第三方貨運「量跌價增」:短距(<30km) & 長距(>90km)運費率漲幅最高 💡 疫情下短鏈興起 & 冷鏈增溫:平均運距縮短,低溫車輛數大增 💡 疫情導致運輸倉儲業缺工嚴峻:物流業超越批發零售&住宿餐飲,成為職缺率最高核心服務業別 2020年疫情發生後,台灣第三方汽車貨運業呈現運載總量下降、貨運收入攀升的「量跌價增」發展趨勢。不過,雖然總運載量下滑,但由於每公噸貨物運費持續攀升,支撐貨運收入於疫情期間持續增長。2021年第三方(3PL)汽車貨運業貨運收入總額與成長幅度雙雙寫下近年新高。此外,2022H1每公噸貨物運費與疫情前同期相較顯著提升逾20%,推估全年運費金額將再度創下新高。

4個2013-2022台灣消費者物價指數細項商品變化TOP60新情報news! 💡 生鮮食材 & 加工食品:全球原物料價格飆漲,2022/06「食材食品」短期CPI漲幅居冠 💡 外食餐飲 & 調理食品:各式外食餐飲短期成本轉嫁幅度有限,但長期價格持續攀升 💡 衣著服飾 & 居家生活 & 交通運輸:材料、人工費用漲幅顯著,資訊家電類商品價格長期下降 💡 醫藥保健 & 教育娛樂 & 其他消費:醫療自費項目、教育周邊項目物價長期走揚

3個2021中日台「電商物流20企業」經營數據排行新情報news! 💡 中港電商物流產業:資本助燃式擴張,巨幅成長伴隨巨幅虧損 💡 日本電商物流產業:亞洲物流經營典範,投資回報能力長期領先 💡 台灣電商物流產業:成長有限但經營穩健,統一速達蟬聯亞洲ROE冠軍 2020年疫情爆發後,亞洲電商物流產業歷經封控管制、電商市場爆發性成長、勞動力嚴重匱乏等多項機會與挑戰,產業營運環境劇烈震盪,至2021年業者逐步確立經營調整方向,並直接反映在各國代表性業者日益優化的財務數據表現上。

4個「2021台灣流通企業關鍵財務數據排行」新情報news! 💡 營收成長率:「航運承攬」&「外銷及家電家具零售」疫情下營收規模大幅躍進 💡 營業利益率:大型「海運集團」全數進榜,營利率創下歷史新高 💡 每股盈餘:「航運承攬」&「電商生態圈」企業每股獲利亮眼 💡 股東權益報酬率:「航運承攬」&「電子商務」企業進榜最多,新上櫃「聯發國際」成唯一入榜餐飲企業

3個台灣「跨境電商進出口」關鍵數據新情報news! 💡 2021進口快遞小型包裹數量首度衰退4.9%:開罰拆單避稅、取消併袋通關、管控快遞總量 💡 旅遊零售市場轉移至跨境電商:跨境物流品質成為消費者首要關注因素 💡 台灣代表性跨境出口電商平台:Pinkoi、博客來、露天拍賣&PChomeSea 台灣進口快遞小型包裹量以「跨境電商消費」為主要構成,過去10年規模高速成長,2010至2020年期間成長幅度高達551%。不過,2021年受多項政策性管制措施介入影響,進口總量首度創下年減4.9%的衰退走勢。即使如此,2021全年進口及出口快遞小型包裹總金額仍持續創下歷史新高,進口快遞小型包裹每件平均單價亦迎來首度反彈回升的轉捩點。

3個「2021台灣消費&生活產業TOP20變化排名」新情報news! 💡TOP20 成長產業類型:海空貨運&倉儲、新居家生活消費、數位行銷&通路銷售 💡TOP20 衰退產業類型:實體休閒&內用餐飲、大眾運輸&旅行、疫後退燒產業

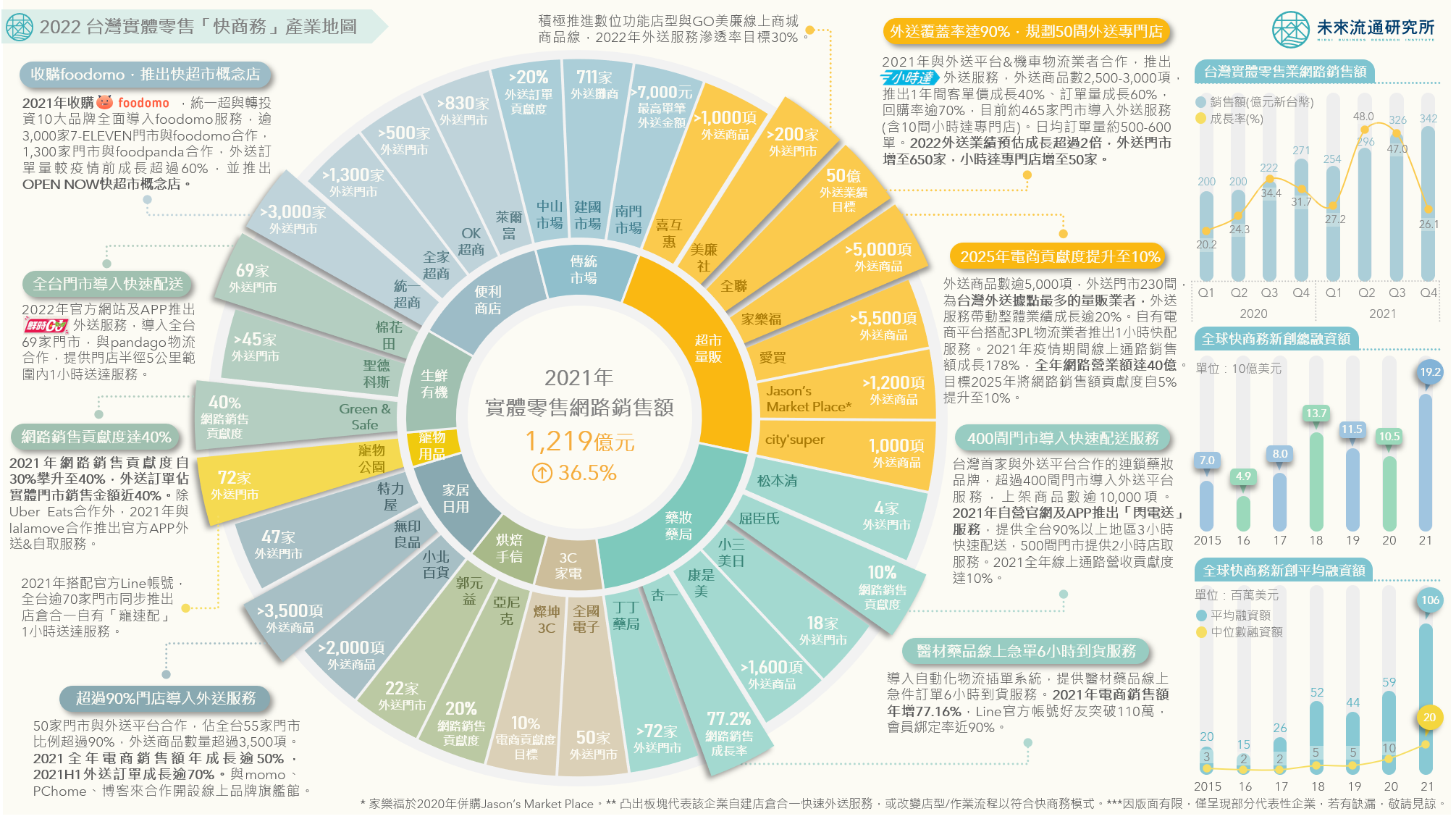

3個台灣實體零售「快商務」產業地圖新情報news! 💡 快商務模式帶動2021台灣實體零售網路銷售額年增36.5%,再創歷史新高 💡 超商、超市、量販為快商務3大板塊,藥妝、家居、寵物、烘焙為增長新星

3個台灣「低溫食品&冷鏈物流」關鍵數據新情報news! 💡 2015-2020年台灣低溫食品產業規模大幅成長,2020年產值寫下歷史新高 💡 2020年低溫車輛數&低溫倉儲營業規模同創新高,拉動地產、設備、商用車及投融資需求 💡 2022-2023年農委會規劃投入126億,加速推動低溫「生產物流」建設 冷鏈物流使用率及覆蓋率不僅與該地區食品安全及流通管理技術的先進程度緊密相關,同時也是支撐各級產業規模化與高品質市場供給的重要基礎,因此經常成為已開發國家在民生消費領域的關鍵重點政策方向。近年在市場持續發展以及疫情對於民眾生活型態的大幅影響下,台灣低溫食品與冷鏈物流產業也同步迎來高速成長機會。

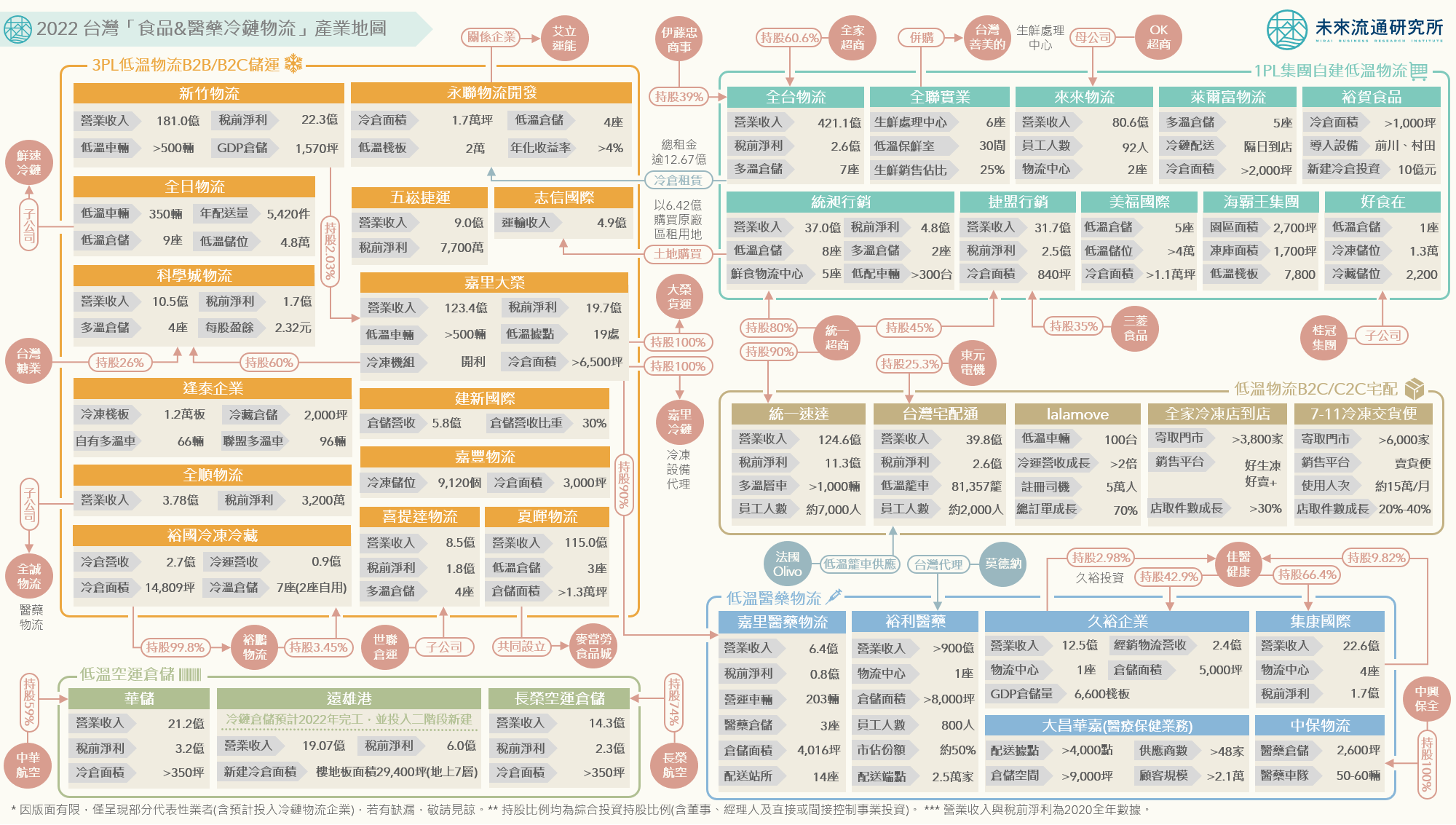

3個「台灣食品&醫藥冷鏈物流產業地圖」新情報news! 💡 冷鏈物流需求規模急遽擴增,業者大舉拉高資本投入 💡 快遞宅配&超商業者參戰,全力搶佔最後一哩低溫配送商機

台灣主要零售業別商品結構基因圖譜 posted on 2025/12/16

台灣主要零售業別商品結構基因圖譜 posted on 2025/12/16 台灣「餐飲與觀光娛樂業」趨勢回顧與展望 posted on 2026/01/06

台灣「餐飲與觀光娛樂業」趨勢回顧與展望 posted on 2026/01/06 2024台灣「物流與交通」產業市佔率英雄榜 posted on 2025/12/22

2024台灣「物流與交通」產業市佔率英雄榜 posted on 2025/12/22 台灣網路使用行為:線上零售「流量通膨」時代 posted on 2025/11/26

台灣網路使用行為:線上零售「流量通膨」時代 posted on 2025/11/26