【商業數據圖解】台灣「餐飲與觀光娛樂業」趨勢回顧與展望

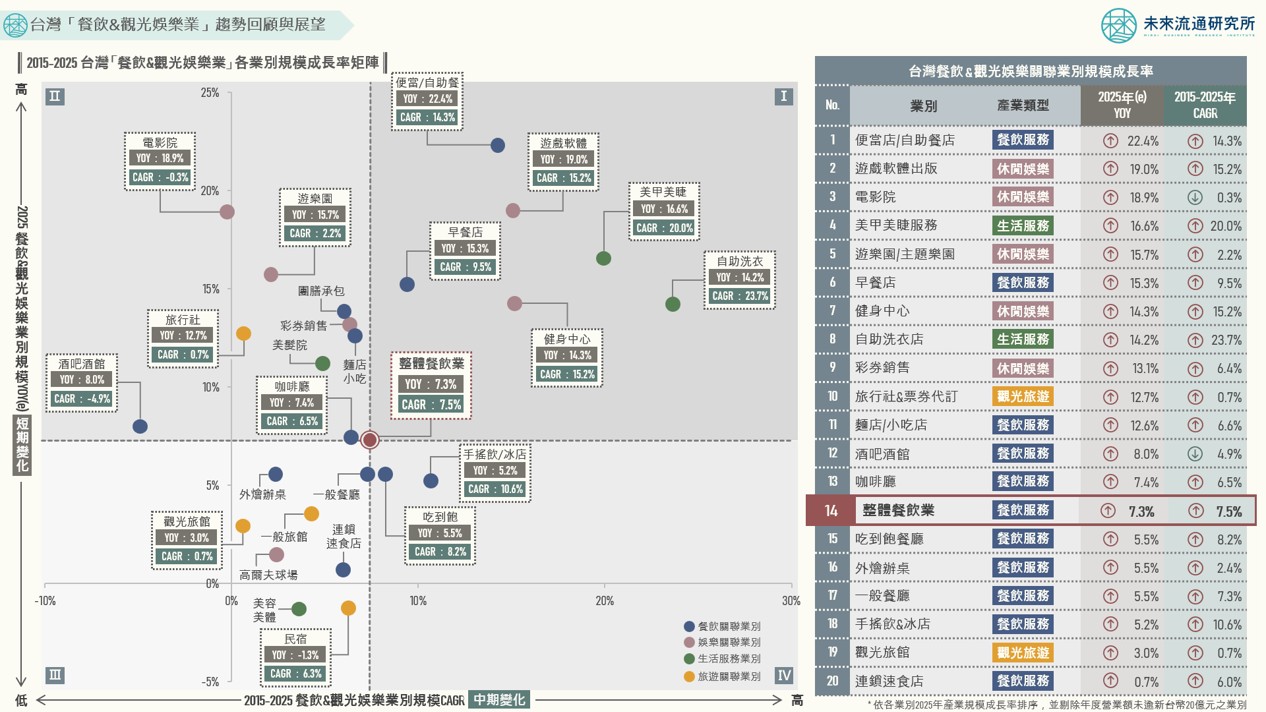

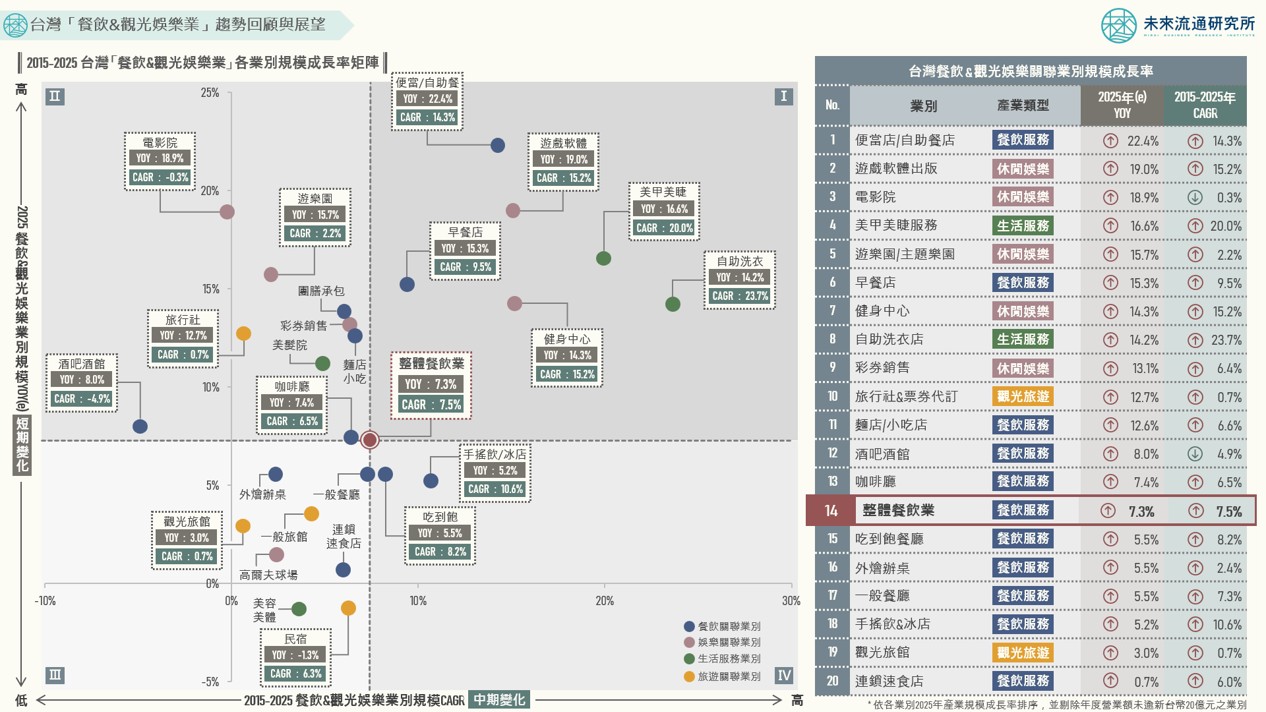

4個「台灣餐飲&觀光娛樂業趨勢回顧展望」關鍵情報: 💡第一象限(中期成長高、短期成長高):便當店、早餐店、遊戲軟體出版、美甲美睫、自助洗衣、健身中心 💡第二象限(中期成長低、短期成長高):麵店、咖啡廳、酒吧、美髮院、彩券銷售、遊樂園、電影院、旅行社 💡第三象限(中期成長低、短期成長低):一般餐廳、外燴辦桌、連鎖速食、旅館民宿、高爾夫球場、美容美體 💡第四象限(中期成長高、短期成長低):吃到飽餐廳、手搖飲/冰店

4個「台灣餐飲&觀光娛樂業趨勢回顧展望」關鍵情報: 💡第一象限(中期成長高、短期成長高):便當店、早餐店、遊戲軟體出版、美甲美睫、自助洗衣、健身中心 💡第二象限(中期成長低、短期成長高):麵店、咖啡廳、酒吧、美髮院、彩券銷售、遊樂園、電影院、旅行社 💡第三象限(中期成長低、短期成長低):一般餐廳、外燴辦桌、連鎖速食、旅館民宿、高爾夫球場、美容美體 💡第四象限(中期成長高、短期成長低):吃到飽餐廳、手搖飲/冰店

3個「2024 台灣物流&交通產業市佔率」關鍵情報: 💡陸上運輸&倉儲:宅配快遞、綜合物流業集中度提升,倉儲業長尾效應顯著;統一速達、嘉里快遞、遠雄自貿港市佔成長較高 💡海空運輸&報關:海運業貨櫃三雄寡佔態勢加劇;航空業「星宇效應」顯著;承攬業產業集中度顯著攀升、大型業者成長亮眼 💡大眾交通運輸:軌道運輸業展現高度集中&自然獨占特性,高鐵、高捷成長亮眼;公車客運&計程車業成為MaaS新戰場 分析交通與物流次產業別市佔率結構有助於了解該業別競爭型態、企業策略成效差異化以及外部環境對於供需結構所構成的長期影響。因此,市佔率變化不僅代表個別企業在運能網絡、服務品質、價格策略與技術投入等方面的競爭優勢,透過連續年度比較更能夠進一步辨識出所在業別的生命週期階段,可作為制定產業策略、投資評估與政策規劃的重要參考基礎。

3個2024台灣「物流&交通全體次產業結構數據」關鍵情報: 💡資產型運輸業&輔助承攬業展現雙位數成長:海洋水運、貨運承攬、船務代理、報關服務規模全面回升;航空運輸業增幅放緩 💡內需型物流&客運領域成長分化:倉儲業增長顯著;汽車運輸業、軌道運輸業、快遞外送業溫和擴張;郵務配送規模持續下跌 💡產業收支盈虧:整體產業營利率攀升,航空運輸輔助業、海洋水運、船務代理盈利率顯著提升;公車客運為唯一虧損業別 物流&交通產業在產業經濟研究領域中普遍被視為領先指標(Leading

3個台灣網路使用行為:線上零售「流量通膨」時代關鍵情報: 💡線上零售「流量通膨」:TOP 15綜合電商總流量年減4.2%;廣告成本持續攀升、線上零售平均ROAS連續4年下滑至3.51 💡社群流量展現功能特徵:LINE蟬聯使用率冠軍,YT及FB廣告觸及人數逾1700萬人,IG/TikTok/Threads廣告觸及增幅達雙位數 💡消費者網購行為變化:搜尋引擎蟬聯最大資訊檢索管道、ChatGPT佔比增至24.3%;品牌官網及SNS為購買前主要造訪標的

4個2024台灣「連鎖加盟企業」營收排行TOP 60關鍵情報: 💡綜合零售業:7-ELEVEN/全聯/好市多持續領先、超商&超市量販業「大者恆大」;百貨業成長重心轉向大型複合機能購物聚落 💡專賣零售業:集雅社營收逆勢增長,躍升成長指標型3C家電通路;美妝藥局業鎖定剛需市場,寶雅、大樹、康是美穩健擴張 💡餐飲服務業:TOP

3個海外「實體零售AI科技導入案例」地圖關鍵情報: 💡便利商店AI聚焦:自動化&效率革命、促進銷售、精準預測&供應鏈優化、提升門市標準化&建構企業級智慧資產 💡超市量販AI聚焦:供應鏈與營運效率優化、門市智慧化與顧客體驗升級、企業級數據資產建構&員工支援 💡百貨公司&專賣零售AI聚焦:聚焦精細顧客關係管理與個人化行銷、內部流程自動化、企業決策支持與知識管理 甫落幕的2025年APEC企業領袖高峰會指出,人工智慧技術在跨過2023年的技術驗證階段(聚焦AI技術的基礎知識、可行性與安全性)、2024年的活用階段(將AI整合進入企業日常營運流程)後,2025年正式進入「實現商業價值」的階段。根據會議報告預估,至2033年,AI導入零售業所創造的整體經濟效益將高達8,000億美元。

3個「2015-2028 台灣包裹數量&人均變化」關鍵情報: 💡包裹總量擴張趨於穩定:2024年首度突破17億件新高,預估2028年將增至近20億件、2025至2028年間CAGR達4.1% 💡包裹配送結構趨勢變化:2015至2024年進口包裹數量翻漲184.9%增幅最高、國內宅配快遞(含店取)達9.5億件規模最大 💡全球人均包裹數量指標:2024年中國(123.8件)超越南韓(115.5件)首度奪冠,英國、日本、台灣皆為高包裹密度市場(70件以上) 「包裹數量」不僅為物流產業運能負載、業務量體與運作效率的量化指標,近年在電商滲透率提升、跨境交易與即時配送需求快速擴張等趨勢影響下,亦成為衡量內需消費動能、線上線下消費結構變化、以及產業數位化程度&網路銷售成熟度的重要指標。

3個「台灣零售業點數經濟規模&產業動向」關鍵情報: 💡2025-2028台灣點數經濟規模CAGR達8.6%、2028年增至NT$770億;零售導入比例達47.5%,超商/量販/百貨導入佔比最高 💡2024年台灣零售業點數經濟滲透率達1.14%,增長潛力龐大;日本零售業點數經濟規模達2.78兆日圓、滲透率達1.68% 💡台灣零售業TOP 8「點數經濟圈」:OPENPOINT、FamiPoint、全聯福利點、HAPPY

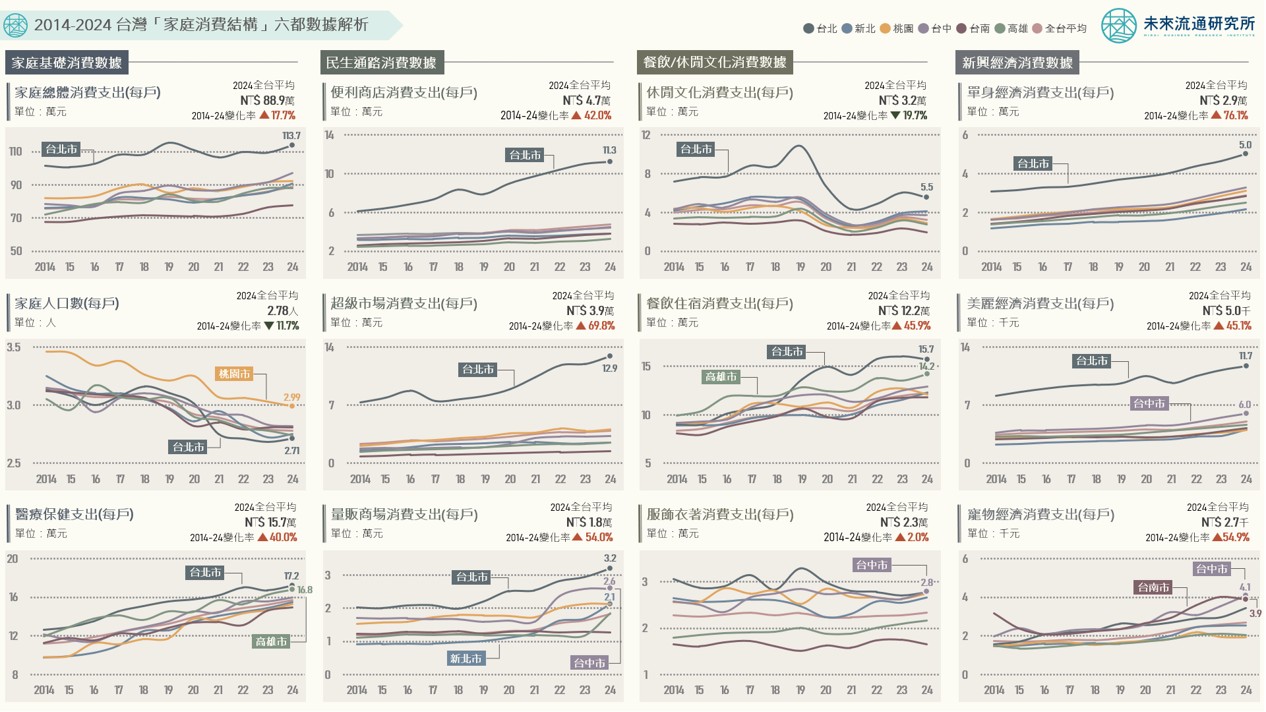

4個2014-2024台灣「家庭消費結構」六都數據解析關鍵情報: 💡家庭基礎消費:近10年每戶消費總額與醫療支出分別成長17.7%及40.0%;2024年六都首度全數進入「每戶三人以下」時代 💡民生通路消費:近10年民生通路消費穩健成長、每戶超市支出額攀升69.8%最為顯著;2024年每戶超商支出達NT$4.7萬居冠 💡餐飲&休閒文化消費:近10年每戶休閒文化支出額下滑19.7%;2024年餐飲住宿消費額躍升45.9%至NT$12.2萬新高 💡新興經濟消費:台北市與台中市為單身經濟及美麗經濟消費主力;台中市與台南市展現亮眼寵物消費實力

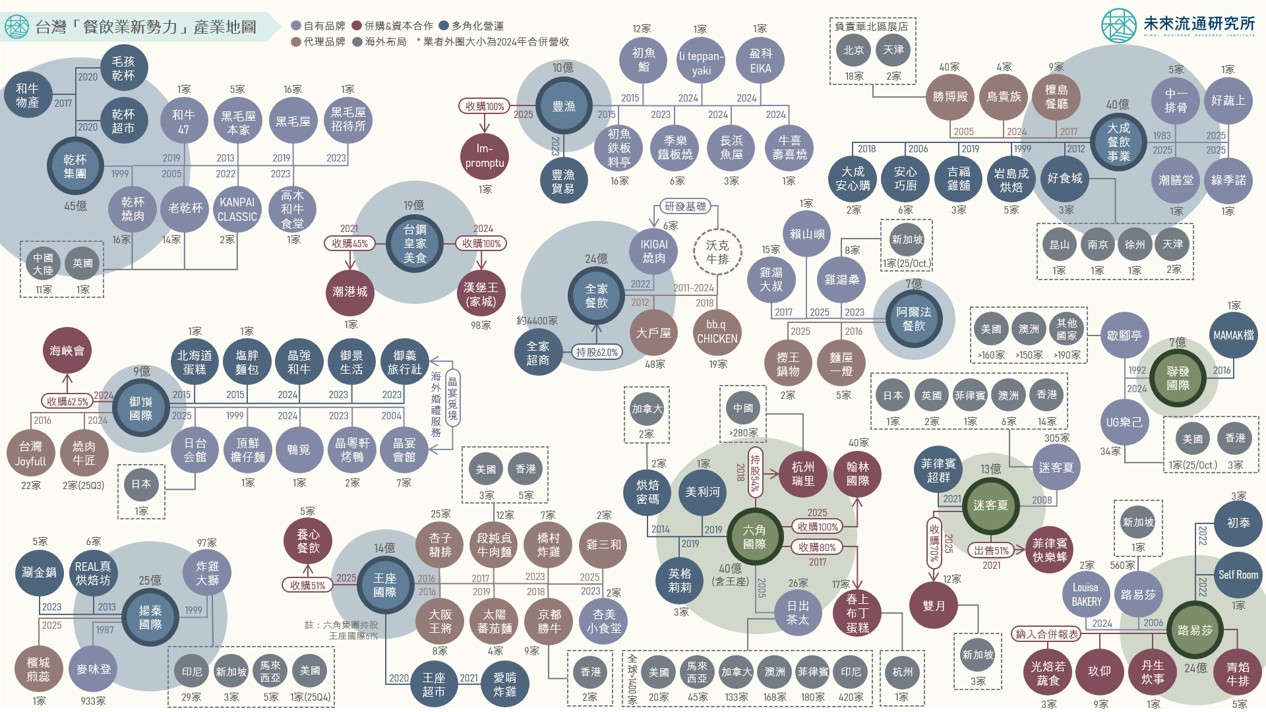

3個台灣「餐飲業新勢力」產業地圖關鍵情報: 💡合併收購:六角集團、皇家美食、御嵿國際、路易莎、迷客夏應用資本併購策略建立新事業體,推動企業成長轉型 💡品牌代理:王座、全家餐飲、大成餐飲事業、阿爾法餐飲,導入海外成熟品牌力與營運模式,降低風險並提升市場影響力 💡海外布局&異業整合:聯發國際、揚秦、六角積極拓展海外市場版圖;乾杯、豊漁應用供應鏈優勢建構業外營收支柱 台灣餐飲產業規模除2022-2024年間受惠於疫情後消費復甦紅利帶動、年增幅創下新高外,自2017年後擴張幅度即持續低於近20年長期平均增長水準(7.2%)。2025上半年餐飲業規模增幅約6.2%,較2024年同期8.3%的增長表現縮減2.1個百分點。可以看出整體餐飲產業正面臨終端需求量受制於人口結構與內需限制致成長空間有限、以及勞動力不足與成本上升提升營運難度等多重挑戰。

台灣「零售與電商全體次產業結構」年度數據總覽 posted on 2026/02/04

台灣「零售與電商全體次產業結構」年度數據總覽 posted on 2026/02/04 台灣「零售與電商次產業」趨勢回顧與展望 posted on 2026/01/13

台灣「零售與電商次產業」趨勢回顧與展望 posted on 2026/01/13 台灣「2025Q4購物季電商平台流量」解析 posted on 2026/01/27

台灣「2025Q4購物季電商平台流量」解析 posted on 2026/01/27 台灣主要零售業別商品結構基因圖譜 posted on 2025/12/16

台灣主要零售業別商品結構基因圖譜 posted on 2025/12/16