亞洲國家整體產業與經濟發展近年正歷經前所未見的大幅度突破性變革,過去緊跟已開發國家腳步成長的時代已逐漸遠去,轉而在更多經濟領域中引領創新、走向全球發展前列。尤其是在以線上交易為主要表現形式的電子商務領域,亞洲國家無論是在供給發展創新或是需求成長方面,均展現出強勢的產業魅力。主因在於亞洲國家盤據著盈千累萬的人口規模優勢,加上居高不下的網路黏著度以及積極的線上社交文化,逐步迸發出驚人的「人數」與「數據」乘積效應,引領亞洲國家紛紛開始快速發展具備高度自主性的數位經濟,甚至創造出被世界銀行譽為「奇蹟」的高速成長箭頭。

擁有全球超過50%人口基礎的亞洲國家,經濟規模僅佔全球約30%,如今這項驚人的落差幅度,可望藉由包括電子商務在內的數位經濟生態圈快速填補,改變二戰以來長期致力於「遠離貧困」的古老亞洲形象,因此也吸引了眾多企業與大量資金湧入,加上亞洲各國政府在相關產業政策方面的強勢推進,推動電子商務成為引領亞洲國家經濟持續性成長與邁向高值轉型的關鍵基礎。

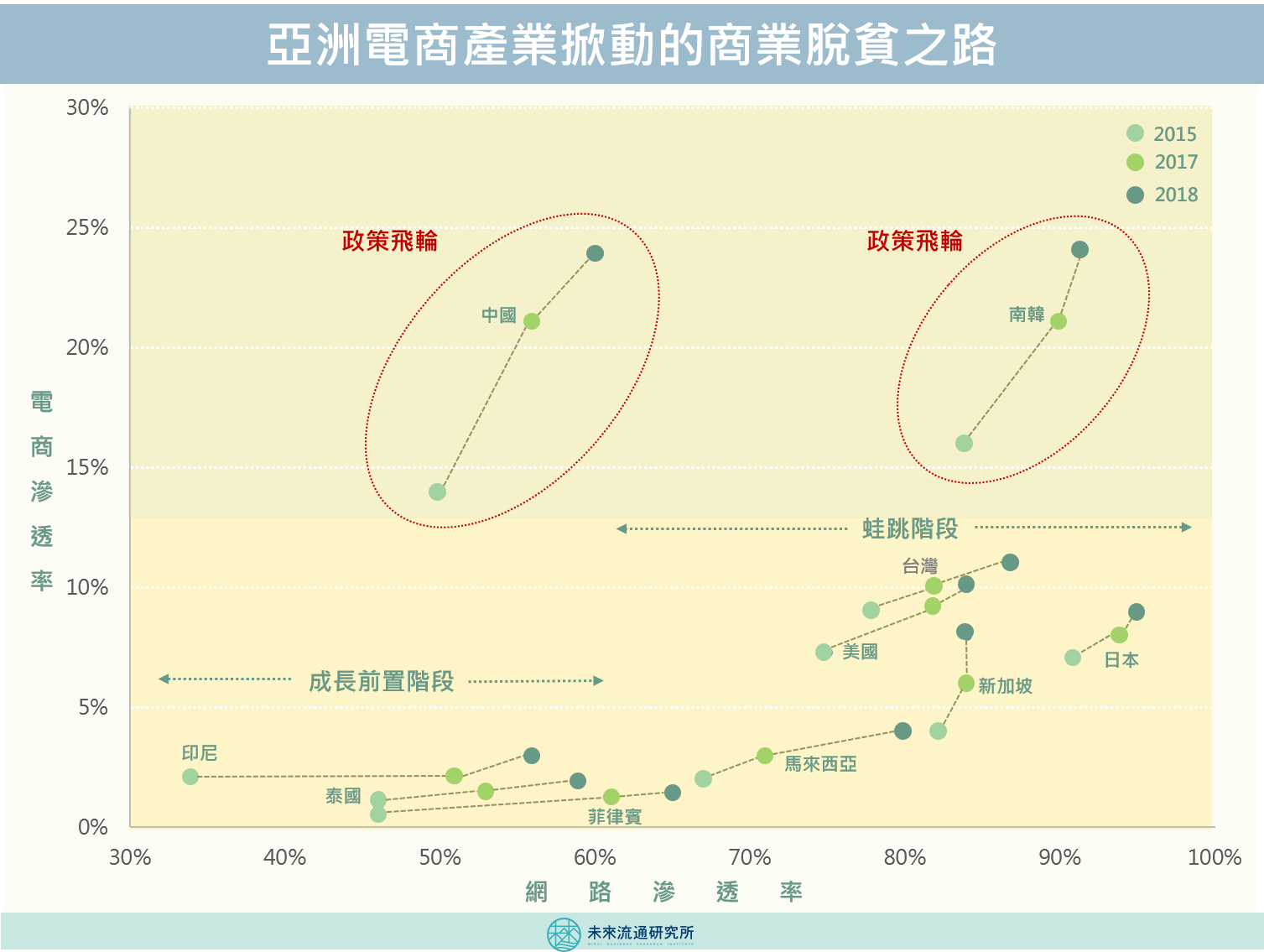

亞洲電商產業掀動的商業脫貧之路

以柏林圍牆倒塌為分水嶺,全球貨物與服務進入大規模自由流通時代,各國經濟陸續開啟快速成長契機。然而近半世紀以來,在附加價值較高的先進商業服務業領域方面,仍是歐美企業佔據顯著優勢地位,並進一步在母國市場孕育壯大後快速輸出至海外市場。然而另一方面,除日韓等少數先進國家外,亞洲大部分國家在同樣的時間序列內,則將高比例資源挹注於製造業領域中,在三級產業方面累積的經濟基礎相當薄弱,尤其是經濟發展腳步相對遲滯的東南亞國家,更是呈現高度不均的產業發展結構,因此長期以來在全球價值鏈中均被定位於低附加價值的製造業基地,加劇了全球商業領域不平衡發展的局面。

然而,過去被視為不毛之地的亞洲商業圈,近年卻在電子商務領域中取得突破性進展,以中國、南韓為首的亞洲國家,正快速凝聚成為具備強勢技術、資金與商業模式核心的新興板塊,並且積極藉由資本併購、策略聯盟、技術投資等方式,快速將版圖推進至東南亞區域,同時在產業範疇上也不斷進行多角化,跨足至先進智慧城市解決方案、自動駕駛、預測式醫療照護等具備更高進入門檻與持久性競爭優勢的產業領域,在東亞經濟圈中形成足以與傳統西方商業及科技強權分庭抗禮的龐大產業基礎。

分析全球電子商務產業發展路徑可以看出,若針對做為關鍵基礎設施的「網路滲透率(網路人口佔全國人口比例)」,以及電子商務產業發展重要指標的「電商滲透率(電商銷售額占整理零售銷售額比例)」進行交叉分析,可歸納出共通性產業發展模式:一般而言,在網路滲透率低於60%的前置階段中,由於基礎設施建置與周邊服務未臻完備,以線上通路作為主要生活支援基礎與關鍵活動節點的行為模式仍未成形,此階段電子商務滲透率偏低,成長速度平穩緩慢,實體通路具備強勢競爭優勢,整體電商產業偏向起步草創階段。

不過值得注意的是,電商滲透率並非呈現線性延伸,大部分國家在網路滲透率超過60%,亦即半數以上人口擁有網路觸及後,電子商務產業將進入成長幅度較大的蛙跳(leapfrog)階段,不僅電子商務佔零售市場的滲透率將有顯著提升,線上消費模式亦由購物逐步向多元生活支援服務情境延伸,引導產業發展邁向成熟精緻,市場規模亦同步擴大。

觀察各國落點不難看出,馬來西亞與新加坡在東協國家中電商產業發展相對領先,市場已開始轉進高速成長階段,產業發展較成熟。至於東協其他國家則預期將陸續於未來3至5年內迎來當地電子商務市場加速成長的爆發點。尤其近年中國與南韓等電商大國資本力量密集滲透進入東南亞電商產業,且絕大多數為透過深度資本合作與夥伴關係進行的策略性市場涉入,為當地產業結構帶來顯著的水平與垂直外溢效應,加速東南亞國家電商產業在技術與服務創新、產業生態圈建構與結構組成、以及專業人才培育等方面的成長腳步,為產業與市場發展奠定跳躍性轉型基礎,引領不少東南亞國家電商產業提前進入等比級數增長的蛙跳階段,尤其在印尼、泰國等擁有產業支援政策資源的國家中,更能夠激發出高槓桿效益,展現出較平均而言更強勢的成長力道,快速攫取產業發展甜蜜點。

此外,進一步觀察不難看出中國與南韓電商滲透率遠遠領先於其他國家,甚至凌駕於擁有高網路滲透率的歐美國家與日本等先進經濟體,推估主因在於中韓兩國政府在電商產業發展上的強勢政策支援與資源挹注,扶植龍頭企業快速擴大與成長後,進一步立基於龐大且持續增強的網絡經濟效益,推動市場商品與企業服務價值隨用戶增加呈現指數型增長。如今中國、南韓在電商領域已成為具備高度前瞻優勢的全球前沿國家,不僅誕生出獨步業界的企業巨擘,也孵育出大量新創獨角獸及眾多利基型支援服務業者,構築起具備亞洲特色的產業競爭護城河,成功扭轉過去作為製造基地與實施工業經濟主軸帶來的外部非經濟性困擾,應用數位經濟型態典型的螺旋形優勢,晉身成為亞洲國家中商業脫貧的典範國家。

亞洲電商產業的山林之形與諸侯之謀

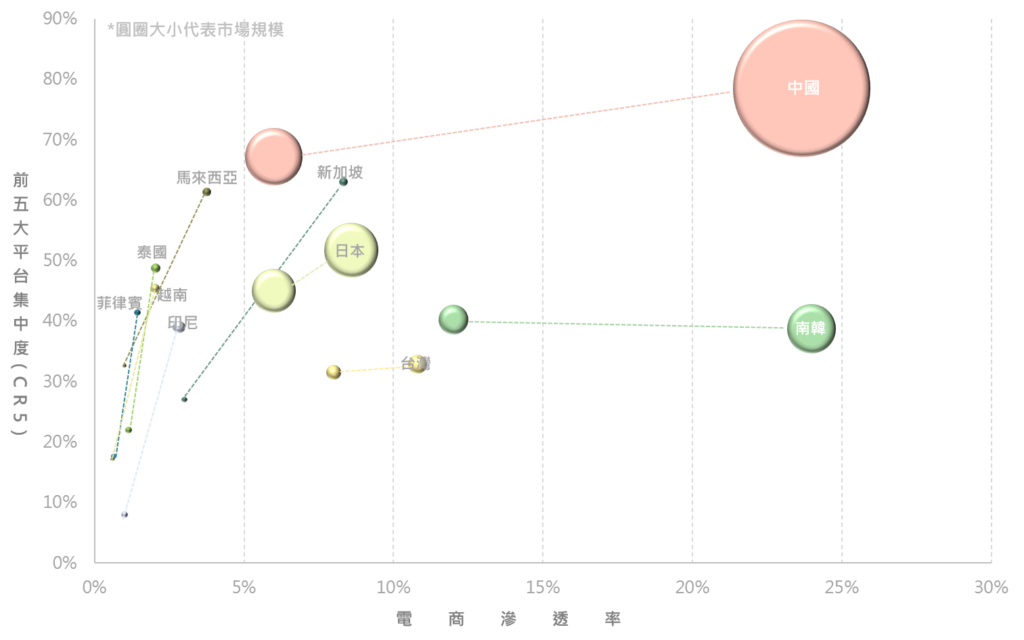

除了做為外部重要資源的網路整備度外,若進一步交叉分析產業集中度(以CR5為代表)、電商滲透率及市場規模三項關鍵產業競爭內部變數可以看出,不同國家電商產業競爭型態與企業分布結構差異十分顯著。

以擁有全球最多網路人口的中國為例,當地電商產業競爭局勢為馬太效應的典型印證,亦即當企業市佔率發展到一定程度後,在消費者的行為慣性引導下,市場呈現強者恆強、弱者恆弱的排擠效應,因此即使是在中國國內消費需求放量增長,產業快速發展的條件下,產業集中度仍不斷攀升,前五大平台合計市佔率已高達80%,除平台本身持續反饋強化的網絡優勢外,企業彼此間的投資併購亦為拉升CR5的主要關鍵,而這樣的趨勢不僅強化了中國大型電商業者壓倒性的競爭優勢,也同步構築起更高的產業進入門檻,使產業競爭局勢由個別企業主體轉化成為生態系間的大規模競合。

與此相對的則為同樣具高電商滲透率的南韓,在電商滲透率攀升及市場規模擴大的條件下,CR5集中度卻穩步持平,推估主因在於新進競爭者多為具強韌競爭優勢的實體通路集團,立基於其強大的既有銷售與會員基礎跨足虛擬通路,因此得以快速在市場中取得強烈存在感。

至於東南亞國家則多處於產業萌芽階段,市場規模與CR5均同步快速增長,主因在於由大型跨國企業、投資機構偕同當地龍頭業者帶來的「資金造山運動」對於東南亞整體電商產業版圖所產生持續且具規模性的轉變效應,於短期內大幅拉高當地電商產業集中度,推動碎片化的競爭版圖進入快速整合階段。以印尼為例,當地CR5在2013至2018短短5年間由8%快速攀升至39%,如此巨大的成長幅度不僅賦予大型業者強勁的市場優勢地位,也同步有效拉動當地整體產業的發展與市場擴大。產業集中度增強賦予龍頭業者高度市場議價力量,在網絡經濟優勢顯現的同時,大型業者的服務模式也開始趨於多元化與精緻化,引導當地電商產業轉型發展。

台灣電商產業的優勢跳板基礎

台灣電商滲透率位居亞洲第三高,僅次於中國及南韓,甚至超越長期以來在各項經濟與產業發展指標中均相對領先的美國與日本,不難看出本土電商產業展現出的競爭優勢。在高網路滲透率基礎的推動下,台灣電商產業發展已進入指數型增長的蛙跳階段,為亞洲國家中擁有領先優勢的電商發展場域,預期未來電商滲透率將可望迎來更加顯著的增長,除市場規模顯著增長外,產業發展型態與服務價值也將更加趨向精緻化與多元化。

此外值得注意的一點是,台灣電商滲透率雖位居亞洲前列,但CR5卻相對偏低,顯示產業格局趨於分散,產業競爭強度高,但這也意味著市場對於新進競爭者與新創企業具備較高的接受度,企業間亦存在較大整併與結盟的空間。

整體而言,立基於豐富強韌的流通產業環境,台灣孵育出的本土電商產業為亞洲少數未有大型外資黑船進港的經濟體,具備了強烈的台灣產業特色與核心價值,未來除持續緊抓消費者偏好的新形態消費模式,在本土市場深入耕耘外,台灣電商產業亦能夠活用長期累積的產業知識技術、結合海外布局戰略進入亞洲關鍵電商市場,成為引領服務業與商品出海的重要箭頭。